九月市场展望

作者:培风客

题图:培风客微信公众号

很多事情都是一环扣一环,如果之前你质疑了美国经济数据的真实性,然后你没有冲动去做软着陆的交易,保持了对于金和铜的谨慎,那么今天你会有更多理性去看今天的市场。

首先和之前一样,我觉得联储应该降息50bp而不是25bp,25bp的利率其实没有什么差距,但这是一个态度问题,25bp的态度就是温水煮青蛙态度,不见兔子不撒鹰,但风险会慢慢积累。50bp的态度就是What ever it takes的态度。

有些朋友可能会说,现在情况好像还没有那么糟糕,是不是不用那么急,我觉得这个问题可以问问易行长,当他在两年前说珍惜来之不易的货币政策空间的时候,有没有想过有一天会说通缩?

回到市场上

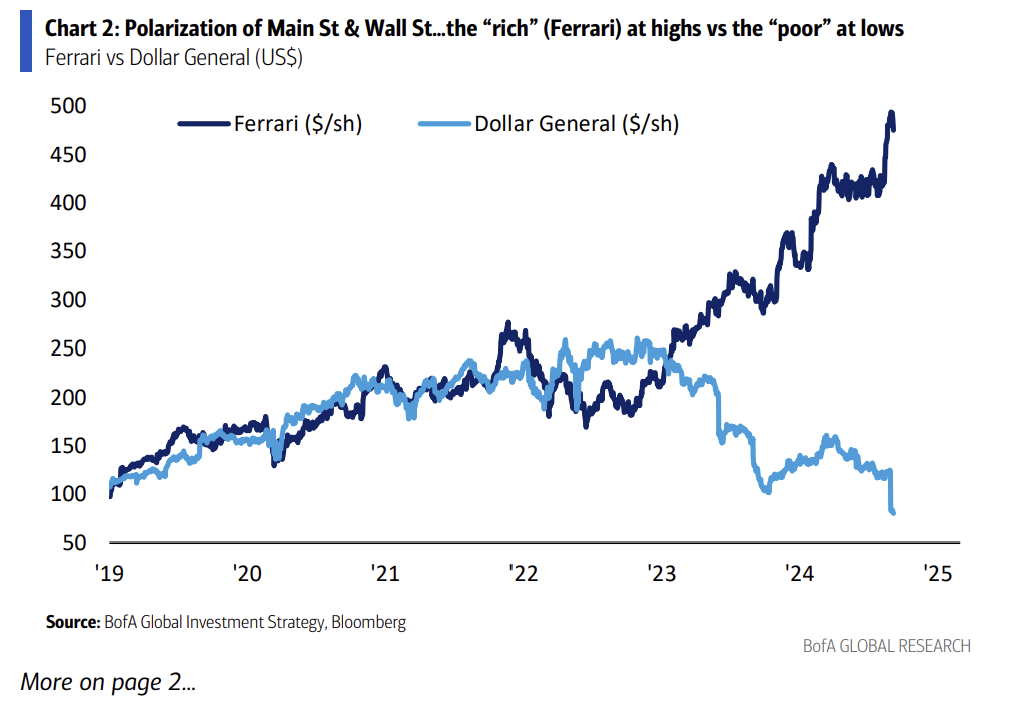

本周的Flow里面,第一张图就是这个对比,法拉利和Dollar General(高端消费和低端消费的对比)。这就是之前我说过的,美国社会从未有如此分裂的时候,同一个经济数据,不同的人看法简直天壤之别。

所以过去两年,罗素2000和纳斯达克,大公司和小公司分化非常严重,它背后也有政治因素在其中,公司业绩和capex的分化,背后是整个社会的分化。所以其实在今年之前,其实从去年开始,我就没有再去做那些比价的图,例如金油比,或者金铜比,因为我们现在活在一个非常分裂的世界。

以前金铜比走高可能是利率走低,经济疲软的一个表征,现在金铜比走高可能是央行购金+电网投资不利的组合。那金铜比在自上而下的看法中,用处就被减弱了。

所以在下面的市场分析里面,你会看到基本上我都是各干各的,没有太多彼此必然的联系,我以前其实很喜欢搞出一个“统一场论”,就是觉得所有的利率,汇率,资产价格都按照同一个叙事逻辑交易,但我可以负责任地说,现在的世界没有这么好的事情,晋西北已经乱成了一锅粥

黄金:看一眼2019年7月的故事,也看一眼2007年9月故事,你会很有收获

2019年7月中旬,距离降息还有2周,黄金的走势大概是这样的

黄金今天的走势是这样的

这一次黄金的走势比2019年强势一点的原因最主要就是央行购金,2019年我记得全年全球央行就买了200-300吨,2022-2023年全球央行买了快1000吨,对于总共也就是4800吨的供需平衡表来说,700吨的差距在图上就是这么个样子。

我不觉得有任何可能性人民银行会卖掉自己的黄金,因为他源源不断的外汇美元收入不可能全部买成美债,如果有一天地缘政治有冲突,你买的黄金是打向敌人的子弹,你买的美债是敌人打向你的子弹。虽然不可能不买美债,但同样不可能全买美债。央行购金的数据可能会有波折,但我觉得人行无论从什么角度出发,都不会只买美债不买黄金。

那么2019年后面发生了什么

在2019年7月31号降息后,黄金有四波行情

- 2019年7月31号-9月1号,机构减仓散户加仓,上涨

- 2019年9-12月,软着陆预期大增,美股破新高,黄金下跌

- 2020年covid+中国数据走弱,降息预期回暖,美股回调,上涨

- 2020年3月份,流动性危机,跌回到2019年7月的水平

2007年的故事就更有意思了,值得一个黑体字,2007年的降息,9月18号也是50bp

似曾相识的图对吧,我都不用解释发生了什么。

这两张图给我的想法很简单

1,如果你看硬着陆,真的硬着陆发生的时候,你可以用一个很便宜的价格把黄金买回来

2,降息后黄金一般还是有一段涨幅

所以我觉得如果今年你也是在3月份去买的黄金,现在最好的,最完美的策略就是,减仓一半,然后变成现金也好,变成短债也好,旅游也好,软着陆了买铜也好。真的发生硬着陆,你可能还会有机会在$2500把黄金买回来,然后2个月涨20%。

软着陆你就要买铜了。但这不是现在要思考的问题。

当然咯,之前的文章说了,如果联储降息50bp,且民主党能够连任,我觉得软着陆概率比07年要大很多。但未来是存在不确定性的。

长期黄金的看法我觉得没有必要在现在讨论,在市场波动很大的时候,讨论长期的意义其实不大。

铜:保守一点,两种选择,铜矿股+看跌期权,或者轻仓铜矿股也可以

铜我不知道在未来12个月内会不会有一天跌穿7500-8000美元,但我比较确定他在未来12-24个月会有一个时候涨到10000-11000美元之上。

那这种时候的策略其实也很简单,你要么就轻仓买铜矿,如果不跌的话虽然少赚了但也少了惊吓,如果跌了你加仓就好。

上面两个是硬着陆的情况,软着陆可以参考最近两年软着陆预期下的走势。

但交易很多时候料敌从宽,铜的投资其实就是,如果最后事情变成上面这个样子,你怎么活下来

第一个肯定是期货不如股票,08年不说,2020年铜那一波回调,如果你拿着期货我估计也活不下来。

第二个问题更关键,买什么股票

我长话短说,现在应该买大盘股,成本低的公司,成本在2美元一磅左右的公司,真的发生了风险跌了,你要抄底,你要买小公司,成本在3-4美元一磅的公司。到时候也可以看看勘探公司的机会

所以现在在铜上面我觉得就是抓紧时间研究,看看2024-2025年各个公司的成本区间,以及2025-2026年的产量计划。早做准备到时候就会有钱赚。

如果你买了铜矿股选择看跌期权保护,沪铜我比较建议行权价70000,现在跌下来了价格贵了点,之前挺好的。

美股,软着陆买房地产,硬着陆空AI。

上面的金铜因为我自己比较熟悉,所以我一般不把它放在美股里面讨论,这里的美股指的是除了金矿股和铜矿古之外的美股。

首先我觉得美国房地产市场此时是个不错的机会,我感觉对于中国人来说,这个机会是更不应该做错的,很多美国的朋友和我交流的时候,说的就是6%的按揭,6%的租金回报率,看不到上涨的空间。

如果你是一个研究中国宏观的人,你第一时间就应该想到,这就是2016年的中国,租金回报率=按揭,并不是不会上涨,而是上涨了就有泡沫,那么投资的基本原理

“如果一个东西有泡沫,他是因为价格不合理所以不会涨,还是会涨的更快?”

美国的房地产是一个很少有的,民主党和共和党都能忍受的行业。当然,再具体一点,如果美国硬着陆利率下的比较快,二手房供给会比较大,价格会有回撤,但回撤完之后,由于美国居民部门比较健康,而且利率下的比较快,价格会弹回来,这种情况其实很多家具,家电,二手房交易相关的公司会很好。如果就是软着陆,利率不会下特别快,那么收入也能有支撑,这种情况美国地产的弹性会更小(价格没跌+利率不会太低),但稳健程度也不会有问题。

其实核心的投资逻辑一句话说清楚了:美国居民部门债务66%是房贷,美国目前的政治极化和国债水平,承受不了任何萧条,无论是股票市场,还是房地产市场,跌了就要救回来。长期看这可能有问题,但美国想的可能就是2030年之前解决问题。之后的问题之后解决。所以在2024-2028年这四年,我觉得美国房地产市场和房地产股票,就是一个有政府托底,然后出问题后反而弹性更大的东西。详细的可以之后再说

硬着陆空AI并不是因为我不看好AI,相反,是因为我觉得AI已经要慢慢进入一个落地的阶段,从之前的纯炒概念变成看EPS的阶段,一个优秀的成长股,会慢慢从利率敏感变成经济敏感。

所以要么AI是个假故事,那么硬着陆他会跌

要么AI是个真故事(我更相信这一个),但硬着陆EPS没了他也要跌

黑天鹅:Deflation+Recession+War

我不是很喜欢做多嘴的先知,但还是那句话,一个经济周期平均42个季度,如果说有哪一个季度最应该提示风险,那一定是降息发生的季度,也就是现在。而且9月份本来也是一个多事之秋,季节性并不好,所以这时候做点风险提示合情合理。

在一个小的概率下(但不是没有),我们也有可能会先经历一个价格崩塌,一个需求崩塌,和一个地缘风险

我会很建议每一个个人,每一个机构,在没事的周末,或者晚上无聊的时候,都稍微做一点点思考,如果真的发生这种三连击,怎么保证自己活下来,一个事情发生的概率小,但发生后危害极大,那么这个事情就必须考虑进去。

我的经验是,有备无患,做风险假设的时候我可以是,也应该是世界上最保守的人,但做完风险假设之后我可以是,也应该是世界上最激进的人。这就是风险的价值

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。