三四线城市消费为何偏强?——经济微观察系列四

作者:一瑜中的

题图:一瑜中的微信公众号

核心观点

本篇报告关注三四线城市的消费情况。

从一线城市的消费来看,今年数据偏弱。对于三四线,从社零数据来看,增速好于一线,也好于二线。从自身增速历史趋势来看,三四线城市基本持平于趋势值。因而,值得关注的问题是,为何三四线社零强于一二线。

市场较为关注是否来自地产这一因素,例如三四线地产先行企稳?从新房、二手房的房价、以及销售面积等数据来看,今年三四线的地产压力同样较大。

我们分析三四线城市社零好于一二线更可能的原因来自五个。1)消费人口层面,人口增速变动小。2)消费能力方面,今年上半年三四线收入增速高于一二线。3)杠杆率方面,三四线城市居民杠杆率远低于一二线。央行的研究表明,高杠杆对家庭消费产生显著的抑制作用。相比收入上升冲击,高杠杆家庭对收入下降冲击更敏感。4)预期方面,从失业率、收入增速变动两个数据来看,近几年一二线城市的收入与就业的稳定性或不如三四线。5)消费意愿方面,另一个可能有影响的因素是供给,全国层面批发零售、住宿餐饮的投资增速在回升,但一线城市这两个行业投资偏弱,或表明消费的投资在下沉。

报告摘要

引子:如何研究三四线城市的消费?

根据2023年中国城市统计年鉴,中国有691个城市(含直辖市、副省级城市、地级市、县级市)。根据统计局对城市能级的划分,一二线合计为35个。若假设一二线之外的城市全部为三四线,则数量众多。

本文研究的思路是采用倒推法,即借助全国数据、一二线城市数据,进而分析三四线数据。需要说明的是,由于哈尔滨、兰州、西宁、银川、乌鲁木齐这五个二线城市数据有缺失,且社零体量偏小,我们将其纳入三四线城市的统计中。即,本文一二线涉及的城市合计为30个。其他城市全部视为三四线城市。

一、三四线城市消费强不强?

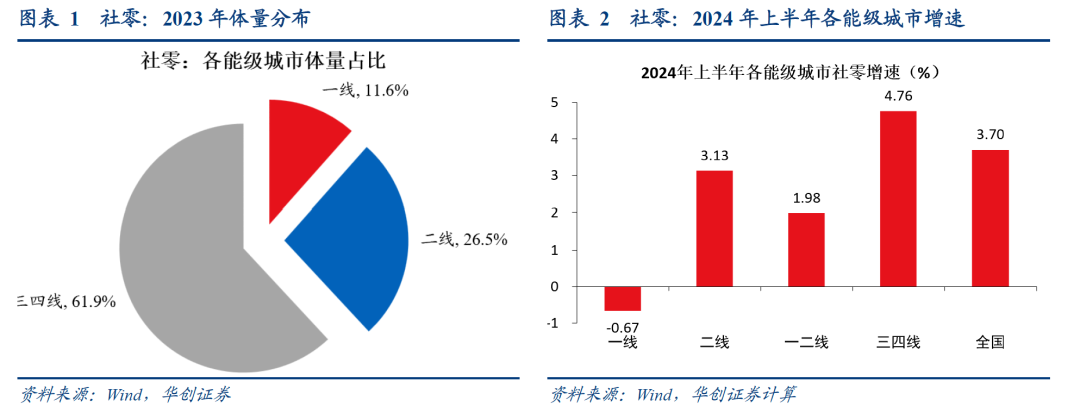

1)强于一二线。2024年上半年,全国社零增速为3.7%。一线城市社零增速为-0.67%,二线城市社零增速为3.13%。一二线合计增速为1.98%。三四线城市社零增速为4.76%。太古地产与新城控股的商业店铺数据给出了类似的对比。

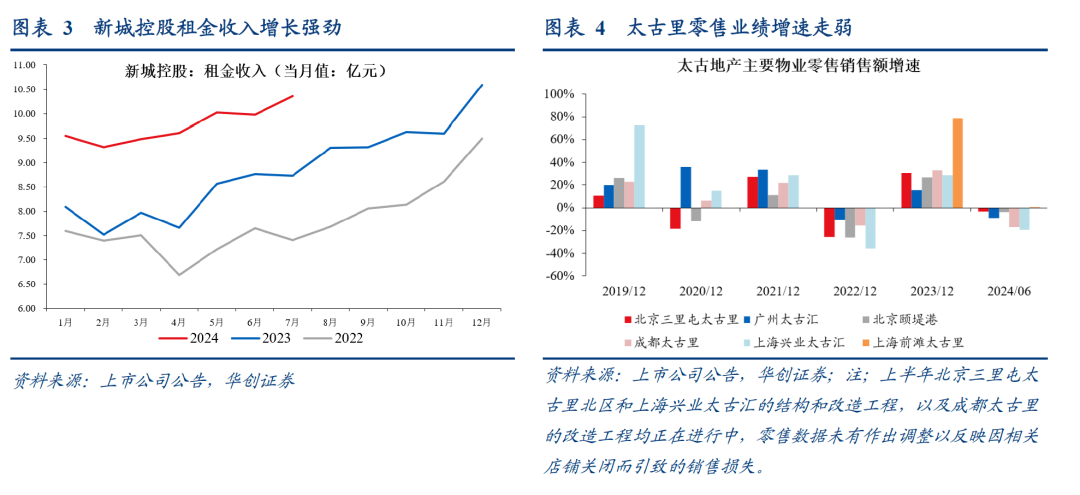

2)平于趋势值。从2012年到2019年,三四线城市社零增速从14.4%降至8.5%,平均每年增速下降0.84%。从2019年到2024年,若以此类推,则2024年增速降至4.3%。2024年上半年,三四线城市社零增速为4.76%,基本相近。

3)三四线城市内部分化同样较大。详见正文。

二、强于一二线:或并非来自地产先企稳

1)房价对比来看,并不能发现三四线房价已经率先企稳。编制定基指数,今年以来(到7月),一线城市新房房价下跌3%,二线下跌3.4%,三线下跌3.8%。三线下跌幅度高于一、二线。一线城市二手房房价下跌5.6%,二线下跌5.2%,三线下跌5.2%。一线下跌幅度最大,二线与三线跌幅相同。

2)地产销售数据来看,同样难以发现三四线城市销售面积已率先企稳。根据Wind三十大中城市的数据,今年上半年,一线城市累计销售增速为-31.4%,二线城市为-39.7%,三线城市为-37.5%。三线城市销售面积同样降幅较大。

三、强于一二线:可能与哪些因素有关?

(一)看消费人口:三四线城市人口因素变动小

近几年,全国人口增速放缓,但三四线放缓幅度要小于一二线,对于三四线城市,2021-2023年年均人口增速为-0.3%,低于2017-2019年(-0.02%),相差0.27%。但,对于一线城市,2021-2023年年均人口增速为0.08%,2017-2019年为1.58%,相差1.5%。对于二线城市,2021-2023年年均人口增速为0.81%,2017-2019年为2.06%,相差1.25%。

(二)看消费能力:三四线城市收入增速或更高

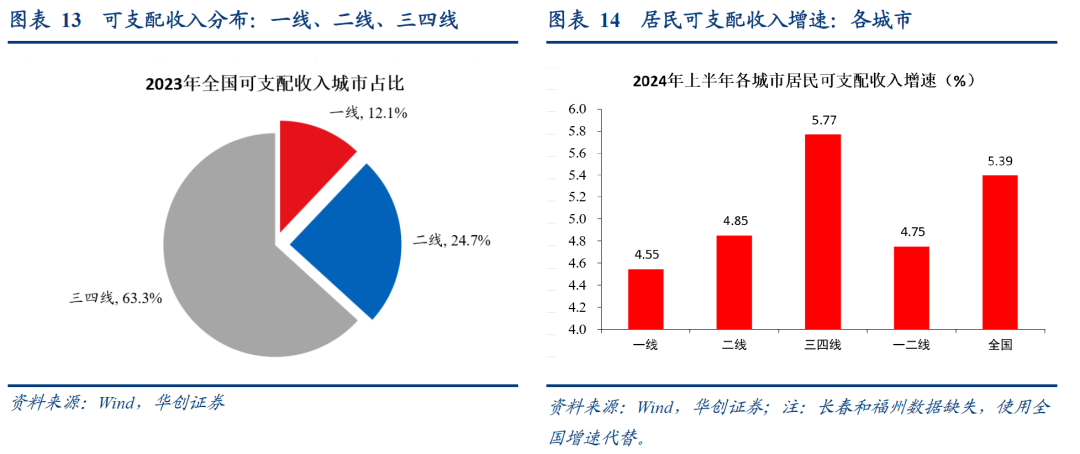

上半年,全国居民人均可支配收入增速为5.4%,一线城市增速为4.55%,二线城市增速为4.85%,一二线合计增速为4.75%,三四线增速达到5.77%。三四线城市居民收入增速高于一二线。

(三)看消费能力:三四线城市居民杠杆率更低

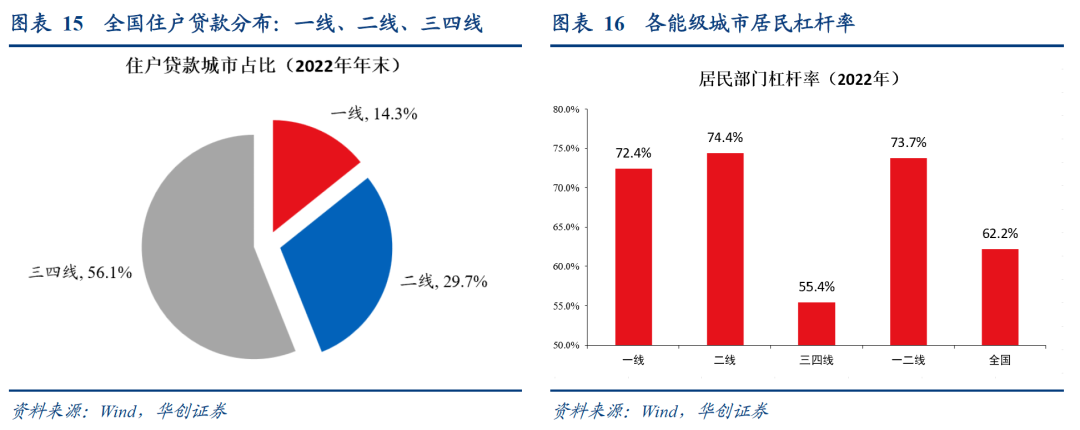

就居民杠杆率(住户贷款余额/GDP)而言,2022年,全国是62.2%(注:2023年是63.5%)。一线、二线城市分别达到72.4%、74.4%,一二线合计达到73.7%。与发达国家相近(据国际清算银行,2022年发达经济体居民部门杠杆率为73.5%)。三四线城市杠杆率为55.4%,远低于发达经济体水平,略高于新兴市场水平(据国际清算银行,2022年新兴市场居民部门杠杆率为48.3%)。

(四)看消费倾向:三四线城市收入预期或更稳定

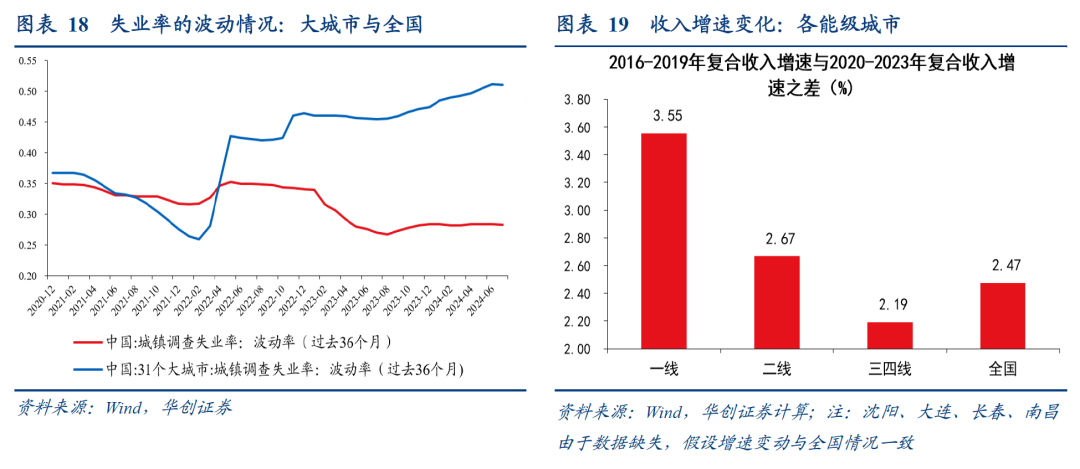

从两个角度衡量居民就业与收入预期的稳定性。一是失业率。计算36个月的失业率的波动率,则31个大城市(即一二线城市)失业率的波动率更高。二是收入增速的变化情况。若以2020-2023年四年的复合增速衡量当下的收入增长预期,2016-2019年的收入复合增速衡量疫情前的收入增长预期。则各能级城市的对比来看,一二线的预期变化或高于三四线。

(五)看消费倾向:三四线城市消费供给在增多

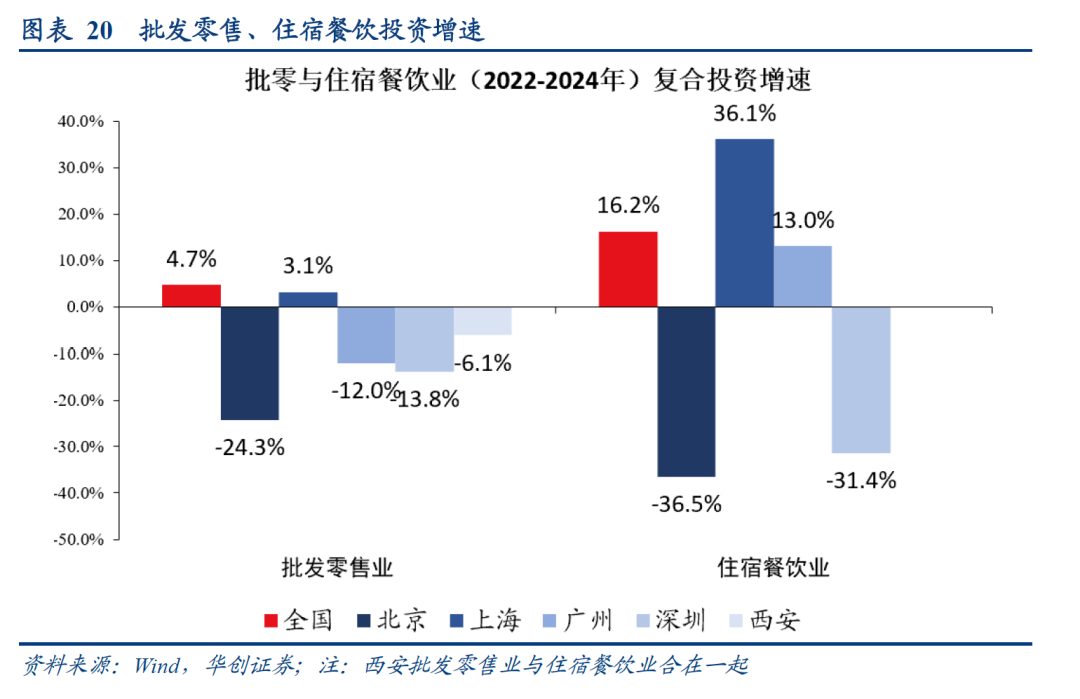

全国层面来看,2022-2024年(2024年为1-7月累计增速),批发零售业投资增速三年复合为4.7%,住宿餐饮业投资增速三年复合为16.2%。这一增速好于2017-2019年的三年复合增速。分城市能级来看,批发零售业,2022-2024年一线平均复合增速为-11.8%、住宿餐饮业,2022-2024年一线城市平均复合增速为-4.7%。这或意味着,批零、住宿餐饮的投资在下沉。

风险提示:居民消费意愿回落。居民收入增速下行。部分城市数据缺失使用全国数据代替可能造成测算误差。

报告目录

报告正文

一、三四线城市消费强不强?

关于三四线城市消费的研究,我们整体的思路是采用倒推法,即借助全国数据、一二线城市数据,进而分析三四线数据。本文所指一线城市为统计局70大中城市地产价格统计中划分的北京、上海、深圳、广州4个城市。二线城市为统计局70大中城市地产价格统计中划分的31个城市(省会+计划单列市,不含西藏的拉萨)。合计35个城市。需要说明的是,由于哈尔滨(黑龙江省)、兰州(甘肃)、西宁(青海)、银川(宁夏)、乌鲁木齐(新疆)这五个城市数据有缺失,且社零体量偏小,我们将其纳入三四线城市的统计中。即,本文一二线涉及的城市合计为30个。其他城市视为三四线城市。

(一)整体来看:强于一二线

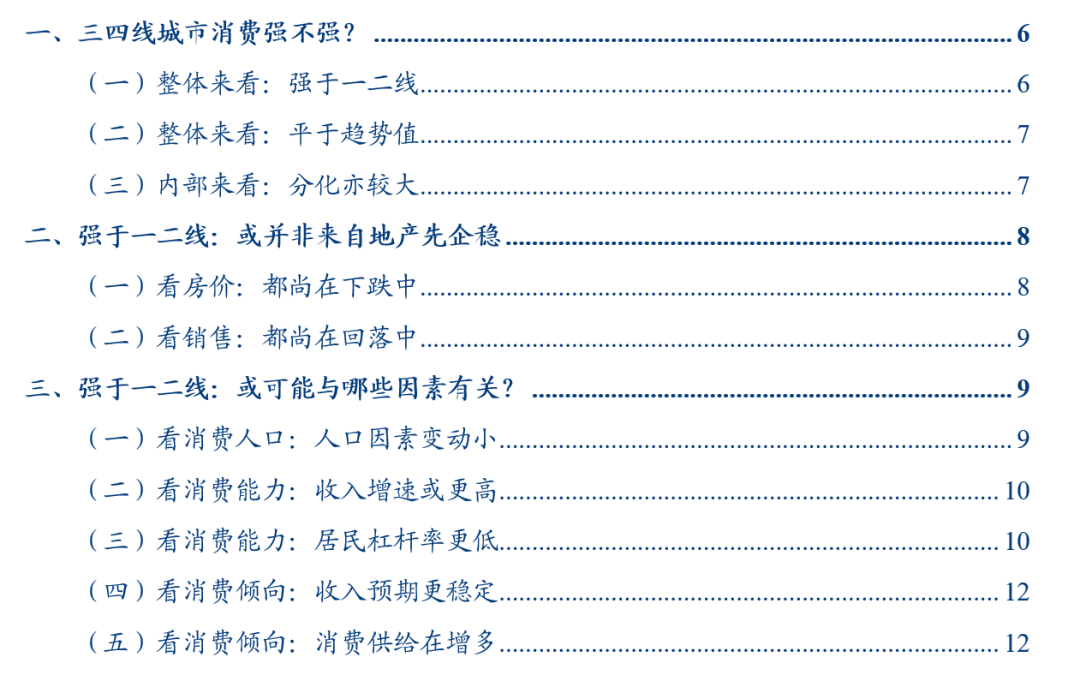

整体来看,2023年全国社零体量为47.1万亿,一线城市占比为11.6%,二线城市占比为26.5%,三四线城市占比为61.9%。一二线合计占比为38.1%。

2024年上半年,全国社零增速为3.7%。以2023年社零体量为权重,计算各能级城市上半年增速。一线城市社零增速加权平均为-0.67%,二线城市社零增速为3.13%。一二线合计增速为1.98%。三四线城市社零增速为4.76%。因而,对比来看,今年三四线城市社零增速强于一二线。

微观的商铺数据有类似的对比。布局偏县城的吾悦广场(新城控股)租金收入增速较高,根据新城控股公告,1-7月租金收入累计同比为19.2%。布局偏一二线城市的太古地产商业零售增速偏低,上半年,北京三里屯太古里零售增速为-3.5%,广州太古汇增速为-9.4%,北京颐堤港增速为-3.8%,成都太古里增速为-17.2%,上海兴业太古汇增速为-19.6%,上海前滩太古里增速为0.2%。(注:需注意上半年北京三里屯太古里北区、上海兴业太古汇、成都太古里在进行结构改造,部分店铺关闭也造成了零售的损失)。

(二)整体来看:平于趋势值

但,对于三四线城市自身对比来看,或刚刚平于历史趋势值。

从2012年到2019年,三四线社零增速从14.4%降至8.5%,平均每年增速下降0.84%。从2019年到2024年,若以此降幅类推,则2024年增速降至4.3%。我们计算2024年上半年,三四线城市社零增速为4.76%,与此增速相近。

(三)内部来看:分化亦较大

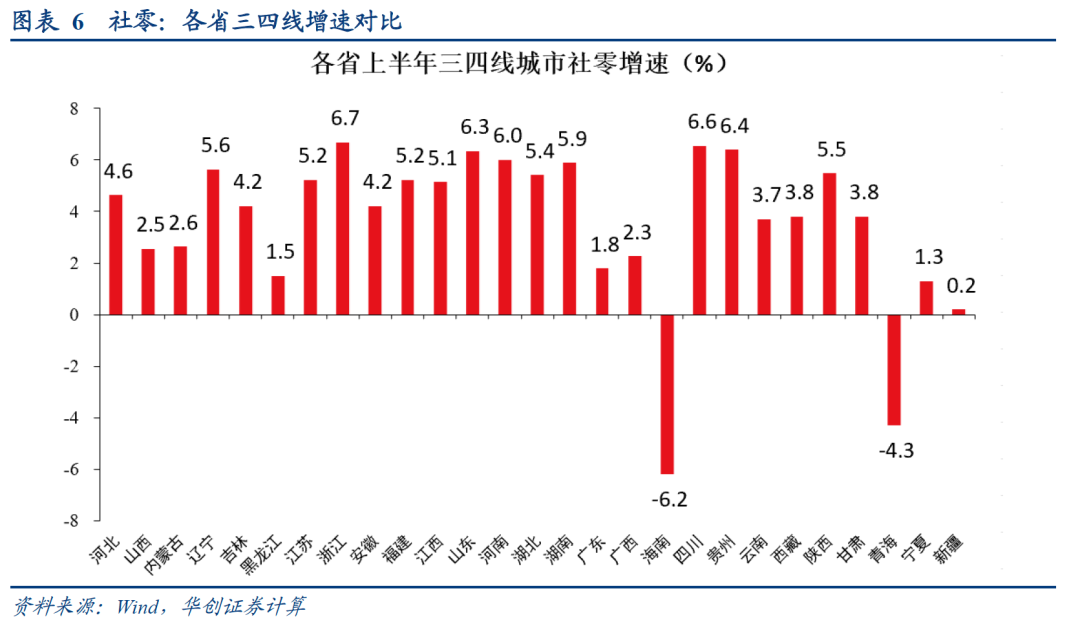

三四线城市内部来看,同样分化较大。我们对每个省计算该省的三四线城市社零增速,方法为使用该省的社零减去该省一二线城市的社零。北京、上海、天津、重庆四个直辖市不参与计算。黑龙江、西藏、甘肃、宁夏、青海、新疆使用全省数据。

今年上半年,省内三四线城市社零增速超过5%的省有12个,包括辽宁、江苏、浙江、福建、江西、山东、河南、湖北、湖南、四川、贵州、陕西。省内三四线城市社零增速低于3%的有9个,包括山西、内蒙古、黑龙江、广东、广西、海南、青海、宁夏、新疆。其中,海南、青海增速为负。

二、强于一二线:或并非来自地产先企稳

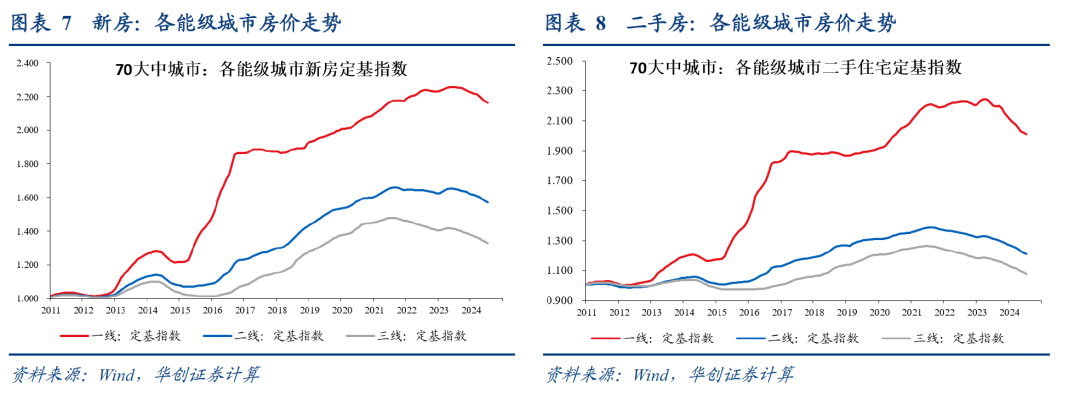

(一)看房价:都尚在下跌中

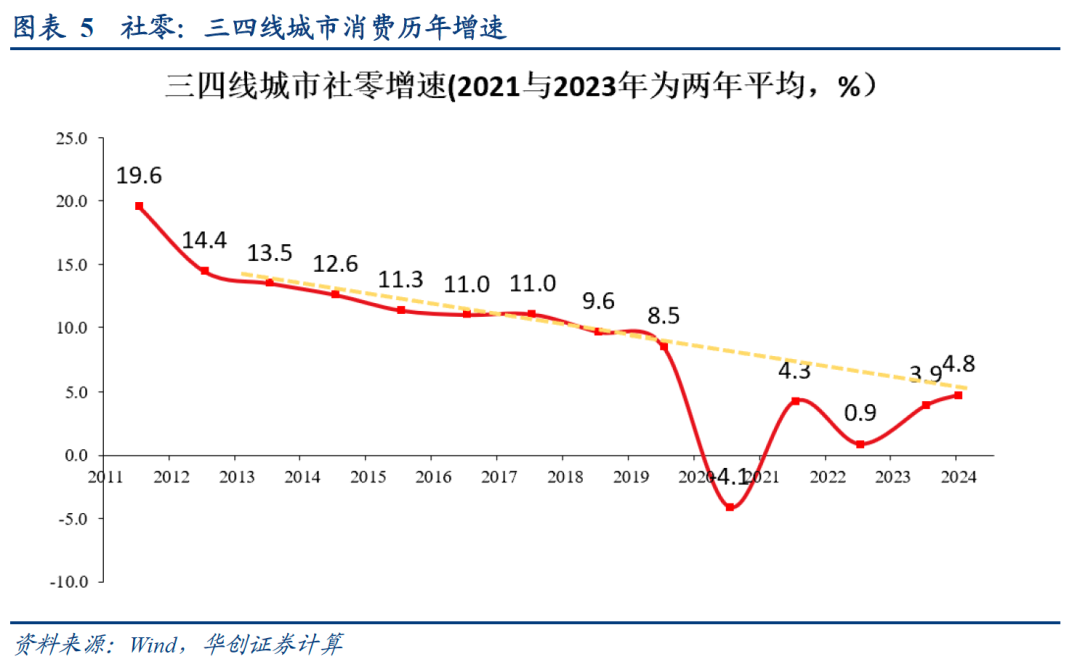

房价对比来看,并不能发现三四线房价已经率先企稳。参考统计局的70大中城市数据。

1)新房:编制定基指数,今年以来(到7月),一线城市新房房价下跌3%,二线下跌3.4%,三线下跌3.8%。三线下跌幅度高于一、二线。

2)二手房:编制定基指数,今年以来(到7月),一线城市二手房房价下跌5.6%,二线下跌5.2%,三线下跌5.2%。一线下跌幅度最大,二线与三线跌幅相同。

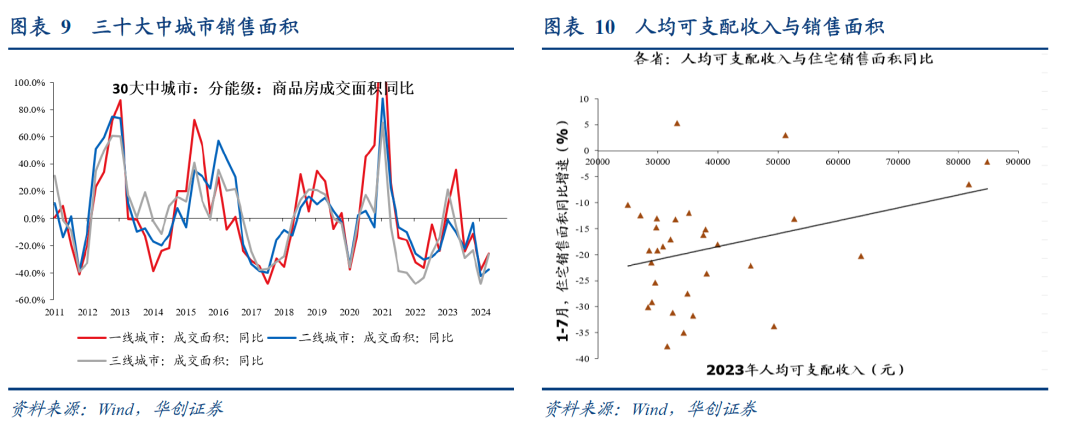

(二)看销售:都尚在回落中

销售面积对比来看,同样难以发现三四线城市销售面积已率先企稳。

1)三十大中城市数据:根据Wind30大中城市的数据,今年上半年,一线城市累计销售增速为-31.4%,二线城市为-39.7%,三线城市为-37.5%。三线城市销售面积同样降幅较大。

2)分省数据(观察是否人均可支配收入越低的省份销售情况越好,以佐证三四线城市销售可能已经企稳):1-7月数据来看,各省住宅销售面积同比与人均可支配收入并非负相关,甚至有微弱的正相关关系(北京、天津、上海、江苏等人均可支配收入较高的省,住宅销售面积增速更好一点)。

三、强于一二线:或可能与哪些因素有关?

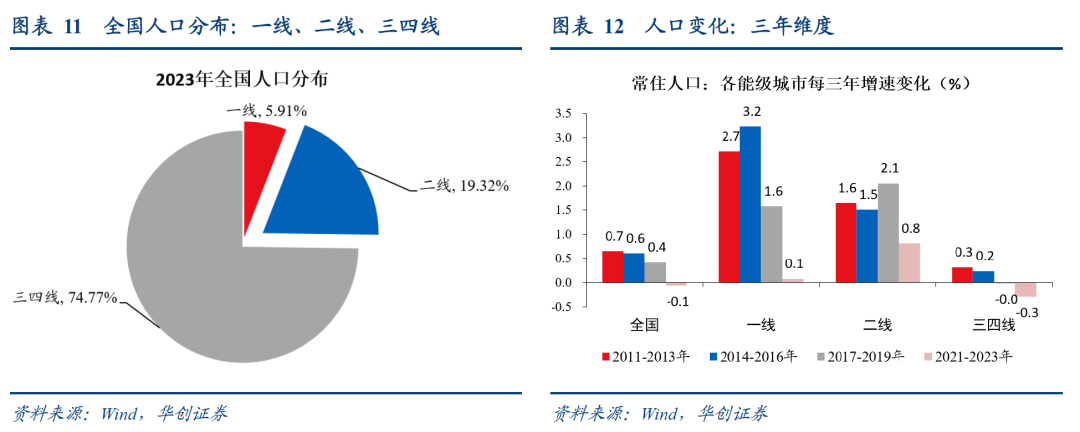

(一)看消费人口:人口因素变动小

人口方面,2023年常住人口数据,一线城市常住人口占全国人口之比为5.9%,二线城市占全国人口之比为19.3%,一二线合计为25.2%。三四线合计占比为74.77%。

近几年,全国人口增速放缓。三四线放缓幅度要小于一二线,即,人口因素对一二线的消费影响大于三四线。我们将2021-2023年的人口变动情况与2017-2019年作比较。对于三四线城市,2021-2023年年均人口增速为-0.3%,低于2017-2019年(-0.02%),相差0.27%。但,对于一线城市,2021-2023年年均人口增速为0.08%,2017-2019年为1.58%,相差1.5%。对于二线城市,2021-2023年年均人口增速为0.81%,2017-2019年为2.06%,相差1.25%。

(二)看消费能力:收入增速或更高

第一个影响消费能力的因素是收入。我们分析居民的可支配收入。

1)以常住人口、人均可支配收入为参数,可计算各城市的居民可支配收入。2023年的数据显示,一线城市可支配收入占比为12.1%,二线城市占比为24.7%,三四线城市占比为63.3%。

2)统计各个城市上半年居民人均可支配收入增速,以2023年的可支配收入为权重,计算加权后的增速情况。上半年,全国居民人均可支配收入增速为5.4%,一线城市增速为4.55%,二线城市增速为4.85%,一二线合计增速为4.75%,三四线增速达到5.77%。三四线城市居民收入增速高于一二线。(注:长春和福州数据缺失,使用全国增速代替)。

(三)看消费能力:居民杠杆率更低

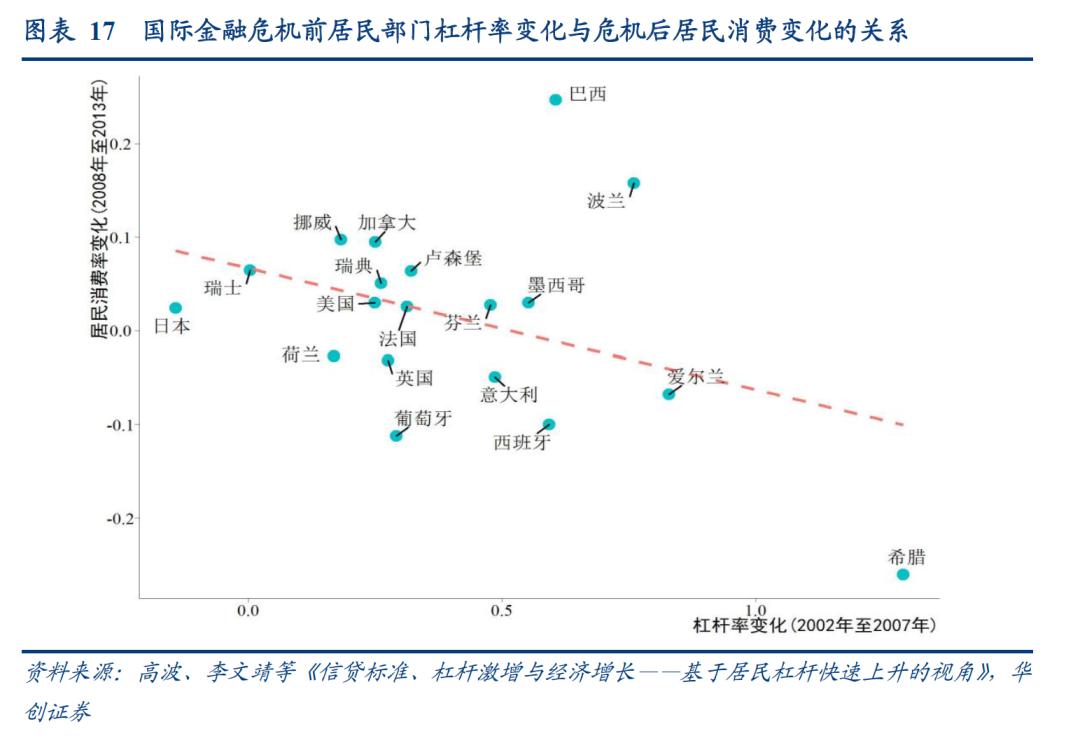

第二个影响消费能力的因素可能与居民杠杆率有关。学术层面的研究,可参考央行2021年的工作论文《信贷标准、杠杆激增与经济增长——基于居民杠杆快速上升的视角》,“使用中国家庭金融调查数据,基于 Bewley 不完全市场模型,估计不同杠杆家庭在面临正负收入冲击时的边际消费倾向。研究表明:第一,高杠杆对家庭消费产生显著的抑制作用。第二,相比收入上升冲击,高杠杆家庭对收入下降冲击更敏感。”

比较中国各能级城市的居民杠杆率。

1)就住户贷款整体而言,2022年年末,全国是74.9万亿(注:2023年年末是80.1万亿)。一线城市占比为14.3%,二线城市占比为29.7%,三四线城市占比为56.1%。

2)就居民杠杆率(住户贷款余额/GDP)而言,2022年,全国是62.2%(注:2023年是63.5%)。一线、二线城市分别达到72.4%、74.4%,一二线合计达到73.7%。与发达国家相近(据国际清算银行,2022年发达经济体居民部门杠杆率为73.5%)。三四线城市杠杆率为55.4%,远低于发达经济体水平,略高于新兴市场水平(据国际清算银行,2022年新兴市场居民部门杠杆率为48.3%)。

(四)看消费倾向:收入预期更稳定

第一个影响消费倾向的因素可能来自收入与就业的稳定性。如何衡量?从两个角度

1)失业率的波动情况。假设以36个月的失业率的波动率(标准差)衡量就业稳定情况,则31个大城市(即一二线城市)的失业率在2022年以来波动率有所上行,而全国的波动率趋于稳定。可能反映三四线城市的失业率波动率更低。

2)收入增速的变动情况。2020年以来,受疫情因素影响,收入增速变化较大。若以2020-2023年四年的复合增速衡量当下的收入增长预期,2016-2019年的收入复合增速衡量疫情前的收入增长预期。则以2023年社零体量为权重,各能级城市的对比来看,一二线的预期变化或高于三四线。一线,2016-2019年的收入增速相比2020-2023年,高3.55个百分点。二线,这一数据为2.67个百分点。但全国仅为2.47个百分点。估算,三四线这一数据或为2.19个百分点。(注:沈阳、大连、长春、南昌由于数据缺失,假设增速变动与全国情况一致)。

(五)看消费倾向:消费供给在增多

对于三四线城市而言,另一个可能增加其消费倾向的因素可能来自供给的增加。全国层面来看,2022-2024年(2024年为1-7月累计增速),批发零售业投资增速三年复合为4.7%,住宿餐饮业投资增速三年复合为16.2%。这一增速好于2017-2019年的三年复合增速。分城市能级来看,批发零售业,2022-2024年一线平均复合增速为-11.8%、住宿餐饮业,2022-2024年一线城市平均复合增速为-4.7%。这或意味着,批零、住宿餐饮的投资在下沉。

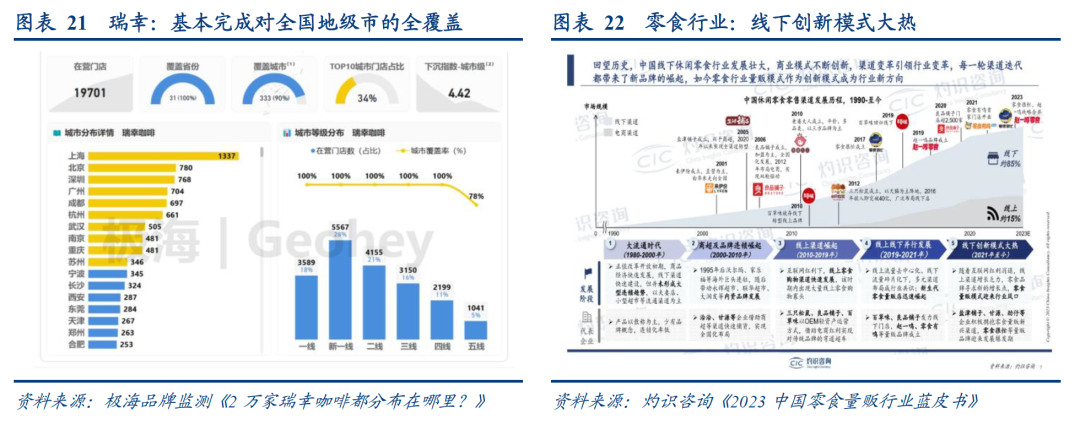

微观的案例来看,1)对于餐饮,关注瑞幸。根据极海品牌监测《2万家瑞幸咖啡都分布在哪里?》,“截至7月31日,瑞幸咖啡在中国大陆区域的门店已逼近2万家门店,在短短一年的时间内增长了75%。过去一年,瑞幸咖啡已基本完成了对全国地级市的全覆盖,实现了四线以上地级市的100%覆盖,以及五线城市(含省直辖县)78%的覆盖率,整体城市覆盖率达90%。”

2)对于零售,关注休闲零食。根据灼识咨询《2023中国零食量贩行业蓝皮书》,“(休闲零食行业)2010-2019年线上渠道崛起。2019-2021年线上线下并行发展。2021年至今,线下创新模式大热。零售很忙等量贩品牌迎来发展爆发期。”

具体内容详见华创证券研究所9月6日发布的报告《【华创宏观】三四线城市消费为何偏强?——经济微观察系列四》。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。