关于降息预期和降息现实对美股的不同影响

作者:沧海一土狗

题图:沧海一土狗微信公众号

引子

在8月份的杰克逊霍尔央行年会上,鲍威尔确认了9月的议息会议要进行首次降息,市场对未来的降息路径,也做了充分的预期,并认为年内至少要降息100bp。

昨晚,美国8月的非农数据落地,整体数据不及预期:

美国8月季调后非农就业人口增14.2万人,预期增16万人,前值从增11.4万人修正为增8.9万人。6月份非农新增就业人数从17.9万人修正至11.8万人。修正后,6月和7月新增就业人数合计较修正前低8.6万人。

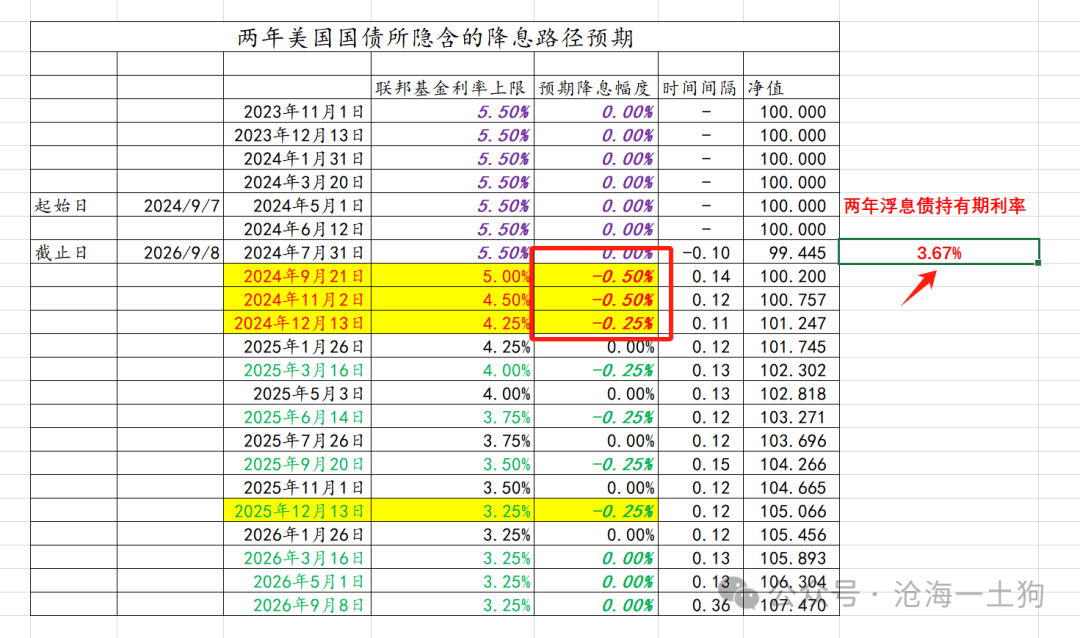

数据落地后,市场修正了降息预期,两年美债利率回落至3.65%附近,创了今年以来的新低。

如上图所示,这个利率隐含了一条较为丰满的降息路径,年内降息125bp,其中,9月50bp、11月50bp、12月25bp。(ps:当然沃勒的讲话似乎暗示25+50+50)

但是,吊诡的是,美股依旧表现出一副惧怕降息的样子,昨晚纳斯达克指数大幅回落了2.55%。对于这个现象,有一个烂大街的解释:非农数据差代表美国有衰退风险。

事实上,这个解释有一个bug,那就是冗余化和碎片化。

什么意思呢?我们可以从纯流动性的维度来解释这个问题,不用再加一个冗余的维度。换言之,即便美国经济可以软着陆,但是,只要降息预期提升,美股依旧是下跌的。

这个新的解释要求我们小心地区分降息预期和降息现实的不同影响。

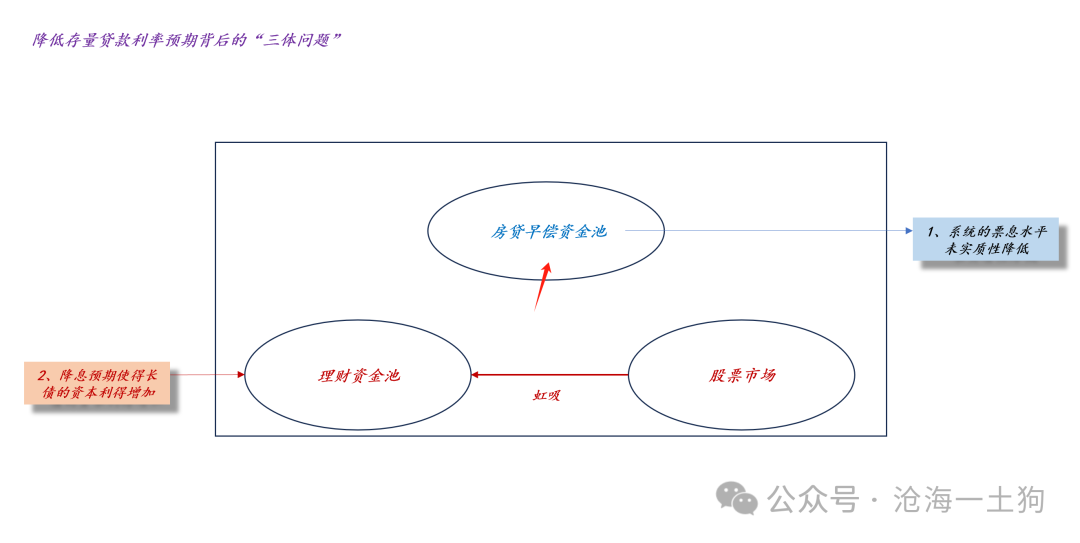

复杂且隐蔽的三体问题

一般来说,每个人的脑子里都有一个简单的“二体问题”,一个主体是货币市场,另一个主体是股票市场。在二体框架下,无论是降息预期,还是降息现实,他们的效果都是一样的,股票都应该是上涨的。

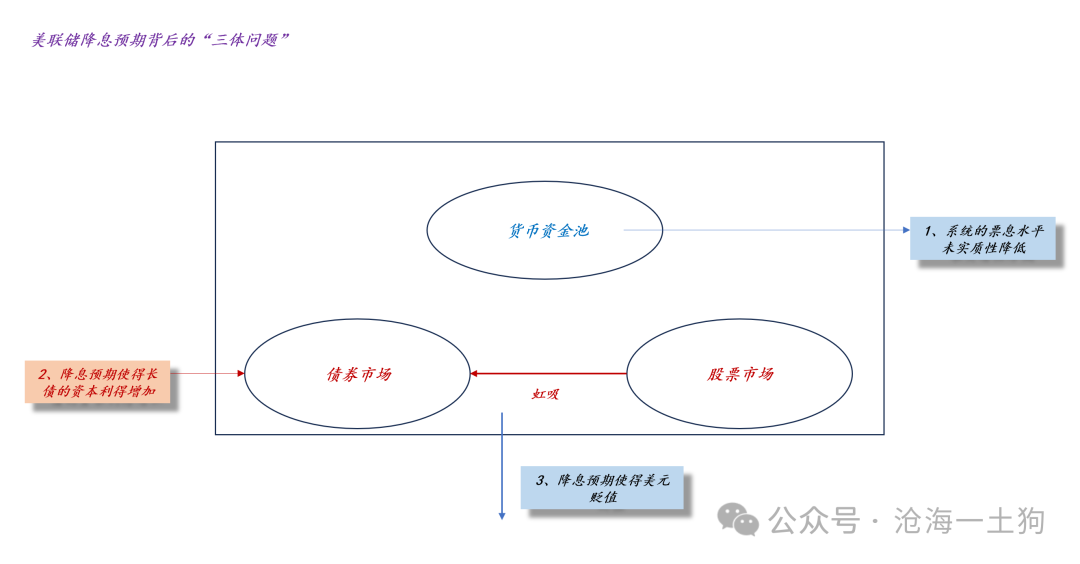

但是,在现实世界中,二体框架是不够用的,我们至少要用三体框架(ps:“2”不够用,要用“3”)。在三体框架下,降息预期和降息现实就不是等效的了。

如上图所示,有三个主体:货币市场、债券市场和股票市场。8月的非农数据不及预期,会大幅提升市场的降息预期,但是,不会制造降息现实。

也就是说,降息现实没有落地,系统的无风险利率水平并未实质性降低,货币市场并没有大规模释放流动性,市场缺乏增量资金,股票市场要和债券市场搞存量博弈。

显而易见,降息预期会使债券市场的资本利得大幅提升,即债券市场会虹吸股票市场的流动性,因此,降息预期越丰满,股票市场跌得越凶。

那么,为什么我们会觉得反直觉呢,偏偏要诉诸一个经济衰退的解释呢?因为bug很隐蔽,我们不知道要从“2”切换为“3”,我们非要用二体框架去理解三体问题。

美国是否会衰退?答案是不知道。

关于美联储官员讲话对市场的扰动

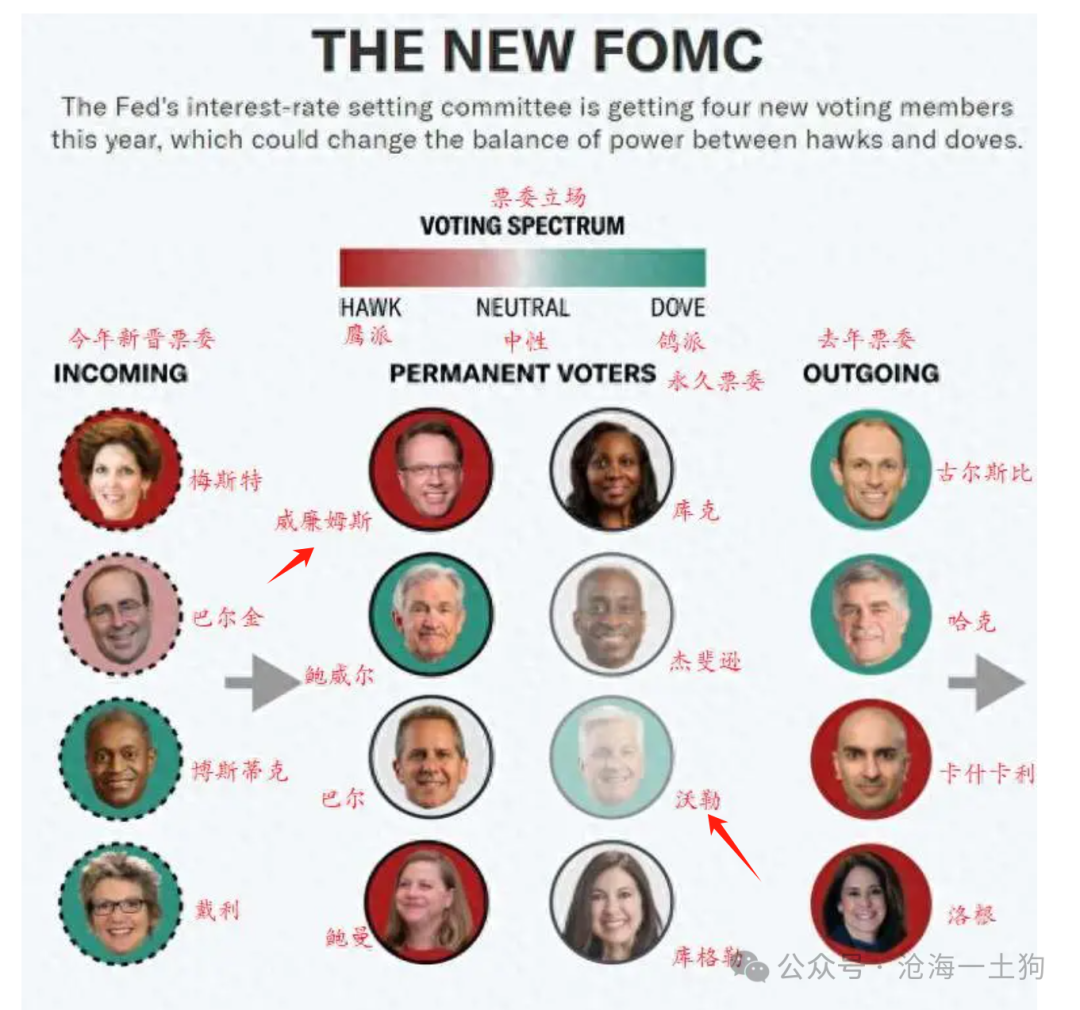

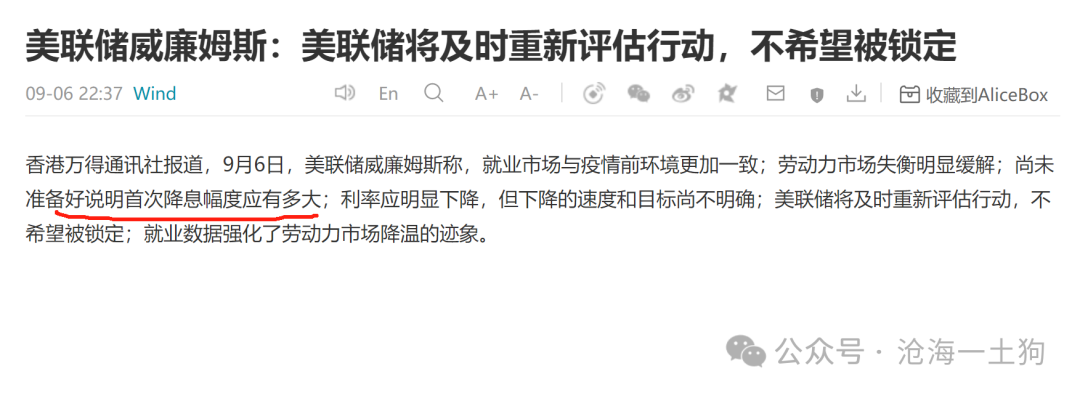

非农数据落地后,有两位票委出来讲话,一位是鹰派的威廉姆斯,一位是鸽派的沃勒。

有趣的是,威廉姆斯讲话的时候,美股期货是反弹的,因为他没给什么增量信息。

但是,当沃勒讲话的时候,市场的画风就变了,美股开始跳水,两年美债利率快速下行。

最后吓得“美联储传声筒”不得不出来打圆场。

说来也是奇怪,之前沃勒是坚定的“鹰派”,但是,自从去年年底转鸽之后,沃勒就变成一个十分豪放的“鸽派”了。

有了前面的框架之后,我们就很容易明白,为什么隔夜美股跌那么多??主要是沃勒把降息预期拉太满了,美股被美债狠狠地抽血了。

不得不说,在美国那个体系下,票委们的讲话真的能显著地影响当天资本市场的走势。

7月降息预期的冲击

在7月下半月,也发生了相似的故事,先是7月中旬公布的cpi数据发酵了降息预期,然后是8月初的非农数据直接把降息预期拉满。

在8月初美国公布了7月的非农数据,市场变得极度亢奋,两年美债一度杀到了3.66%。

相应的,美股大幅调整,纳斯达克指数一度回落到16000点之下。这时候有人就开始出来传小作文了,说美联储要紧急降息。

当然,后来美联储并没有紧急降息,而是让官员出来稳定预期,另一方面,一些好数也被放了出来。两年美债利率快速反弹,美股也开始反弹。

不难发现,在降息真正落地之前,官员们鸽一些,美股跌得狠一些,官员们鹰一些,美股就坚挺一些。

在二体框架下,这很反直觉;但是,在三体框架下,这几乎是一个必然。

三体框架在中国的应用

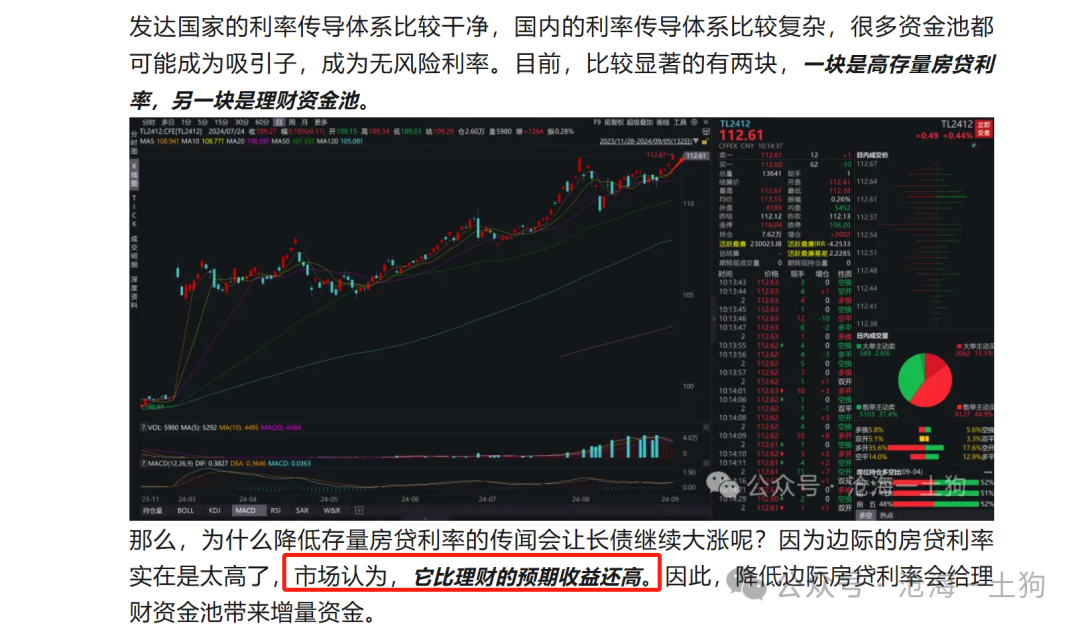

对于“降低存量贷款利率”这个信息,很多股票投资者天真地认为这是个利好。在《关于降低存量房贷利率对风险资产价格的影响》一文中,我们也探讨了它的作用机制。

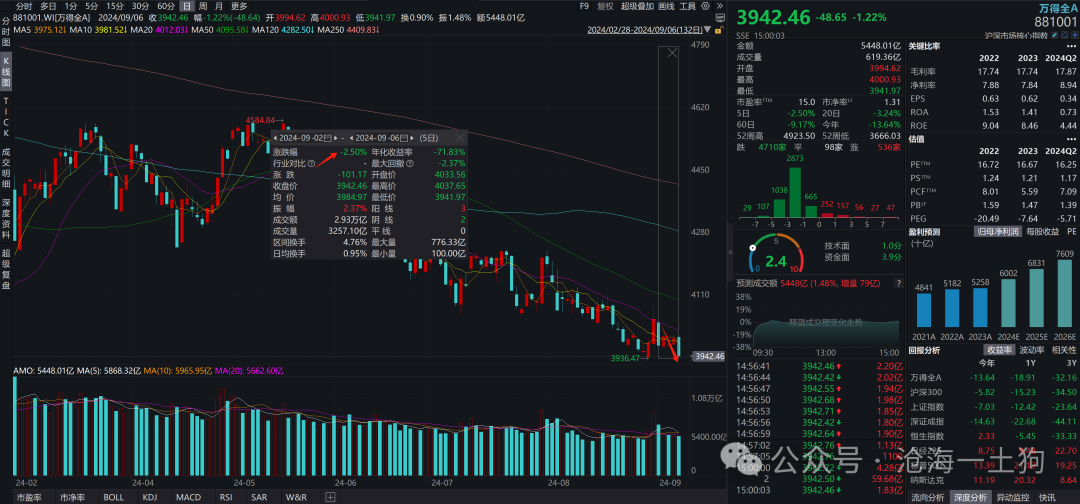

但是,本周沪深300指数继续回落了2.71%。

于是,很多人又开始骂经济了,说你们看都要降低存量贷款利率了,股市还是跌。

我们总是忽视屋子里的大象。

有了美联储降息预期和降息现实的分别,我们就有理由去怀疑,“降低存量贷款利率的预期”和“降低存量贷款利率的现实”也是两回事,既然“现实”是利好,那么,“预期”可能是利空。

那么,这个猜测对不对呢??这个猜测是对的。因为“降低存量贷款利率的现实”对债市也是利好,我们在前文中讨论过相应的逻辑了。

所以,二体框架不适用,我们还是得用三体框架思考问题。

如上图所示,我们用“房贷早偿资金池”替换了“货币市场”,当“降低存量贷款利率”未落地时,该资金池是不会提供增量资金的。于是,格局就变成了理财资金池和股票市场的存量博弈,股市都弱成这样了,pk得过理财资金池吗??不可能,完全不可能!

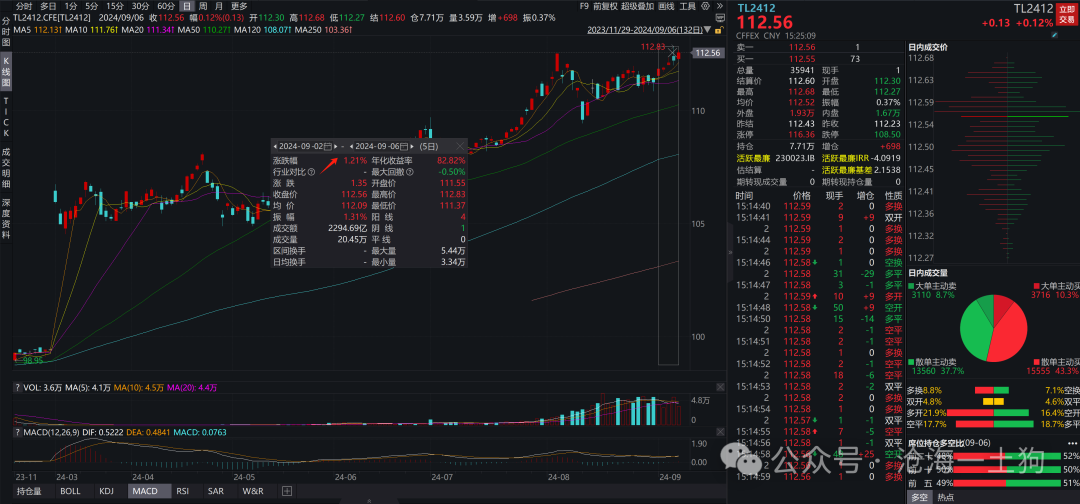

于是,我们观察到,TL2412本周上涨了1.20%+,T2412本周上涨了0.50%+。

在缺乏增量资金的情况下,谁出钱呢??当然是股市。

本周万得全a下跌了2.50%,给“降低存量贷款利率的预期”买了单。

当然,股市投资者的体验是极其糟糕的。他们没能看到“屋子里的大象”,只看到“潜在的利好”和跌跌不休的股价,只能去抱怨经济基本面不行,一肚子怨气无处发泄。

对于这件事,我们真正应该抱怨的是,对于一些好政策,既然确定要做了,落地的速度能不能快一些??现在风险资产的价格太弱了,根本接不住“好政策”在预期阶段所产生的负面效应。

结束语

综上所述,我们就知道“2”和“3”是有区别的,这个区别像一道天堑横亘在现象和真相之间。

最近有一种声音比较流行,“即便美联储降息了,中国的风险资产也好不了”。

我很理解这类声音,我也清楚为什么这类声音流行。

这是因为我们习惯用“2”的视角看问题——简单粗暴,但是,“预期”这个东西在“3”的框架下可能是一个负面因素,“预期”在一遍又一遍地伤害我们,因为它把流动性都抽到债市那边了。

这就好比,我们正在经历一种十分邪恶的挫折:我们无比相信的“人生导师”正在一遍又一遍地把我们引向歧途,我们认为祂在帮助我们,然而,实际上祂在害我们。我们被困在一个“楚门的世界”里。这时候有人顺着这个“楚门的世界”告诉你,别指望美联储降息了,降了也没用,你能不信吗?你敢不信吗??

当你排除了所有的不可能时候,真相就只能是屋子里的那头大象。

很多人报了各种班,上了各种课,听了各种演讲,觉得那会对投资有用,但是,他们所获得的都是一些“数据”,基于那些数据所得出的结论,基本上都是按照“2”的框架加工出来的。

然而,这是一个“3”的世界,你基于“2”的框架收集再多的数据都是无效的。

所以,我经常对朋友说的一句话是,既然你觉得探索理论太困难,那么,你还是看图吧,这是最经济有效的办法,千万不要听他们扯基本面。如果说那帮扯基本面的人的维度是“2”,那么,你看图的维度至少是“2.5”,何必要主动降维呢?

ps:数据来自wind,图片来自网络

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。