长期定投,依然亏损

作者:不在此山中

题图:不在此山中微信公众号

本文源于后台的一条粉丝朋友的留言:他坚持定投了沪深300十二年,至今仍然亏损,对市场表现非常失望。

沪深300是大盘蓝筹股的集合,算是A股中较稳的股票;基金定投,也是一种相对稳健的投资方法;十二年时间,无论如何也算是长期投资了,这三项加在一起还是亏损的,这结果发人深省。

下面回溯看看亏损是怎么发生的。

截止2024年8月23日,过去12年间,沪深300指数从2313点涨到3327点,约上涨44%,如果当时买入拿到现在一直不动,结果是盈利的。

总说基金定投是更稳妥的投资方法,怎么还不如拿着不动呢?

简单的基金定投就是定期买入固定金额,如每个月买入1000元,其最大的好处在于买入时机的分散,避免在牛市时头脑发热一把梭,或是在熊市恐慌割肉,定期买入无视市场涨跌,不做择时,求的是各个时段的平均收益。

由于2012年市场处于低位,当时如果一把买入,拿到的筹码成本约2300点。

而基金定投把筹码分散到整个定投区间,而这12年来沪深300的平均点位约3600点,定投拿到的平均筹码成本会比3600低一点,但经过了三年下跌,当前沪深300只有3200点,这就难免亏损了。

亏损原因不难理解,简单说就是当前的点位跌破了长期定投的平均成本,那么如何能提高定投收益呢,以下是我的几点思考:

1.寻找好的投资标的

不管定投还是一次性投资,只要是在做多,投资标的表现都至关重要,标的走势越好投资收益越高,要是长期不涨甚至向下,怎么投都得亏。

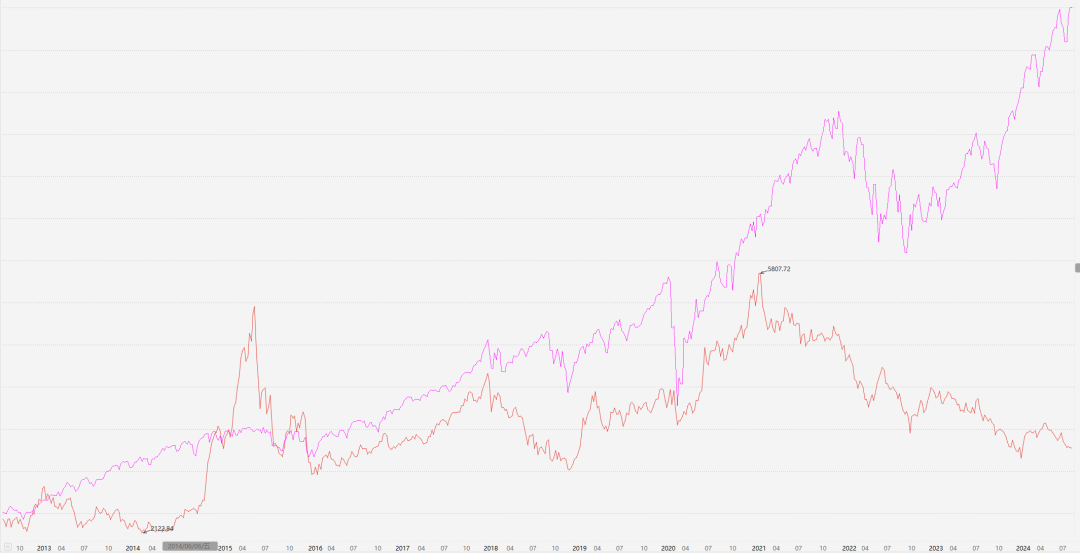

下图是过去12年间标普500(紫)和沪深300的走势对比,如果定投投的是标普500,想亏损也难。

当然这是马后炮,过去好又不代表未来好,你怎么知道未来哪个走得好呢?

从这几个方面或能找到相对更好的标的:

一是策略指数基金。策略指数大都是单个或多个因子的集合,如红利、质量、价值等,这些久经验证的因子未来很可能还会有超额收益;

二是指数增强基金。指数增强基金大都是在基准指数的基础上,通过量化选股或调整成份股权重来寻求跑赢基准指数。历史数据来看,无论是300、500还是1000的指数增强基金,整体来说都跑赢了相应基准指数。

三是主动基金,虽然由于前期抱团瓦解近两年跌得很多,但从较长历史来看,A股的主动基金总体还是有超额收益的,只要A股还是散户交易为主,这种现象未来可能还会存在。

2.分散投资

基金定投是时间上的分散,同时也该注重投资标的的分散,不把鸡蛋放在一个篮子里,再看好某个标的也别全仓怼,保持谦虚谨慎,毕竟这市场上没什么完全确定的事。

只投A股的股民基民这两年感受到了市场深深的寒意,如果分散配置一些其他品种,如债基、国外股指、大宗商品,投资的体验会好很多。

3.逆向定投

定额定投是最常见的基金定投方法,每次投入的金额是相等的,在A股这个情绪变化极大的市场,这并非最理想的定投方法。

参考市场的估值水平,熊市多投点、牛市少投点,降低持仓筹码成本,往往会有更好的收益。

4.适当止盈

一般定投只关注买,不关注卖,这导致的结果是定投时间越长,历史沉积的仓位越重,后期定投点位即便很低也起不到什么降低成本的作用。

因此,在市场估值较高,持仓盈利较多时适当减仓、保留利润也是必要的。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。