期货『多空策略』大汇总!

作者:量化投资与机器学习

题图:量化投资与机器学习微信公众号

作者:Joëlle Miffre 整理:QIML编辑部

基于存储理论的多空策略

存储理论由Kaldor(1939年)、Working(1949年)和Brennan(1958年)提出,它将基差——商品现货和期货价格之间的差异——与存储成本(运输、仓储和保险成本)、购买实物商品时放弃的利息以及拥有现货资产所获得的便利收益联系起来。

根据存储理论,负基差(也称为滚动收益)或商品期货价格的向上倾斜的期限结构与高库存水平相伴。市场这时被认为是处于升水状态(contango)。在这种情况下,商品供应充足,库存持有者可以在现货市场上低价购买,并在期货市场上以利润出售,这个利润足以补偿他们在存储和融资资产时所发生的成本。假设现货价格保持不变,升水合约的期货价格预计会随着到期日的临近而降低,这表明在升水市场中做空可能是最佳选择。或者,存储理论认为,当库存水平低或发生缺货时,基差或滚动收益应该是正的。

期货价格的期限结构随后向下倾斜,市场被认为是处于贴水状态(backwardation)。在这种情况下,商品因为稀缺而变得昂贵,拥有实物资产的好处(称为便利收益)超过了存储和融资成本。同样假设现货价格保持不变,贴水资产的期货价格被认为会随着到期日的临近而升值,这表明这一次做多可能是有利可图的。

与存储理论一致,Telser(1958年)表明库存水平是决定市场是贴水还是升水的关键;在库存低(即收获前)时发生贴水,这时便利收益高。Fama和French(1987年)提供了支持利率和便利收益作为基差驱动因素的证据。Fama和French(1988年)、Gorton、Hayashi和Rouwenhorst(2012年)或Symeonidis、Prokopczuk、Brooks和Lazar(2012年)也提供了库存作为影响基差因素的证据。

根据存储理论,滚动收益和库存水平应该用作信号,以捕捉贴水和升水的基础面,并从而模拟商品期货市场中存在的风险溢价。Feldman和Till(2006)支持这一假设,他们展示了农业商品期货市场倾向于贴水的程度越强,其表现越高。Gorton、Hayashi和Rouwenhorst(2012)同样记录了较高的滚动收益与较高的平均超额回报强相关。这表明滚动收益可以作为资产配置的信号。事实上,Erb和Harvey(2006)以及Gorton和Rouwenhorst(2006)展示了购买滚动收益高的贴水商品和卖出滚动收益低的升水商品的策略,其夏普比率超过了仅持有长期商品组合的夏普比率。

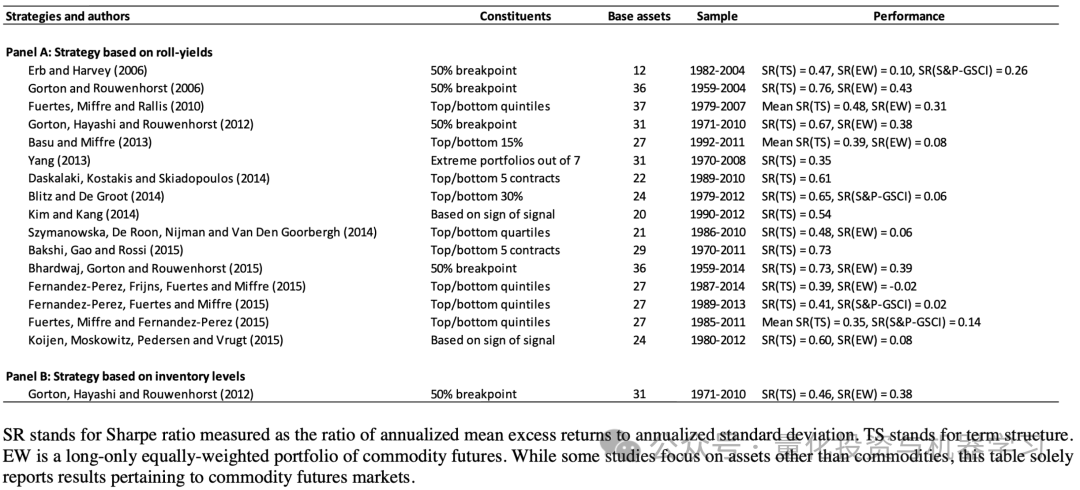

如表1,A面板1所示,许多其他作者也跟进了。典型实施方法如下:

i) 将滚动收益建模为前端和第二近合约之间的价格差异的函数

ii) 基于最新的滚动收益进行资产配置

iii) 在多空组合的组成部分中允许等权重

iv) 持有头寸一个月

尽管在多空组合中包含的商品数量或所考虑的样本和横截面方面存在一些微小差异,但这些论文得出的主要结论是相同的:基于滚动收益进行交易的多空组合提供了远高于仅持有长期商品组合(无论是所有商品的等权重组合还是如S&P-GSCI这样的商品指数)的夏普比率。

存储理论意味着库存或滚动收益可以作为资产配置的信号。Gorton、Hayashi和Rouwenhorst(2012)强调了这两种信号之间的类比,他们证明了库存水平低的相对稀缺商品呈现正滚动收益。反之,库存水平高的相对丰富的商品倾向于表现出负滚动收益。这表明库存水平可以用来判断商品期货是贴水还是升水,并可以作为多空信号。正如所显示的,基于它们的标准化库存水平对商品进行排序,提供了显著的超额回报差异,低标准化库存的贴水商品比高标准化库存的升水商品每年多赚3.45%(差异的t统计量=2.78)。在风险调整的基础上,这样的多空组合的夏普比率为0.46,相比之下,所有商品的等权重每月再平衡的仅持有长期组合的夏普比率为0.38。

基于对冲压力的多空策略

正常逆向理论由Keynes和Hicks提出,主张期货市场为对冲风险而存在,预期对冲者(如生产者)会因愿意承担价格下跌风险的投机者而设定低于预期到期日现货价格的期货价格。这种市场结构下,期货价格随着合约到期日的临近而上升,从而为投机者提供正向风险溢价。然而,实证支持这一理论的证据相当有限,CAPM等传统资产定价模型并未发现投机者在商品期货市场中获得显著正风险溢价的迹象。

此外,对23种商品期货价格行为的实际研究也表明,仅有少数合约的价格走势符合正常逆向理论的预期。进一步的研究还发现,相对于仅持有多头的商品组合或商品指数,基于正常逆向理论的长期投资策略在风险调整后的表现并不理想。这些发现挑战了正常逆向理论在商品期货市场中的应用,并暗示市场可能存在其他影响期货价格和风险溢价的因素。

对冲压力假说是Cootner于1960年提出,Hirshleifer在1988年进一步发展的一个理论,它放宽了正常逆向理论中对冲者总是净空头的假设。该假说认为,期货价格的设定不仅受到预期未来现货价格的影响,还受到市场对冲压力的影响。当对冲者是净空头时,他们愿意以低于预期到期日现货价格的价格出售期货合约,以吸引投机者持有多头头寸,从而转移价格下跌的风险。相反,当对冲者是净多头时,他们需要以高于预期现货价格的价格购买期货合约,吸引投机者持有空头头寸。这样,无论市场是逆向还是升水,投机者都有机会通过承担价格风险获得风险溢价。

尽管正常逆向理论在实证上支持有限,但对冲压力假说得到了一些经验证据的支持。例如,Carter、Rausser和Smith的研究表明,投机者确实要求获得高于证券市场线预测的预期回报,这支持了对冲压力对期货风险溢价的影响。Bessembinder的研究进一步证实了净对冲头寸是影响商品期货价格的一个重要因素。此外,De Roon、Nijman和Veld的研究发现,对冲者和投机者的对冲压力是解释期货回报的关键因素。Chang使用非参数测试表明,在某些商品期货市场中,跟随大投机者的净头寸方向进行交易是有利可图的,这为对冲压力假说提供了实践层面的支持。

基于对冲压力假说,一些研究者开发了动态交易策略,这些策略通过跟踪大型对冲者和投机者的头寸来获取风险溢价。Basu和Miffre的研究通过构建基于对冲压力的多空组合,发现这种策略在1992-2011年间的平均夏普比率达到了0.51,远高于同期仅持有长期商品组合的夏普比率。

此外,Dewally、Ederington和Fernando利用专有数据表明,与对冲者头寸相反的交易策略能够带来显著的超额回报。尽管存在一些例外,例如Daskalaki、Kostakis和Skiadopoulos发现对冲者净空头的逆向合约与净多头的升水合约之间的平均超额回报差异不显著,但总体上,对冲压力假说为理解和预测商品期货市场中的风险溢价提供了一个有力的理论框架。

基于横截面动量的多空策略

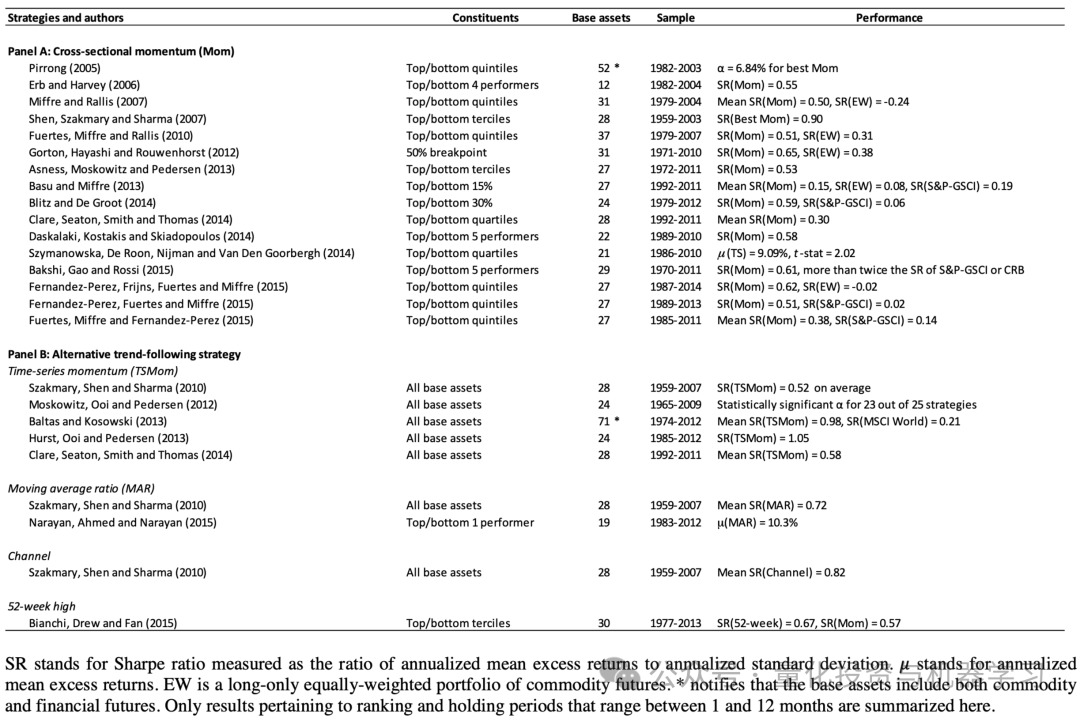

横截面动量策略基于一个核心观点:过去表现良好的资产(赢家)在未来一段时间内可能会继续表现优异,而过去表现不佳的资产(输家)可能会持续不佳。这一策略在股票市场中得到了广泛的研究和实证支持,而在商品期货市场中,研究者也尝试应用这一策略。在实施过程中,研究者通常会根据商品过去一段时间内的表现对其进行排名,并构建由过去表现最好的商品组成的多头组合,以及由表现最差的商品组成的空头组合。这种策略的目的是利用过去价格走势的持续性来获取超额回报。

横截面动量策略在商品期货市场的研究显示,这一策略能够产生显著的正超额回报,其夏普比率普遍高于简单的长期持有商品组合或商品指数的夏普比率。例如,一些研究表明,采用横截面动量策略的商品期货组合在样本期内的夏普比率达到了0.5左右,远超过等权重长期持有商品组合的夏普比率。

这些研究通常涉及不同的商品样本和时间段,但普遍的结论是动量效应在商品期货市场中同样存在,并且可以为投资者提供一种有效的交易策略。

此外,一些研究还发现,动量策略的利润最终会发生逆转,这可能表明市场参与者对信息的初期反应不足,随后会有一个均值回归的过程,这与行为金融理论中的某些观点相吻合。尽管如此,动量策略的有效性在学术界仍有争议,一些研究认为这种策略可能受到特定市场条件或数据挖掘的影响。

其他趋势类的多空策略

除传统的横截面动量策略之外,还有其他基于趋势跟踪的交易策略在商品期货市场的应用。这些策略包括时间序列动量策略、移动平均比率策略、通道策略以及52周高点策略。时间序列动量策略关注的是单一商品自身历史表现,与横截面动量策略不同,它基于商品过去的表现来建立多头或空头头寸。移动平均比率策略和通道策略则依据短期和长期移动平均线的关系或商品价格与过去一段时间内最高价和最低价的关系来做出交易决策。52周高点策略则是基于当前价格与过去52周最高价的接近程度来分配投资。

这些趋势跟踪策略在商品期货市场中表现出了显著的盈利能力。例如,时间序列动量策略的平均夏普比率在一些研究中达到了0.52,并且在某些情况下,这一比率甚至超过了1.0。移动平均比率策略和通道策略同样展现出了高夏普比率,表明当商品价格超过或低于特定移动平均线或价格通道时,跟随趋势进行交易能够获得正收益。52周高点策略通过购买接近52周最高价的商品组合并卖空接近最低价的商品组合,也显示出了良好的表现。这些策略的有效性可能与市场参与者对信息的反应方式有关,包括对价格趋势的认知偏差和风险偏好的变化。

尽管趋势跟踪策略在商品期货市场中显示出了吸引力,但也有研究表明,一些普遍的交易规则在考虑数据挖掘和交易成本后可能并不盈利。这提示我们,在实际应用中,趋势跟踪策略可能需要结合其他因素,如市场条件、交易成本和投资组合多样化,以实现稳健的回报。此外,趋势跟踪策略可能与商品期货市场中的基本面因素相关,如存储成本、便利收益和对冲压力,这些因素共同作用于商品价格的动态变化。因此,尽管趋势跟踪策略在某些情况下能够提供超额回报,但投资者在应用这些策略时也应考虑到市场的复杂性和策略的局限性。

一些研究支持行为金融理论,认为动量利润最终会发生逆转,这可以被视为市场对信息的初期反应不足,随后是均值回归的过程。例如,Miffre和Rallis(2007)、Shen、Szakmary和Sharma(2007)以及Moskowitz、Ooi和Pedersen(2012)的研究表明,如果持有多空组合的时间足够长,动量利润最终会消失。这支持了Barberis、Schleifer和Vishny(1998)、Daniel、Hirshleifer和Subrahmanyam(1998)以及Hong和Stein(1999)的行为理论,它们将价格趋势和异常收益归因于信息在价格中的缓慢吸收以及投资者在定价信息时所犯的认知错误。

另一方面,理性定价解释依赖于动量组合选择的商品根据存储理论和对冲压力理论本应表现良好的观点。换句话说,动量信号之所以有效,是因为它隐含地选择了那些存储和对冲压力理论会明确选择的商品。Miffre和Rallis(2007)表明,表现良好的商品往往处于贴水状态,因为它们拥有比表现不佳商品更高的滚动收益,而表现不佳的商品则倾向于处于升水状态,滚动收益较低。

同样,由于库存水平的补充或耗尽速度较慢,Gorton、Hayashi和Rouwenhorst(2012)发现,动量赢家和输家往往分别是库存水平较低和较高的商品,并且具有相对较高的基差。Bianchi、Drew和Fan(2015)通过显示趋势跟踪策略在多空结构和对冲压力风险因素上呈现正载荷,指出赢家和贴水商品(或输家和升水商品)之间存在一些重叠。这表明存储和对冲压力理论可以解释部分动量利润。

尽管如此,值得注意的是,趋势跟踪策略的超额回报并未完全被多空结构和对冲压力组合的超额回报所涵盖。因此,趋势跟踪可能提供了关于商品期货定价的额外信息,这些信息并未完全由滚动收益和对冲压力所揭示。

其他多空策略

传统的基于滚动收益和库存水平的策略之外,其他还存在一些在商品期货市场中被证明有效的多空策略。这些策略包括基于风险、价值、偏度、流动性或未平仓量的截面策略。研究表明,基于这些标准的组合排序往往会产生显著的平均回报差异,表明这些替代方法在定价商品期货和设计实际投资解决方案方面可能具有价值。特别是,风险排序策略,如基于贝塔系数或总风险的策略,已被发现能够产生超额回报。

除了风险排序策略,其他基于不同标准的策略也被证明是有益的。Asness、Moskowitz和Pedersen(2013)提出了"价值"作为资产配置的一个标准,在商品期货市场中,价值被定义为相对于长期价格的当前价格的便宜或昂贵程度。通过系统地根据价值对商品期货进行排序,买入价值最高的组别并卖出价值最低的组别,可以产生正的夏普比率和年化超额收益。此外,Szymanowska、De Roon、Nijman和Van Den Goorbergh(2014)研究了包括流动性、通胀贝塔、美元贝塔和未平仓量在内的多种信号,发现这些信号在商品期货市场中也是有效的排序标准。例如,流动性最低的商品组合表现优于流动性最高的商品组合,对通胀冲击敏感的商品组合也显示出超额收益。

最后,Fernandez-Perez、Fuertes和Miffre(2015)将偏度作为战术资产配置的工具,发现系统地买入偏度最负的商品并卖出偏度最正的商品可以产生高夏普比率,表明投资者可能对正偏资产有偏好,对负偏资产有厌恶。这些发现表明,投资者的风险偏好和行为偏差可能是这些替代策略盈利能力的背后因素。

对现有策略的有效改进的建议

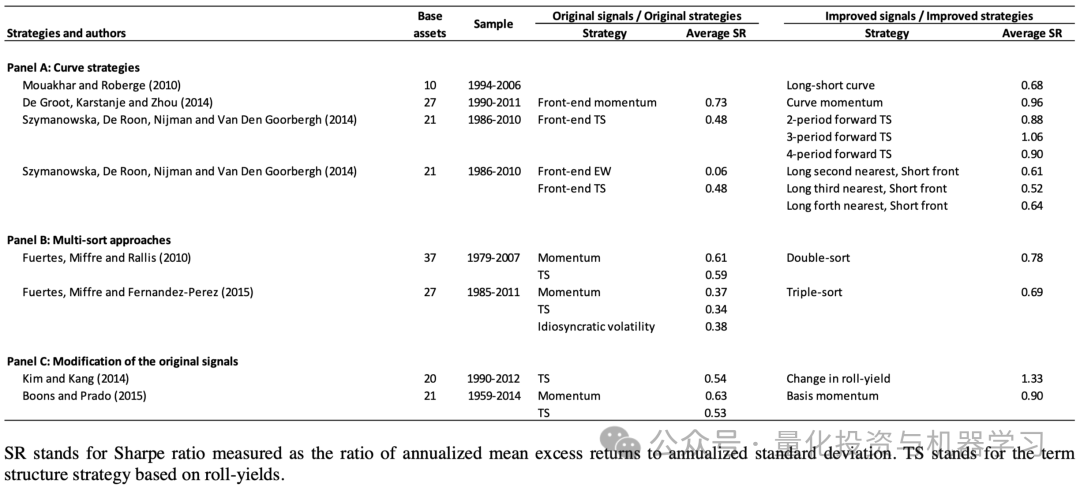

“曲线策略”

这些策略与传统的基于前端或第二近合约的滚动策略不同。Mouakhar和Roberge(2010)提出了一种创新方法,他们建议在曲线上购买滚动收益最高的合约,并卖出滚动收益最低的合约,然后构建一个等权重的多空头寸组合。这种策略表现出了引人注目的夏普比率,为0.68。Szymanowska、De Roon、Nijman和Van Den Goorbergh(2014)进一步分析了在不同期限结构上实施的策略,发现持有远离前端的合约能够带来显著的性能提升,尤其是在实施期限结构策略时,夏普比率从前端的0.48提升到了3期远期的1.06。

多排序方法

这些方法通过结合多个信号来提高策略的表现。Fuertes、Miffre和Rallis(2010)将动量和期限结构信号结合起来,仅购买动量赢家中滚动收益最高的合约,并卖出动量输家中滚动收益最低的合约。这种双重排序策略的平均夏普比率显著超过了传统的单一排序策略。Fuertes、Miffre和Fernandez-Perez(2015)进一步发展了一种基于三重排序的资产配置策略,结合了期限结构、动量和特质波动性信号,通过系统地购买预计升值的合约(即滚动收益最高、过去表现最好、特质波动性最低的合约)和卖出预计贬值的合约(即滚动收益最低、过去表现最差、特质波动性最高的合约),进一步增强了策略的表现。

修改原始信号增强策略表现

Kim和Kang(2014)改进了基本的期限结构信号,使用商品滚动收益的变化作为交易信号,而不是滚动收益本身,并发现与经典期限结构信号相比有显著的超额表现。Fuertes、Miffre和Fernandez-Perez(2015)提出了一种“基础动量”策略,该策略使用基于第一和第二近合约的12个月动量信号之差作为资产配置的信号。这种多空基础动量组合产生的夏普比率超过了标准基础或动量策略,并且其超额回报至少为12.76%(t统计量为5.09),表明这种策略包含的信息超出了标准多空商品组合所捕捉的范围。这些改进策略表明,通过精细化和创新信号的应用,可以更有效地捕捉商品期货市场的风险溢价。

参考文献

完整列表见原文:

1. Amihud, Y., Mendelson, H., & Lauterbach, B. (1997). Market microstructure and securities values: Evidence from the Tel Aviv Stock Exchange. *Journal of Financial Economics*, 45, 365-390.

2. Ang, A., Hodrick, R. J., Xing, Y., & Zhang, X. (2009). High idiosyncratic volatility and low returns: International and further U.S. evidence. *Journal of Financial Economics*, 91, 123.

3. Asness, C., Moskowitz, T., & Pedersen, L. (2013). Value and momentum everywhere. *Journal of Finance*, 68, 929-985.

4. Bakshi, G., Gao, X., & Rossi, A. (2015). Understanding the sources of risk underlying the cross-section of commodity returns. Unpublished Working Paper, University of Maryland.

5. Barberis, N., & Huang, M. (2008). Stocks as lotteries: The implications of probability weighting for security prices. *American Economic Review*, 98, 2066-2100.

6. Barberis, N., Schleifer, A., & Vishny, R. (1998). A model of investor sentiment. *Journal of Financial Economics*, 49, 307-343.

7. Basu, D., & Miffre, J. (2013). Capturing the risk premium of commodity futures: The role of hedging pressure. *Journal of Banking and Finance*, 37, 2652-2664.

8. Baxter, J., Conine, T. E., & Tamarkin, M. (1985). On commodity market risk premiums: Additional evidence. *Journal of Futures Markets*, 5, 121-125.

9. Bessembinder, H. (1992). Systematic risk, hedging pressure, and risk premiums in futures markets. *Review of Financial Studies*, 5, 637-667.

10. Boons, M., & Prado, M. P. (2015). Basis momentum. Unpublished Working Paper, NOVA School of Business and Economics.

11. Brennan, M. (1958). The supply of storage. *American Economic Review*, 48.

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。