中低评级长久期,抗跌

作者:郁言债市

题图:郁言债市微信公众号

摘要

中低评级主体长债成交表现较好

8月5-9日,信用债一级发行情绪仍火热,二级收益率走势呈现出抗跌性,信用利差大多收窄。一级市场方面,弱城投发行较高票息的长久期债券受机构追捧,反映当前市场仍极度缺乏票息资产。其中,潍坊投资发行10年中票(3%),全场倍数近50倍,最终发行利率为投标下限。云南交投首发10年中票(2.57%),全场倍数近3倍。

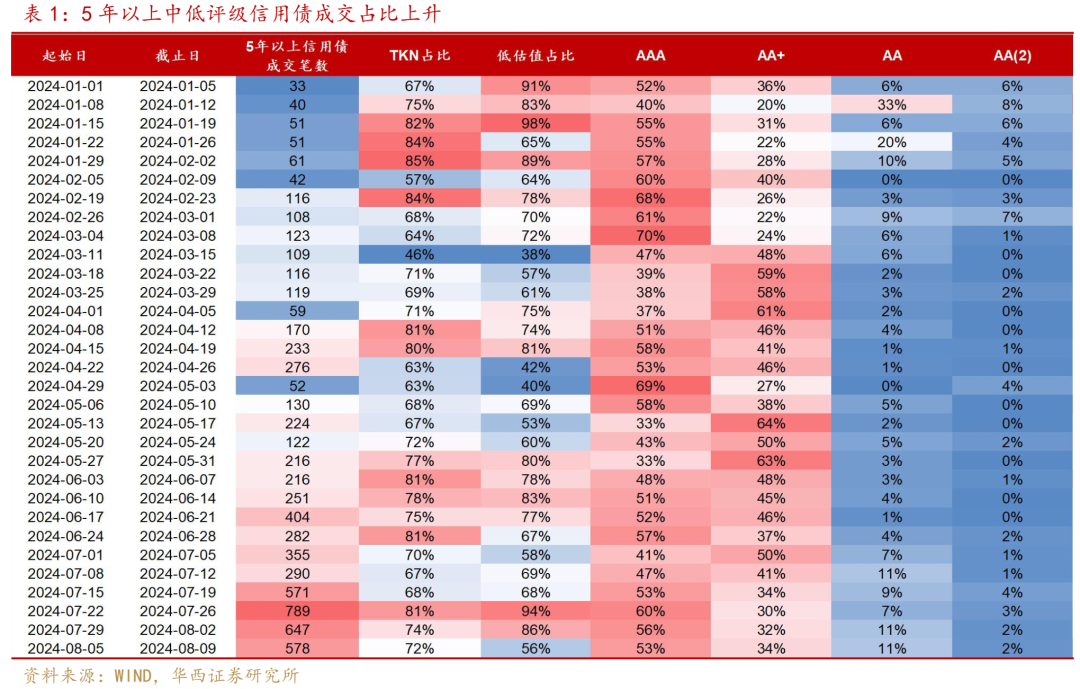

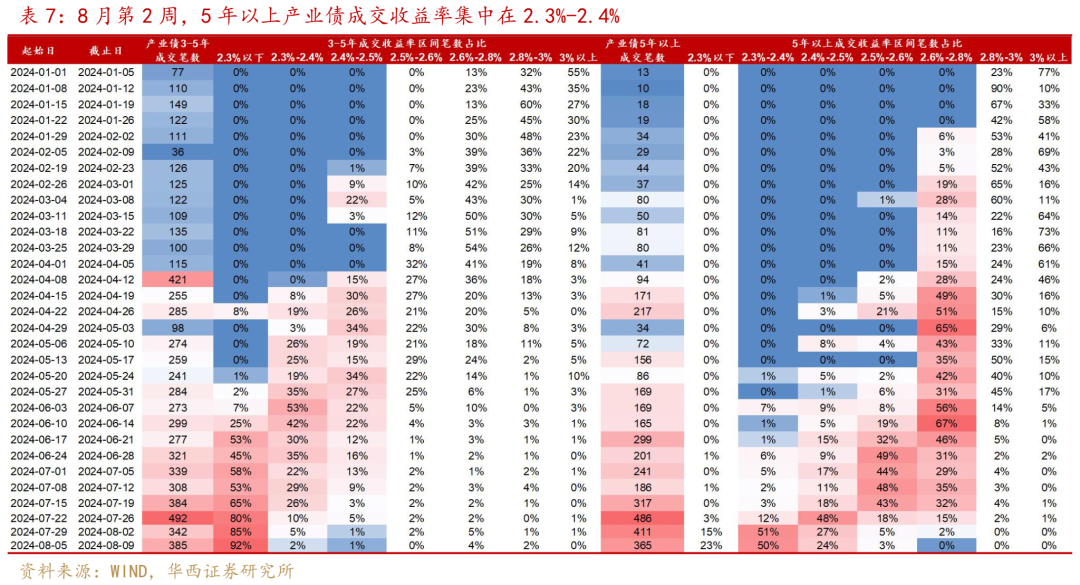

二级成交方面,长久期信用债成交热度小幅降温,不过中低评级成交占比上升,反映了市场通过拉久期+下沉追逐较高票息信用债。隐含评级AA及以下主体中,津城建、淄博城资、重庆涪陵国资、洛阳国晟投资、张家港经开控股、潍坊投资、晋能控股煤业、晋能控股电力、晋能控股装备、华阳新材料、云能投等,5年以上信用债成交活跃度上升。

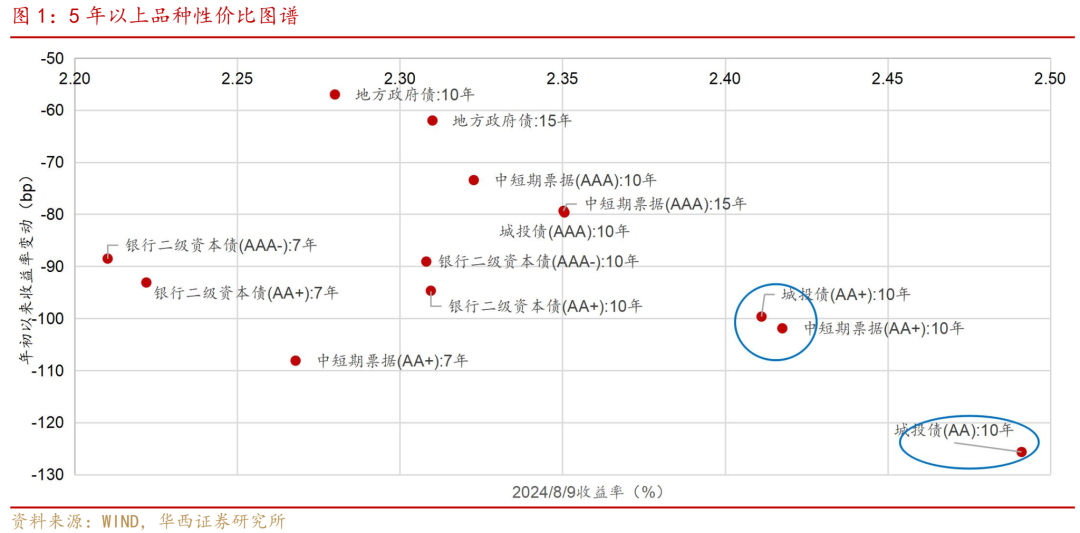

现阶段,机构欠配对信用债行情仍有一定支撑,绝对票息成为机构配置信用债的重点考量因素。从性价比图谱来看,高评级长久期信用债性价比下降,不再适合追涨,不过止盈的紧迫性也不强,中低评级长久期城投债的估值压缩或仍有空间。截至8月9日,中短期票据和城投债AAA 10Y收益率分别为2.32%、2.35%,仅高于同期限地方债4-7bp,考虑税收后没有优势;AA+ 10Y收益率2.41%-2.42%,高于同期限地方债13-14bp;城投债AA 10Y收益率2.49%相对较高。

此外,城投债AA(2) 3-5年的性价比相对较高。目前城投债AA(2) 3Y收益率2.21%,高于城投债AA+ 5Y收益率2.19%;城投债AA(2) 5Y收益率2.32%也相对较高。关注发达省份3-5年AA(2)城投债,湖南、山东、四川、江西、河南和重庆3年左右AA(2)城投债。

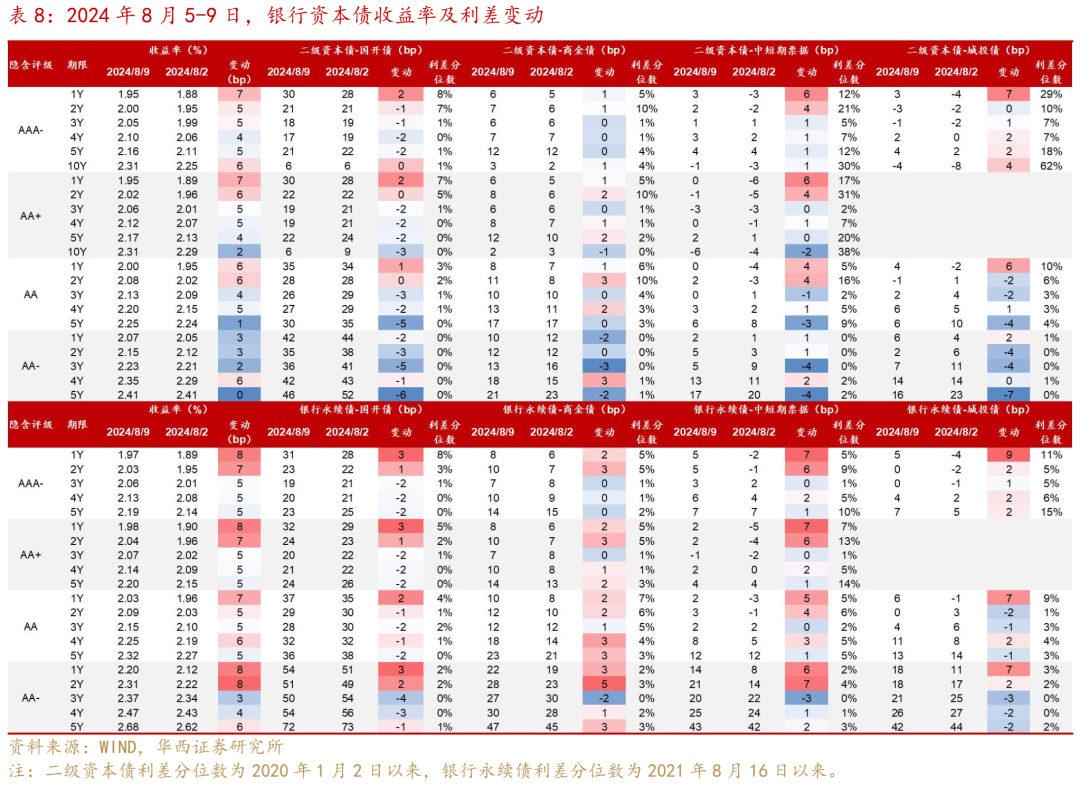

短久期银行资本债跌出性价比

银行资本债短久期品种跌出性价比。8月5-9日,银行资本债收益率全线上行,1-2Y短久期上行幅度更大,信用利差小幅走扩,相对同期限中短期票据的利差普遍走扩4-7bp。而中长久期则体现出一定的抗跌性,信用利差收窄1-6bp。目前1Y银行资本债信用利差曲线较为陡峭,具备一定交易价值。

风险提示:货币政策出现超预期调整。流动性出现超预期变化。信用风险超预期。

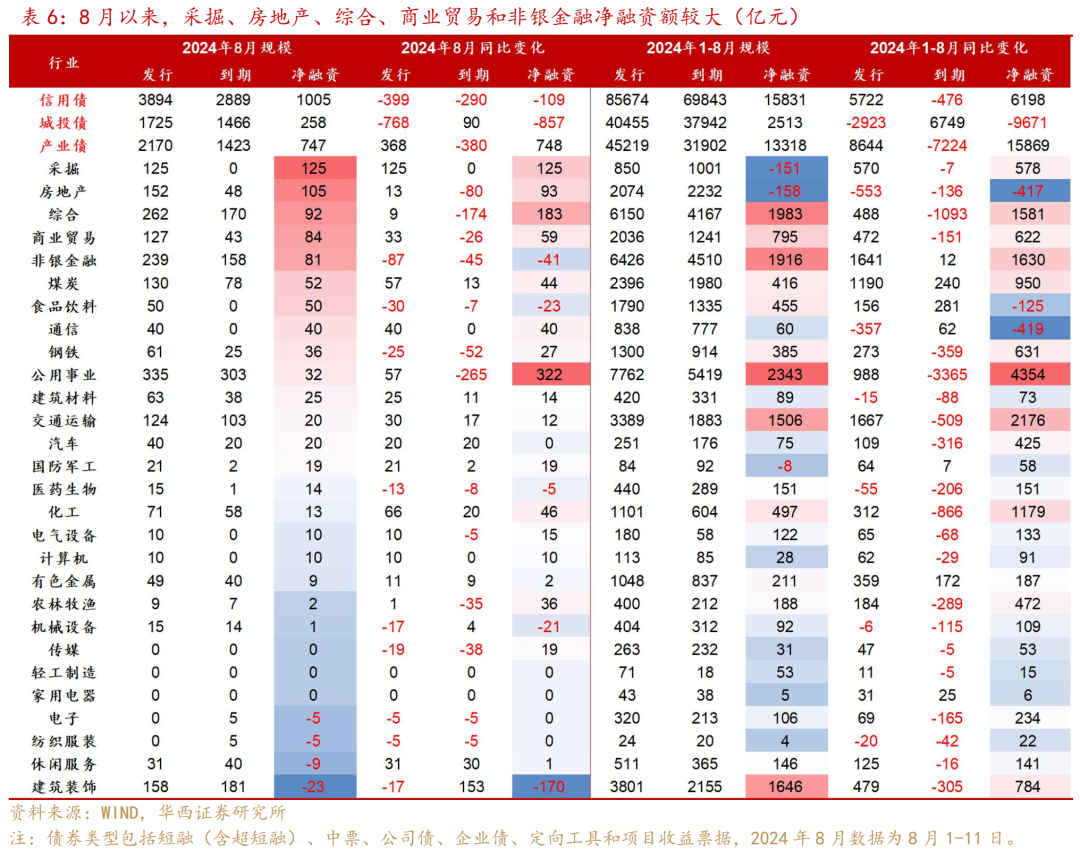

8月5-9日,信用债一级发行情绪仍火热,二级收益率走势呈现出抗跌性,信用利差大多收窄。一级市场方面,城投债延续供给缩量,净融资继续同比下降,一级抢券仍火热。8月1-11日城投债发行1725亿元,同比减少768亿元,净融资为258亿元,同比减少857亿元。城投债一级发行情绪环比回落,不过仍然火热,全场倍数3倍以上占比由86%下降至62%,2-3倍占比为23%。

长久期信用债发行额占比继续上升。8月1-11日,城投债5年以上和3-5年(包含5年不含3年)发行额占比分别为11%、51%,较7月分别上升2、8个百分点。产业债5年以上占比由7月的17%上升至20%,3-5年占比由21%上升至28%。

弱城投发行较高票息的长久期债券受机构追捧,反映了当前市场仍极度缺乏票息资产。其中,潍坊投资发行10年中票(3%),全场倍数近50倍,最终发行利率为投标下限。云南交投首发10年中票(2.57%),全场倍数近3倍。津城建7年中票发行利率2.47%,明显低于7月11日发行的7年中票利率3.19%。

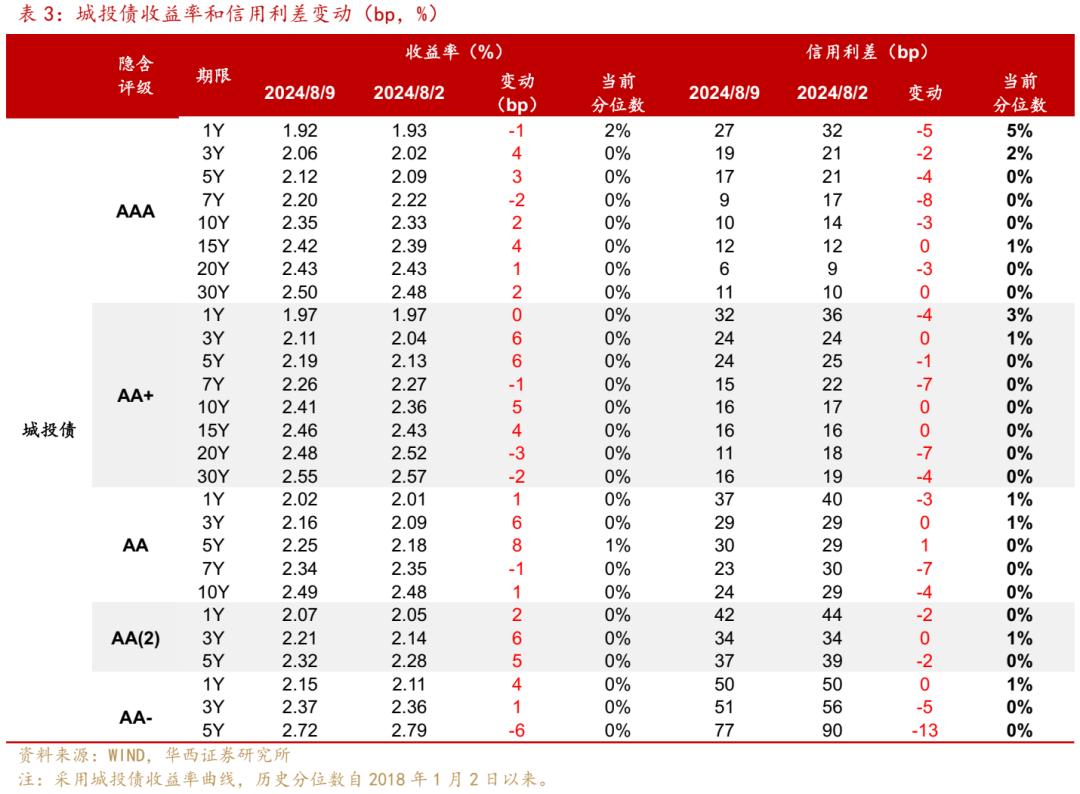

二级市场方面,长端利率“阶梯式”上行,信用债呈现出抗跌性,信用利差大多收窄。其中,城投债各评级7Y收益率下行1-2bp,信用利差收窄7-8bp;AA 10Y收益率仅上行1bp,利差收窄4bp。中短期票据AA及以上评级各期限信用利差均收窄1-4bp左右。

长久期信用债成交热度小幅降温,不过中低评级成交占比上升,反映了市场通过拉久期+下沉追逐较高票息信用债。5年以上信用债货币中介成交笔数环比回落,且TKN成交占比也由74%继续下降至72%。分隐含评级看,AAA成交笔数占比由7月底的60%进一步下降至53%,而AA成交笔数占比持续两周为11%,处于年内较高水平。隐含评级AA及以下主体中,津城建、淄博城资、重庆涪陵国资、洛阳国晟投资、张家港经开控股、潍坊投资、晋能控股煤业、晋能控股电力、晋能控股装备、华阳新材料、云能投等,5年以上信用债成交活跃度上升。

现阶段,机构欠配对信用债行情仍有一定支撑,绝对票息成为机构配置信用债的重点考量因素。从性价比图谱来看,高评级长久期信用债性价比下降,不再适合追涨,不过止盈的紧迫性也不强,中低评级长久期城投债的估值压缩或仍有空间。截至8月9日,中短期票据和城投债AAA 10Y收益率分别为2.32%、2.35%,仅高于同期限的地方债4-7bp,考虑税收后没有优势;AA+ 10Y收益率在2.41%-2.42%,高于同期限地方债13-14bp;城投债AA 10Y收益率2.49%相对较高。

此外,城投债AA(2) 3-5年的性价比相对较高。截至8月9日,城投债AA(2) 3Y收益率2.21%,高于城投债AA+ 5Y收益率2.19%;城投债AA(2) 5Y收益率2.32%也相对较高。关注发达省份3-5年AA(2)城投债,湖南、山东、四川、江西、河南和重庆3年左右AA(2)城投债。

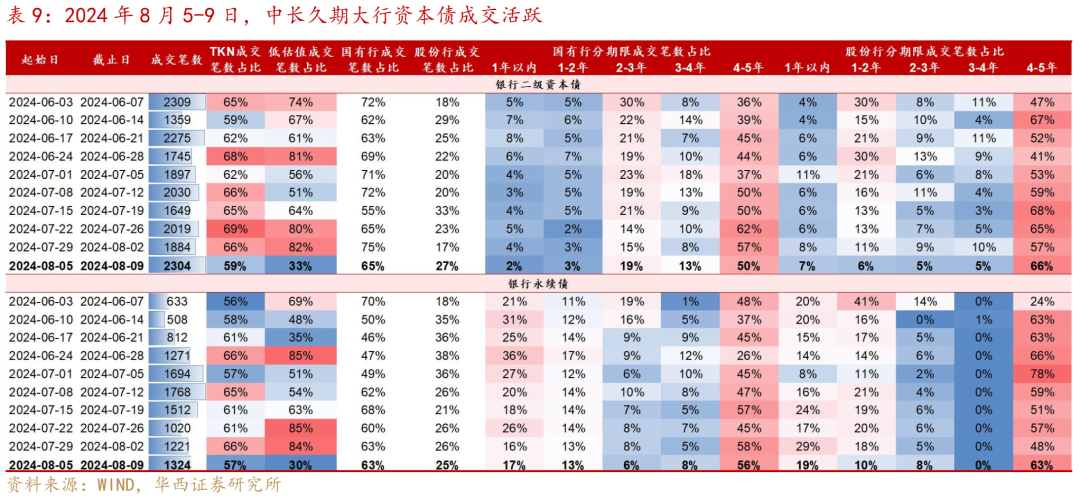

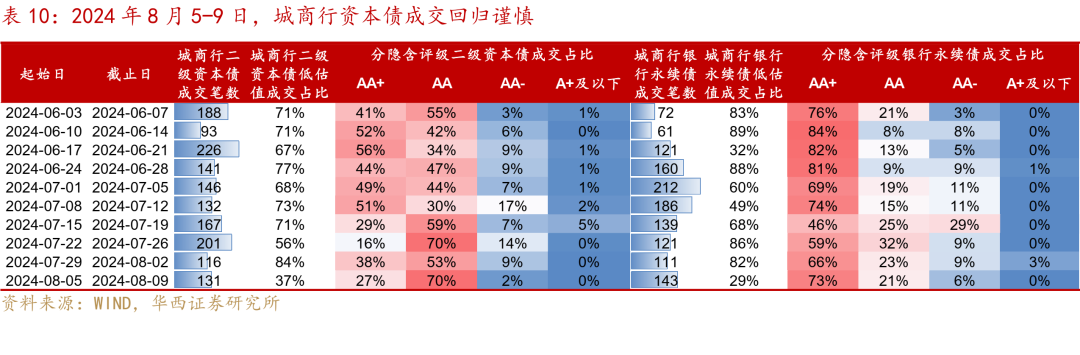

银行资本债方面,8月5-9日,银行资本债收益率全线上行,1-2Y短久期上行幅度更大,信用利差小幅走扩,相对同期限中短期票据的利差普遍走扩4-7bp。而中长久期则体现出一定的抗跌性,信用利差收窄1-6bp。从成交来看,市场调整阶段银行资本债成交放量,其中流动性更好的中长久期大行是成交主力,2年以内成交占比环比下降。尤其是股份行,成交券期限进一步向4-5年集中,成交占比达60%以上。

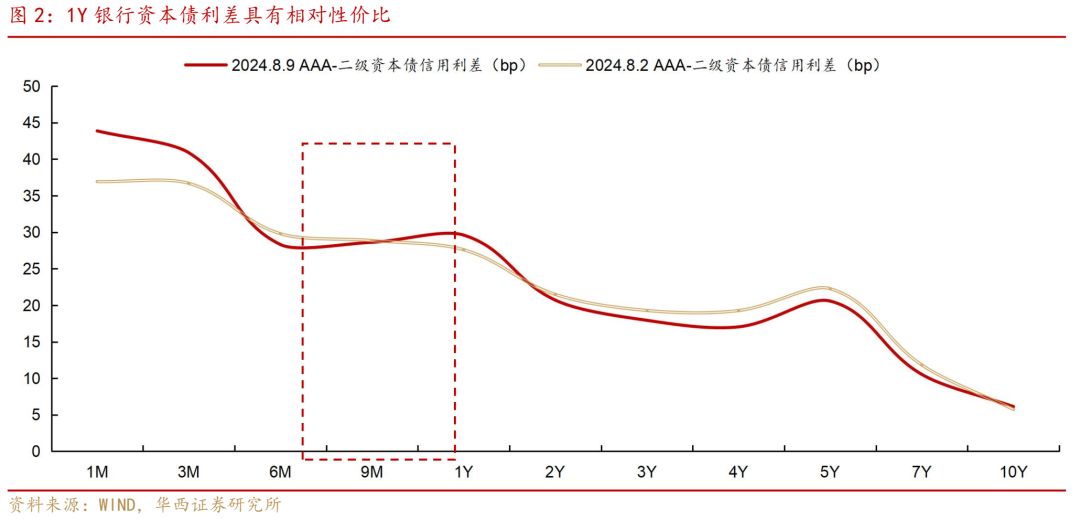

结合二级市场成交和利差表现来看,8月5-9日中长久期银行资本债成交活跃且相对抗跌,其背后的原因可能在于长端利率债存在调整风险时,部分机构换仓至流动性较好、票息相当的银行资本债,来做阶段性的调整。后续伴随着债市逐步企稳(详见报告《债市或进入冷静期》),机构或回归长久期利率债,中长银行资本债可能难以再继续走出相对行情,而短久期品种已经跌出性价比。目前1Y银行资本债信用利差曲线较为陡峭,具备一定的交易价值。

01

城投债:潍坊投资10年中票3%,全场倍数近50倍

8月以来,城投债发行并未放量,净融资继续同比下降,一级抢券仍火热。2024年8月1-11日,城投债发行1725亿元,同比减少768亿元,净融资为258亿元,同比减少857亿元。城投债一级发行情绪环比回落,不过仍然火热,城投债发行全场倍数3倍以上占比由86%下降至62%,2-3倍占比为23%。

城投债3-5年、5年以上发行额占比继续上升。8月以来,城投债发行期限5年以上和3-5年(包含5年不含3年)占比分别为11%、51%,较7月分别上升2、8个百分点。发行利率方面,城投债1年以内加权平均发行利率为2.01%,与7月持平;1-3年、3-5年和5年以上平均发行利率分别为2.14%、2.38%和2.43%,较7月分别下降21bp、23bp和21bp。

弱城投发行较高票息的长久期债券受机构追捧,反映了市场极度缺票息资产。其中,潍坊投资发行10年中票(3%),全场倍数近50倍,最终发行利率为投标下限。云南交投首发10年中票(2.57%),全场倍数近3倍。津城建7年中票发行利率2.47%,明显低于7月11日发行的7年中票利率3.19%。

二级市场方面,8月5-9日长端利率“阶梯式”上行,信用债呈现出抗跌性,信用利差大多收窄。城投债各评级7Y收益率下行1-2bp,信用利差收窄7-8bp;AA 10Y收益率仅上行1bp,利差收窄4bp。此外,对比各期限收益率走势,城投债3Y和5Y收益率上行幅度相对较大,其中AA+、AA和AA(2) 3Y 收益率均上行6bp,5Y收益率上行5-8bp。

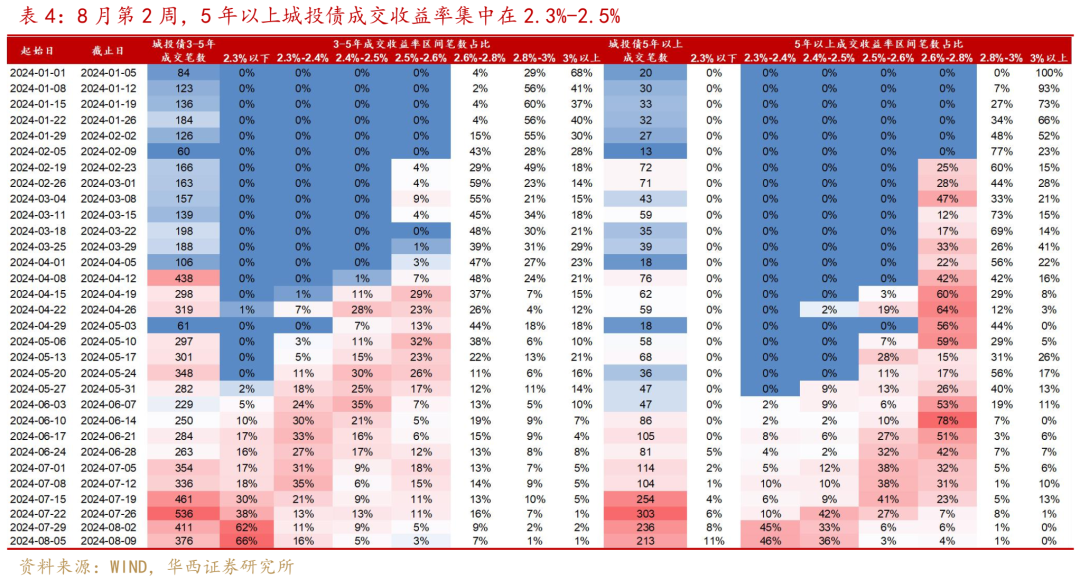

从二级成交看,长久期城投债成交笔数小幅回落,3-5年、5年以上成交笔数占比基本持平于15%、9%。其中,3-5年成交收益率2.3%以下占比达66%,5年以上成交收益率集中在2.3%-2.4%、2.4%-2.5%,占比分别为46%、36%。分主体看,津城建、淄博城资、重庆涪陵国资、洛阳国晟投资、张家港经开控股和潍坊投资5年以上信用债成交活跃度上升。

02

产业债:山西煤企长久期品种成交较活跃

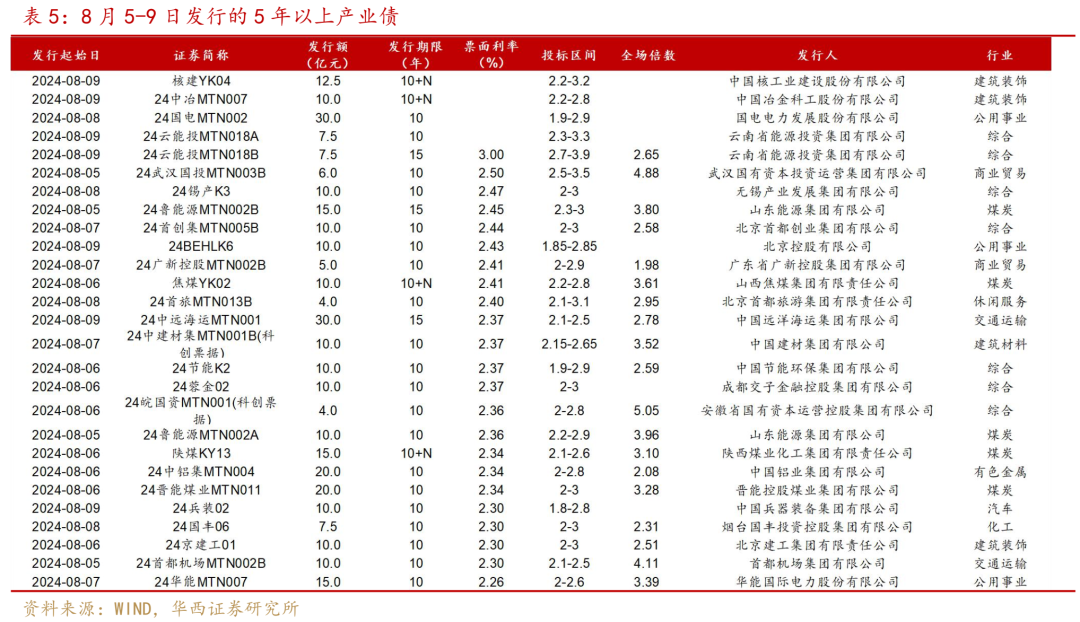

一级市场方面,产业债发行和净融资同比均上升,发行情绪小幅回落。8月1-11日,产业债发行2170亿元,同比增加368亿元,净融资为747亿元,同比增加748亿元。其中,采掘、房地产、综合、商业贸易和非银金融净融资额较大。从发行倍数看,产业债全场倍数3倍以上占比由62%回落至38%,2-3倍占比则由18%上升至30%。

分期限看,产业债5年以上和3-5年发行额占比进一步上升,5年以上占比由7月的17%上升至20%,3-5年占比由21%上升至28%。相比城投债,产业债中长久期品种发行利率降幅相对较小。8月以来,产业债1-3年、3-5年和5年以上平均发行利率分别为2.24%、2.22%和2.39%,较7月分别低了6bp、13bp和12bp。

8月5-9日,共25家产业主体发行了5年以上信用债,其中云能投首发15年中票(3%),全场倍数为2.65倍;山西焦煤和陕煤化工均发行10年永续债,票面利率分别为2.41%、2.34%,全场倍数均超过3倍。

二级市场方面,8月5-9日,中短期票据收益率大多上行,上行幅度小于利率债,信用利差被动收窄。其中,AA及以上1Y收益率上行1-2bp,信用利差收窄3-4bp;3Y、5Y收益率上行4-6bp,信用利差收窄1-2bp;7Y收益率上行2bp,利差收窄4bp;10Y收益率上行4-5bp,利差收窄1-2bp。

从二级成交看,产业债5年以上成交笔数小幅回落,3-5年成交笔数上升,其中5年以上占比基本持平于15%,3-5年占比由12%上升至15%。产业债3-5年成交收益率低于城投债,收益率2.3%以下占比达92%;5年以上成交收益率集中在2.3%-2.4%、2.4%-2.5%,占比分别为50%、24%。分主体看,隐含评级AA的晋能控股煤业、晋能控股电力、晋能控股装备、华阳新材料、云能投持续多个周度均有5年以上个券成交。

03

银行资本债:短久期跌出性价比

2024年8月5-9日,新发350亿元二级资本债,建行发行500亿元TLAC债。江南农商行、上海银行、萧山农商行、杭州银行各发行一只5+5二级资本债,发行规模分别为30、200、20、100亿元,发行票面利率分别为2.19%、2.15%、2.25%、2.15%,再创城农商行发行成本新低。另外,建行新发两只TLAC债,发行期限分别为3+1、5+1,发行规模为350、150亿元,票面利率为2.0%、2.1%,相比工行、中行5月发行的TLAC债,成本低25bp。

二级市场方面,2024年8月5-9日,银行资本债收益率全线上行,短久期上行幅度更大,信用利差也小幅走扩,中长久期则体现出一定的抗跌性。具体来看,上周银行资本债收益率上行1-8bp,其中1-2Y短久期收益率上行5-8bp,信用利差普遍小幅走扩0-2bp,并且其相对同期限中短期票据的利差也普遍走扩4-7bp。而中长久期利率债收益率上行幅度较大,3-5Y银行资本债信用利差被动收窄1-6bp,其中5Y AA及以下二级资本债表现最好,利差收窄5-6bp。

从成交来看,在市场调整阶段,流动性好的中长久期大行资本债是成交主力,城商行成交回归谨慎。8月5-9日,市场调整阶段银行资本债成交放量,其中流动性更好的中长久期大行是成交主力,2年以内成交占比环比前周有所下降。尤其是股份行,成交券期限进一步向4-5年集中,成交占比达到60%以上。另外,城商行资本债成交回归谨慎,AA-及以下低等级二级资本债成交占比迅速下降到2%,前几周这一数值在10%左右。

结合二级市场成交和利差表现来看,上周中长久期银行资本债成交活跃且相对抗跌,其背后的原因可能在于长端利率债存在调整风险时,部分机构换仓至流动性较好、票息相当的银行资本债,来做阶段性的调整。后续伴随着债市逐步企稳(详见报告《债市或进入冷静期》),机构或回归长久期利率债,中长银行资本债可能难以再继续走出相对行情,而短久期品种已经跌出性价比。目前1Y银行资本债信用利差曲线较为陡峭,具备一定的交易价值。

风险提示:

货币政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。

流动性出现超预期变化。本文假设流动性维持充裕状态,但假如流动性投放少于往年同期,流动性可能出现超预期变化。

信用风险超预期:若发生超预期的信用风险事件,可能会引发信用债市场调整。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。