周度 | 弱区域核心城投长债发行屡创新低

作者:郁言债市

题图:郁言债市微信公众号

摘要

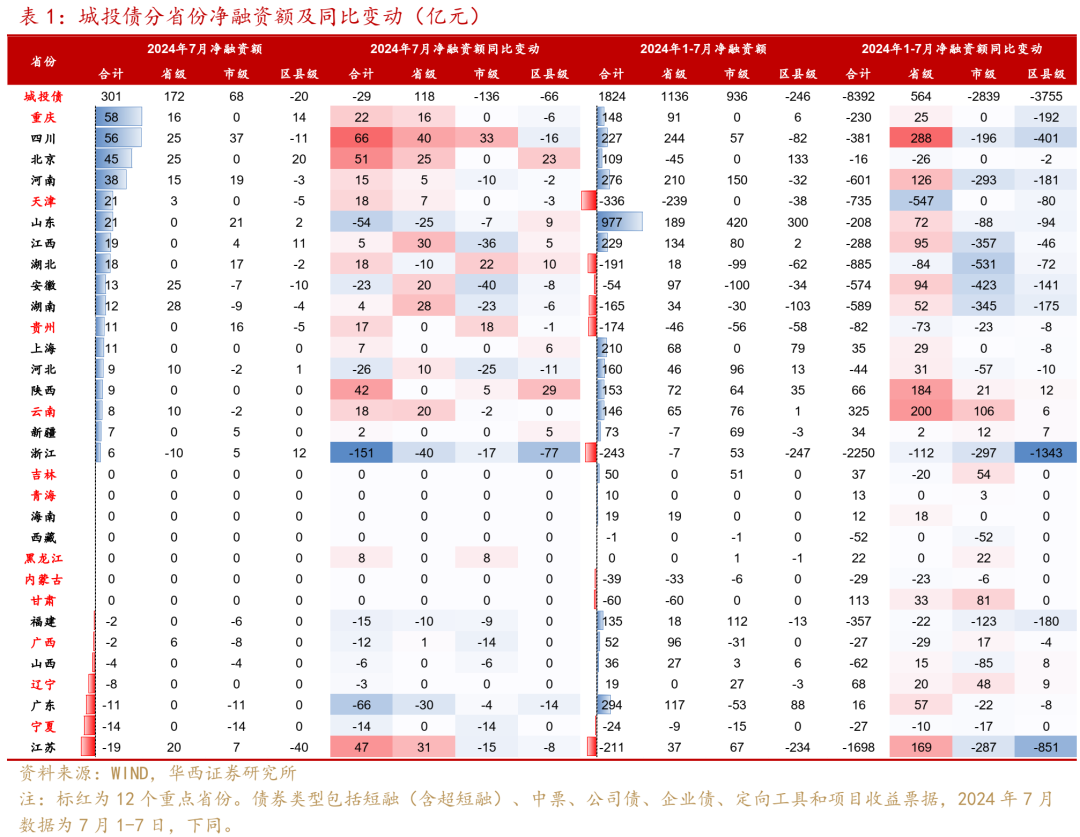

一级抢券火热,二级信用利差全线收窄

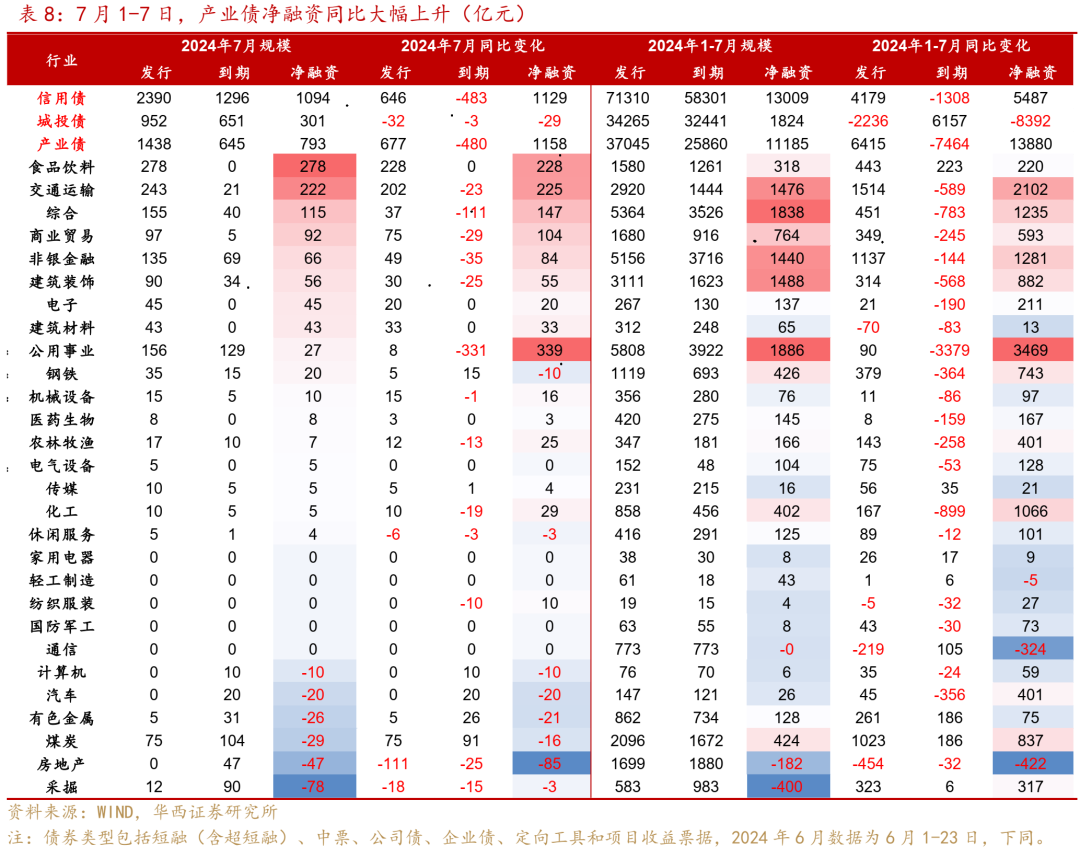

7月第1周,信用债净融资回暖,理财规模回升带动一级抢券行情以及二级信用利差全线收窄。一级市场方面,城投债净融资同比降幅收窄,产业债发行和净融资均同比上升。城投债净融资为301亿元,同比下降29亿元;产业债净融资为793亿元,同比增加1158亿元。与此同时,理财规模环比增9242亿元至29.66万亿元,导致抢券火热,其中城投债发行全场倍数3倍以上占比由54%升至68%,产业债全场倍数3倍以上占比由23%升至38%。

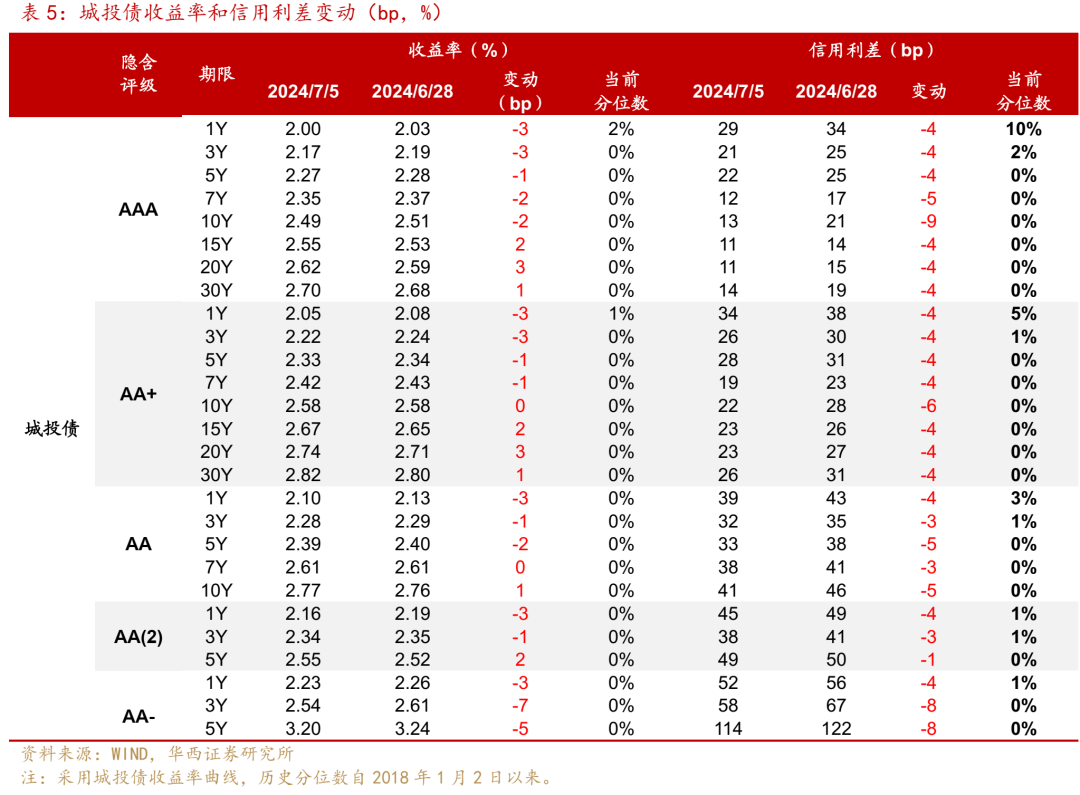

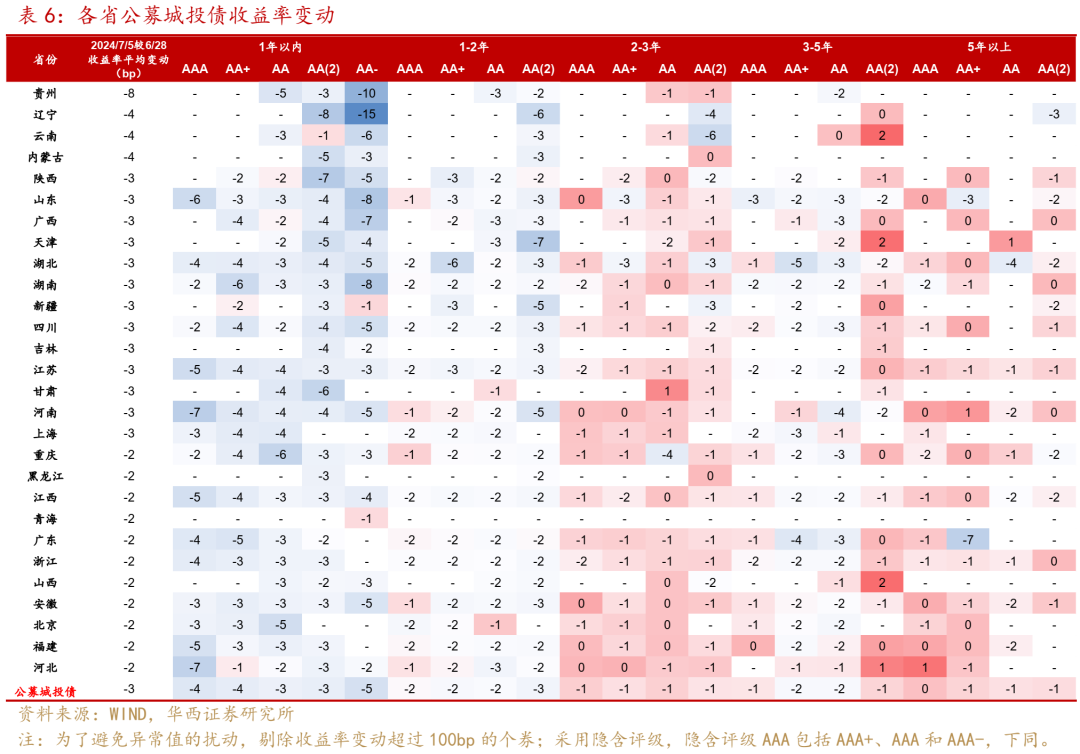

二级市场方面,信用债收益率走势分化,信用利差全线收窄。城投债AAA和AA+ 1Y、3Y收益率下行3bp,信用利差收窄4bp,5Y和7Y收益率下行1-2bp,利差收窄4-5bp,10Y收益率下行0-2bp,利差收窄6-9bp,15Y、20Y和30Y收益率则上行1-3bp,利差收窄4bp。

7月理财规模回升,带来信用债增量配置需求,2021-2023年7月银行理财规模分别环比上升2.23万亿元、1.66万亿元和1.74万亿元。这些增量资金仍将循着绝对票息和性价比的角度选择配置的品种。此外,随着央行借券卖券控制特定期限利率债的走势,只要资金保持定力、利率下行趋势不变,不受限制的长久期信用债吸引力或上升。

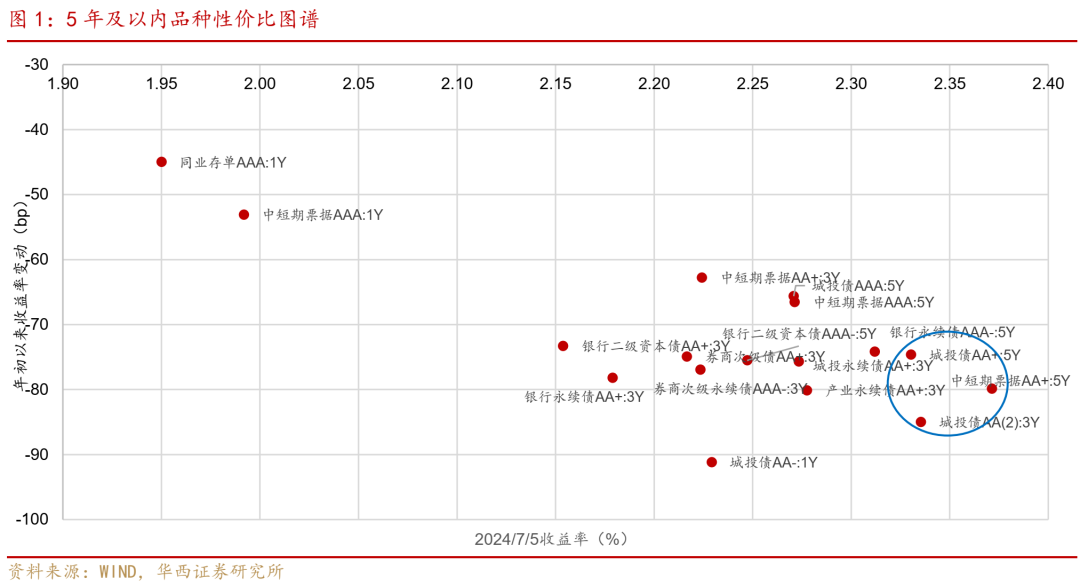

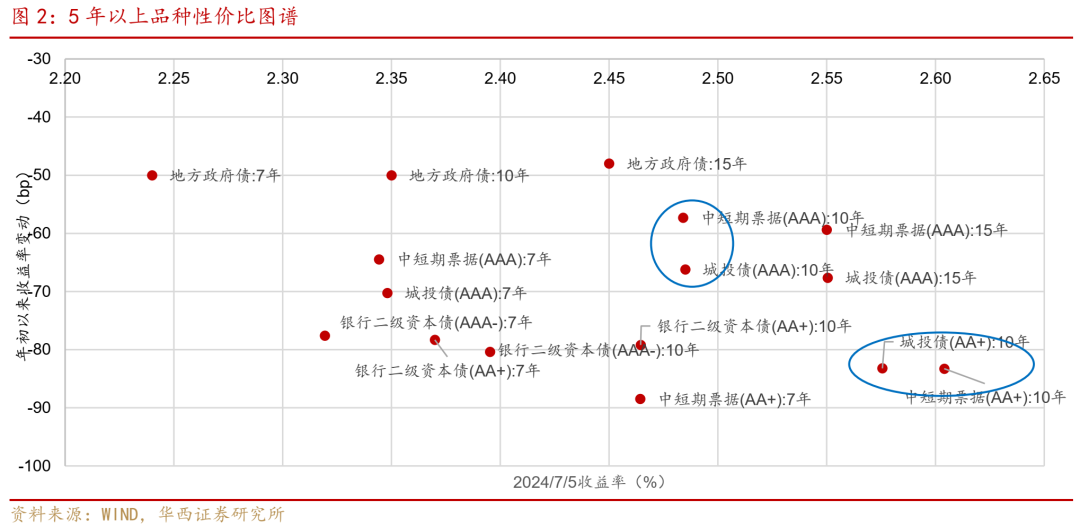

从性价比图谱来看,3年期品种,城投债AA(2) 3Y收益率仍相对较高。5年期品种,目前二级资本债AAA- 5Y收益率已经低于信用债AAA 5Y,性价比不高。5年以上品种,信用债AAA 10Y年初以来收益率下行幅度相对较小,目前收益率在2.5%左右,高于同期限的地方债13-14bp,也高于AAA- 10Y二级资本债8-9bp,或有一定的下行空间。此外,AA+ 10Y目前收益率在2.6%左右,票息相对较高。

银行资本债调整即是机会

银行资本债策略层面,对于国有行、股份行和“交易性”城农商行,依然采取波段操作的策略,调整即是机会。对于流动性偏弱的城农商行,要关注交易层面的边际变化,抓住正在变活跃的主体是关键,这可能是未来一段期间内下沉的方向,“欠配”压力下有利于带动利差收窄。对于配置盘而言,要做好“收益率”和“下沉尺度”的双重判断,如果要控制下沉尺度,就要放低收益率要求到2.5%、甚至2.4%以下。

风险提示:货币政策出现超预期调整。流动性出现超预期变化。信用风险超预期。

7月第1周,信用债净融资回暖,理财规模回升带动一级抢券行情以及二级信用利差全线收窄。一级市场方面,城投债净融资同比降幅收窄,产业债发行和净融资均同比上升。7月1-7日,城投债发行952亿元,同比减少32亿元,净融资为301亿元,同比下降29亿元;产业债发行1438亿元,同比增加677亿元,净融资为793亿元,同比增加1158亿元。与此同时,理财规模在跨季后迅速回升,环比增9242亿元至29.66万亿元,带来增量配置需求,导致抢券火热,其中城投债发行全场倍数3倍以上占比由54%升至68%,产业债全场倍数3倍以上占比由23%升至38%。

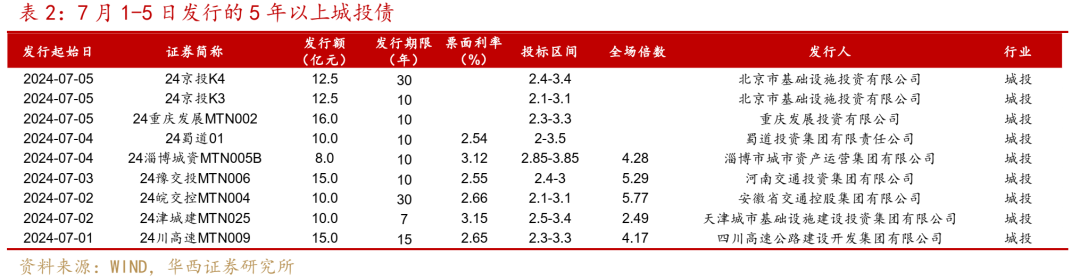

7月1-5日,8家城投发行5年以上债券,弱区域核心城投发行长期限债券利率创新低。其中,30年期“24皖交控MTN004”(2.66%)和10年期“24豫交投MTN006”(2.55%)全场倍数超过5倍。7年期“24津城建MTN025”票面利率3.15%,低于6月下旬发行的7年期“24津投22”票面利率3.2%。10年期“24淄博城资MTN005B”票面利率3.12%,明显低于6月下旬发行的10年期“24淄博城资MTN004B”票面利率3.38%。

产业债5年以上平均发行利率为2.49%,较同期限城投债低了25bp。7月1-5日,15家产业主体发行10年及以上债券。其中,“24中车集MTN003”(2.47%)、“24北控水集MTN003B”(2.52%)、“24中国通用MTN001”(2.51%)、“24中国中煤MTN003”(2.49%)和“24光大集团MTN004B”(2.48%),全场倍数超过4倍。此外,晋能控股电力首发10年中票,票面利率2.8%,全场倍数为3.42倍。

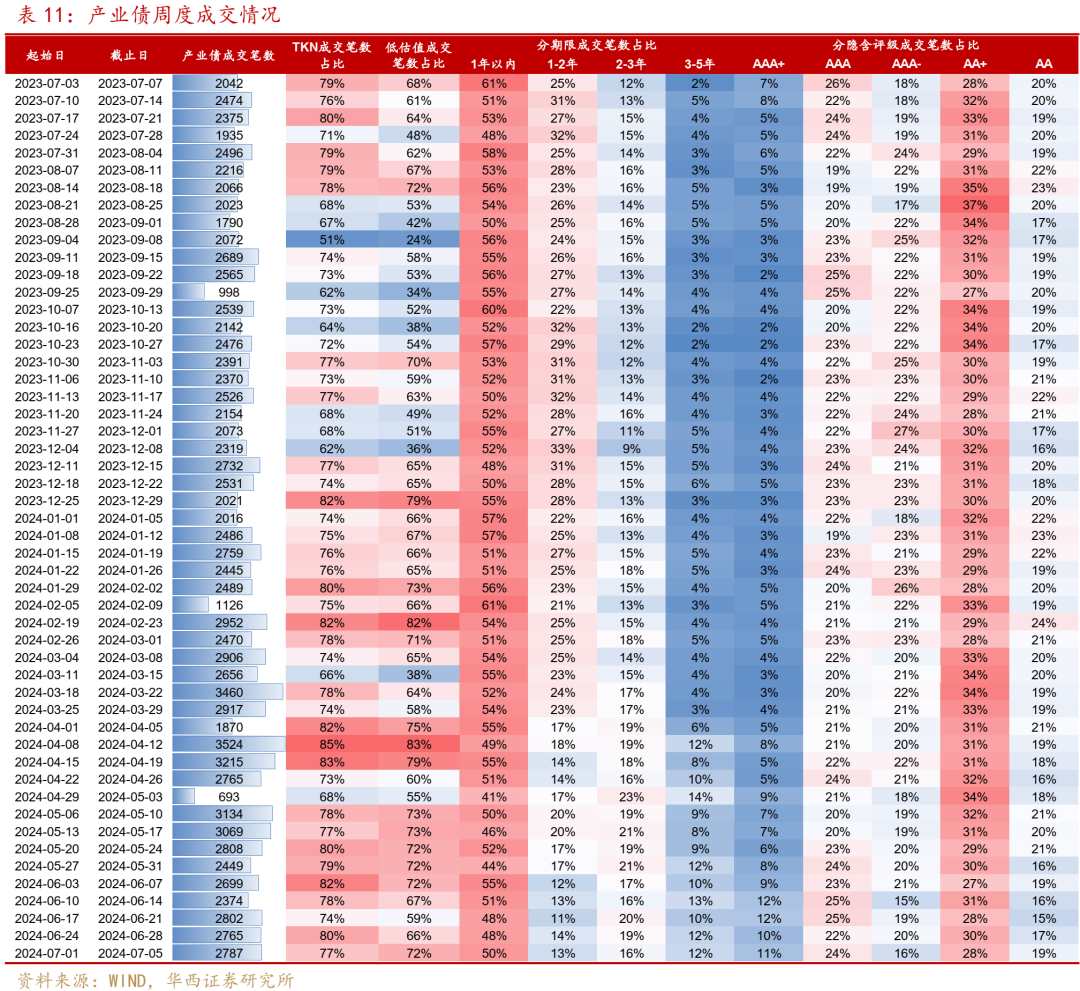

二级市场方面,信用债收益率走势分化,信用利差全线收窄,城投债表现优于产业债。城投债AAA和AA+ 1Y、3Y收益率下行3bp,信用利差收窄4bp,5Y和7Y收益率下行1-2bp,利差收窄4-5bp,10Y收益率下行0-2bp,利差收窄6-9bp,15Y、20Y和30Y收益率则上行1-3bp,利差收窄4bp。成交方面,中长久期品种仍较活跃,其中城投债5年以上成交笔数占比上升1pct至4%,3-5年上升3pct至12%;产业债5年以上占比由7%上升至9%,3-5年占比持平于12%。

7月,供需格局仍然有利于信用利差维持低位。一方面,理财规模通常在7月回升,带来信用债增量配置需求,2021-2023年7月银行理财规模分别环比上升2.23万亿元、1.66万亿元和1.74万亿元。7月第1周,理财规模已环比增加9242亿元。另一方面,城投债净融资同比下降的趋势不变,票息资产的供给仍相对稀缺。这些增量资金仍将循着绝对票息和性价比的角度选择配置的品种。此外,随着央行借券卖券控制特定期限利率债的走势,只要资金保持定力、利率下行趋势不变,不受限制的长久期信用债吸引力或上升。

从性价比图谱来看,3年期品种,城投债AA(2) 3Y收益率仍相对较高;产业和城投永续品种溢价在5bp左右,性价比一般。5年期品种,目前二级资本债AAA- 5Y收益率已经低于信用债AAA 5Y,性价比不高,中短期票据和城投债AA+ 5Y收益率相对较高,在2.35%左右。5年以上品种,信用债AAA 10Y年初以来收益率下行幅度相对较小,目前收益率在2.5%左右,高于同期限的地方债13-14bp,也高于AAA- 10Y二级资本债8-9bp,或有一定的下行空间。此外,AA+ 10Y目前收益率在2.6%左右,票息相对较高。

银行资本债方面,7月1-5日,银行资本债收益率普遍上行,中高等级表现普遍不及同期限中短期票据,相对利差多走扩。银行资本债整体依然成交活跃,且国有行和股份行还在拉久期,青岛银行二级资本债,以及大连银行、江西银行、温州银行、湖南银行、广东华兴银行和贵州银行等永续债成交笔数明显增加。

策略层面,对于国有行、股份行和“交易性”城农商行,依然采取波段操作的策略,调整即是机会。对于流动性偏弱的城农商行,要关注交易层面的边际变化,抓住正在变活跃的主体是关键,这可能是未来一段期间内下沉的方向,“欠配”压力下有利于带动利差收窄。对于配置盘而言,要做好“收益率”和“下沉尺度”的双重判断,如果要控制下沉尺度,就要放低收益率要求到2.5%、甚至2.4%以下。

01

城投债:净融资同比降幅收窄,信用利差全线收窄

1.1 一级市场:城投债净融资同比降幅收窄,抢券火热

2024年7月1-7日,城投债净融资同比降幅收窄。7月1-7日,城投债发行952亿元,同比减少32亿元,净融资为301亿元,同比下降29亿元。同时,由于理财规模回升的配置需求,城投债一级抢券火热。7月第1周,理财规模环比增加9242亿元至29.66万亿元。城投债发行全场倍数3倍以上占比由54%升至68%,1倍占比由10%降至8%。

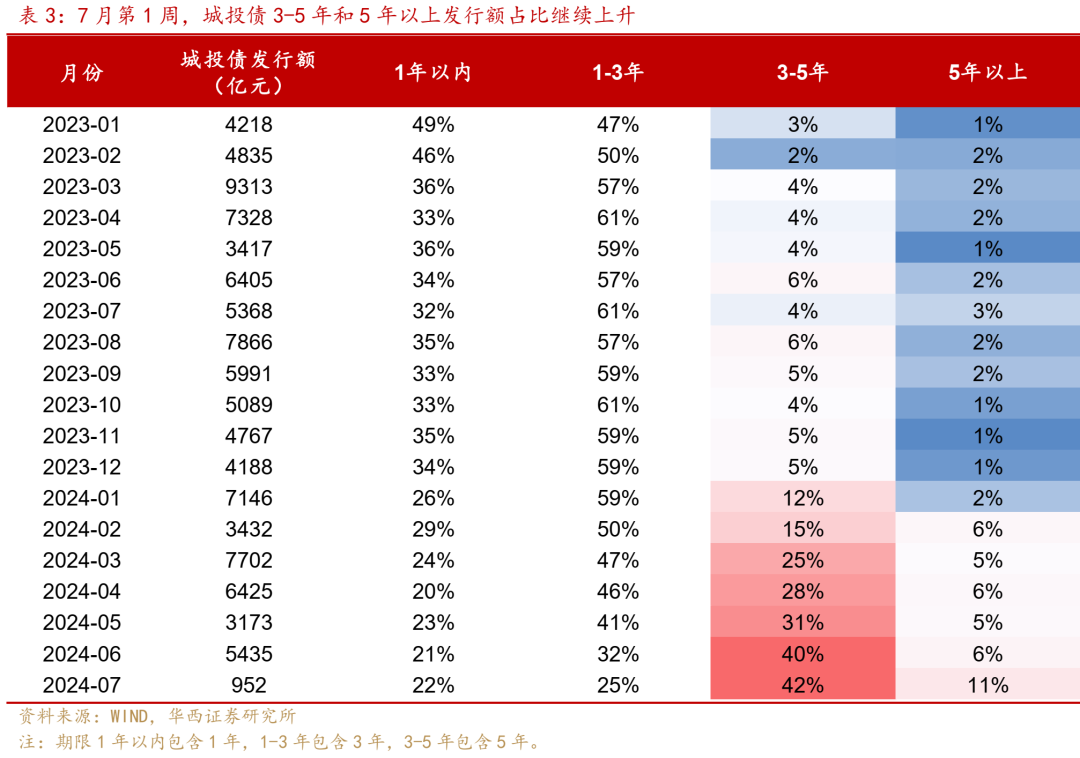

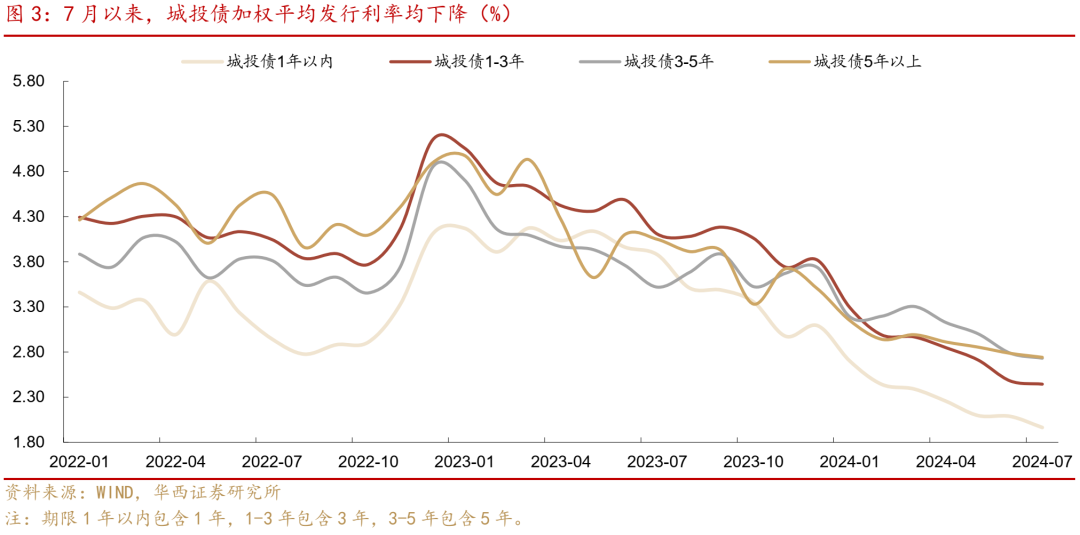

城投债3-5年、5年以上发行额占比进一步上升。7月第1周,城投债发行期限5年以上占比为11%,高于6月的6%;3-5年占比为42%,高于6月的40%。发行利率方面,城投债1年以内、1-3年、3-5年和5年以上平均发行利率分别为1.96%、2.44%、2.73%和2.74%,较6月分别下降12bp、4bp、6bp和4bp。

分省份看,7月第1周浙江、广东和山东城投债净融资同比下降较多,在54-151亿元,河北、安徽净融资同比下降25亿元左右。其中浙江区县级,安徽、江西、河北和湖南市级净融资同比下降相对较多。

7月第1周,京基投、重庆发展、蜀道投资、河南交投、安徽交控、四川高速、津城建和淄博城资8家城投发行了5年以上债券。其中,30年期“24皖交控MTN004”(2.66%)和10年期“24豫交投MTN006”(2.55%)全场倍数超过5倍。

弱区域核心城投发行长期限债券利率创新低。7年期“24津城建MTN025”票面利率3.15%,低于6月下旬发行的7年期“24津投22”票面利率3.2%。10年期“24淄博城资MTN005B”票面利率3.12%,明显低于6月下旬发行的10年期“24淄博城资MTN004B”票面利率3.38%。

1.2 二级市场:收益率走势分化,信用利差全线收窄

7月1-5日,周一央行发布公告,将于近期向部分一级交易商开展国债借入操作,长端利率大幅走高之后震荡,信用债收益率走势分化,信用利差全线收窄。城投债AAA和AA+ 1Y、3Y收益率下行3bp,信用利差收窄4bp,5Y和7Y收益率下行1-2bp,利差收窄4-5bp,10Y收益率下行0-2bp,利差收窄6-9bp,15Y、20Y和30Y收益率则上行1-3bp,利差收窄4bp。截至7月5日,城投债除了AAA 1Y,其余品种信用利差处于2018年以来0%-5%分位数。

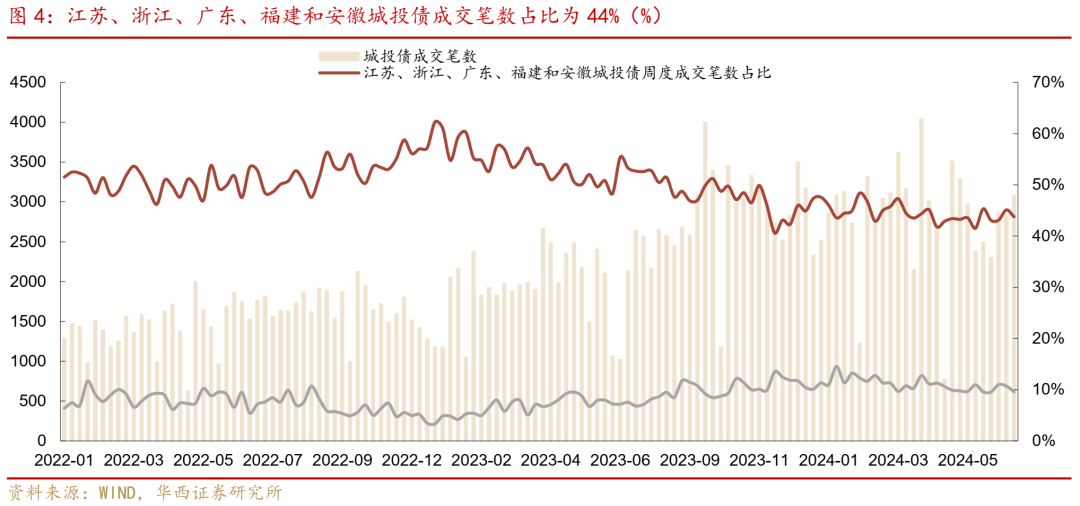

从二级成交看,城投债成交小幅放量,3-5年和5年以上、隐含评级AA+和AA(2)成交占比上升。分期限看,5年以上成交笔数占比上升1pct至4%,3-5年上升3pct至12%,而1年以内成交占比下降2pct至41%。分隐含评级看,AA+成交占比上升2pct至24%,AA(2)成交占比上升1pct至33%,而AA占比下降2pct至24%。分省份看,12个重点省份及发达省份成交占比均小幅下降1pct至10%、44%,四川、河南和山东成交活跃度上升。

分省份看,各省收益率表现大多相近,弱区域城投债稍微领先,其中贵州收益率下行8bp,辽宁、云南和内蒙古收益率下行4bp,其余省份收益率下行2-3bp。分期限分隐含评级看,短久期品种占优,各省1年以内各评级收益率大多下行2-5bp左右,1-2年收益率大多下行2-3bp左右。辽宁和贵州1年以内AA-收益率分别下行15bp、10bp,山东、湖南、广西和云南1年以内AA-收益率下行6-8bp。此外,湖北3-5年AA+、广东5年以上AA+收益率下行幅度相对较大,分别为5bp、7bp。

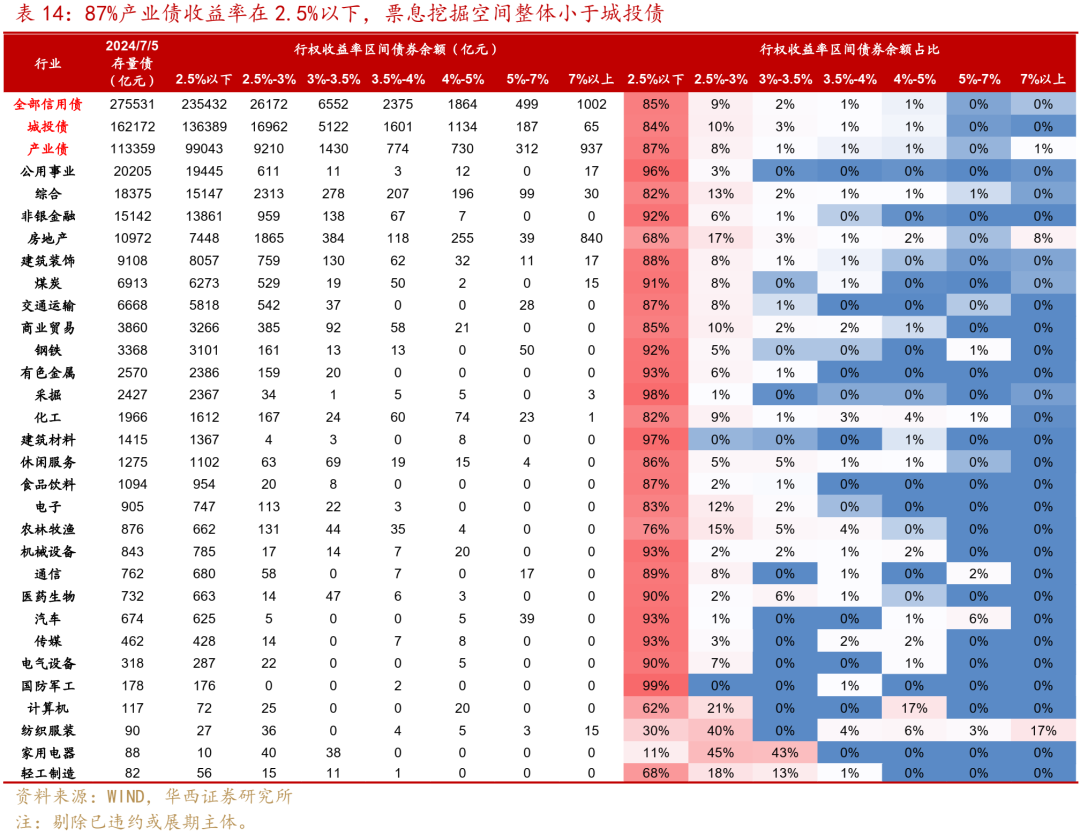

从存量债收益率看,截至7月5日,95%的城投债收益率在3%以下,其中84%的部分收益率在2.5%以下。各省分期限看,公募城投债1年以内收益率大多在1.95%-2.2%左右;1-2年 AA及以上在2.05%-2.25%左右,弱省份1-2年AA(2)收益率也基本低于2.5%;2-3年收益率大多在2.15%-2.5%左右。发达省份3-5年各评级收益率在2.2%-2.5%左右,5年以上各评级收益率在2.4%-2.8%左右。

02

产业债:一级发行供需两旺,二级成交5年以上占比上升

2.1 一级市场:晋能控股电力首发10年中票,票面利率2.8%

7月1-7日,产业债发行和净融资同比继续上升。7月1-7日,产业债发行1438亿元,同比增加677亿元,净融资为793亿元,同比增加1158亿元。其中,食品饮料和交通运输净融资规模较大,分别为278亿元、222亿元,综合、商业贸易、非银金融和建筑装饰净融资在56-115亿元。从发行倍数看,产业债全场倍数3倍以上占比由23%升至38%,2-3倍占比由20%略升至21%,发行情绪同样火热。

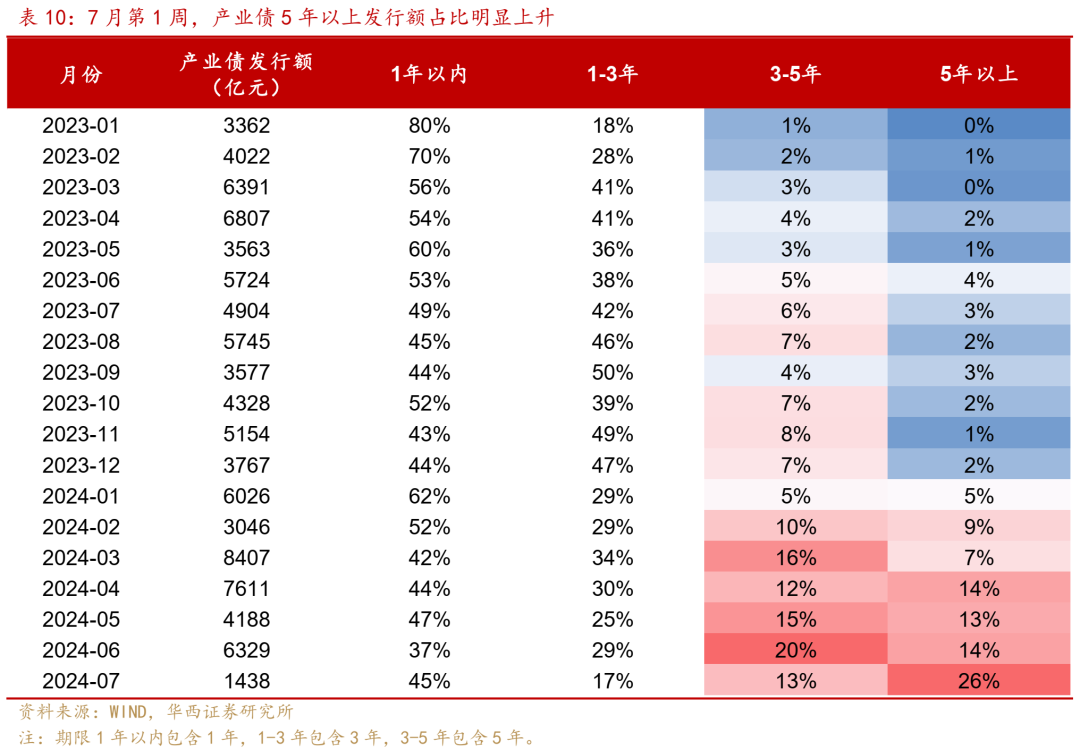

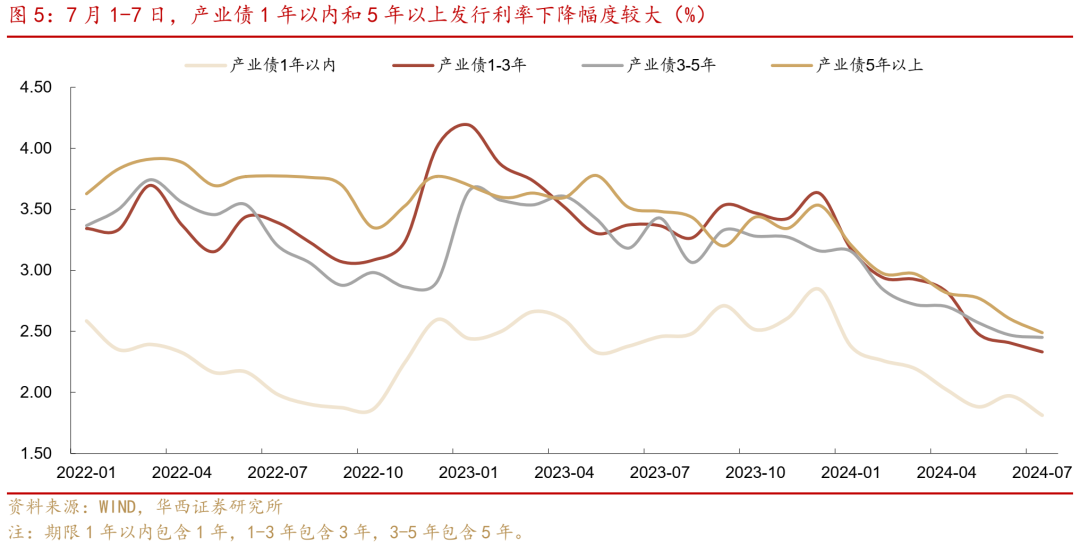

分期限看,产业债5年以上发行额占比明显上升,5年以上由6月的14%上升至26%,3-5年占比由20%降至13%。7月第1周,3-5年和5年以上合计占比为39%,高于6月的34%。

相比城投债,产业债中长久期品种发行利率明显更低。7月第1周,产业债1年以内、1-3年、3-5年和5年以上平均发行利率分别为1.81%、2.33%、2.45%和2.49%,较同期限城投债分别低了15bp、11bp、28bp和25bp。

7月1-5日,国家铁路集团发行10年和30年债券,发行额合计200亿元,深圳鲲鹏投资发行30年债券,华能国际电力和国投集团发行15年债券,光大集团、首钢集团、北京控股、晋能控股电力等其余11家企业均发行10年债券,发行全场倍数大多超过2倍。其中,10年期的“24中车集MTN003”(2.47%)、“24北控水集MTN003B”(2.52%)、“24中国通用MTN001”(2.51%)、“24中国中煤MTN003”(2.49%)和“24光大集团MTN004B”(2.48%),全场倍数超过4倍。此外,晋能控股电力首发10年中票,票面利率2.8%,全场倍数为3.42倍。

2.2 二级市场:5年以上成交占比上升

7月1-5日,中短期票据收益率同样走势分化,整体表现弱于城投债。其中,AAA和AA+ 1Y和3Y收益率下行1-2bp,信用利差收窄3-4bp;5Y收益率上行1bp、7Y收益率持平,利差均收窄2bp;10Y收益率上行1bp,利差收窄5bp,15Y收益率上行3bp,利差收窄3bp。截至7月5日,除了1Y品种,中短期票据其余期限信用利差处于2018年以来0-1%分位数。

分期限看,5年以上占比由7%上升至9%,3-5年占比持平于12%,2-3年占比由19%降至16%。5年以上品种成交最活跃的是10年期新券(发行2个月内)和7-10年老券。5年以上品种成交偏离估值出现分化,其中山东路桥10年新券低估值5-7bp成交在2.75%-2.77%,晋能控股装备10年新券低估值5bp成交在2.75%-2.78%,四川港航10年新券低估值5bp成交在2.73%。

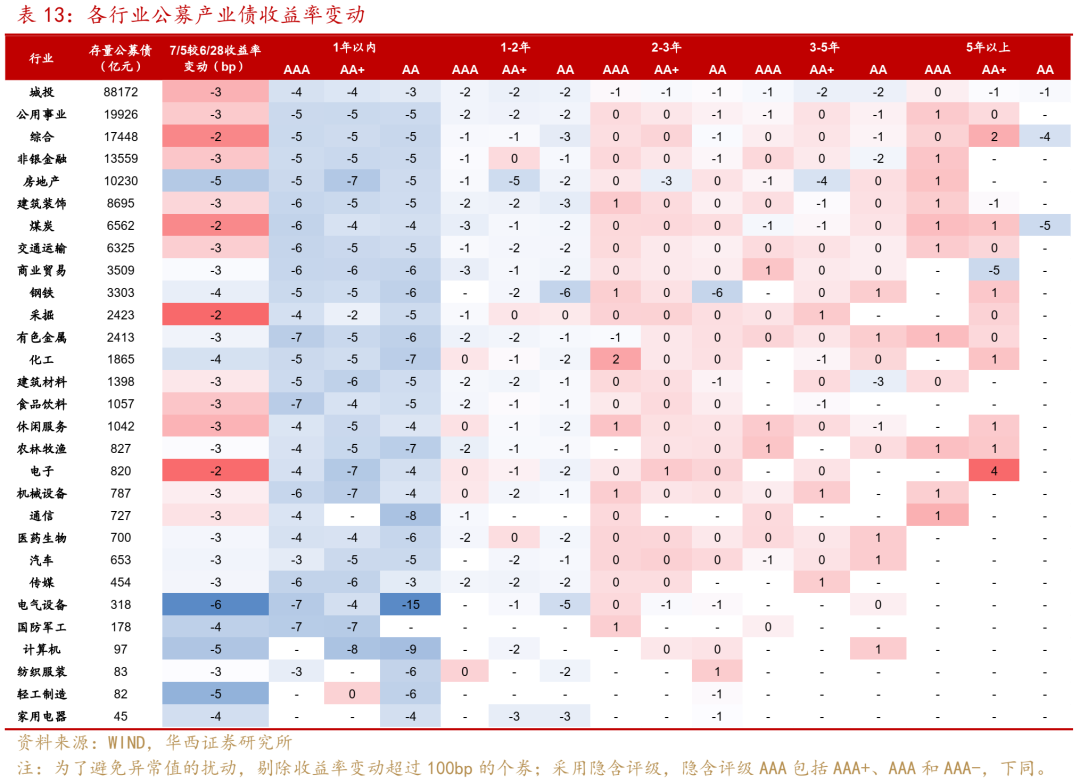

分行业收益率表现看,存量公募债超过1000亿元行业中,房地产、化工和钢铁行业表现相对领先,而采掘、煤炭和综合行业相对落后。分期限分隐含评级看,1年以内收益率下行幅度领先,各行业大多下行4-6bp,而3-5年、5年以上收益率大多小幅上行0-1bp。此外,房地产3-5年AA+、建筑材料和非银金融3-5年AA、商业贸易5年以上AA+、煤炭和综合5年以上AA收益率下行幅度相对较大。

03

银行资本债:调整即是机会

3.1 一级市场:二级资本债净融资超去年同期

2024年7月1-5日,建行和恒丰银行新发3只二级资本债,合计发行规模为550亿元。具体来看,建行发行2只二级资本债,发行期限分别为5+5,、10+5,发行规模为400、100亿元,发行利率分别为2.21%、2.37%,发行成本创历史新低。恒丰银行也发行1只5+5二级资本债,发行规模50亿元。

2024年以来,银行二级资本债发行5306亿元,净融资2415亿元,较2023年同期上升306亿元。另外,今年以来银行永续债发行放量,合计发行3100亿元,净融资1900亿元,同比增加1318亿元。

从批文情况来看,目前已批复未发行的银行资本债1.29万亿元、TLAC债1300亿元。截至2024年7月7日,已通过国家金融监管总局或地方金融监管局发行批复、但尚未发行的银行资本债共1.29万亿元,其中国有行、股份行占大头,分别有6740、3740亿元,城商行有2028亿元,农商行有378.1亿元。城农商行中,江苏银行、上海银行、杭州银行、徽商银行、重庆农商行待发行规模较大,后续可以关注。

3.2 二级市场:中高等级银行资本债表现不及信用债

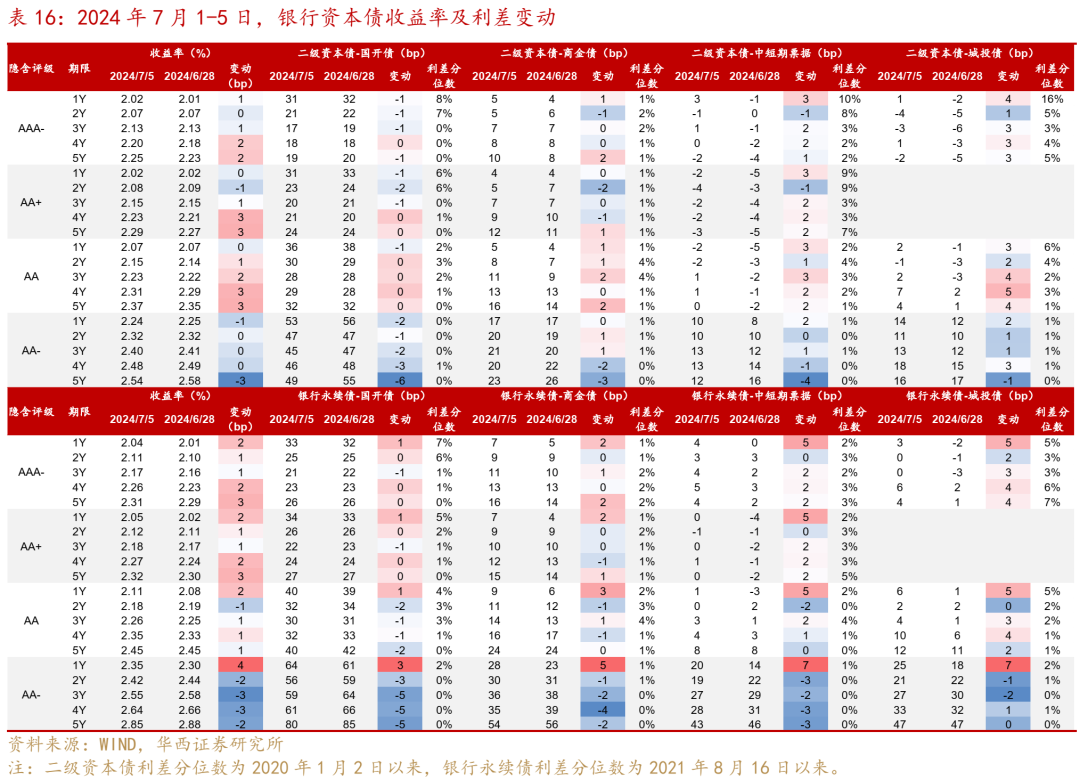

7月1-5日,银行资本债收益率普遍上行,信用利差表现分化,中长久期AA-利差多收窄,其余品种信用利差变动幅度不大。具体来看,7月1-5日,除2-5Y AA-银行永续债收益率下行2-3bp,其余品种收益率普遍上行,中长久期AA及以上银行资本债和1Y AA-银行永续债上行幅度较大。信用利差表现分化,AA及以上银行资本债信用债利差波动不大,变动幅度均在2bp以内,1Y AA-银行永续债利差走扩3bp,而AA-二级资本债和4-5Y AA-银行永续债信用利差则收窄1-6bp,其中5Y收窄幅度较大。

从银行资本债与同期限商金债的品种利差来看,1Y和5Y AA及以上银行资本债品种利差普遍走扩0-2bp,2-3Y基本维持前一周水平,1Y AA-银行永续债品种利差走扩5bp,4-5Y AA-银行资本债则收窄2-4bp。目前,大行中短久期资本债相对其同期限普通债的品种利差普遍在10bp以内,只有长久期 AA-二级资本债和AA-银行永续债品种利差还在20bp以上。

从银行资本债与同期限中短期票据、城投债的利差来看,中高等级银行资本债表现普遍不及同期限中短期票据,相对利差普遍走扩,而中长久期低等级品种仍然表现强势,4-5Y AA-二级资本债和2-5Y AA-银行永续债相对利差均收窄1-4bp,相对性价比进一步下降。目前,银行资本债的票息优势已经非常薄,AA及以上二级资本债的收益率已经普遍不及同期限信用债,AA-相对利差也被压缩至10bp左右。

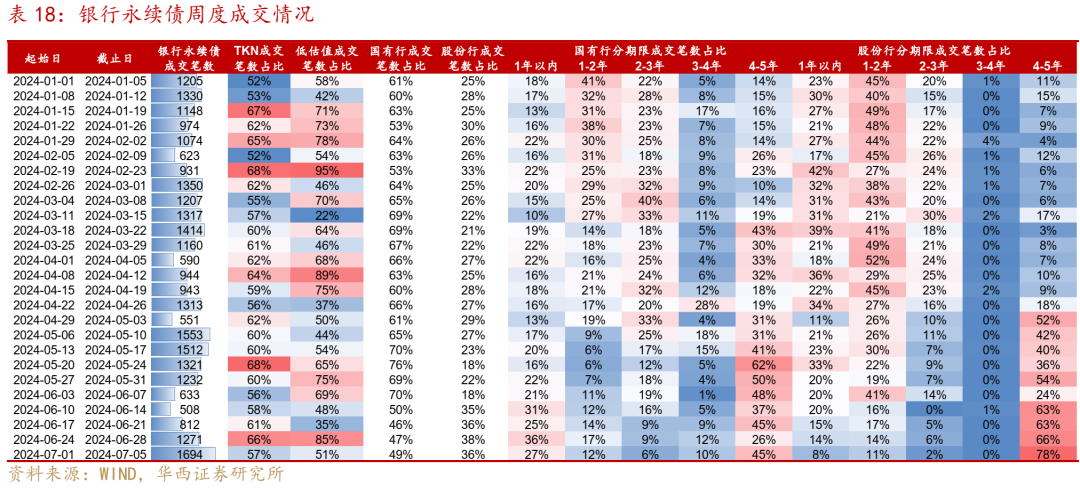

成交方面,7月1-5日银行资本债整体依然成交活跃,且国有行和股份行还在拉久期。具体来看,国有行永续债4-5年成交占比环比前一周增加19pct至45%,股份行二级资本债4-5年占比从41%上升至53%,股份行永续债4-5年占比从66%上升至78%。

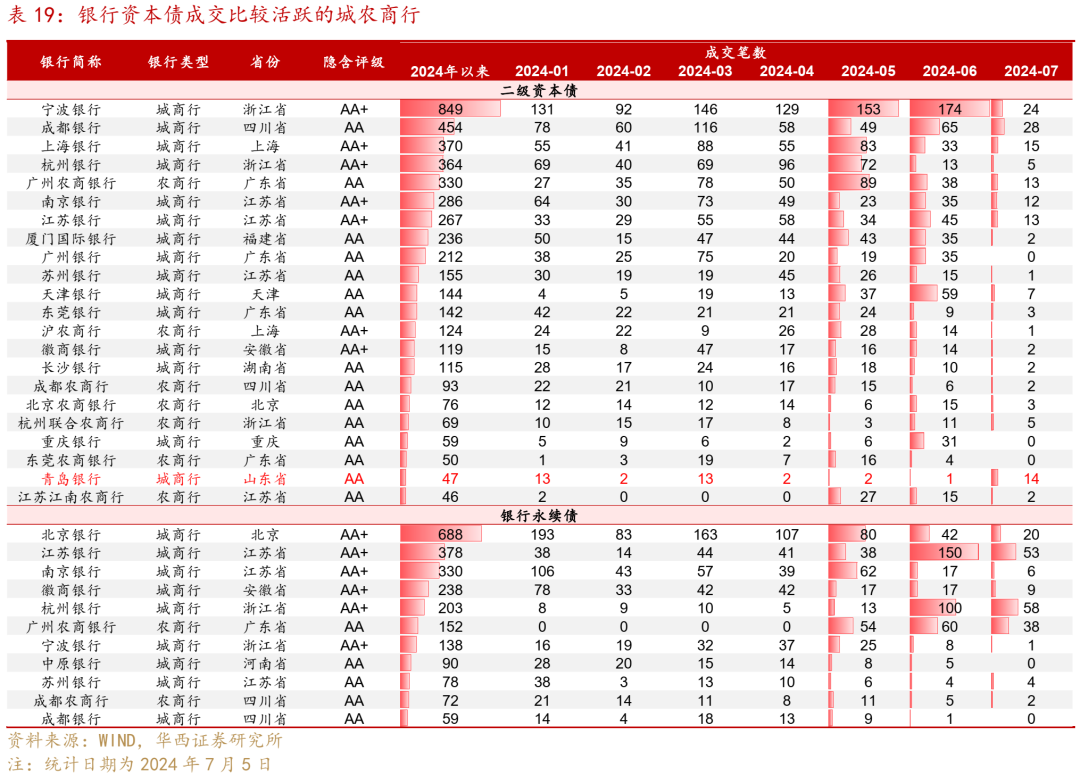

城农商行方面,7月1-5日,青岛银行二级资本债,以及大连银行、江西银行、温州银行、湖南银行、广东华兴银行和贵州银行等永续债成交变得活跃。具体来看,青岛银行1-2Y二级资本债,1-6月平均每月成交5笔,二季度每月成交不足3笔,7月以来已有14笔成交,均为低估值成交,平均成交收益率为2.15%。

银行永续债方面,7月1-5日,大连银行、江西银行、温州银行、湖南银行、广东华兴银行和贵州银行成交笔数变多。其中,大连银行、江西银行和温州银行永续债今年以来有一些成交,但成交笔数很少,如大连银行和温州银行1-6月成交笔数仅有10笔左右,江西银行成交22笔,但7月第一周三家银行均有6-8笔成交,成交券均为老券。湖南银行、广东华兴银行和贵州银行永续债今年1-6月基本无成交,近两周开始有1-4笔成交,其中贵州银行平均成交收益率在2.6%以上,华兴银行达到3.63%,可能部分机构正在下沉。

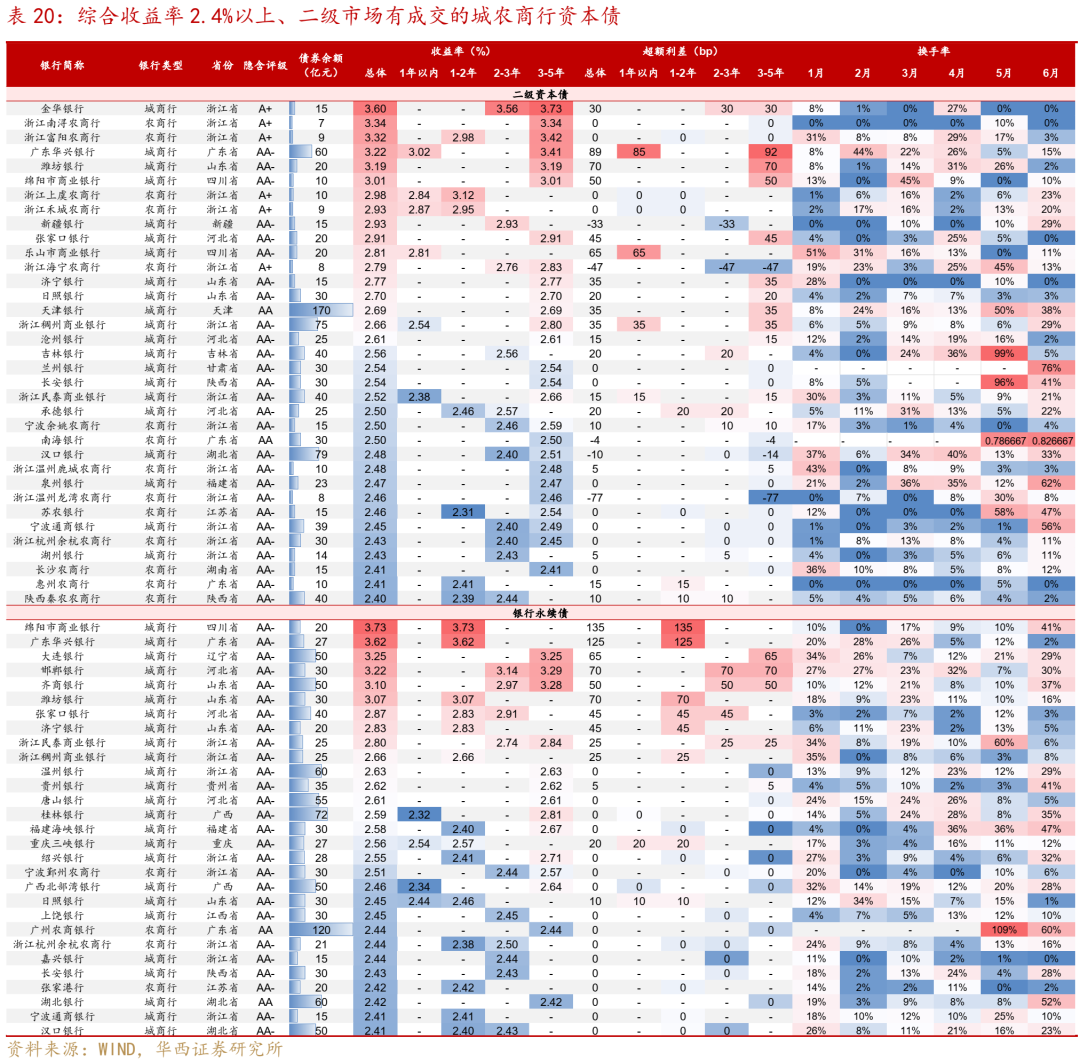

策略层面,对于国有行、股份行和“交易性”城农商行,依然采取波段操作的策略,调整即是机会。对于流动性偏弱的城农商行,要关注交易层面的边际变化,抓住正在变活跃的主体是关键,这可能是未来一段期间内部分机构下沉的方向,“欠配”压力下有利于带动利差收窄。对于配置盘而言,要做好“收益率”和“下沉尺度”的双重判断,如果要控制下沉尺度,就要放低收益率要求到2.5%、甚至2.4%以下。

结合成交、收益率,筛选出在二级市场有成交,截至2024年7月5日存量债余额在5亿元以上,隐含评级在A+、AA-,2023年末资产规模在800亿元以上,总体收益率在2.4%以上的城农商行资本债。其中,对于A+城农商行,可能面临一定的不赎回风险,建议选择经济发达区域的城农商行,相对而言资产质量、业务经营能力普遍更好一些,区域能够给予的支持力度可能更大。

具体来看,对于3年以内品种,可以关注乐山市商业银行、承德银行、宁波余姚农商行、惠州农商行和陕西秦农农商行二级资本债,福建海峡银行、重庆三峡银行、湖州银行、张家港行、宁波通商银行等银行永续债。另外,浙江省部分A+区县级农商行,1年以内二级资本债收益率在2.8%-3%左右,今年以来也均有成交,能够入库的机构也可考虑。

风险提示:

货币政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。

流动性出现超预期变化。本文假设流动性维持充裕状态,但假如流动性投放少于往年同期,流动性可能出现超预期变化。

信用风险超预期:若发生超预期的信用风险事件,可能会引发信用债市场调整。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。