作者:二鸟说

题图:二鸟说微信公众号

2022年以来,主动权益基金的超额收益整体不太理想。进入“后明星基金经理时代”,普通投资者很难找到普适的方法论。以沪深300为代表的普通宽基指数收益时段过于集中,而寻常行情又缺少大的beta势能。投资者该怎么办?

以宽基指数为样本空间,精炼投资因子,可以找到长期有效方法论。但诸多Smart beta在选择与配置上,仍缺乏有效性整合。多资产如何扬长避短?多策略如何有效整合?如何争取Smart beta的下限,又力争打开alpha的上限?这一直是业内探讨的话题。

一、后明星基金经理时代,投资难度明显加大

2022年以来,A股被熊市环境困扰,整体向上势能不足。但从细分行业看,其实仍不乏投资机会。人工智能、中特估、量化小盘等机会层出不穷,但把握行业轮动难度很大。因为行业轮动只在后视镜里才看得清晰。

图1:过去10年,沪深300指数投资体验不佳

来源:Choice数据,区间:2014.6.6-2024.6.7

用宽基指数争取β收益,则周期性太强,且效率不足。以沪深300指数为例,在不择时的情况下,沪深300指数整体回报欠佳。一方面,单边上涨的牛市区间过于集中,且时长较短;另一方面,市场周期性太强,若底部没有重仓布局,中途加仓可能拖累长期回报。

尽管现在明星基金经理已不再提倡,但主动管理提炼出来的方法论却是有效的。像价值、红利、质量、成长、景气等长期有效的因子,逐渐成为刻画基金风格的标签。既然找到合适的管理人全程托付难度较大,精准行业轮动胜率较低,那探索投资风格的有效配置,便成了争取获取超额收益的新思路。

A股的特点在于领涨行业的周期轮换。申万一级行业指数年度表现前三甲,一直在更迭,优势行业很少能火三年以上。为了更大面积捕捉α收益,囊括各种因子的Smart beta投资工具相继问世。但Smart beta往往属于指数基金,要严格按指数编制规则行事,缺少灵活性。

针对Smart beta在快速适应市场、前瞻性投资上的不足,中欧多资产团队提出解决方案。探索Smart beta为底,追求超额收益的投资方法,以量化的方式表达主动管理的智慧。

二、权益投资智慧的量化表达:来自中欧多资产团队

2023年以来,权益市场并未回暖,中欧基金已感受到时代的挑战。顺风顺水轻取α收益的时代已过去,如何留住长期可解释、可复制、可持续的α收益呢?这一次,擅长权益投资的许文星与擅长资产配置、低波策略管理的华李成联动,在中欧基金内部打造一支多资产及解决方案团队。

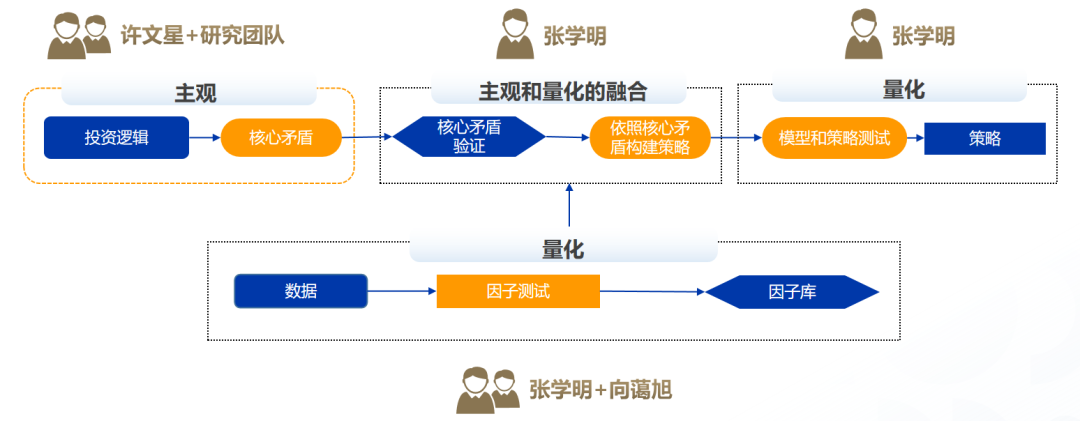

2023年,中欧基金多资产及解决方案团队最终成型。除了上述两名骨干,又引进了擅长多策略量化的张学明,从公司内部找来风控管理专家向蔼旭。许文星负责提炼主动投资的有效因子与底层逻辑,华李成负责宏观研究、资产配置。由张学明进行主观与量化的整合,输出量化表达的权益投资解决方案。向蔼旭负责策略的风控管理、业绩归因整理,纠偏策略的运行。

图2:策略研究流程示意

中欧多资产团队取长补短,把主动管理能力与量化选股优势深度融合。通过量化工具找到策略与因子之间的关系,以量化作为部门内协作沟通的底层语言,提高协同能力,避免主观与量化之间的沟通隔阂。团队力争打造出能应对权益市场全天候挑战的策略精选系列基金。现已推出价值、品质(质量)、景气(以上三只均由张学明管理)、红利(刘勇管理)四大策略方向。

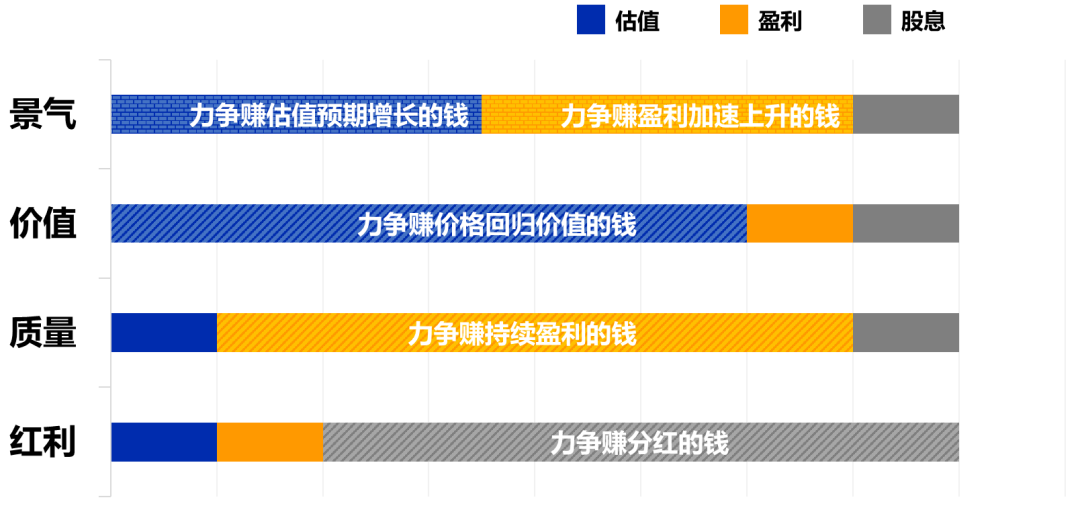

三、Smart β+α:四因子,四象限

长期有效的投资逻辑,底层都是相通的。权益市场我们能赚到的大部分利润,要么来自于企业内生盈利增长,要么来自于估值的提升,要么来自于股息回报的累积。不同的方法论,只是上述三要素侧重点不同。因此,在诸多有效的主动管理策略里面,我们能提炼出价值、质量、红利、景气四大因子。

图3:四因子为什么可能长期有效?

价值策略,利用价格围绕价值上下波动的规律,侧重赚价格回归价值的钱,价值投资的开山鼻祖格雷厄姆就总结过这种投资方法。价值策略要解决的是两个问题。一是“如何找到真正的低估值”?PB-ROE的整体框架可以帮助我们找到更合理的“低估值”。二是“低估就能买吗”?采用盈利回归的分析框架,发现盈利的回归才是估值回归的根本原因。市值偏中盘的制造业、周期行业存在更多的低估值回归的机会。

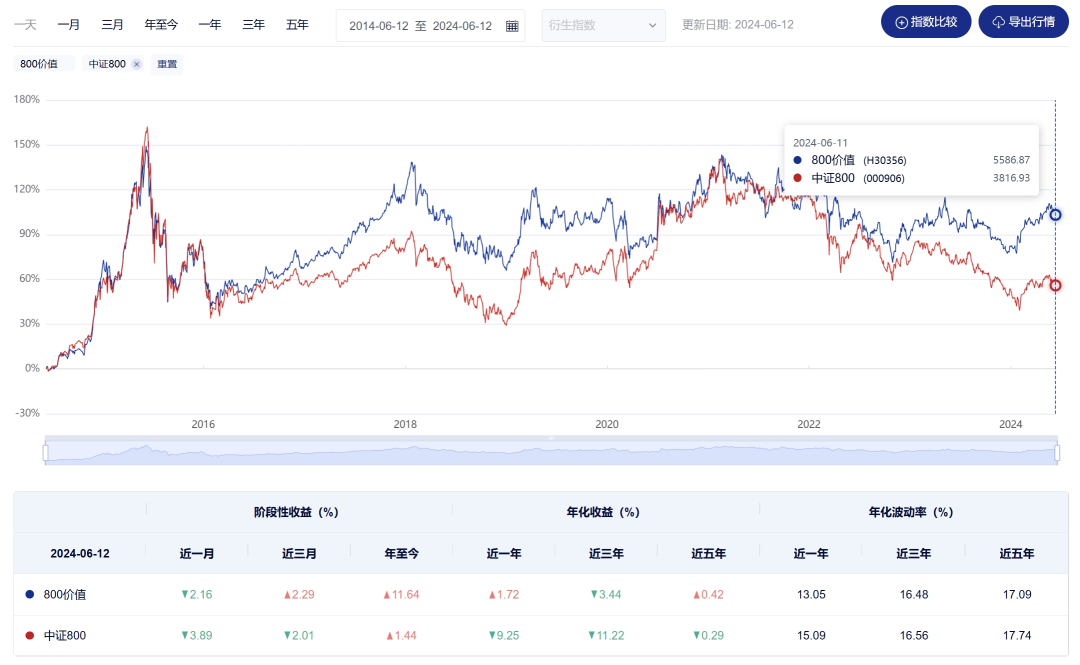

图4:近10年,800价值VS中证800

来源:中证指数公司网站,区间:2014.6.12-2024.6.12。800价值指数只作为价值策略举例展示,历史数据不能代表未来。市场有风险,投资需谨慎。

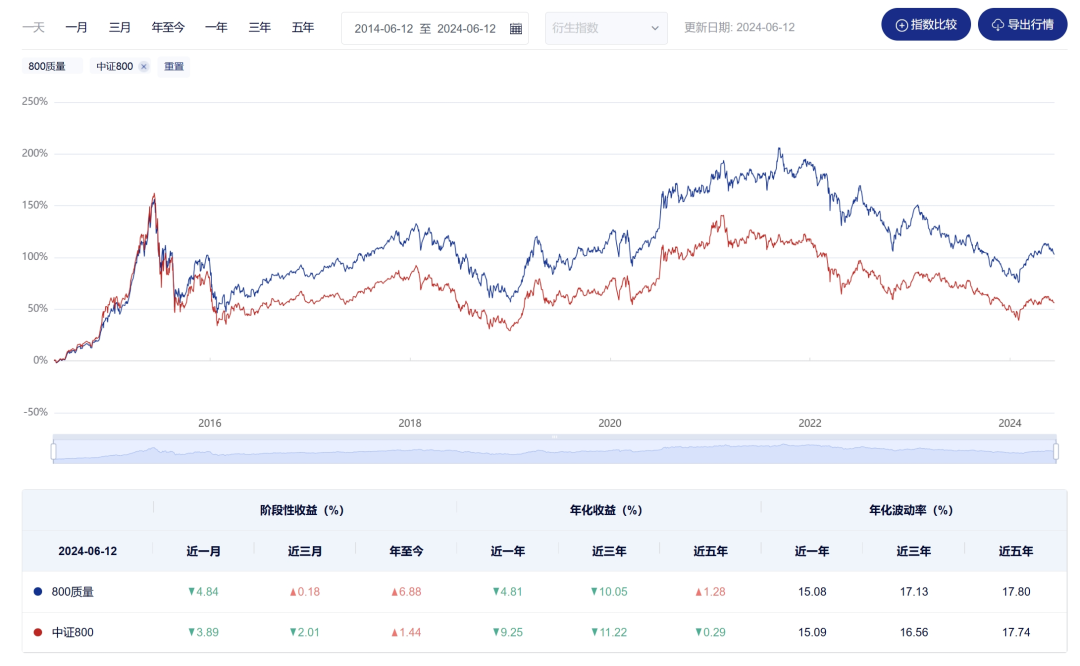

质量策略,看重企业的内生盈利增长,强调企业要有高而稳定的ROE,并具有持续的护城河,白酒、医药、互联网是代表性行业。质量策略由三个步骤组成:挑选行业龙头,预测行业龙头保持高且稳定的ROE的概率,动量剔除可能出现护城河崩塌的行业龙头。在海外,巴菲特搭档查理·芒格将质量投资策略发扬光大,成就了今天的伯克希尔哈撒韦。

图5:近10年,800质量VS中证800

来源:中证指数公司网站,区间:2014.6.12-2024.6.12。800质量指数只作为质量策略举例展示,历史数据不能代表未来。市场有风险,投资需谨慎。

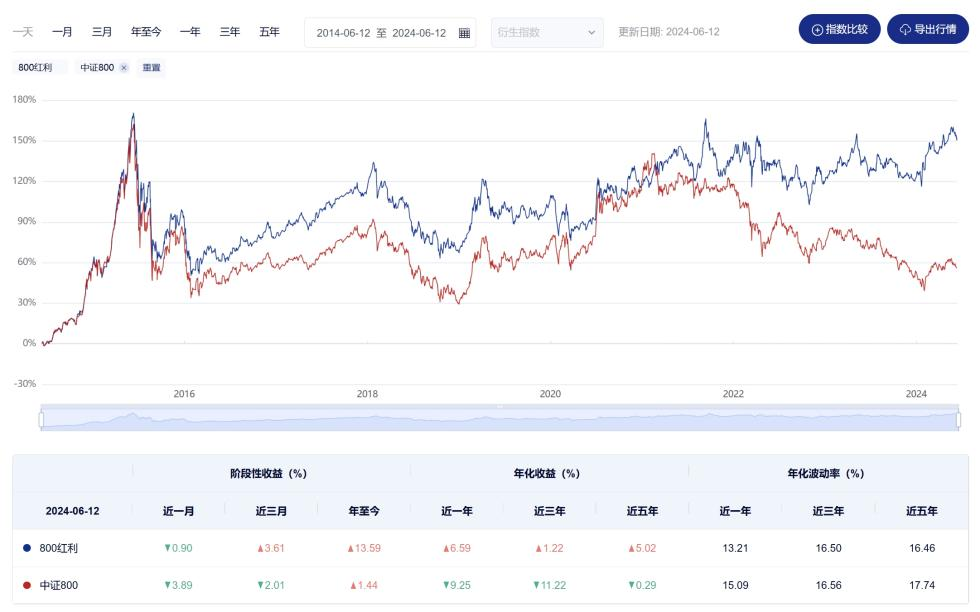

红利策略,赚长期分红的钱,这是2023年以来讨论度持续升温的策略。红利策略长期有效的基础,来自于长期持续分红的折现,DDM模型是红利策略经典的折现模型。因此,红利策略的核心是寻找未来能保持稳定分红的公司,公用事业、企业生命周期处于稳定期的消费等都是代表性行业。红利策略是低波稳健的防守型策略,特别是在经济增长相对乏力的周期,具有较大优势。

图6:近10年,800红利VS中证800

来源:中证指数公司网站,区间:2014.6.12-2024.6.12。800红利指数只作为红利策略举例展示,历史数据不能代表未来。市场有风险,投资需谨慎。

景气策略,侧重未来增速的预测,致力于找到盈利加速增长带来的估值扩张的个股。景气策略不限于某个行业或产业链,核心是增速,主要偏好企业成长期的公司。比如曾经的消费电子和新能源,都在行业渗透率大幅提升的成长期被选入,后又在增速无法维持被调出。景气策略希望赚到公司盈利高增长阶段的利润,同时希望捕捉估值进一步提升的超额收益。在风险偏好高的牛市周期,景气策略几乎从不缺席。

图7:800成长在牛市中更具弹性

来源:中证指数公司网站,区间:2014.6.12-2024.6.12。800成长指数只作为景气策略举例展示,历史数据不能代表未来。市场有风险,投资需谨慎。

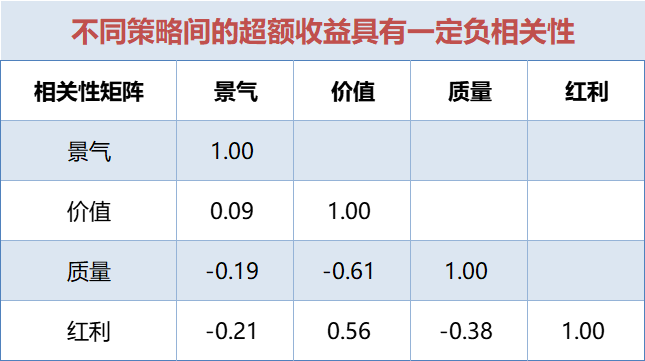

从A股市场长期表现看,四大策略存在互补关系,且具有大周期轮换的特征。四大策略如对角配对,组成哑铃配置,则可适应复杂市场环境。

图8:四因子的相关性矩阵

来源:中欧基金,超额收益为相较于万得全A的超额收益。红利策略、景气策略、价值策略和质量策略为中欧基金内部策略数据统计计算,统计时间为2016/1/1-2022/12/31。以上策略基于中欧基金内部数据计算仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。

比如以景气策略为矛,以红利策略为盾,可优化投资体验。再比如,价值策略搭配质量策略,可提升组合的全天候能力。

四、化繁为简,服务投资实战

在实战中,做一次行业轮动并不难。但多次行业轮动,要做到每次精准切换,难度确实较大。相比而言,根据经济周期的变化,调配策略因子的布局和权重,胜率就要高得多。

图9:市场的“春夏秋冬”与策略应对

在经济衰退周期,市场风险偏好低,利空景气策略。此时,投资者信心不足,对于企业的远期盈利增长不抱期待,质量策略表现也一般。但市场此时会注重当下的可得现金流回报,明显利好红利策略。

在经济复苏初期,投资者信心有所回升,但估值提升尚不明显。这个阶段,企业盈利的持续增长,就构成了投资的主要回报。市场往往渴望找到长期护城河优势明显的企业,赚企业盈利增长的钱。此时质量策略会有较好的表现。

当经济复苏不断被印证,向着过热阶段发展时,投资者信心爆棚,风险偏好很高,市场青睐未来梦想叙事。此时,顺应产业趋势的板块很容易收获盈利与估值的双重提升,景气策略在这一阶段优势明显。

待到经济过热持续、牛市深入之后,市场上有先见之明的投资者,会积极寻找价值洼地。牛市过程中,估值提升不太明显的板块,此时有望迎来补涨行情。低位徘徊许久的公司,有望实现价格向价值线的靠拢,此时价值策略会有表现的机会。

市场有春夏秋冬四季,四因子与经济周期吻合度较高,有轮番表现的机会。普通投资者若能深度了解策略的特点,或者在投资顾问的建议下做正确的选择,就可简化投资决策,提升投资胜率。

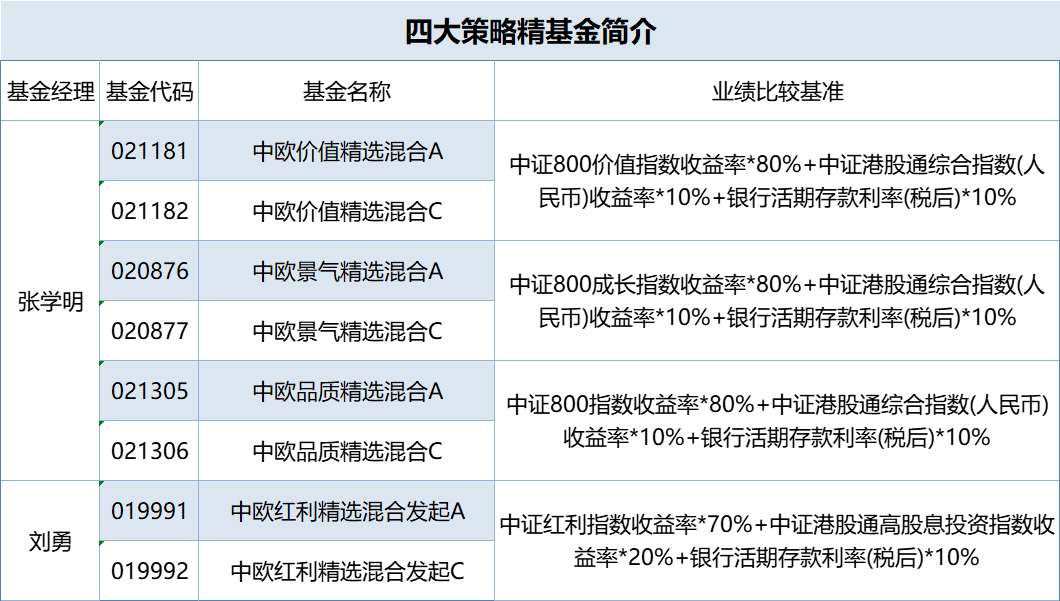

中欧多资产团队推出的四大策略精选基金,致力于提供可解释、可复制、可持续的投资表达。四大策略精选基金可作为底仓配置的补充,力争捕捉长期的α,也可以用于右侧行情区间组合投资,起到顺市场趋势的效果。四大策略精选基金,汲取主动管理与量化投资之所长,下限是期待获得Smart beta效果,上限是希望打开超额收益的空间。

图10:四大策略精选基金简介

标准化,让投资更简单。目前,景气精选、价值精选、品质精选已经成立,红利精选仍在募集中。四大策略精选基金版图配齐,服务投资实战,对公募行业是一次有益尝试。

中欧基金深厚的主动管理基因,开放且兼容并包的投研文化,“团队制、平台型、一体化、多策略”的行业投研建设背景,孕育了多资产Smart β+α。风格不漂移,β有根基。主观研究,静水流深;量化技术,迭代升级:图神经网络、NLP技术、大模型技术在投研上深度融合,α持续获取的科学性有保障。

当前公募行业面临全新挑战,致力于打造可解释、可复制、可持续的投资工具,这是中欧基金交出的答卷。风格不漂移,策略稳定中有优化升级,强调团队作战,不依赖个人英雄主义……权益投资的量化表达与工业化探索,未来可期!

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。