内容摘要

IC、IM基差整体上行:2024年6月14日,我们预估未来一年中证500、沪深300、上证50、中证1000指数分红点位分别为84.68、78.95、65.51、59.97。本周IC、IM分红调整基差整体上行,各品种持仓与成交水平提升。IC、IF、IH及IM当季合约分红处理过的年化基差分别为-2.02%、1.78%、2.57%、-7.31%。

贴水收敛,对冲策略表现稳定:本周期指各合约基差整体贴水整体收敛,基差的收敛主要是受到指数成分股名单调整及分红影响,因此现对冲策略在本周整体变动不大。

指数成分股持续分红:截至2024年6月14日,本周中证500指数成分股中有42只股票实施分红,相应股息点指数上涨9.05,占中证500指数点位约0.17%;本周中证1000指数成分股中有63只股票实施分红,估计分红点位为5.60,约占中证1000指数点位约0.11%;本周沪深300成分股中有26只股票实施分红,相应股息点指数上涨8.01,占300指数点位0.23%;本周上证50指数成分股有6只股票实施分红,相应股息点指数上涨4.09,占50指数点位0.17%。

市场增仓放量,基差上行:本周期指各合约基差整体上涨,贴水收敛。近期股指期货持续受到分红季来临的影响,基差上行力量或将更强,且周五盘后指数成分股定期调整,或在短期利好指数,但下周五为2406合约最后交易日,该合约上市时间较长,因此持仓量较高,下周该合约的展仓可能对基差带来一定的不稳定因素,但整体而言,若无明显趋势性行情出现,各合约基差或持续偏强走势。

风险因素:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

01 股指期货合约存续期内分红预估与基差修正

1.股指期货合约存续期内分红预估

基于信达金工衍生品研究报告系列二《股指期货分红点位预测》中的方法对股指期货合约存续期内分红进行预测。

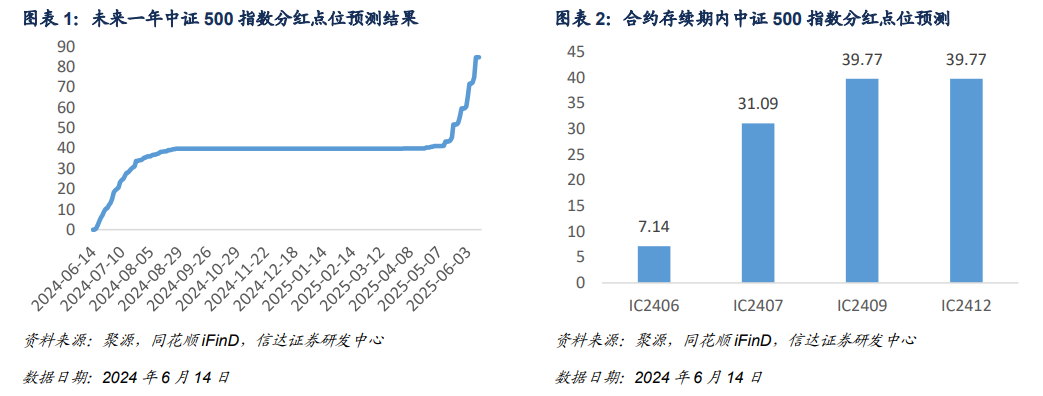

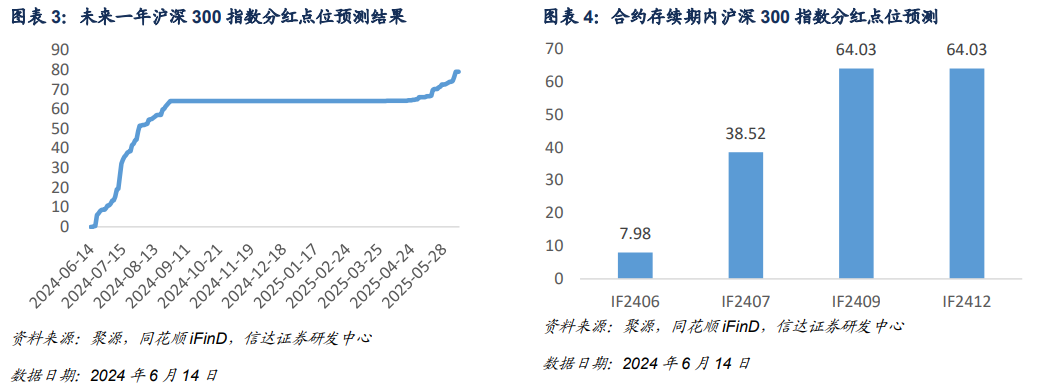

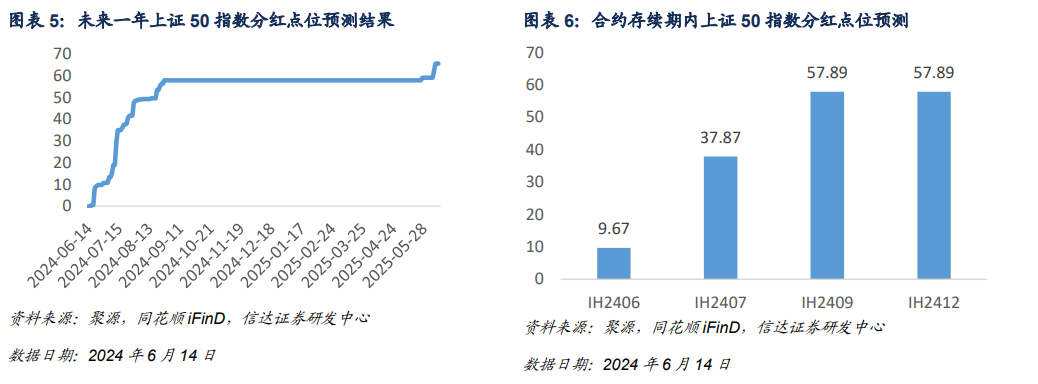

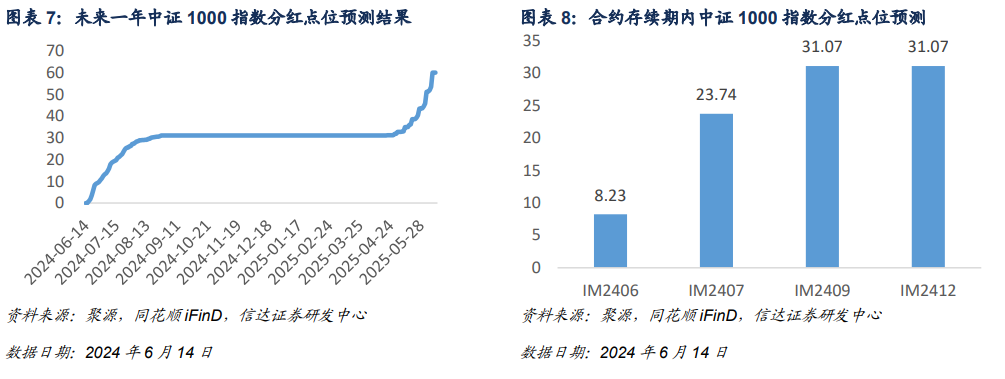

2024年6月14日,我们对股指期货标的指数未来一年内分红点位进行预测,预估中证500、沪深300、上证50、中证1000指数分红点位分别为84.68、78.95、65.51、59.97。

中证500指数在当月合约IC2406存续期内分红点位预估为7.14,在次月合约IC2407存续期内分红点位预估为31.09,在当季合约IC2409存续期内分红点位预估为39.77,在下季合约IC2412存续期内分红点位预估为39.77。指数在下季合约存续期内分红占比预估为0.76%。

沪深300指数在当月合约IF2406存续期内分红点位预估为7.98,在次月合约IF2407存续期内分红点位预估为38.52,在当季合约IF2409存续期内分红点位预估为64.03,在下季合约IF2412存续期内分红点位预估为64.03。指数在下季合约存续期内分红占比预估为1.81%。

上证50指数在当月合约IH2406存续期内分红点位预估为9.67,在次月合约IH2407存续期内分红点位预估为37.87,在当季合约IH2409存续期内分红点位预估为57.89,在下季合约IH2412存续期内分红点位预估为57.89。指数在下季合约存续期内分红占比预估为2.39%。

中证1000指数在当月合约IM2406存续期内分红点位预估为8.23,在次月合约IM2407存续期内分红点位预估为23.74,在当季合约IM2409存续期内分红点位预估为31.07,在下季合约IM2412存续期内分红点位预估为31.07。指数在下季合约存续期内分红占比预估为0.60%。

2.基差修正

股指期货基差为合约收盘价与标的指数收盘价的差值。指数点位随着成分股实施而下调,但分红的影响会提前反映在存续期内包含分红的期货合约价格上,合约存续期内指数成分股的分红会拉低合约基差。在分析合约基差时,需要剔除分红的影响。

预期分红调整后的基差=实际基差+存续期内未实现的预期分红

报告中我们将基差进行年化处理,后文中提及基差均为分红调整后的年化基差。

年化基差=(实际基差+(预期)分红点位)/指数价格 ×360/合约剩余天数

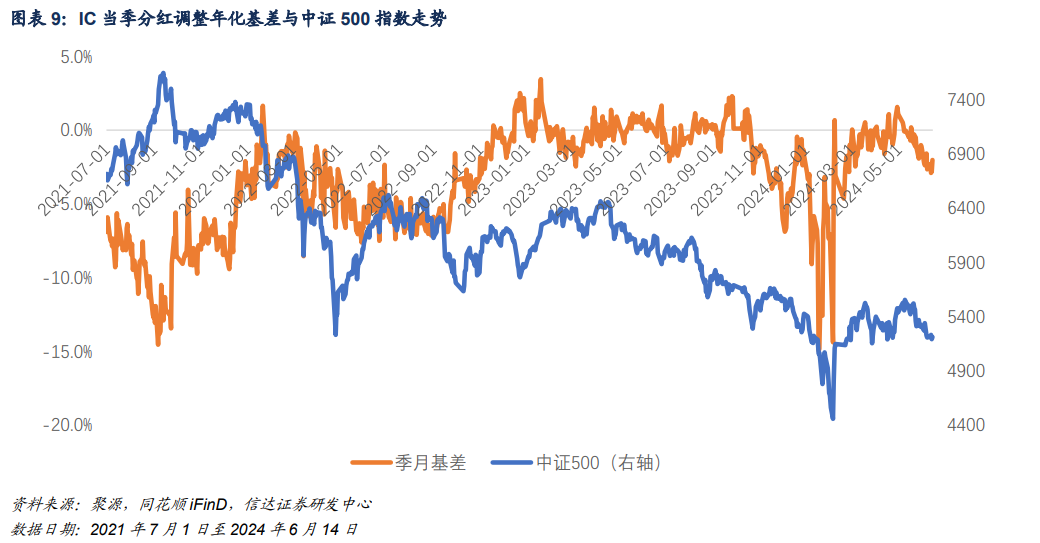

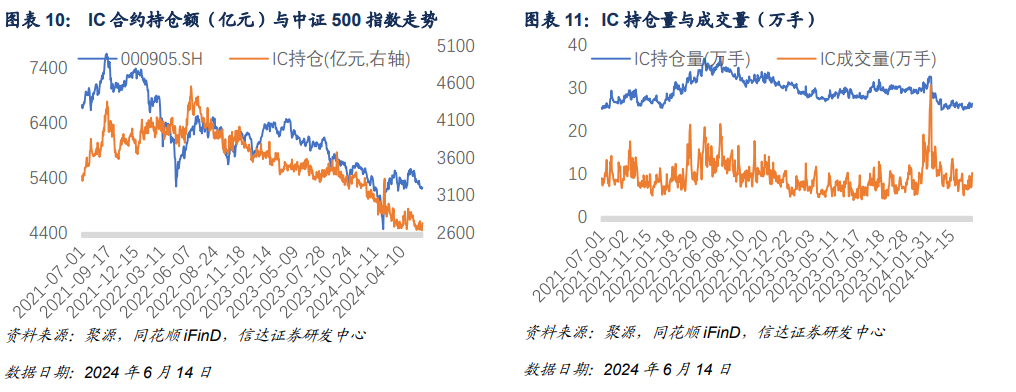

本周IC当季合约分红调整年化基差震荡上行,周内低点贴水2.90%,当前基差贴水2.02%,相对前一周基差上行,低于2022年初以来基差中位数。

2024年6月14日,IC合约持仓额为2729.07亿元,持仓量26.39万手,成交量10.21万手。本周IC持仓与成交水平提升。

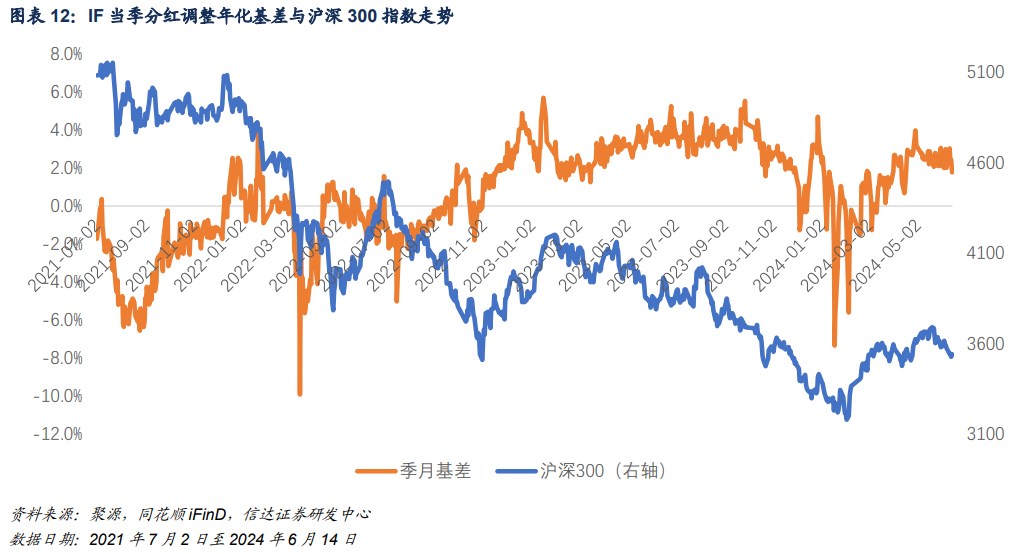

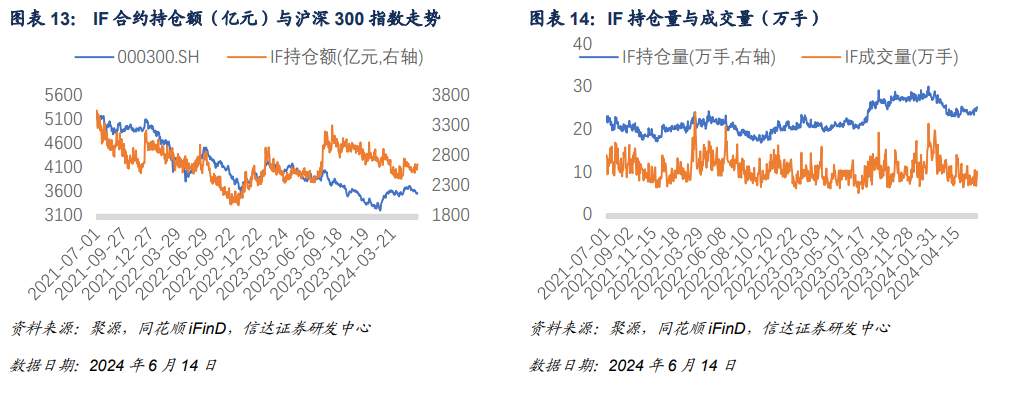

本周IF当季合约分红调整年化基差震荡下行,周内高点升水3.03%,当前基差升水1.78%,相对前一周基差水平下行,略低于2022年初以来基差中位数。

2024年6月14日,IF合约持仓额约2639.63亿元,持仓量25.07万手,成交量9.99万手。本周IF持仓与成交水平提升。

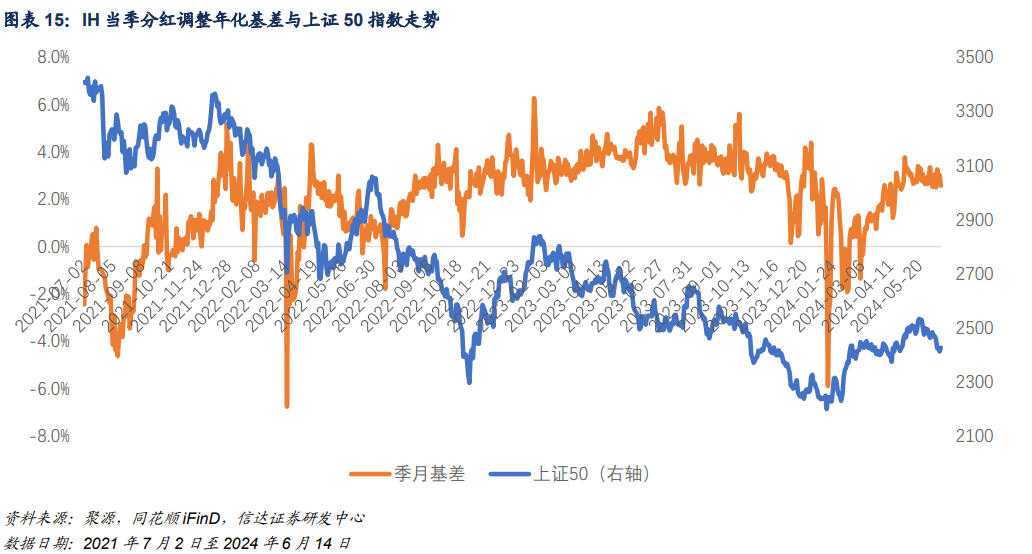

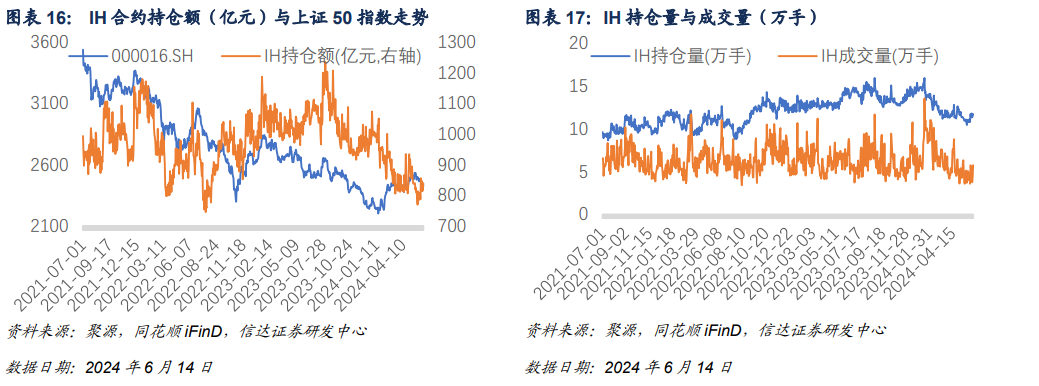

本周IH当季合约分红调整年化基差震荡下行,周内高点升水3.26%,当前基差升水2.57%,相对前一周基差水平上行,低于2022年初以来基差中位数。

2024年6月14日,IH合约持仓额约838.34亿元,持仓量11.65万手,成交量5.72万手。本周IH持仓与成交水平提升。

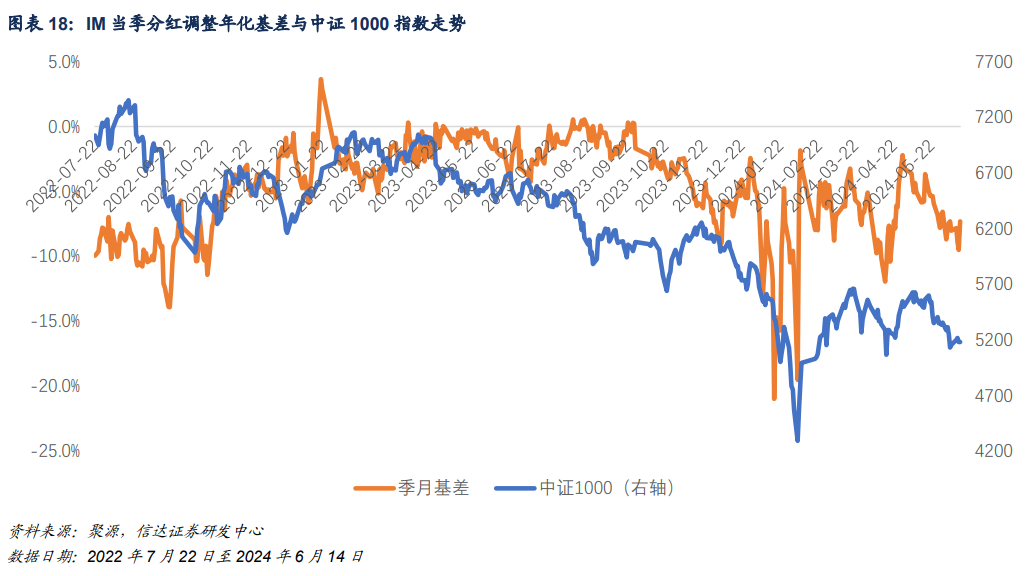

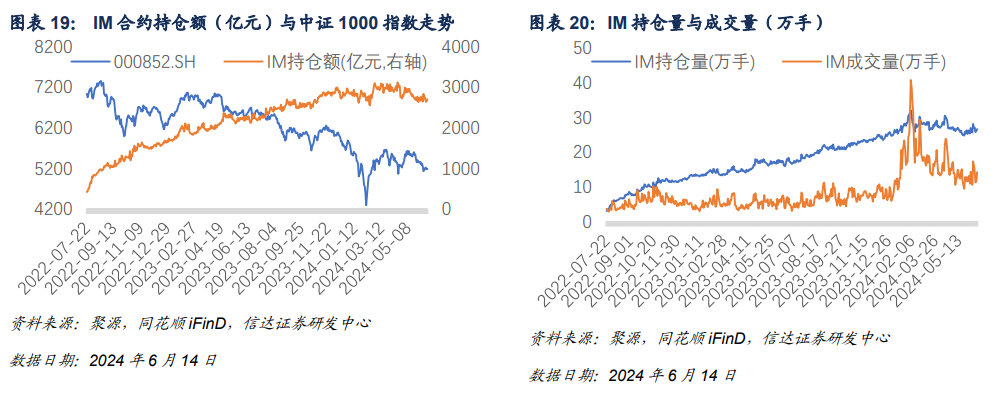

本周IM当季合约分红调整年化基差震荡上行,周内低点贴水9.51%,当前基差贴水7.31%,相对前一周基差水平上行,低于2022年初以来基差中位数。

2024年6月14日,IM合约持仓额约2706.15亿元,持仓量26.65万手,成交量14.22万手。IM持仓与成交水平相对周中提升。

02 期现对冲与跨期套利策略回测跟踪

1.对冲策略与套利策略简介

该部分策略是基于信达金工衍生品研究报告系列三《股指期货基差收敛研究与对冲优化策略》中所涉及的基差收敛因素分析与优化策略,具体设置如下。

连续对冲策略回测参数和设置:

回测区间:2018年1月2日至2024年6月14日(IM合约从上市日开始)

现货端:持有510500ETF(510300ETF、510050ETF、159845ETF)多头

期货端:做空与现货端金额相同名义本金的中证500(沪深300、上证50)股指期货合约

调仓规则:连续持有季月/当月合约,直至该合约离到期剩余不足2日,在当日以收盘价进行平仓,并同时以当日收盘价继续卖空下一季月/当月合约。

备注:现货端与期货端分配等额的本金,不考虑交易过程中的手续费、冲击成本以及期货合约的不可无限细分性质。

最低贴水策略回测参数和设置:

回测区间:2018年1月2日至2024年6月14日(IM合约从上市日开始)

现货端:持有510500ETF(510300ETF、510050ETF、159845ETF)多头

期货端:做空与现货端金额相同名义本金的中证500(沪深300、上证50)股指期货合约

调仓规则:调仓时,对当日所有可交易期货合约的年化基差进行计算,选择年化基差贴水幅度最小的合约进行开仓。同一合约持有8个交易日之后或该合约离到期剩余不足2日,才能进行选择新合约(排除剩余到期日不足8日的期货合约),每次选择后,即使选择结果为持有原合约不变,仍继续持有8个交易日。

备注:现货端与期货端分配等额的本金,不考虑交易过程中的手续费、冲击成本以及期货合约的不可无限细分性质。

跨期套利策略回测参数和设置:

回测区间:2018年1月2日至2024年6月14日(IM合约从上市日开始)

期货多头:1手股指期货合约多单

期货空头:1手股指期货合约空单

账户总金额:1手股指期货名义本金

调仓规则:调仓时,对当日所有可交易期货合约的年化基差进行计算,选择年化基差贴水幅度最小的合约进行开空仓,选择年化基差贴水幅度最大的合约进行开多仓。同一合约持有8个交易日之后或该合约离到期剩余不足2日,才能进行选择新合约(排除剩余到期日不足N日的期货合约),每次选择后,即使选择结果为持有原合约不变,仍继续持有8个交易日。

注:不考虑手续费、冲击成本以及期货合约的不可无限细分性质。

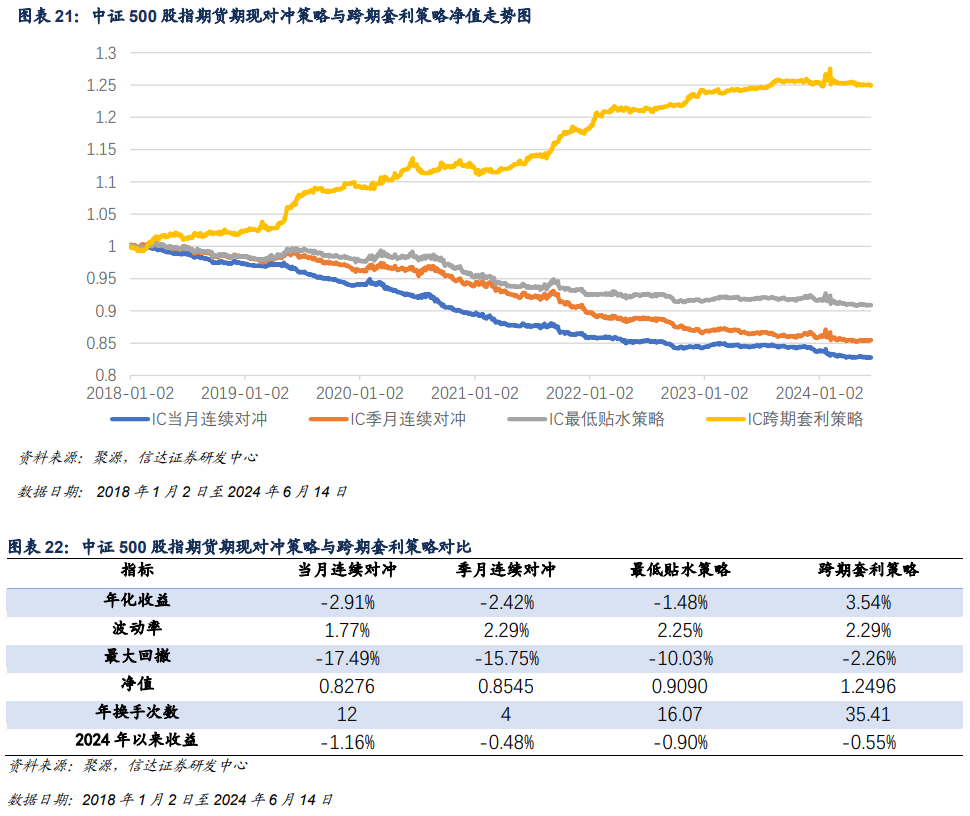

2.IC对冲策略表现

2018年1月2日至2024年6月14日,基于中证500股指期货的期现对冲策略与跨期套利策略回测结果如下图所示

本周IC各合约基差贴水明显收敛,由于指数与基差同步上涨,对冲策略周内变动不大,季月合约对冲策略周度收益0.02%。截至2024年6月14日,最低贴水策略选择IC2407合约,IC跨期套利策略选择持有IC2412合约多头与IC2407合约空头。

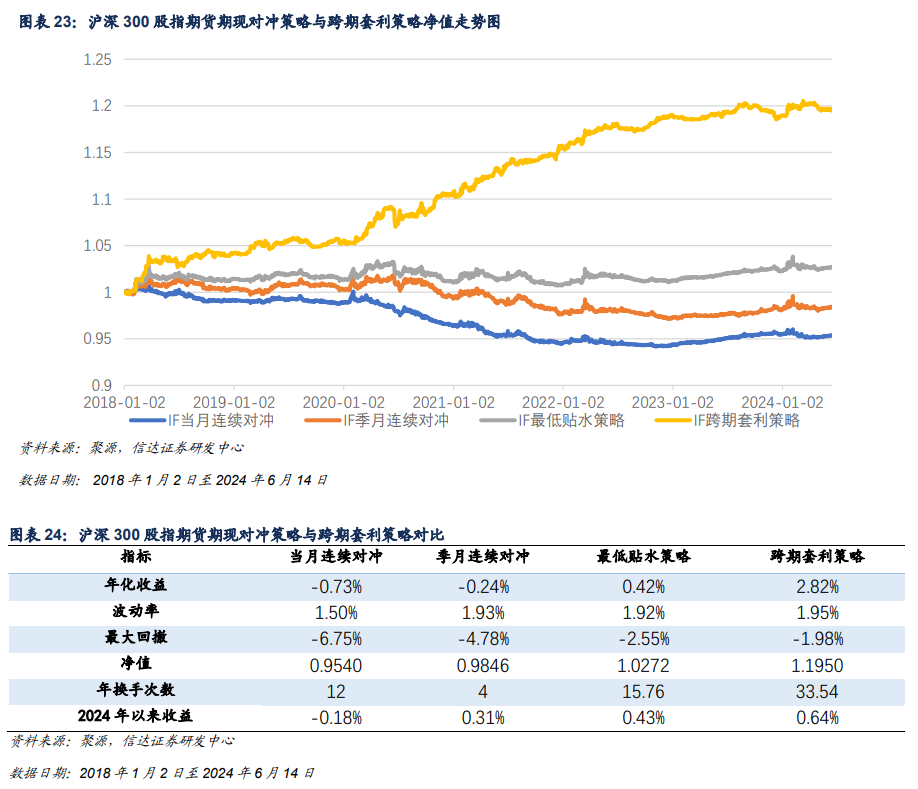

3.IF对冲策略表现

2018年1月2日至2024年6月14日,基于沪深300股指期货的期现对冲策略与跨期套利策略回测结果如下图所示。

本周IF各合约基差小幅上涨,整体变动不大,对冲策略周内获得正收益,季月对冲合约周度收益0.08%。截至2024年6月14日,最低贴水策略选择IF2406合约,IF跨期套利策略选择持有IF2412多仓和IF2406空仓。

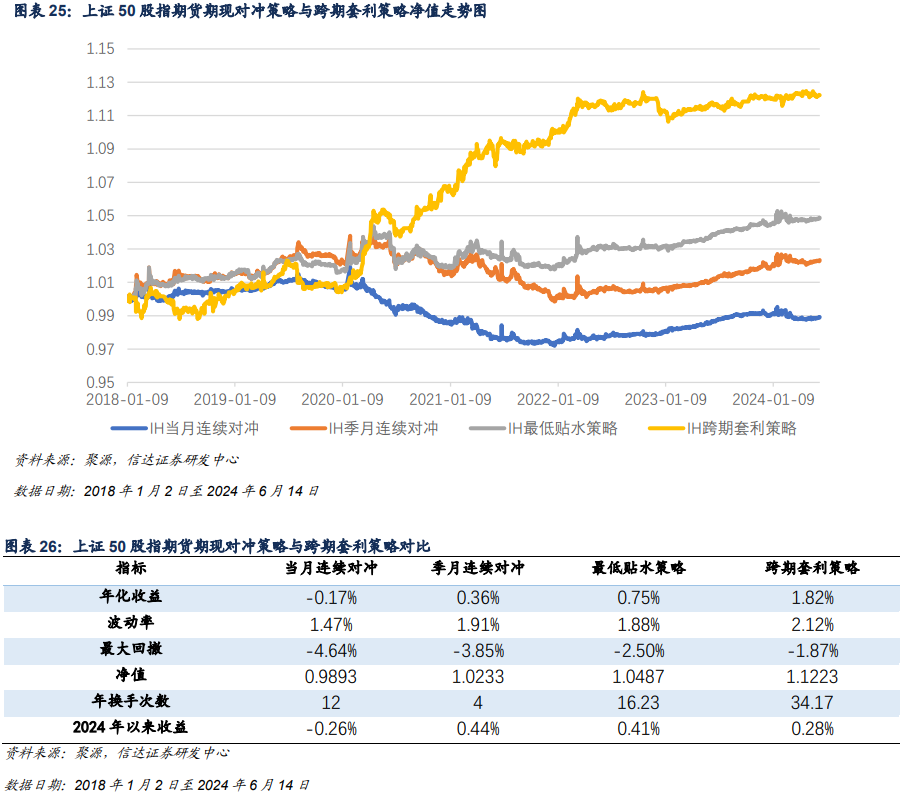

4.IH对冲策略表现

2018年1月2日至2024年6月14日,基于上证50股指期货的期现对冲策略与跨期套利策略回测结果如下图所示。

本周指数走弱,IH各合约基差略有上涨,对冲策略周内获得正收益。截至2024年6月14日,最低贴水策略选择IH2406合约,IH跨期套利策略选择持有IH2412多头与IH2406空头。

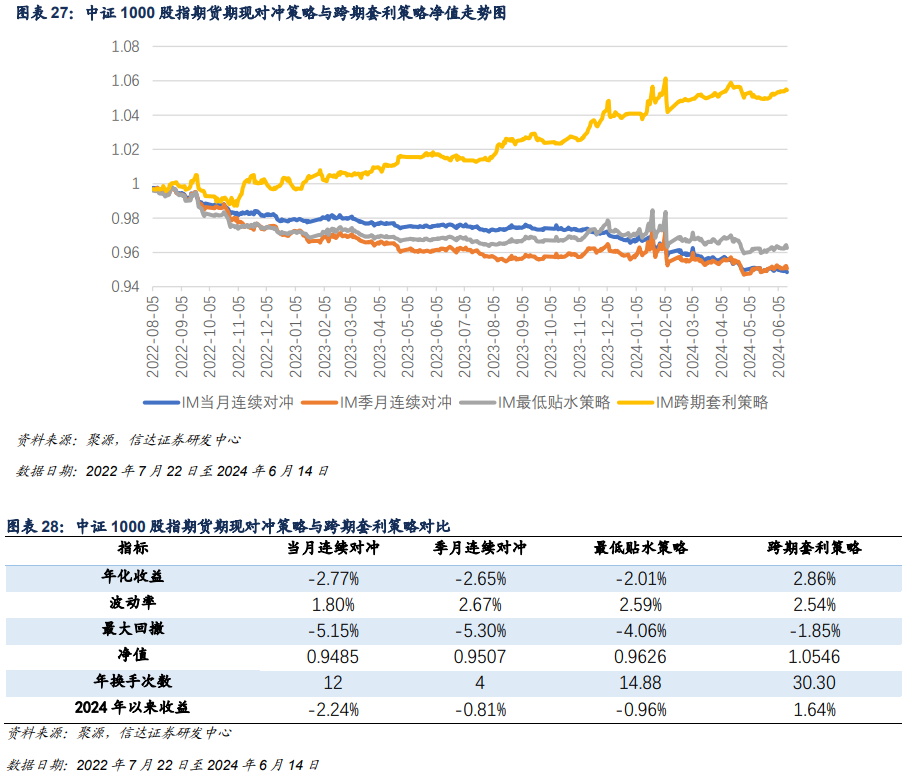

5.IM对冲策略表现

2022年7月22日至2024年6月14日,基于中证1000股指期货的期现对冲策略与跨期套利策略回测结果如下图所示。

本周IM各合约基差贴水明显收敛,对冲策略表现稳定。截至2024年6月14日,最低贴水策略选择IM2412合约,IM跨期套利策略选择持有IM2409多头与IM2412空头。