作者:Tom真不想你踩雷

题图:Tom真不想你踩雷微信公众号

《超额内卷、马太效应,资产配置的未来是什么样的》,这个系列文章借用欧美资管行业发展过程描述了未来我国资产管理行业的样子:

一、私募基金收益下降,业绩一致性越来越高。

二、指数化投资占比越来越高。

三、管理费下降、大量私募消失、头部机构马太效应更加明显。

四、混合基金没有未来。

五、私募FOF没有未来。

上述讲的都是资产管理行业的一些变化,在梳理未来资管行业的变化过程中,发现财富管理行业从业人员的未来........有点惨。

当然,我知道外界还有很多人在鼓吹居民财富重心从房地产转向金融市场,家庭资产配置从非金融资产转向金融资产,市场规模越来越大,财富管理行业前途一片大好。

但我们今天要告诉大家,这个行业管理规模可能是在蒸蒸日上,但行业收入大概率是江河日下,其中的从业人员的未来更是一片黑暗。

销售费率越来越低,销售人员需要更大的规模才能勉强维持收入。销售行为变成买方投资顾问行为,中小客户被互联网买方投顾席卷,超高净值客户还可以有一对一定制化服务,绝大部分销售人员会离开这个市场。

接下来展开说说为什么,本文5000字,预计阅读时间15分钟。

一:提供的价值越来越少

在10年以前大家讨论投资的时候,都会问:有没有什么好项目推荐。

在现在大家讨论投资时,变成了:有没有什么好基金推荐。

“项目”变成了“基金”,这二字之差,代表了一个时代的变化。

10年以前大家投资的选择很多,固收有各种信托项目,高收益的还有各种股权投资,还有些五花八门的夹层、定增、配资等等。

这些项目琳琅满目,投完又要不停跟踪,到期退出又得再来一个。

每个项目都没有公开信息,没有日度净值,过程中存在着巨大的信息不对称,这些信息不对称带来了巨大的收费空间,养活了大量的财富管理从业人员。

最舒服的应该是卖信托的朋友们了,一两年期的项目,到期又得找新项目续,五花八门的项目们是真的得找个靠谱信得过的人帮忙把把关。

现在呢?各种当年的项目都变成了标准化的基金,买公募还是买私募?买哪家的什么策略?这个工作量比当年挑选项目低了太多。

每天可以看到净值,不用没事问问这项目进展如何了。基金还没有到期日,如果这基金跑的还不错,一直拿着不就行了?资产配置做好躺平不就行了?

是呀,对投资者来说躺平很舒服,对销售人员来说,你的客户躺平你可就麻烦了。

因为你更没用了。

二:销售费率越来越低

没有那么多项目去挑了,就是标准化股债,而挑选标准化股债基金也会越来越容易。还记得我们上个系列提到的趋势么:

1、私募基金超额收益下降,业绩一致性提高。

2、 指数化投资占比越来越高。

3、管理费下降、大量私募消失、头部机构马太效应更加明显。

指数化投资,找头部机构,这是确定性的趋势。

看来看去长期靠谱的头部机构就那么多,客户一旦投到靠谱的也就轻易不换仓了。各类工具化的功能也已经被互联网替代了,金融产品销售存在的价值降低了太多,相对应的就应该是收入的降低。

这条路在美国已经走过一遍了。具体大家可以看看知识星球文章《超额内卷、马太效应,资产配置的未来是什么样的(三)》。

到2022年,美国没有销售费的公募基金规模占比,已经达到了91%。不需要销售人员和销售机构了,连销售费这个东西都可以取消了。

国内的公募基金整体费率比美国高了一倍以上,未来降低50%几乎是板上钉钉,所以大家看着各大金融机构降薪裁员,一切只是刚刚开始。

看完国内的这个收费结构,大家觉得要砍哪块是大头?

参照老美经验,销售费砍掉90%,托管费砍掉50%以上,管理费砍掉20%-30%。

基金公司打价格战,会把销售机构先打没。

国内我们可以看到公募基金越来越往品牌端发力了,也越来越借助各类新媒体直接影响客户认知了。

去中间商会是公募基金发展的一个长期确定性趋势,对私募亦是如此。

资产管理行业越来越同质化,业绩差距越来越小那就要开始打价格战了,先压自己收的管理费还是先压外部合作方的销售费?大家都很容易做出选择。

有品牌的,压销售费,去掉销售机构自己直接对投资者。

没品牌的,自己忍一忍,节衣缩食一下,继续付高额销售费。但这也是为了有朝一日能够踢掉销售机构的卧薪尝胆而已。

量化私募开始不收carry了,固定费率都在往1%/年去逼近,相信用不了几年总费率0.3-0.5%的就会出现,卷费率是必然的趋势。

费率内卷会让金融产品销售的业态出现巨大变化,之前在研究海银财富的时候有观察了一下他们的数据:

(回看传送门:《Tom海银研究3:一些危险信号》)

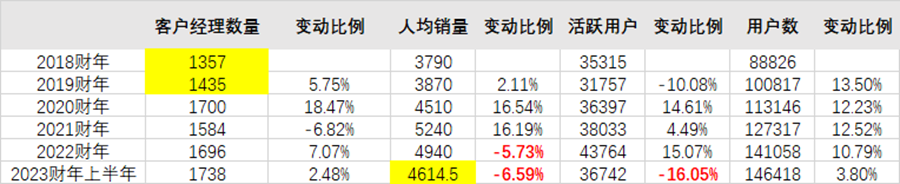

根据海银财富的年报,海银在2023年上半年有1738名客户经理,人均销量4614万元,总销量800亿。

这种非法集资佣金可以给的很高,假设我们按平均2%/年算,4600万的人均规模对应92万每年的创收,假设各种管理成本与公司股东预期最低回报人均46万的话,依然能给销售人员留下46万的年薪。所以4600万的规模就能养活一个客户经理。

可转到正规金融产品了,中国公募基金的销售费用平均仅有0.3%/年,私募基金在0.5%-1%/年,这个规模可完全养不活一个客户经理了。

就算全卖私募基金,都是1%/年高费用的私募基金,4600万的人均规模也仅对应46万的创收,扣掉各种管理成本与公司股东预期最低回报人均46万,也就没了。。。。

那好,管理成本大砍一刀,公司股东预期最低回报大砍一刀。各砍一半吧,留个23万的空间给销售人员发工资。

大家要一起做好过苦日子的准备,诺亚财富在美股上市只有5倍PE已经告诉市场了,大家的利润都得降。

上面我说的都是乐观假设,如果平均费用降到0.5%了呢?4600万的存量怎么算也养不活一个销售人员了啊。

0.5%其实都乐观了,平均费用可是要往0.1%-0.3%去走的呀,没几个亿的规模就真的别干销售了,这账怎么也算不过来了。

算你5个亿存量规模,平均销售费用0.2%/年,一年100万。扣掉管理成本和公司股东预期最低回报,给你剩个50万,还能勉强生存一下。

5个亿以下存量规模的销售人员,消失在市场上吧。或者,做好拿个10万年薪的准备吧。

三:工具化功能被互联网替代。

10年前金融产品销售的工作有很多已经不存在了。

比如寄合同、签合同、抢额度、预约产品、查账、双录、风险测评。

现在一个APP都搞定了。

经过销售深入浅出由宏观到微观的一顿分析,客户觉得沪深300ETF确实不错,然后在支付宝、理财通、天天基金下单了,方便快捷且认购费打1折。或者打开炒股软件输入代码510300也行。

随着信息技术的发展,效率越来越高,需要人做的事情越来越少了,销售人员存在的价值也就越来越低了。

四:销售行为变成买方投资顾问行为

投资品种集中在标准化产品,金融产品可以通过互联网轻松成交,工具化功能被APP替代,销售人员真正存在的意义就是投资顾问了。

我说的不是那些名片上印着“投资顾问”四个字的销售,而是真正的投资顾问。我认为的投资顾问应该是:

根据投资者的投资经历、风险偏好、认知程度为其搭建投资框架,根据市场各类资产估值水平、风格走向为其制定下一阶段投资计划,最后选择具体的投资标的,是主动基金获取α还是被动选择ETF,还是直接买具体个股、个债,并实时根据市场情况调整。

至于成交,哪里便宜去哪里吧,支付宝、理财通、天天基金网、证券账户、期货账户欢迎您。

投资建议是最重要的,在哪成交不一定了。

投资者也可以为了支持下投资顾问业务在其所在平台花高费率投资,但其实这本质上还是在付投资顾问费。

五:中小客户被互联网买方投顾席卷

当投资建议成为重点,那销售格局就完全变了。投资建议这玩意具象化之后不就是一份电子文档?或者几句话?且非常容易按照投资者的风险偏好将其标准化。

保守型投资者可以通用一套投资建议,积极型投资者通用另一套投资建议,几份电子文档就可以覆盖庞大的客户群体。

我们看到了“银行螺丝钉”这种大V一人销量吊打一个销售机构。我们也看到了各大互联网基金销售平台越发重视与各大V、意见领袖的合作。

标准化的服务,几乎为0的边际成本,卖1000份和卖100万份成本上没有区别,但收入确是1000倍的区别。

互联网的马太效应远超线下,全国可能只需要几十个大V投顾就能把中小客户们覆盖住,他们只需要每年交个不太高的年费就行了。

不过互联网买方投顾过于标准化的服务也只在中小客户群体更有优势,超高净值客户还是可以付出高价获得一对一定制化投资顾问服务的,这对于投资顾问的专业性要求那也肯定是很高的。

少数买方投顾通过互联网平台以标准化低费率的服务席卷中小客户,超高净值客户享受专业投资顾问的服务。

整体销售费率虽然大幅度降低,但上述两部分人仍然可以维持甚至超过之前的收入水平。

而平庸的销售人员,离开这个市场吧,没有你们的生存空间了,这部分人数至少占到80%。

六:金融销售人员出路在哪?

如果有看官刚好是这个行业的,看完上面的内容可以焦虑一下,毕竟前景真的是一片黑暗。也不要太焦虑,这个趋势多久实现不好说,可能2年,可能5年,可能10年,不太可能超过10年。

就像人终究会死的,也没必要刚出生就准备葬礼,过度长期主义也不见得是对的。

如果你刚毕业或者没入行几年,那换个更有前途的地方最好,做金融产品销售只剩下坡路了。

如果你都已经快退休了,不用想这么多了,准备退休就是了。

如果已经干了一阵子了,转行成本过高,还想再卷一把,是时候焦虑一下想想后面怎么干了。

只讲问题不提方案就是耍流氓,依据我们浅薄的认知,大家想了一些思路。

1、提高专业度。

不管是做个大V服务中小投资者,还是做服务超高净值投资者的投资顾问,未来PK的无疑不再是送米送油接送小孩了,专业才是你们的立足之本。

你送米送油送小孩再勤快,人家碰到真专业的投资顾问的时候也能看出来你啥都不懂呀。如果这客户分不清楚谁是专业的,那他的钱很快也会被骗光,无数个鼎益丰等着他。

我也知道提高专业度这个事情从读书到现在提了很多年了,你们真的该上点心了啊。

2、专注超高净值客户。

上面提到过海银财富的销售4600万存量就能活的还可以,未来的金融销售5亿存量规模才能保住一个饭碗,中小投资者注定要被销售人员抛弃的。

你觉得是一人投50万,找1000个客户容易。还是一人投5000万,找10个客户容易?

别算了,我告诉你答案吧。问过一些金融销售,服务50-100个客户已经快到极限了,你要想找1000个客户只能通过标准化的互联网服务,靠线下实现不了的。

你只能服务于那些超高净值客户,才能在你有限的产能里把规模做的足够大。

那些可投资金额在几十万一两百万的客户,未来对你已经是负价值了。

3、尝试做大V但不要执着。

很多从业人员看到了自媒体的力量,纷纷做起了自己的视频号、公众号等。也有很多机构看准了这波浪潮,开始利用他们的焦虑与上进心培训他们做自媒体。

大家都去挖金子的时候,卖铲子才TMD是最赚钱的,英伟达的成功不就是这个逻辑么。

找几个幸存者偏差的暴富案例,告诉你们只要用对方法也可以成为他们的!怎么做?只需399!看完没学会?一年19999的陪跑服务要不要?

作为一个营销号UP主,我们太了解自媒体这条赛道了。这个赛道胜率很低,不是你们坐在镜头前露个脸惊呼一声“股市又出大利好了”就能跑出来的。互联网是个放大器,你在线下是什么样的人,吸引什么样的人,在线上只是放大一下而已。互联网各领域的容量都很低,大家精力都是有限的。一个领域关注10个博主已经可以花掉一个非从业人员对于投资的所有精力了,他们关注列表里面凭什么要有你?

不过大家也确实可以尝试一下,万一就跑出来了呢。就算跑不出来,对外输出的过程也是一个重新整理自己思路的过程嘛,都是有价值的。但不要太执着,也别砸太多钱,因为这玩意胜率太低了,真砸起钱来也是个无底洞。

4、往上游走

销售费率越来越低,没销售费的产品占比越来越多,资产管理机构直接影响客户成交的比例越来越高,也意味着资产管理机构对人才的需求量在提高。

金融产品销售的核心无非是让金融产品与投资者进行匹配,在第三方去匹配虽然有莫须有的“独立客观”,但终究两头都不是自己的。

去资产管理机构,从代销变直销,对人才的需求量也变大了。不过对能力的需求可能也会有些变化,从纯销售变为加入品牌、市场、客服功能。

5、往非标走

信息不对称才能赚钱,标准化的市场赚不到啥钱,要赚钱还是回非标吧。当然我说的不是非标固收,这东西基本和非法集资画等号了,千万别碰。

未上市股权投资、场外衍生品,都是可以考虑的方向。

未上市股权投资,其实是个不错的赛道。非标准化,尽调、交易、投后、募资各个环节都需要大量人工参与,人才容量大,信息不对称也能赚到高利润。国外的超高净值投资者也都会将未上市公司股权作为重点品种去投资,其相对于上市公司股票长期还是会有些超额收益的。

不过在中国这条赛道还得熬一大阵子。现在地方财政处于从土地财政转型的过程中,大量不考虑投资收益只要产业引入的政府引导基金下场投股权,搞的未上市公司股权估值都有点离谱。未上市股权投资还是要等这波地方财政转型差不多了,政府引导基金冷静下来,估值合理以后,才有投资的价值。

这个周期,不敢说多久,只能说点个方向而已。可能五年,可能二十年。我更倾向于起码还有五年以上。

如果你年轻,家底还不错,真的喜爱财富管理行业,不妨去股权投资机构埋伏一下。不过有谁真的喜欢财富管理行业呢?大家只是喜欢赚钱而已。

场外衍生品,这个东西前几年已经很多人在做了。场外衍生品卖给个人投资者这个事没啥长期前途,但销售短期能赚钱呀。

具体回顾下《投资踩雷50年之2008:雪球前世Accumulate屠杀内地富豪》这篇文章内容就知道了,衍生品这东西本质上没有创造超额收益,只是扭曲了风险收益特征,再趁着信息不对称能收个高费用。

前几年很多人围绕雪球等衍生品搭建生态,有人是真不懂这东西是个没有未来的阶段性热度,有人是知道投资者不赚钱的东西销售才好赚钱。

长期、短期、大钱、小钱,背后都是人性。有人选择短期赚到大钱,把客户朋友一卖换成现金提前退休,有人选择慢慢陪伴客户朋友赚钱,我只管客观讨论金融销售人员的未来方向,具体怎么做还是得自己选。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。