作者:量化投资学

题图:量化投资学微信公众号

在上一篇文章《择时新思路:波动率与换手率中的牛熊密码(上)》中,我们介绍了用波动率和换手率构建牛熊指标进行择时的思路。本文将用一个具体的例子说明如何用Python实现牛熊指标择时。

本文以沪深300指数为例,用沪深300指数的波动率和换手率计算牛熊指标,然后对沪深300指数进行择时交易。

一、获取基础数据

1. 导入需要的库

# 导入需要使用的库

import akshare as ak

import pandas as pd

import numpy as np

import pandas_ta as ta

# 在matplotlib绘图中显示中文和负号

import matplotlib.pyplot as plt

import matplotlib as mpl

mpl.rcParams['font.family'] = 'STKAITI' # 中文字体'STKAITI'

plt.rcParams['axes.unicode_minus'] = False # 解决坐标轴负数的负号显示问题

# 关闭警告信息

import warnings

warnings.filterwarnings('ignore')2. 从AKShare数据源获取沪深300指数的数据

关于AKShare的使用,可以参看后附的文章《如何用AKShare获取金融数据》。AKShare的接口有时会有变动,如果获取数据出错请参考AKShare的官网解决。

# 获取指数数据

index_code = '000300'

start_date = pd.to_datetime('2010-01-01')

end_date = pd.to_datetime('2023-12-31')

price_df = ak.index_zh_a_hist(symbol=index_code, period="daily", start_date=start_date, end_date=end_date)

price_df['日期'] = pd.to_datetime(price_df['日期'])

price_df = price_df.sort_values('日期').set_index('日期')上述代码用AKShare的index_zh_a_hist接口获取沪深300指数2010年至2023年的行情数据。数据格式如下:

我们将会用到收盘价和换手率这两列数据。

3. 计算每日的收益率

# 计算每日的涨跌幅(即日收益率)

price_df['涨跌幅'] = price_df['收盘'].pct_change().fillna(0)

# 将日收益率向上位移1位,用于计算策略收益,避免涉及未来数据

price_df['returns'] = price_df['涨跌幅'].shift(-1)二、用波动率和换手率构建牛熊指标

牛熊指标 = 波动率 / 换手率

其中:

波动率:为某个时间段内股票指数日收益率的标准差

换手率:为同一时间段内股票指数日换手率的移动平均值1. 计算波动率

# 计算滚动窗口的波动率

days = 244

price_df[f'波动率_{days}'] = price_df['涨跌幅'].rolling(days, min_periods=int(days/2)).std()在《择时新思路:波动率与换手率中的牛熊密码(上)》中提到,较长周期的牛熊指标更能反映长期趋势。因此我们以一年(约244个交易日)为周期来计算牛熊指标。上述代码计算滚动244个交易日的波动率。

2. 计算换手率

# 计算移动平均的换手率

price_df[f'换手率_{days}'] = price_df['换手率'].rolling(days, min_periods=int(days/2)).mean()上述代码计算换手率的移动平均值。移动平均的窗口跟波动率一致,都是244个交易日。

3. 计算牛熊指标

# 计算牛熊指标

price_df['牛熊指标'] = price_df[f'波动率_{days}'] / price_df[f'换手率_{days}']4. 可视化指数跟牛熊指标的关系

# 可视化指数与牛熊指标的关系

fig, ax1 = plt.subplots(figsize = (10,6))

# 指数收盘价曲线

ax1.plot(price_df['收盘'], label='收盘价', color='r')

plt.legend(loc='upper left')

# 牛熊指标曲线

ax2 = ax1.twinx()

ax2.plot(price_df['牛熊指标'], label='牛熊指标', color='b')

ax2.legend(loc = 'best')

ax1.set_title(f'指数{index_code}收盘价与牛熊指标')

plt.show()结果如下:

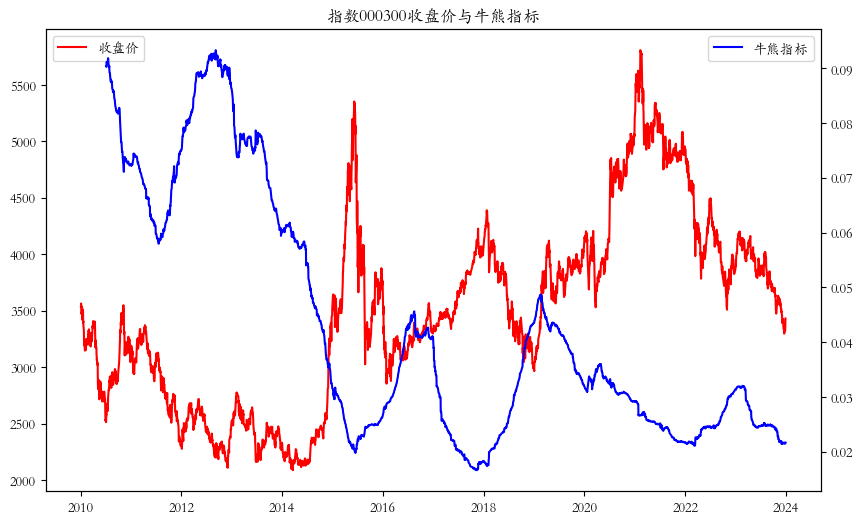

从上图可以看出牛熊指标的走势和指数呈现较为明显的负相关。

5. 计算牛熊指标和指数收盘价的相关系数

# 计算指数与牛熊指标的相关系数

corr = price_df['收盘'].corr(price_df['牛熊指标'])

print(f'指数{index_code}与牛熊指标的相关系数为:',corr)牛熊指标与指数的相关系数为:-0.75,负相关较为显著。

三、用牛熊指标构建择时策略

根据上述分析我们知道牛熊指标与股票指数的走势呈现负相关性。当牛熊指标上升时,市场通常处于下跌状态;而当牛熊指标下降时,市场往往处于上涨状态。我们可以利用牛熊指标的这个特性进行择时:当牛熊指标下降时开仓,当牛熊指标上升时空仓。

在《择时新思路:波动率与换手率中的牛熊密码(上)》一文中介绍了用牛熊指标择时的方法有:斜率择时法、单均线择时法、双均线择时法、通道突破择时法等。本文以双均线择时法为例,具体方法如下:

1. 计算牛熊指标的长短两条均线

# 计算牛熊指标的双均线

days_s = 20 # 短均线天数

days_l = 60 # 长均线天数

price_df[f'牛熊指标_ma{days_s}'] = ta.sma(price_df['牛熊指标'], length=days_s)

price_df[f'牛熊指标_ma{days_l}'] = ta.sma(price_df['牛熊指标'], length=days_l)

上述代码用Pandas TA库计算牛熊指标的20日和60日的简单移动平均线。Pandas TA库的使用可以参见后附文章《量化宝藏工具箱:技术指标库 Pandas TA 教程》

2. 根据牛熊指标的长短均线计算择时信号

当牛熊指标的短均线位于长均线之下时,说明指标为下降趋势,由于指数与牛熊指标负相关,因此指数处于上涨的趋势,此时开仓;反之则清仓。

# 根据牛熊指标的长短均线计算择时信号

timing_df = pd.DataFrame()

timing_df['牛熊指标择时'] = ~(price_df[f'牛熊指标_ma{days_s}']>price_df[f'牛熊指标_ma{days_l}']) * 1.上述代码中,开仓信号为1,清仓信号为0。

3. 作为比较,用双均线直接对指数择时

为了比较牛熊指标的择时效果,我们还用双均线直接对指数择时:当指数的短均线位于长均线之上时开仓,反之清仓。

# 计算指数的双均线

price_df[f'指数_ma{days_s}'] = ta.sma(price_df['收盘'], length=days_s)

price_df[f'指数_ma{days_l}'] = ta.sma(price_df['收盘'], length=days_l)

# 计算择时信号:当指数的短均线在长均线之上时开仓,反之清仓

timing_df['指数均线择时'] = (price_df[f'指数_ma{days_s}']>price_df[f'指数_ma{days_l}']) * 1.

timing_df['不择时'] = 1.4. 计算策略的择时收益

# 计算择时和不择时的每日收益率

timing_ret = timing_df.mul(price_df['returns'], axis=0)

# 计算累计收益率

cumul_ret = (1 + timing_ret.fillna(0)).cumprod() - 1.上述代码先将日收益和择时信号相乘,如果择时信号为1,则保留该日收益;如果择时信号为0,则该日收益为0。然后计算累计收益。关于各种收益的计算,可以参看后附的文章《一文讲清7种收益率的python实现》。

5. 可视化择时效果

# 可视化择时效果

cumul_ret.plot(figsize = (10,6))结果如下:

从上图可以看出,用双均线对牛熊指数进行择时的结果不仅比不择时好,也比直接用双均线对指数进行择时的效果要好。

四、策略调优的思路

用牛熊指标进行择时的策略,可以从这么几个方面进行调优:

1. 调整牛熊指标的计算参数。

本例采用了244个工作日的周期来计算牛熊指标,我们可以调整和优化这个参数。

2. 使用不同的均线和均线参数。

本例使用了牛熊指标20日和60日的简单移动平均线。我们还可以使用其他的均线以及均线参数。除了双均线择时方法,还可以尝试单均线择时方法。具体方法可以常见后附的文章《均线解密:如何有效利用移动平均线》和《均线择时策略全攻略》。

3. 使用通道突破择时

除了使用均线择时,我们还可以使用通道突破择时:计算牛熊指标的通道值,当牛熊指标突破通道上轨时表明指标处于上涨趋势,此时指数就处于相反的下跌趋势,应该清仓;反之,当牛熊指标跌破通道下轨时,表明指数处于上涨趋势,应该开仓。具体方法可以参见后附文章《通道突破择时交易策略详解》。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。