作者:大马哈投资

题图:大马哈投资微信公众号

过去这些年,整个社会对公募行业的评价经历了巨大的起伏。2018年及之前的公募行业籍籍无名,百亿主动基金经理可能掰着手指头都能数过来;2019-2020年波澜壮阔的结构性行情使得市场呈现出极强的动量效应,公募主动基金的超额收益特别明显叠加移动互联网传播的加持,吸引了一批主动基金的“铁粉”,百亿基金经理一时如过江之鲫,买主动基金带来的巨大赚钱效应使得公募行业风评走到了顶峰。

正当大家憧憬着主动基金的未来时,市场悄无声息的发生了变化,2021年开始市场风格发生了切换,市场偏好逐渐由核心资产变为高股息。在2019-2020年如鱼得水的主动基金经理们遭遇到水土不服,不少爆款产品动辄腰斩,大家对主动基金的评价也跌到了谷底。

那么为什么这次大家对主动基金怨言那么大?该如何看待主动基金的投资价值?主动基金又什么时候会好起来?针对这些问题,本文来聊一聊。

为何这次主动基金争议那么大?

如果看过去10年主动基金的表现,期间主动基金经历了两轮大的回撤,第一轮回撤为2015年6月15日至2019年1月3日,期间偏股基金指数下跌50.43%;第二轮回撤为2021年2月18日至2024年2月5日,期间偏股基金指数下跌47.8%。从这个数据来看,本轮偏股基金指数的回撤略要低于上一轮,但大家对主动基金的抱怨明显比上一次多。我认为原因主要有三点:

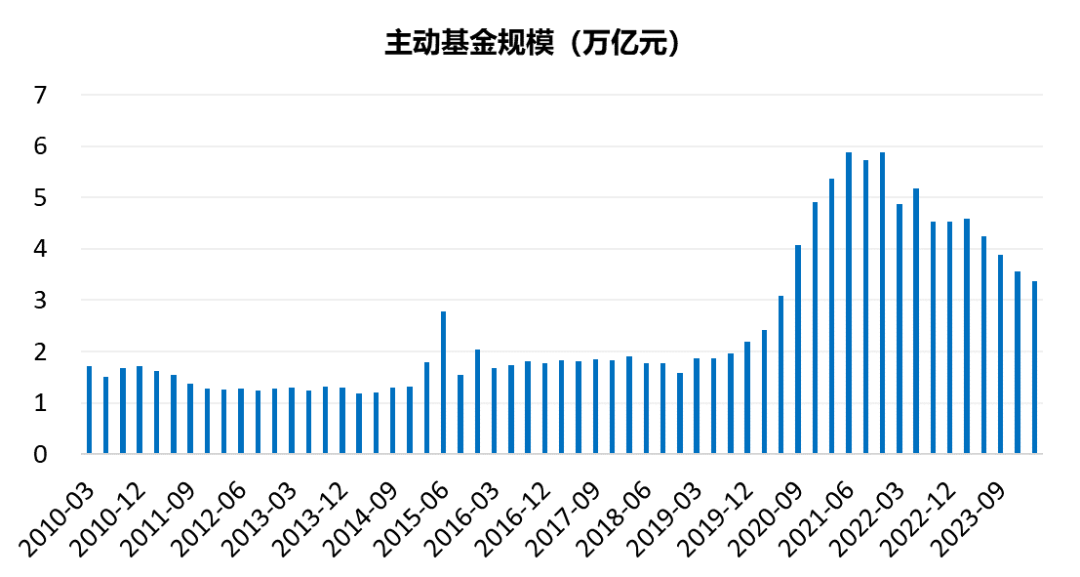

第一点就是主动基金投资者群体的快速增长。下图列出过去近15年的主动基金的规模变化,在2019年6月之前的10年时间里,主动基金的规模基本都在1-2万亿徘徊,只是在2015年6月短暂到过2万亿以上。而到了2021年的下半年,主动基金的规模则飙升至6万亿,规模的巨大跃升意味着投资主动基金的投资者大幅增加,似乎每个人都知道几个主动基金经理的名字,这在2015年那时候是难以想象的。既然基金投资者多出了那么多,发声的投资者自然更多,再叠加各类自媒体的广泛普及,大家的负面情绪也很容易得到更多的二次传播,从而加重了主动基金对外的负面形象。

第二点则是行情的差异。2015年6月至2018年年底偏股基金最大回撤确实超过了50%,但是如果去看期间的行情演绎,主动基金最大的下跌区间发生在2015年6月股灾发生至2016年1月熔断的这7个月时间里,期间市场下跌迅速。而在2016年2月过后,市场又走了近两年的慢牛行情;随后在2018年2月以后的11个月调整里把这期间积累的反弹涨幅基本回吐,这样2018年年底的市场底部与2016年年初的熔断底基本处在同一水平。由此可见,期间偏股基金的慢牛行情给了投资者不少保本出的机会,而且快速调整时间相对较短也大幅减轻了投资者痛苦。相比之下,2021年以来偏股基金的回撤则让人感受差得多,2021年偏股基金在高位震荡仍然吸引了很多基民的持续涌入,当年流行的新词“画线派”就是基民这样麻痹大意情绪的最直观体现,2021年底至2024年年初则开始持续了两年多的调整,期间市场几乎没有什么像样的持续性强的反弹,很多投资者一直被深套,这加重了投资者的内心痛苦。

第三者是投资者对主动基金认知不同。在2015年股灾之前,大家对主动基金经理并没有什么太多的偶像情节;但在2021年不一样,大家对主动基金经理投资能力的期待是非常高的,认为优秀主动基金经理每年相对市场赚个20%甚至更高的超额并非什么难事。既然事前的心理预期差异这么大,那么当事后发生了同样的糟糕情况时,大家的失落感是完全不一样的。

主动基金什么时候能好起来?

对于这个问题,很多朋友现在可能不敢想,我觉得资本市场凡事皆为周期,主动基金的业绩起伏也同样不例外,主动基金同样会有春暖花开的一天。那么主动基金的高光时刻什么时候会重新到来呢?

去年8月份我写过一篇文章:主动权益基金的两大显学,这篇文章总结了主动基金投资偏好的两个特点,一方面是成长,另一方面则是动量,这两类风格指数与偏股基金的表现呈现出非常高的相关性。

换言之,相对于价值风格,主动基金明显青睐于成长,至于近期流行的买入价值股,更多的是一种阶段性的配置,用“无成长,不投资”这句话来形容主动基金经理这个群体,这是再贴切不过了。另一方面,囿于业绩考核压力以及人性,主动基金经理也有非常强的从众效应,往往会高配那些过去一段时间表现突出的行业及板块。如果把这两者结合在一起,我们就知道主动基金表现好时所处的市场环境了,那就是市场呈现出显著的成长风格,而且行情表现出强持续性(如果行业快速轮动,追涨很容易两面打脸)。

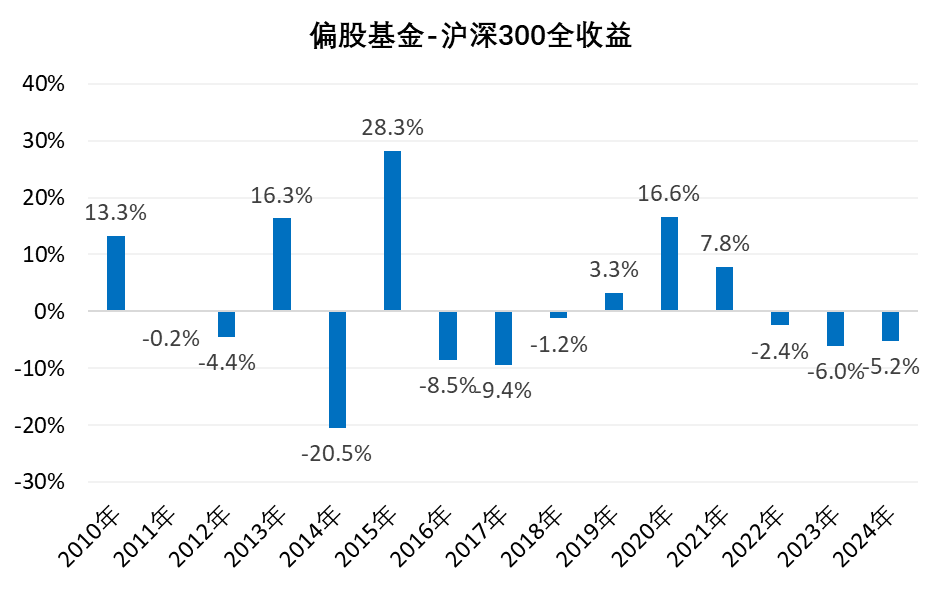

归根结底,主动基金这个群体属于牛市品种,一旦熊市到来,很难体现出防御性,而且往往跌幅更大,投资者如果希望主动基金整体抗跌,那大概率会让我们失望。像我在前文统计的主动基金在过去10年经历的两轮腰斩般的回撤,同期沪深300这类均衡风格指数的跌幅均要比偏股基金指数更小。而像主动基金显著优于指数的2013年、2015年、2019-2020年,这几年市场都出现了强趋势性的成长风格行情,像2013年以TMT为代表的创业板行情,2015年的互联网+,2019-2020年的核心资产行情。

在可预见的未来,我认为主动基金的这些特征仍然不会发生变化,如果再结合偏股基金的回撤,价值和成长风格的性价比,也许主动基金的春天就会在不远处。至于主动基金的下一轮爆发还会不会像2019-2020年那样,我想这大概率可遇而不可求,那一轮核心资产行情的持久性及极致性,要复现可能并非一件容易的事情。

如何看待主动基金的未来?

尽管过去这一轮的市场回撤,大家对主动基金的槽点多多,但我也并不认为主动基金就从此丧失了投资者的信任。经过2019-2020年市场对投资者的教育,大家对主动基金的关注度大幅提升了。

一个显而易见的事实是,这几年尽管市场亮点匮乏,但只要有主动基金跑出了好业绩,那么这些产品规模的增长依然是非常迅速的,远比2019年之前来得快,像这几年的深度价值风格、微盘股风格,相关的主动基金均迎来了规模的大幅增长。

当然,如果要说我对主动基金的期待,我认为“指数增强”基金是主动基金的一个很好进化方向。因为在短期市场风格的判断上,主动基金经理并没有表现出什么相对个人投资者的优势,市场不乏追涨杀跌的基金经理;但在对于个股基本面的判断以及选股上,绝大多数主动基金经理则是有较为明显的优势,像很多风格清晰的主动产品,其相对它们的业绩基准跑出了不错的超额收益。

我认为主动基金更应该发挥自己的长处,把自己擅长的点更好的转化为超额收益,而不是在自己并不擅长的方面狂奔。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。