作者:大象咖啡屋

题图:大象咖啡屋微信公众号

正文

我们在上一篇笔记“漫谈全天候(上):从一个模拟盘聊聊这几年”,通过一个类全天候组合,聊了聊疫情后这个几年市场大类资产的变化及背后的逻辑。这篇笔记,我们深入全天候策略的技术细节,辅助回测实验来看看这类策略的风格特点。

1、分散与顺周期

“全天候”这个词首先被桥水的达利欧提出来,并且发布了相应产品。他语境中的全天候策略是在适应当下宏观周期的前提下,分散投资全球各类资产,包括权益、固收、商品,乃至另类资产和各对冲策略等。由于全球化的布局,使得在一天中的任意时段,组合中都有标的处于交易状态,故而得名。

全天候策略的核心思想有两个:分散与顺周期。分散是通过配置低相关性,甚至负相关性资产实现风险的分散,当然收益也被分散了。顺周期是另一核心,大部分讨论全天候策略的人更多地关注在分散,却忽略了顺周期。所谓顺周期,就是在某一宏观环境下,增加配置在该环境下表现更佳的资产。

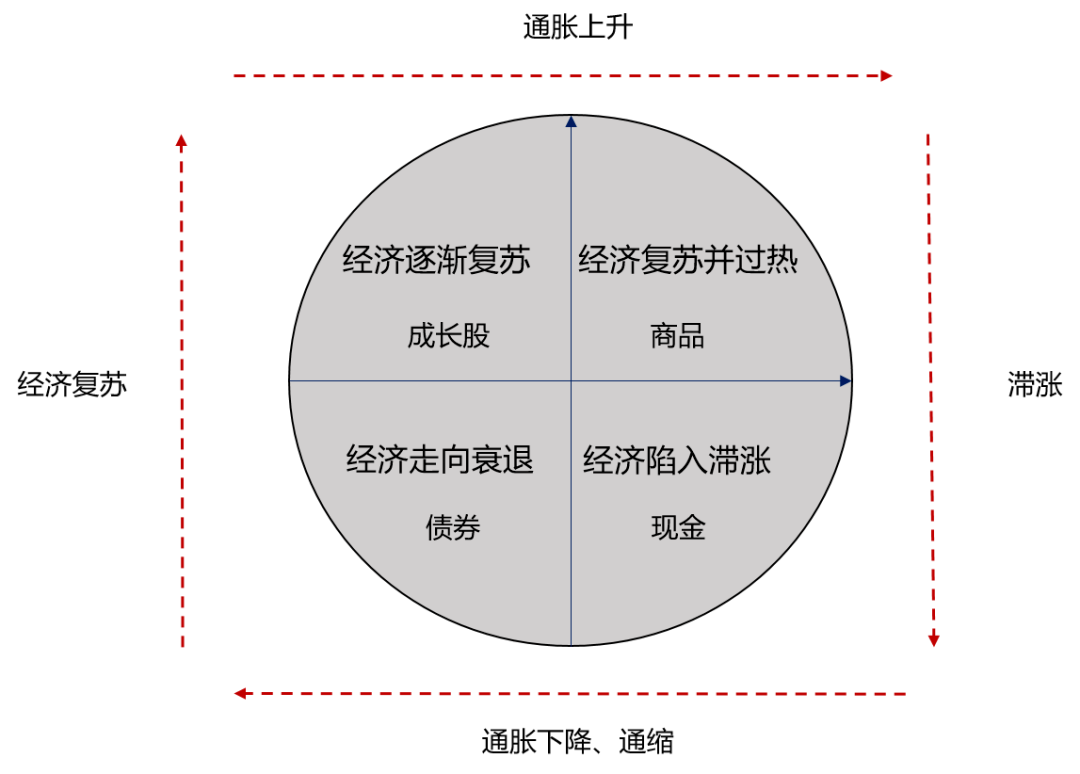

怎么进行顺周期的配置呢?可以以通胀为抓手。

如果通胀走高,那么对于商品和贵金属比较有利,可以增加配置,另外高通胀会推动实际利率走低,那么短端资金成本相对变低,市场会更偏好加杠杆,这会推动估值类资产抬升,比如权益资产,特别是成长类股票。

反之,若社会总需求不足,通胀处于低位,或者产生通缩,另一方面也可能是产能过剩,那么这不利于大宗商品。此时,如果央行基准利率较高,那么实际利率抬升,资金成本增加,市场会主动或被动去杠杆,这不利于估值类资产,因此可以增加防御性资产的配置,比如价值股、债券等短期生息或产生红利的资产。

上述过程也可以用下图的美林时钟来组织。只不过美林时钟更多地是从经济周期的角度来阐述。具体而言,经济发展经历复苏、过热(泡沫)、滞涨以及衰退四个阶段,并推动通胀产生相应的变化,每个阶段对应的顺周期资产在不同象限给出。不过,美林时钟这种阶段论存在较大局限,权作参考。

上面的描述是简单地线性外推,实际情况要复杂得多,需要具体现实具体分析。首先,本国的宏观环境可能一大部分来自于外部因素。比如,通胀可能不是内生的,而是输入型的。很多大宗商品以及贵金属,通常会受全球各个主要经济体经济状况的影响。其次,跨国间的利差也会对同一类型的资产产生完全负向的影响。另外,很多资产可能在宏观环境被验证前,已经走了很久的预期,使得上车的位置不那么舒服。

还有一个批判性的问题,即分散一定会降低风险吗?

我们知道,所有资产的价值都是由货币计价的,也就都是相对货币而言的价值。反过来,货币(或者现金及现金等价类资产)本身也是资产。在某种极端情况下,市场可能只需要现金,而不需要其他任何资产(不管是权益、债券还是商品),那么,除了现金外的所有资产都会下跌。这就是流动性枯竭,或者流动性危机。

上图是上一篇笔记贴出的类全天候组合净值走势图,可以看到2020年3月份,整个组合发生了较大回撤。彼时为疫情爆发初期,市场产生了流动性危机,投资者在抛售所有资产以变现,一时间股票、债券、大宗商品都在下跌。美股市场尤为明显,连续发生多次熔断。后来,美联储天量QE,以及中国率先恢复后才逐步缓过来。

2、持仓比例

假如我们已经有了踩对周期的能力,能够在不同阶段选出相应的资产,那么下面一个问题就是,不同资产的持仓比例应该怎么定。为此,我们通过回测实验来对比不同比重下的结果。

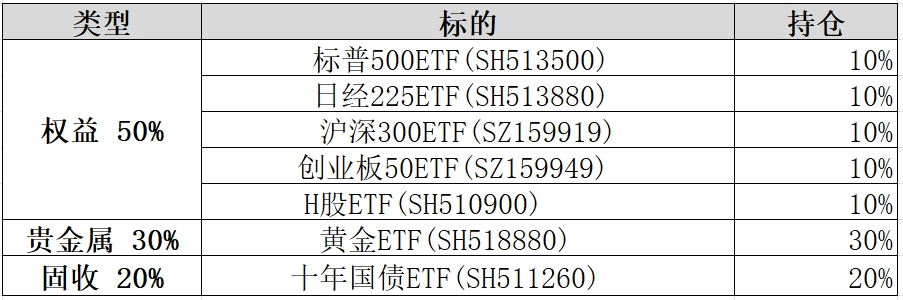

为方便起见,相较于上篇笔记中组合,我们缩减为如下标的,均为国内市场上市ETF基金:

所有标的分为权益(5只ETF)、贵金属(1只黄金ETF)以及固收(1只ETF)。我们按照大类资产比例进行实验,比如上图中,设定权益、贵金属和固收占比分别为50%,30%,20%(简记为5-3-2),权益类别内的5只标的均分配比。

实验所使用的策略为年度再平衡,即每隔250个交易日平衡持仓比例。与上篇笔记保持一致,回测区间仍旧是2019年10月11日至2024年4月22日。初始资金100万,手续费为双向万五,滑点统一为每份0.02。

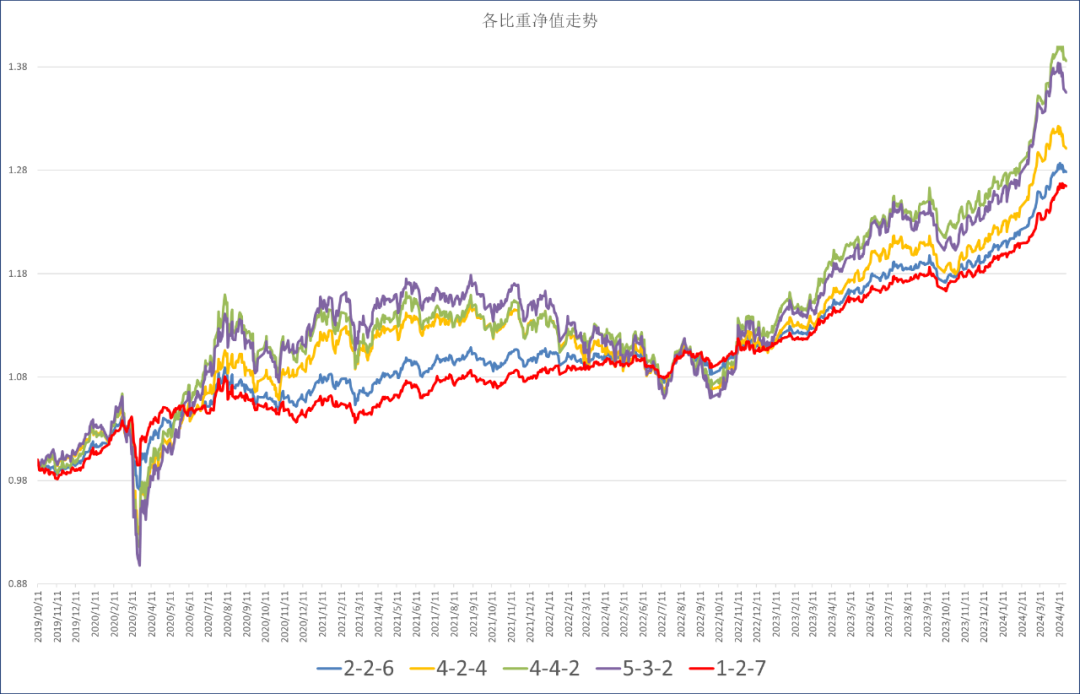

我们分别尝试了权益、贵金属、固收在2-2-6、1-2-7、4-4-2以及5-3-2这些持仓比例下的表现效果。各种比例的净值对比如下:

具体的统计数据对比如下:

从净值对比来看,红色曲线(比例1-2-7)的持仓比例拿着是相对最舒服的,最大回撤4.51%,卡玛比率5.88,在过去这几年的宏观环境下应该是表现不错的。,综合对比来看,绿色曲线(4-4-2的比例)表现更佳,具有最高的总收益、年化收益以及年化夏普比,只不过最大回撤稍微高了点。夏普比本身衡量的是区间波动,并没有考虑回撤。从波动率的角度,其实这几种持仓比例的区间波动率都不高,所以4-4-2的比例反而达到了最大年化夏普比。如果综合考虑总收益和最大回撤,那么卡玛比率是最值得参考的。

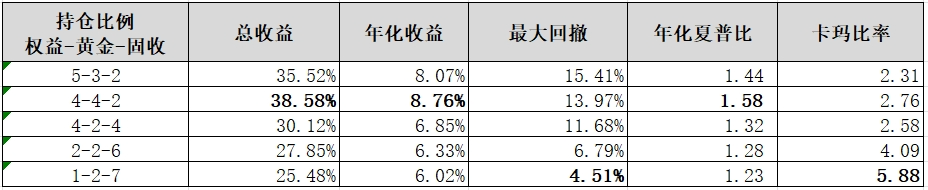

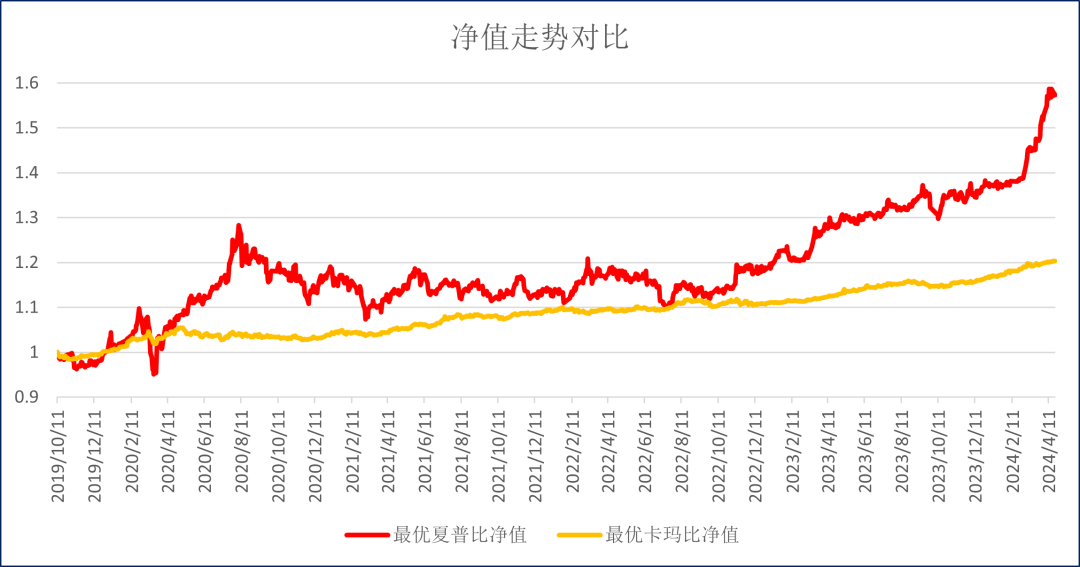

再进一步,将标的持仓比例按最小单位1%来分配权益、黄金和固收,每次调仓时,整体组合留出1%用作手续费和滑点。这样一共有5050组持仓比例。然后,通过程序对这5050组持仓比例进行回测,分别以最大夏普比和最大卡玛比率为目标,得到的最优夏普比的持仓比例为:权益18%,黄金81%,固收0%,夏普比为1.95;最优卡玛比的持仓比例为:权益7%,黄金3%,固收89%,卡玛比率高达7.61。两者净值走势如下:

最优夏普比的整个收益为57.38%,年化13.04%,最大回撤为16.34%,卡玛比为3.51;最优卡玛比的整个收益为20.32%,年化4.62%,最大回撤为2.67%,夏普比率为0.86。虽然红色曲线(最优夏普比)的持仓收益很高,但其实从回测角度也有后视镜效应,这两年黄金表现很好,所以配置了较大比重,实际当中不敢如此。最优卡玛比的走势图拿着相对比较舒服,但是年化收益其实并不高,只有4.62%,要知道疫情前后的银行还有超过5%的大额存单。另外,为了追求低回撤,使得整体收益放低,因此夏普比也没超过1。

综合来看,配置怎样的持仓比重,还是看个人以及资金属性。想要获得收益,那么就得自愿承担波动,并且锻炼自己踩准周期的能力。

3、结语

本篇笔记介绍了全天候策略背后的核心思想:分散与顺周期,并用回测实验验证了主观配置不同持仓比例的效果。下一篇笔记中,我们介绍一种无需主观参与的最优持仓比例获取方法,即风险平价。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。