作者:大象咖啡屋

题图:大象咖啡屋微信公众号

正文

我在雪球论坛有一个模拟盘的ETF组合,我把该组合做成了一个类似于全天候的策略,将权益、固收、黄金,分别按照50%、20%、30%的比例配置相应的ETF基金。

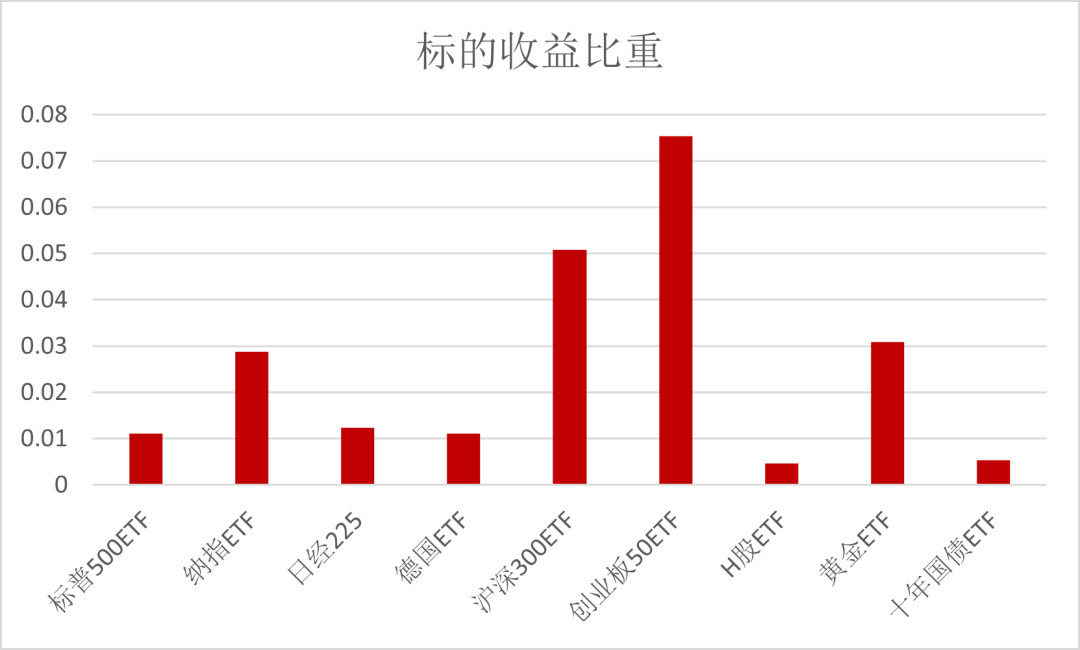

组合里的标的持仓占比如下:

我给这个组合命名为“一年调一次”,也就是一年只操作一次。从19年至今,我都是在一年的某个时候,大涨或大跌之后,进行持仓比例的再平衡。其他时间,我都不去管它。

从2019年10月11日创建组合至2024年4月22日,获得了28.46%的回报,年化是6.44%。最大回撤是13.62%。

从创建到现在,这个组合也经历了20年疫情、21年价值抱团崩塌、22年美联储加息周期、23年底的雪球和量化崩塌。虽然这个组合回报不那么吸引人,回撤也不是那么小。不过回过头来看这个组合,结合这几年的宏观变化,觉得有必要再次拾起它,对全天候类型的策略做一点分析。

从整个组合的收益变动情况来看,基本上可以分成三个阶段:第一个阶段是2019年10月11日到2021年2月10日的上行阶段;第二个阶段是2021年2月10日到2022年10月10日的下行阶段;第三个阶段就是2022年10月10日至今的上行阶段。

下面我们对不同阶段进行收益分解。

第一阶段:2019年10月11日到2021年2月10日

2019年底到2020年初,疫情席卷全球,西方资本市场一度流动性枯竭(都在疯狂变现),导致大类资产齐跌。模拟组合在202年3月19日出现最大亏损幅度,-4.23%,从前期高点回撤9.85%。后来,我国率先从疫情恢复,美国天量QE后,全球资本市场逐步反弹。相较于全球其他市场,我国资本市场表现尤为突出,一方面是我们社会需求率先修复,另一方面也得益于国外恢复过程中,我国的产能输出。

从上图可以看到,第一阶段所有资产都是正的贡献,沪深300和创业板50贡献占比最大。2021年2月10日前,我国资本市场经历了价值股抱团的过程,茅指数受到越来越多人追捧,价值信仰深入人心。这一天之后,价值抱团崩塌,市场创出新高后便开始下行,直到今年年初。任何策略在交易拥挤后,都会变成投机性泡沫。

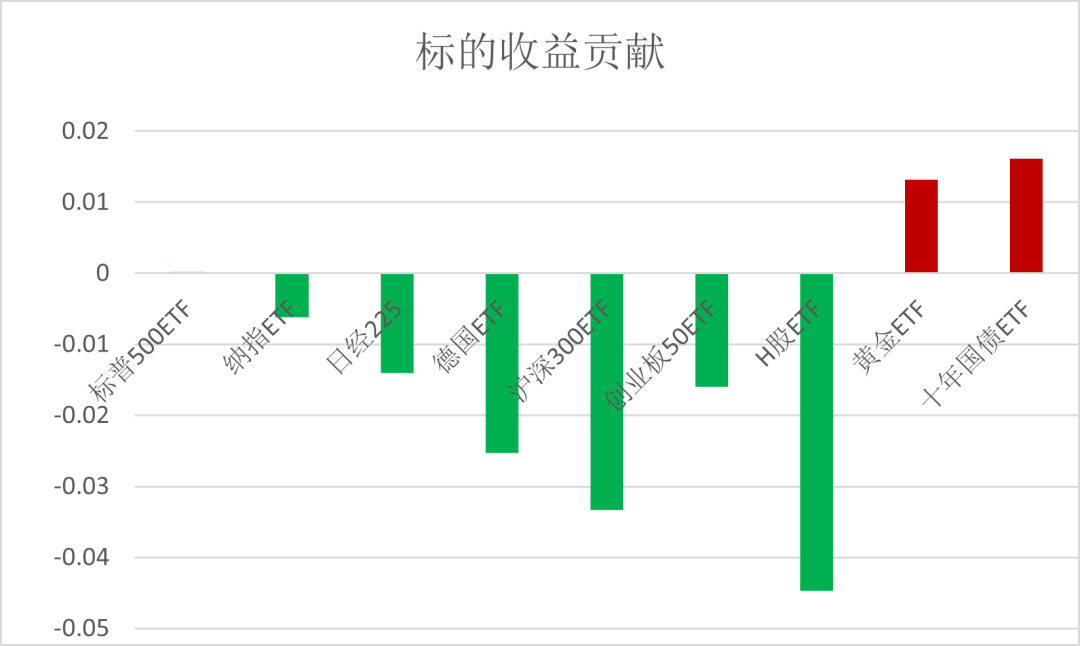

第二阶段:2021年2月10日到2022年10月10日

在价值股抱团崩塌后,市场持续下跌。全球资本市场也从反弹到的相对高位开始回落。此时的宏观叙事是,我国乃至全球的需求水平能否恢复到疫情前。大家也逐渐发现疫情造成了很多不可逆的伤害。2022年上半年,熊大熊二开始对抗,美联储开启快速加息周期。市场进一步下行。

这个阶段,全球的权益市场共振下跌,导致权益端的亏损较大,所有的权益标的都是负的贡献,直到2022年下半年才逐渐企稳。天量QE导致过低的实际利率,使得黄金从2020年一直涨到这个阶段,虽然加息后开始阴跌,但实际的跌幅并不大。另外,我国经济数据疲软,通胀下滑明显,央行不断调低基准(参考)利率,使得债券收益率不断走低。这个阶段固收和黄金为正的贡献。从图中来看,港股和国内市场跌幅贡献最大。

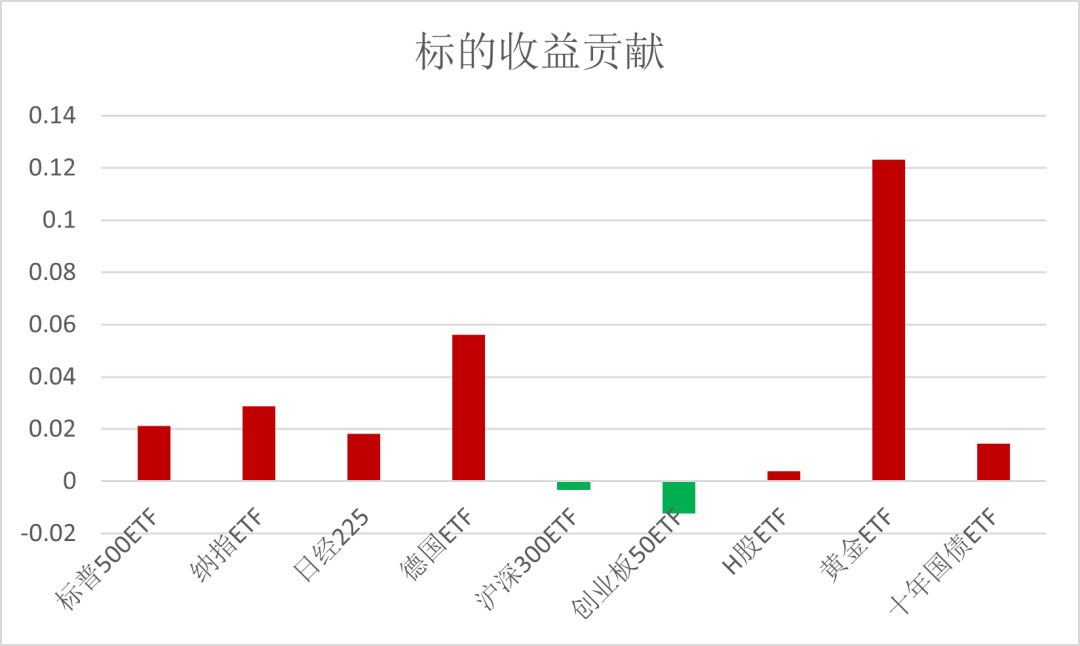

第三个阶段:2022年10月10日至今

2022年底,股市的下跌带崩了债市,但是那个时候其实是上车债券的好时点。进入2023年,一个宏观叙事是美国究竟会不会硬着陆,年初硅谷银行的倒闭加剧了市场担忧。但是,全年来看,软着陆的可能性越来越大,叠加加息进入尾声,市场反而开始上涨。第三阶段,美国权益市场给该组合带来了显著的正收益。

2023年全年,A股市场萎靡不振,年底量化雪球的影响加大,这个阶段我国权益市场带来了较大的负贡献。2024年开年一直在讨论降息预期,然而通胀数据一次次打脸,从降息三次的预期一直到现在开始担心会不会加息。高企的通胀直接推升国际金价强势上涨。而人民币计价黄金甚至都没有怎么跌过,通缩的担忧和低实际利率推动黄金价格持续上行。这个阶段的黄金收益贡献最为显著。

三个阶段总结:

这三个阶段其实可以与资金面的松紧挂钩,第一个阶段疫情后资金面的天量宽松,推动黄金、估值类字长上行;第二阶段名义利率的收紧与经济面触顶,让估值类资产回调;第三个阶段,实际利率持续下行,对资金面收紧的预期进行了证伪,黄金进一步上行。

贯穿始终的是实际利率的变化,而市场走的都是叙事和预期。

再平衡的效果多大?

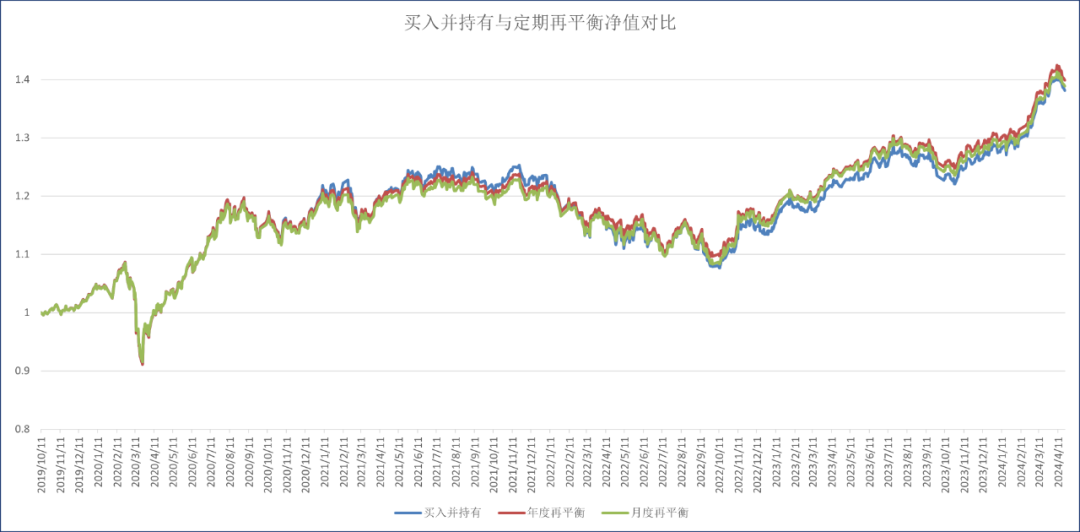

有朋友说,这个收益和回撤是不是因为操作频率有点低,一年才操作一次。从以前的经验来看,对于配置型的策略,操作频率高低效果并不大。为了验证,我写了个程序进行回测。

按照第一节各个ETF的持仓比例进行配置,然后分别测试买入并持有、年度再平衡(每隔250个交易日平衡持仓比例)、月度再平衡(20个交易日持仓比例)的效果。回测区间仍旧是2019年10月11日至2024年4月22日。手续费为双向万五,滑点统一为0.02。

三者的净值曲线对比如下:

上图中,红色曲线是年度再平衡策略,就是和我在雪球的这个组合操作类似,总收益39.89%,年化9.07%,最大回撤16.14%(因为手续费、滑点、交易价格选取等因素与雪球组合有出入);蓝色曲线是买入并持有策略,总收益38.15%,年化8.68%,最大回撤17.21%;绿色曲线是月度再平衡,总收益为38.85%,年化8.83%,最大回撤是15.63%。

三个曲线在初始阶段重合,是因为还没有开始调仓。可以看到,操作频率高低对最后的影响并不大,增加操作频率不能有效地控制回撤。因为全天候策略本质还是满仓策略,时时刻刻待在头寸里。再平衡只是将所有标的调回原来的比重。一年的时间间隔并不会让标的比重偏差太大,因此调仓有点隔靴挠痒,大头还是在承受着市场的波动。

结语

本篇笔记以一个全天候模拟盘为引子,聊了聊这几年的市场,以及背后大类资产的涨跌归因。下篇笔记,我们进一步聊聊全天候策略的两种优化:再平衡和风险平价。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。