作者:零城投资

题图:零城投资微信公众号

3月7日的文章《微盘股大概率要均值回归!》说到,展望未来,微盘股策略的长期年化收益率将会回归到一个正常的水平,波动也会加大,不会再像过去那样有显著的超额。

这或许是一个大胆的判断,其实背后的原理很简单——当一种方法很赚钱,必然会吸引其他人来参与;当这种赚钱方法人尽皆知的时候,其收益率必然会回归正常水平。特别是在A股,如果这种投资方法不符合政策提倡,回归速度可能会更快。

事实上,这个原理几乎适用于整个商业世界——当一个行业很赚钱的时候,一定会吸引资本和竞争对手涌入,将收益率拉回到社会平均水平,比如光伏、手机、新能源车行业都经历过这样的过程。当一个行业过于赚钱或过热,政策也有可能会过来帮它冷却一下。

当然,过程是长期、曲折和周期性的,中间会有剧烈波动,可能会经历多次『涌入→竞争→淘汰→涌入』的循环,最终收益率才会回归正常。

一、市场风格的演变规律

这套原理还适用于观察市场风格的变化。

虽然说市场风格可能与政策、基本面、风险偏好、流动性等都有关系,但市场本身是人参与的,也会被参与者的投资方法所影响。

市场上有一部分参与者,他们坚守自己的投资方法。但更多的人的投资方法并不固定,或者说他们的方法就是跟随市场变化,就是动量、右侧、趋势、跟随,他们是驱动市场风格极致的主要推手。

还有一些人是左侧、反转、逆向的投资方法,他们则会促进市场均值回归,但这些人的力量相对较弱,只有在趋势推力不足的时候才能看到他们的效果。

投资方法的逐渐趋同和市场风格的逐渐极致就是一体两面:

·当一种投资方法被越来越多人追随,逐渐占据主流的时候,市场就会呈现出对应的风格。

·当一种方法的普及程度到了极致的时候,已经没有新人、新资金再加入了,收益率就开始崩塌,并且这种崩塌往往会很快。

·反之,当某种投资方法被市场上绝大多数人嫌弃的时候,竞争很少,那么也有可能是这种方法否极泰来的时候。

举个例子:2019-2020的核心资产,市场在投资方法上逐渐开始形成一致性——“在有鱼的地方打鱼、商业模式、赛道、医药消费科技、核心资产”——是当时基金经理采访的高频词句。

到了2021年初,几乎只有医药消费科技在涨,核心资产的一致性到了极致,后来产生了崩塌。

同时,大盘的反面,也就是小盘变得无人问津,遭人嫌弃,否极泰来。后来,以红利为代表的反转股也表现不错。

下图是3个代表性指数2019年以来的走势(截至2024-4-12)

二、基金经理为什么喜欢抱团跟风?

核心资产行情中,公募基金是主力,持续获得增量资金,外资也是重要参与者。

公募基金的超额收益,也伴随着公募基金的发展壮大一起产生。

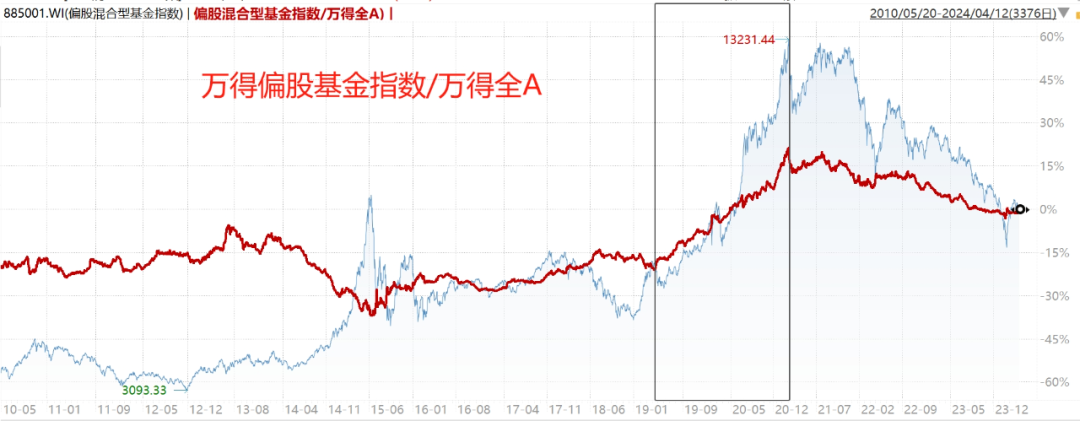

下图是红线是偏股基金指数/万得全A,超额收益最多的阶段主要是2019-4至2021-2,市场高点正好也是新基金发行规模的高点

这种现象也诠释了一个道理,很多基金经理所谓的alpha,其实都是beta,没有增量资金就不行了。

不懂什么是alpha和beta的,可以看这篇:

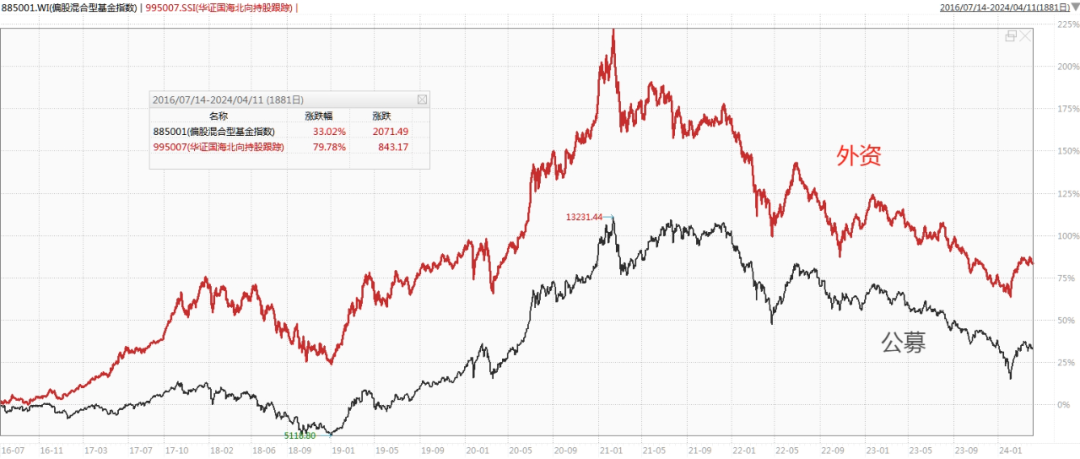

当时有一个热点话题就是『基金抱团』,甚至还有人指出,公募基金不仅抱团,根本就是抄外资的作业。下图是2016-7至今,北向持股和公募基金的对比,走势确实是很接近,而且公募相比外资略逊一筹。

为什么会这样呢?难道是基金经理真的是抱团混一混吗?或者觉得打不过外资,就干脆加入吗?

我认为不是的,我相信绝大部分基金经理的初衷都是好的,当初是都以alpha为目标去做的,并且很多经理工作非常努力。

但是,基金经理们在接受的职业培训差不多、获得的信息和分析差不多的情况下,再加上工作环境也差不多,最终就是会产生差不多的投资方法。

大家使用差不多的投资方法后,都获取了同样的alpha,结果就是没有人获得这个alpha,alpha全部转化为了beta。

就好像一群学生参加考试,有一道题目,大家都做出来了,都得到了这个分,那么你做对了这道题,你也不能比别人的分更高,这道题的得分就会成为平均分的一部分。

所以我们会觉得,基金经理的alpha其实都是beta,

人类天生需要认同感,更是导致了投资方法会逐渐趋同的核心原因。

设想以下,假如你是基金经理,你发现你的同行、同事,都看好某股票、或者都看好某行业。

他们的业绩都很好,他们中有顶流、有博士,也有获得金牛奖的,都是非常聪明的人,他们看起来可不像“市场先生”,他们的路演和季报分析的头头是道,他们中有你的前辈、甚至有领导。

这时候大多数人都会怀疑自己——不可能我是对的,他们都错了?于是人性就开始发挥作用,你开始学习同行、前辈的投资方法和思维方式,市场开始逐渐形成与这种方法相对应的市场风格。

这个过程中,投资者也发挥了巨大的作用,他们会赎回短期业绩不好的基金,造成这些基金进一步下跌;他们买入业绩好的基金,进一步推动符合当前市场风格的基金上涨。

每个基金经理的定力不同,趋同有早晚之分。有些人有一定的定力,或者说有自己的投资框架。市场刚开始逐渐趋同时,他们会坚持自己的观点,可是到了一定阶段,市场不断证明他是“错的”,领导给压力、排名给压力、考核给压力、持有人给压力,最终到某个临界点的时候,绝大部分人都会撑不住。

当然了,驱动市场风格变化还有很多其他因素,比如基本面变化、国际形势等。但无论市场环境如何变化,上述过程总是不断重复。

三、哪些因素容易让市场趋同?

有些人可能会问,为什么美股不会这样呢?

一个市场的投资者结构越多元化,比如有外资、公募、私募、创投、保险、社保、散户等等。这些投资者越专业,投资目标越多元化,市场上的投资方法就会越多元,就越不容易趋同和极致。

反之,投资者结构简单,投资者水平越低,投资目标越单一(短期业绩),信息交流和传播速度越快,少数投资者的话语权越强,市场就越容易趋同和极致。

那么,A股是一个什么样的市场呢?懂的都懂

但是,未来A股会朝着什么样的方向变化?这也是一个需要思考的问题,我相信A股也会逐渐走向成熟的。

结语:“基金经理所谓的alpha,其实都是beta”,这句话不是我说的,是某位大佬说的,但我不太认可。下篇文章继续聊聊这个话题,欢迎大家持续关注订阅号(lcnylc)。

如果觉得文章有帮助,请点个赞或设个星标,我们一起共同成长。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。