作者:量化君也

题图:量化君也微信公众号

说到收益零回撤的交易策略,你会联想到什么?

余额宝

货币基金

国债逆回购

and so on~

没错,这些的确可以做到零回撤,但收益低了点儿,今天得空唠唠我最近看到的一个策略思路,金融逻辑非常强(类似于老鼠仓),收益还过得去,关键是做到了低回撤甚至是零回撤,就是交易机会不多。

闲话少叙,开整。

这个策略思路的来源,是在国元证券的金融工程研报《哈雷之约:基于指数成分股调整的选股策略》里面,其中挖掘了在指数成分股调整公布期中的盈利机会,并开发出了事件冲击因子,到底怎么回事呢?容我细细道来~

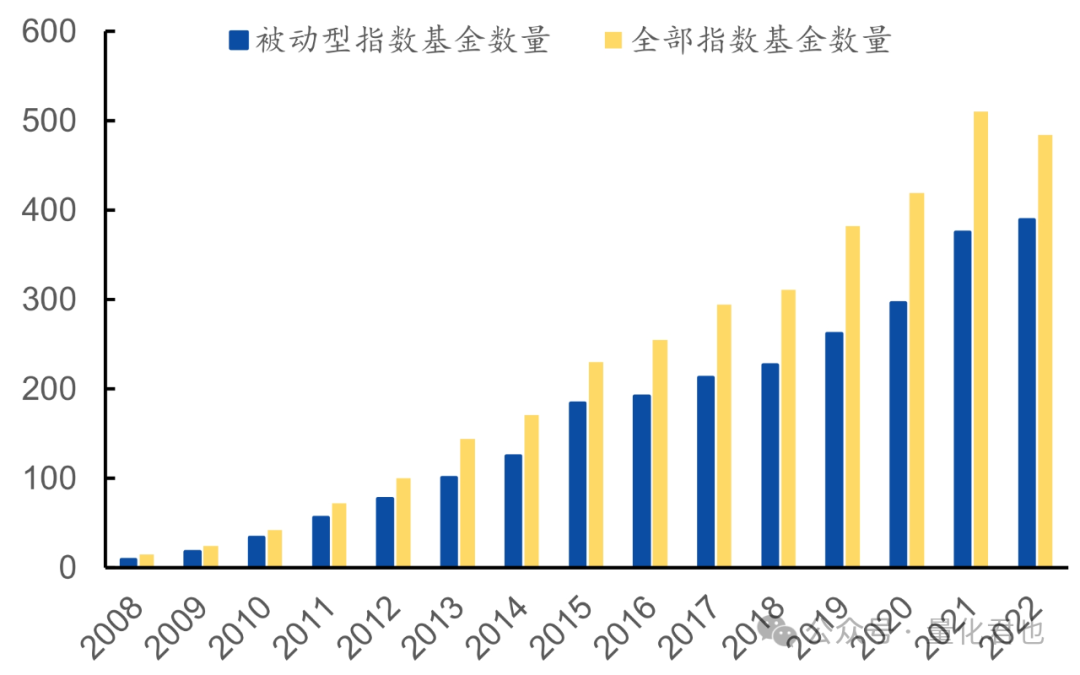

在A股机构化的进程中,被动指数类基金规模快速增长,截到 2022 年,公募指数增强、被动指数型基金的规模合计就达到了 1.8 万亿元,如果再加上私募指数增强类基金产品规模,那么总规模预计达到了 3 万亿元。

这么大的基金规模,那指数成分股调整时,这些基金产品也是要一起跟着做相应调整的,调入的股票会迎来额外的被动买盘,调出的股票会迎来额外的被动卖盘,势必会对调整的成分股带来明显的影响。

那在什么时间点带来具体什么样的影响呢?咱接着往下看~

在近几年的被动指数基金跟踪规模前三十的指数当中,里面大部分都是由中证指数公司编制和运营的指数,其中常见的上证50、上证180、沪深300、中证500、红利指数等等都在此列,统称为中证指数,下同。

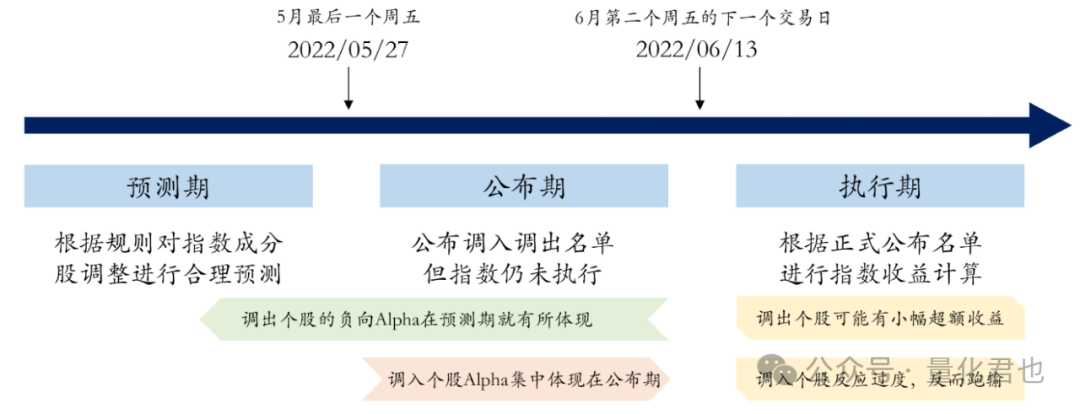

以中证指数为例,指数成分股调整每年会发生2次,分别发生在每年的6月和12月,每次调整都有3个重要的时间段:预测期、公布期和执行期。下面以2022年6月份的指数成分调整为例。

第一个就是预测期,一般是每年的5月1日至5月最后一个星期五,这个时间段里面,券商分析师会根据相应指数的编制规则,发布指数成分股调整的预测研报。

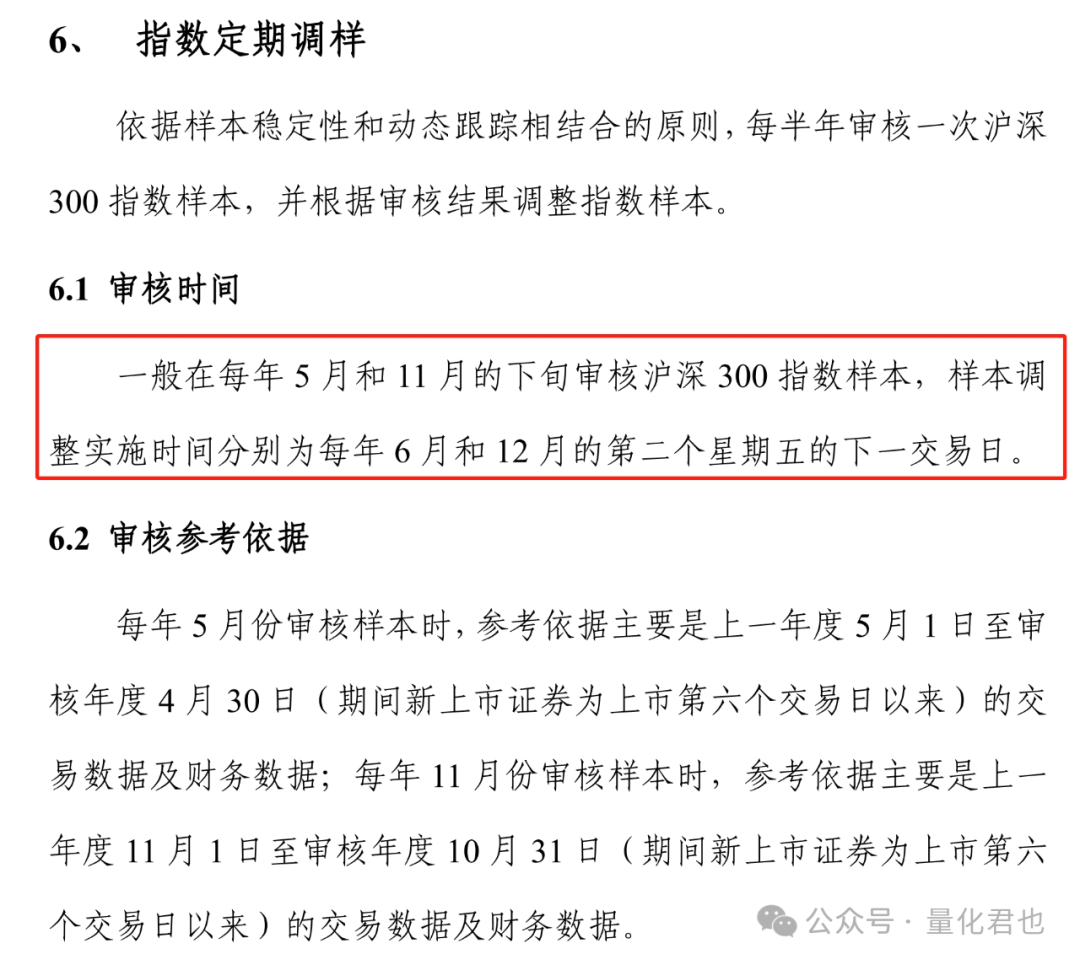

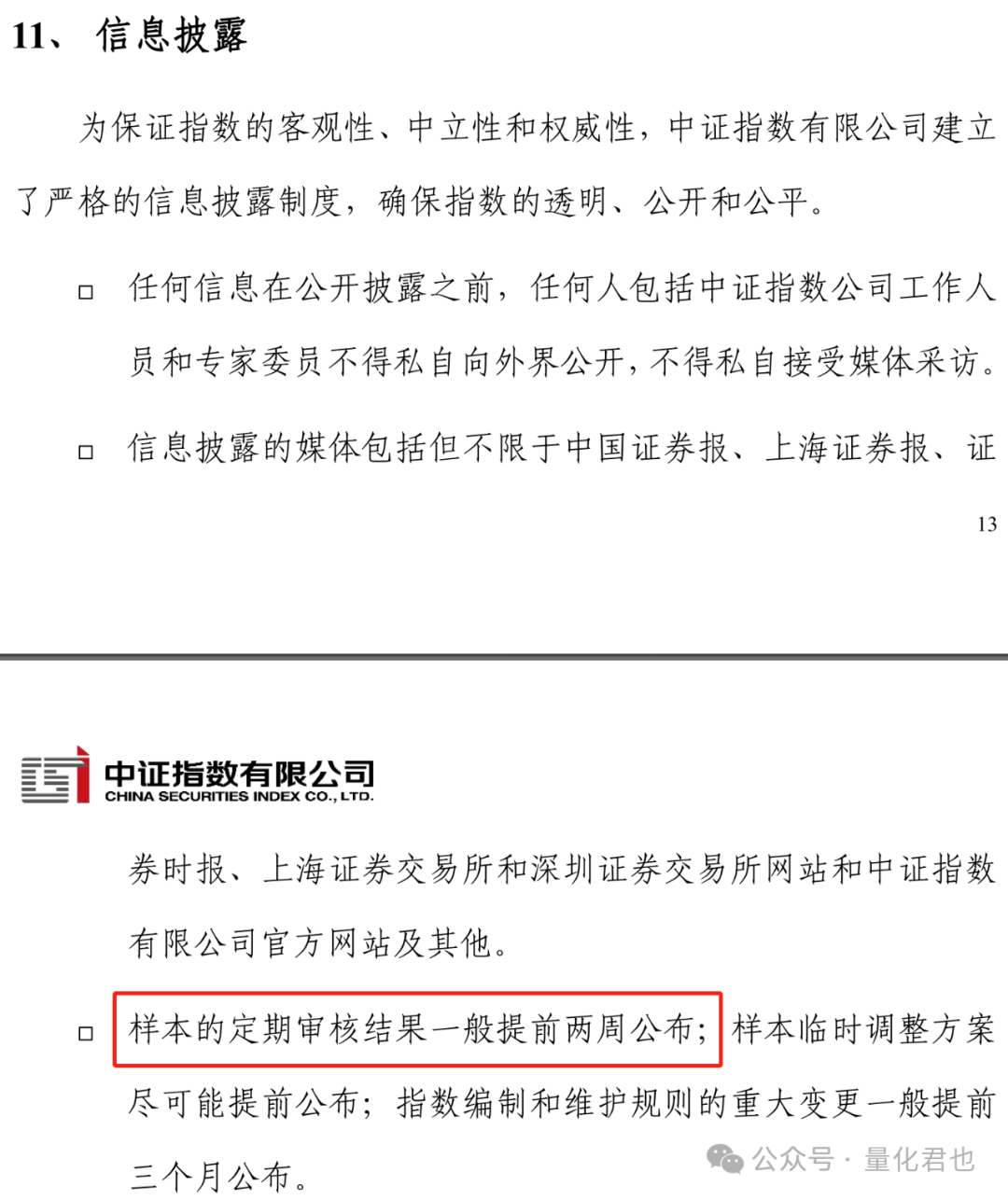

第二个就是公布期,指数成分股实际调整实施时间是在每年6月和12月的第二个星期五的下一个交易日,但成分股的调入调出审核结果一般都会提前公布出来,这公布到实际执行的这段时间,就是公布期,在这期间,你就可以看到各个指数的成分股调整的详细名单了。

实施日期

公布日期

第三个就是指数成分股正式的调整执行期,在这个时间点,那些名单里面的股票才会真正地纳入/踢出指数。

公告与名单

https://www.csindex.com.cn/#/about/newsDetail?id=14223

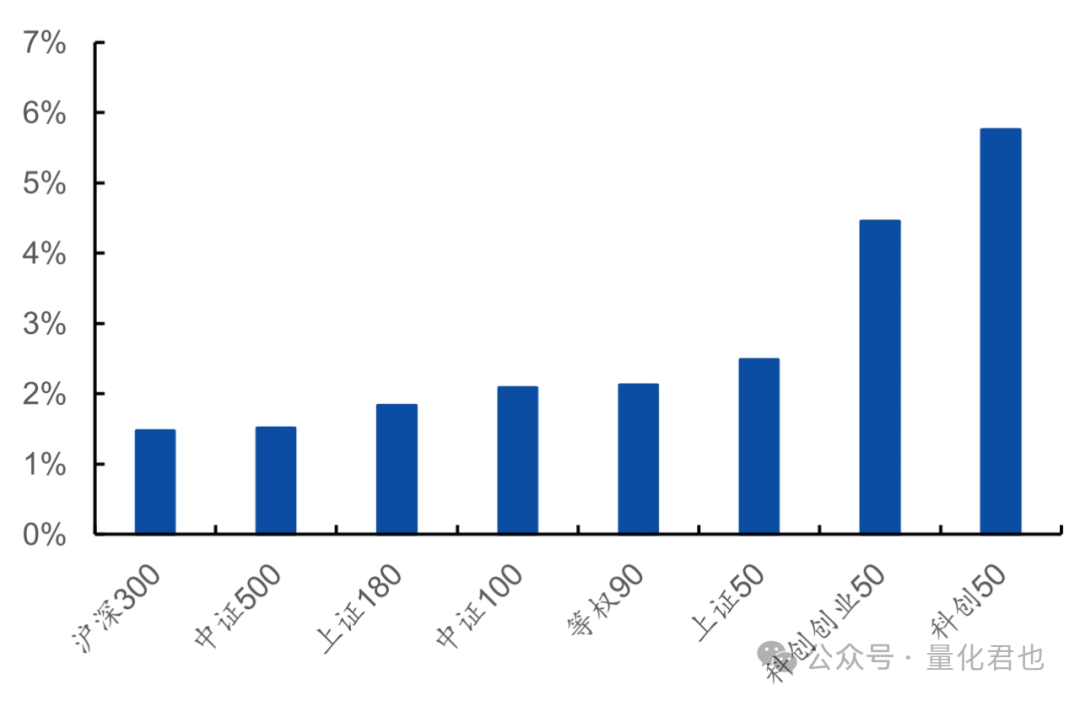

在这3个时间段当中,对于量化而言,其中公布期的价值最大,因为预测期各家券商预测的结果往往有出入,而到了执行期,股价早在公布期时price in了,研报中的统计结果也反映了这点,在公布期调入宽基指数成分股的平均收益如下所示,都取得了正收益。

调入的股票将迎来额外买盘要上涨,调出的股票将迎来额外的卖盘要下跌,这个道理很浅显易懂,但是调入调出的股票可是不老少,以2022年6月为例,由于中证指数覆盖的全面性,有800多支个股被调入/调出,到底交易哪几支呢?

通过市场公开数据咱可以查到有哪些基金在跟踪哪些指数,也可以知道这个基金的规模有多大,根据指数的编制原理,就可以知道这个股票纳入指数后的权重是多少,进而知道将来大概有多少被动资金买入这个股票。

但从横截面来看,并不是买入的资金越大,股票的涨幅就越高,因为不同股票的盘子和流动性都不一样。打个不严谨的比方,假设额外被动净买入都是1亿,股票A日常平均成交额是1亿,股票B日常平均成交额是2亿,那肯定股票A的预期涨幅要高,假设股票A被动净买入还是1亿,股票B改为1.5亿,那还是股票A的预期涨幅要高。

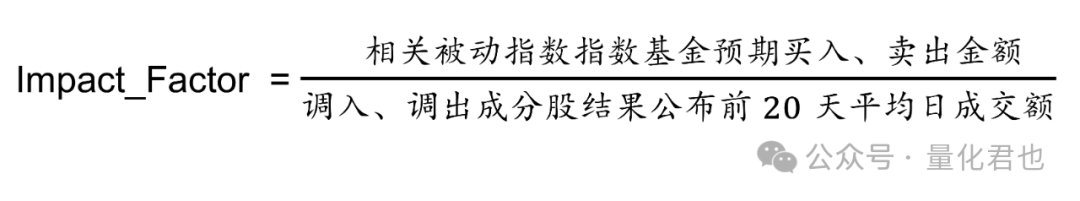

于是乎,咱可以构建一个指数成分股调整冲击因子,计算式子如下。

其中,分子是净买入的概念,要用累计的被动买入金额减去累计的被动卖出金额,因为一支股票它可能调出A指数然后调入B指数,比方说原来沪深300里面的某支股票最近大跌,全市场市值排名从280跌到480,那它就会被调出沪深300,调入中证500。

分母是公布期前20个交易日的平均成交额,整个式子就是用来表示被动指数型基金对个股造成的冲击影响,额外的被动净买入是原来买/卖盘的多少倍,倍数越大,冲击也就越大,股票的预期涨/跌幅也就越大。

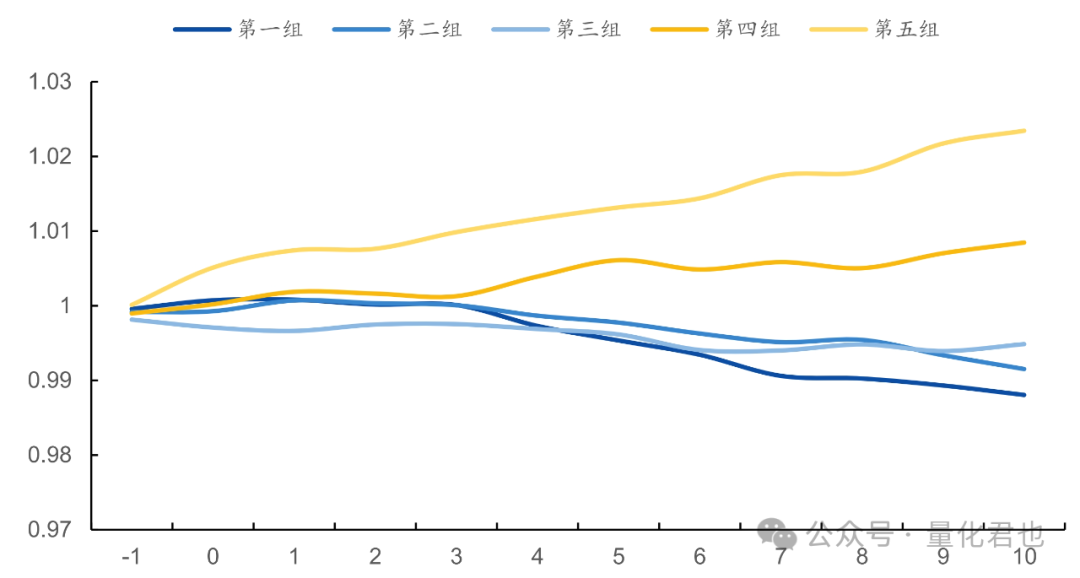

将这些要调整的成分股们,按照冲击因子数值从小到大排序,分成5组,做一个分组回测试验,统计每个分组在公布期期间的组合收益,分组收益如下。

可以看到,分层效应明显,特别是第五组,也就是资金净流入为正且冲击倍数最大的分组,收益远远甩开了其他分组,而第一组,也就资金净流入为负且倍数绝对值最大的分组,负Alpha明显。

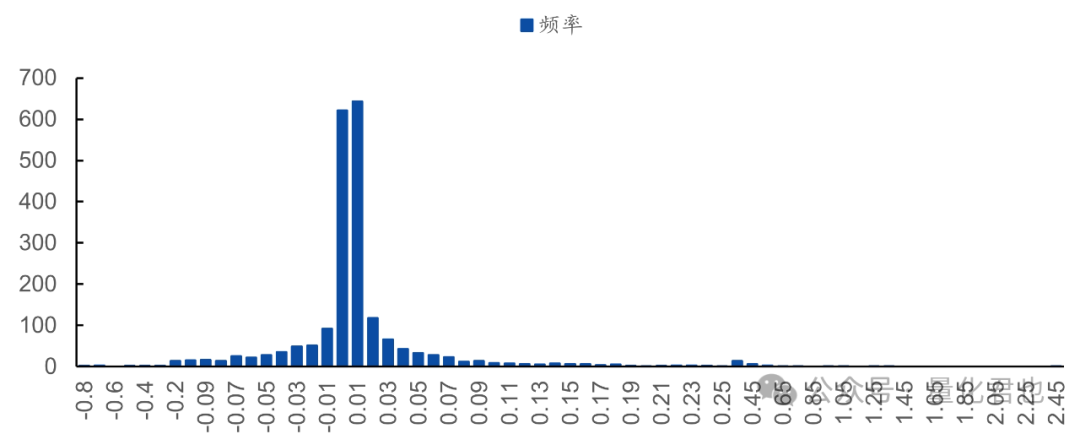

其实这从冲击因子的数值分布也可以看出端倪,每期的因子分布大概长下面这个样子,显著右偏(正偏),并且明显的尖峰效应,大部分因子数值都在0附近,因子最大值可以到2.45,最小值只能到-0.8。

其实这也很好理解,股票原来不在指数里面,平时的交易额基数小,容易成倍放大,而被调出的股票原来在指数里面,有被动资金在里面交易,而且指数成分股关注度高(例如ETF套利),那交易额基数就大,当次调整的被动资金相对来说就显得占比少了,所以啊,因子多头的收益应该会比因子空头的收益明显。

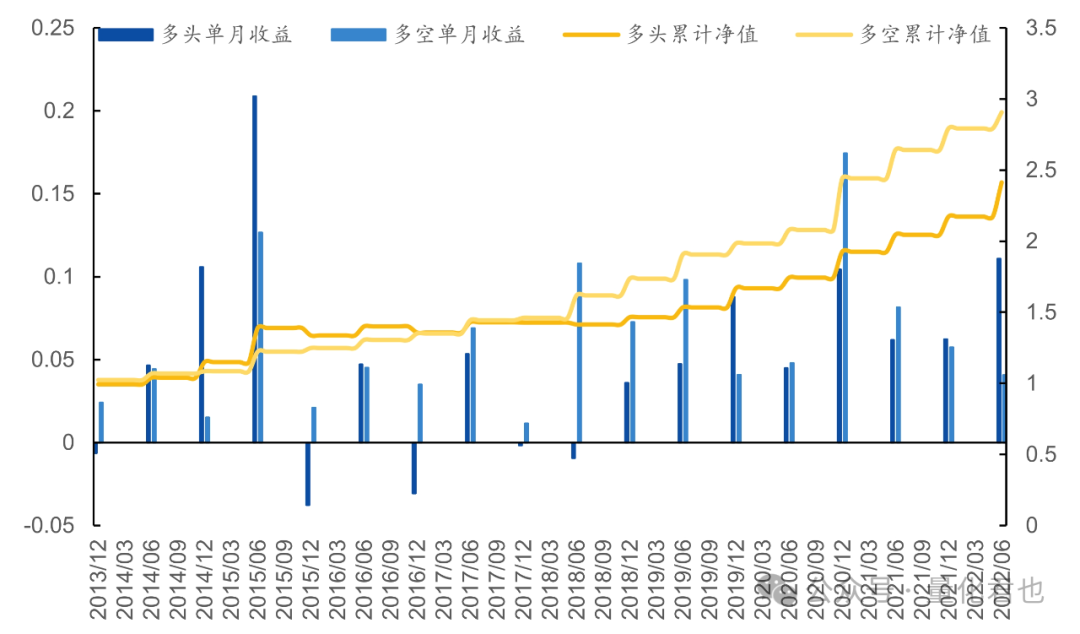

一个股票多空对冲的策略思路就呼之欲出了,在每一次中证指数调整时,计算所有调入/调出股票的冲击因子数值,买入因子值最大的前N%的股票,等市值融券做空因子值最小的N%股票,暂定N=5,持有整个公布期(大概是2周,10个交易日),收益统计如下。

上面是月度收益的统计图,淡蓝色柱子是每次多空对冲的收益,每次收益都是正值,每次开仓平均能获得5%左右的绝对收益。淡黄色曲线是多空对冲累计净值曲线,年化收益是10.8%,夏普率为1.29,回测近10年时间里面月度收益零回撤。

可能有的小伙伴要说了,咱是散户/小机构啊,融不到对应的券做空啊,那怎么办?

刚才说了冲击因子的数值分布,主打的就是一个多头效应明显,也就是多空对冲中多头贡献的收益占比最大,咱可以裸多,就只买因子值最大的那5%的股票,像老鼠仓一样,等着大资金来抬轿,多头累计净值曲线就是上图中的深黄色曲线,平均下来每次的开仓收益跟多空对冲是差不多的,就是收益波动比多空对冲的大,持有体验没有多空对冲的好,多头策略夏普率为1.03,最大回撤为3%,依然是预期正收益明显。

其实无论是多空对冲策略,还是纯多头策略,其实收益应该是可以更高的,因为交易机会少,策略绝大部分时间都在空仓,实际操作时可以买一些理财和固收类产品增强一下收益。

最后还想补充说一句,就个人看法,这个“10年零回撤”的策略重要的并不是策略本身,而是对确定性交易机会把握的启发,股价涨跌的直接原因就是当前的资金流入流出,好比你有足够多的资金,就连贵州茅台工商银行中石油都能拱到涨停,就看你怎么把握到这些资金流向,这个策略但凡对一个小伙伴有所启发,我这些字儿就没有白码。

参考资料:

国元证券,2022.12,《哈雷之约:基于指数成分股调整的选股策略》(2023年依旧有效,拭目以待看今年)

方正证券,2023.11,《基于指数成分股调整事件的选股策略》(致敬上一篇?)

国泰君安,2024.01,《指数成分股调整的第二次投资机会》

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。