作者:中金量化及ESG

题图:中金量化及ESG微信公众号

摘要

风格投资的时机如何把握,红利风格能否延续优势?

►风格投资的核心在于配置时机的把握,投资者应当结合宏观环境分析和市场拥挤度监测,以实现对投资节奏的精准把握,其中,适宜的宏观条件可增强风格中长期收益的胜率,紧密的市场拥挤度监控有助于降低短期交易风险。我们在报告《2024年量化策略展望:红利为基,稳中求进》中,已对主流风格跑出优势的宏观条件进行了分析,本篇报告期望以红利风格为例,构建拥挤度监控体系,以完善风格配置分析的总体框架。

►中长期观点:红利资产中长期仍会有稳健的绝对收益,相对收益的优势可能减弱。我们在报告《基本面量化系列(14):在手之鸟,红利优选策略》中指出,股债利差较大时,红利资产相对债券资产的配置性价比较高,有利于红利股的绝对收益表现;而美债利率的提高体现投资者风险偏好的下行,有利于红利指数相对收益表现。截至2024年2月底,股债利差仍然较大,一年期美债利率已出现拐头向下的迹象。因此,我们认为从宏观条件来看,红利资产在中长期会有较为稳健的绝对收益,但随着投资者风险偏好的变化,相对收益的优势可能减弱。后文我们将从资金拥挤度和市场拥挤度两个维度论述红利风格的短期观点。

资金拥挤度:红利类股票的资金拥挤度较低

►红利风格的增量资金:近期以被动基金为主。主动型基金配置红利类股票的比例在2023年二季度提升明显,2023年下半年以来变化不大,近期红利类股票的配置比例不到10%,配置金额约2300亿元左右,远低于2017年底的高点(25%左右)。红利类ETF规模2023年二季度以来增长较为明显,从不到200亿元规模,提升至500亿元以上。如果把红利类ETF进一步划分为传统红利ETF和红利低波ETF,可以观察到近期红利低波ETF的规模增长幅度更为明显。

►红利风格的资金拥挤度较低。从成交占比来看,红利ETF份额的提升未对红利股票价格产生明显冲击,即使在红利类ETF规模增长较为迅速的2024年1月,其ETF规模增长给红利股票带来的资金流入占日均成交额的比例中位数仅10%左右。从持仓量占比角度观察,我们统计了主动型基金和红利类ETF基金持有红利股票的金额占流通市值的比例,发现公募基金持有的红利股票占其流通市值的比例也较低,中位数不到1%,75%分位数也在2%以下。

市场拥挤度:近期拥挤程度得到释放

►如何定义市场拥挤度?根据Stein(2009)在The Journal of Finance的定义,拥挤度体现为投资者同时进入相同的交易中。因此当某一板块发生拥挤时,市场上的交易和持仓趋于一致,该板块可能存在情绪过热、交易趋同和风险加剧三种情况,未来或将发生短期回撤。

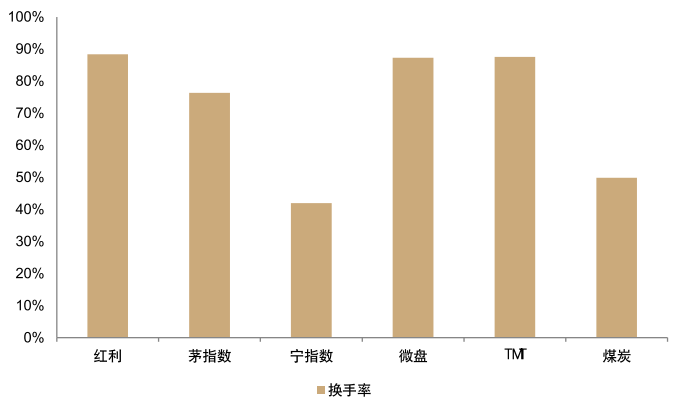

►我们围绕情绪过热、交易趋同、风险加剧等拥挤特征,筛选了五维度观测指标,包括:收益率、交易量、交易结构、估值、市场情绪。新闻情感得分、换手率是市场情绪的观测指标,当得分处于历史高位时,是市场情绪过热的体现;交易是否趋同则可通过该板块交易量、机构成交占比、股价涨跌幅进行观察,当这些指标处于历史高位时,交易趋同的可能性也将提升;而板块的风险则可从估值、交易波动的角度进行度量。

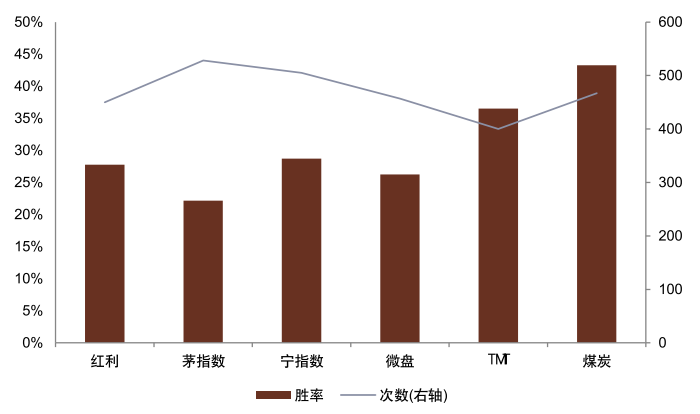

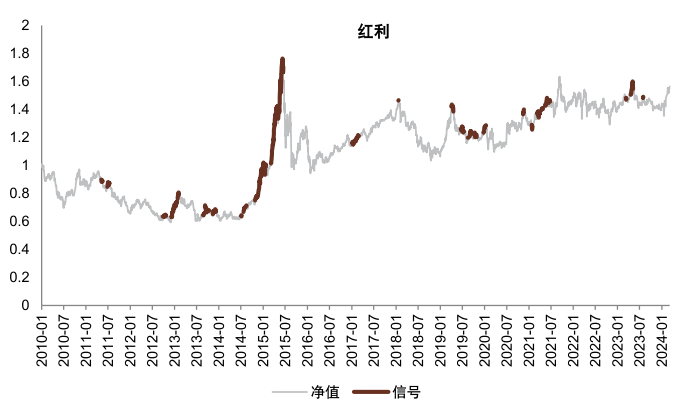

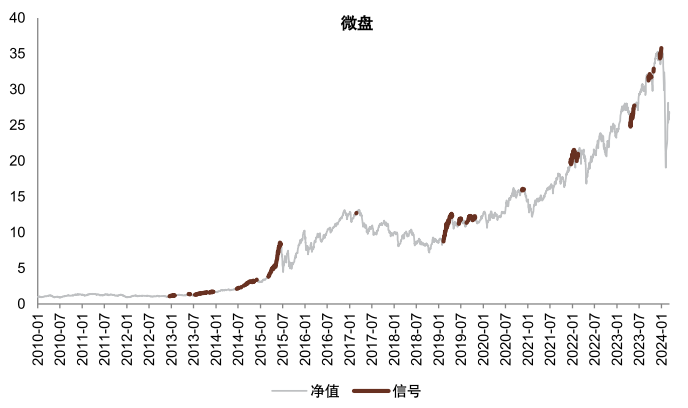

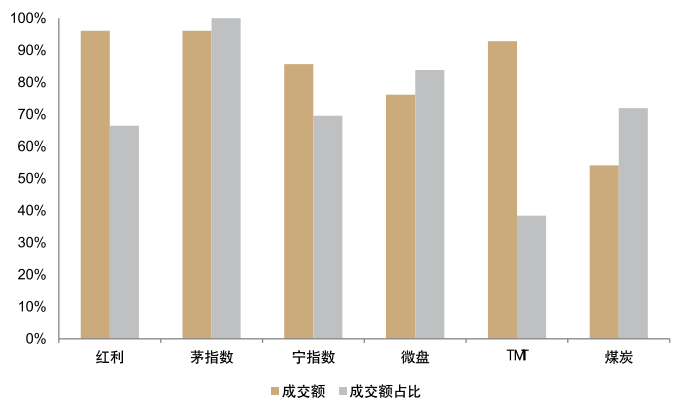

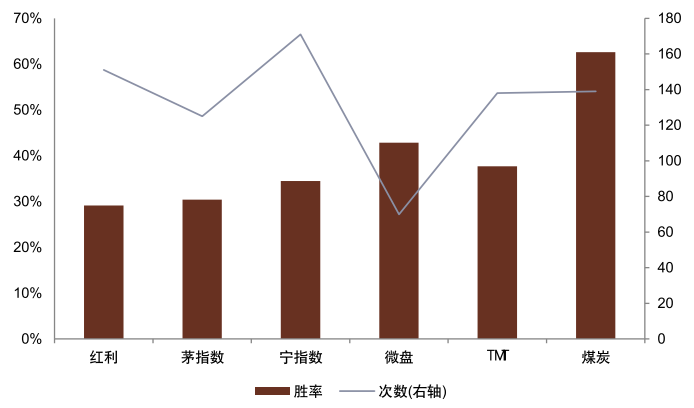

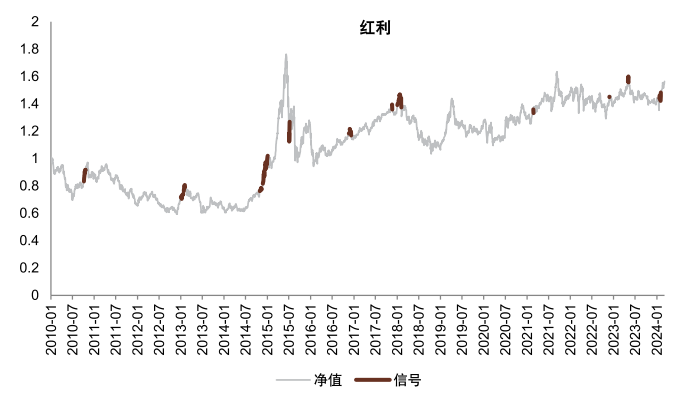

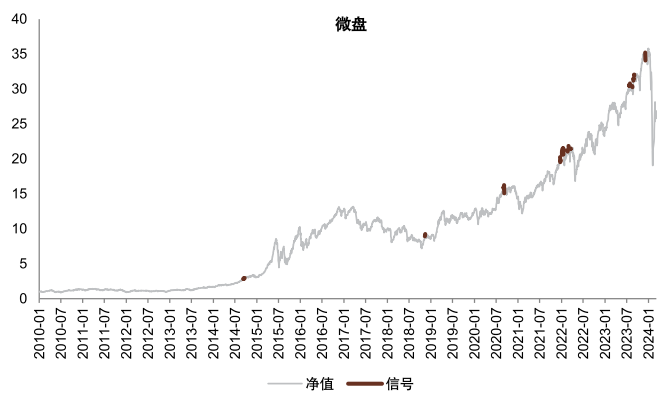

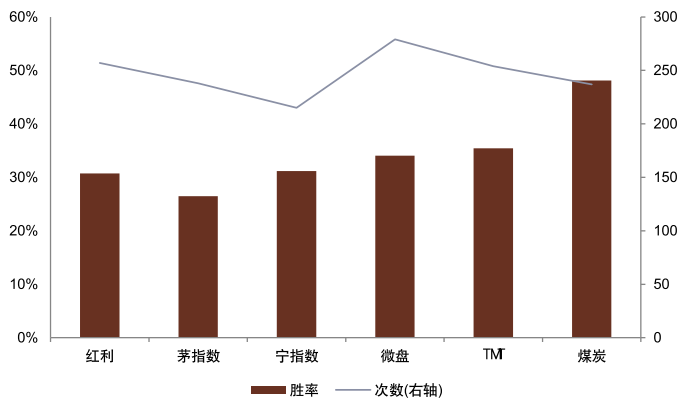

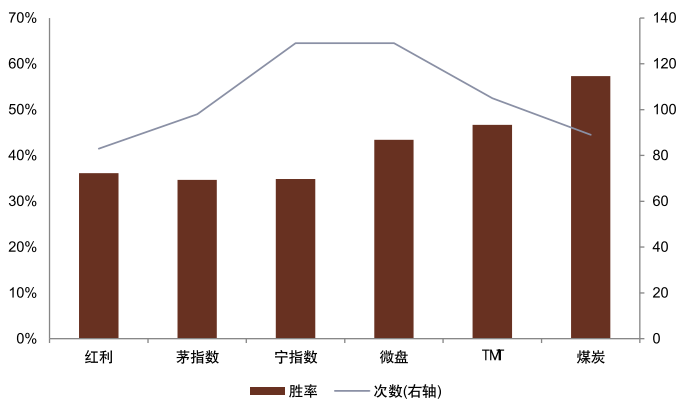

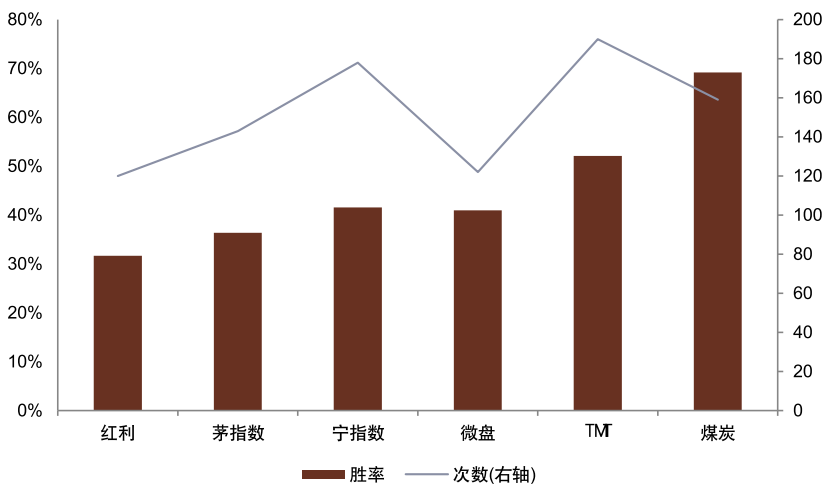

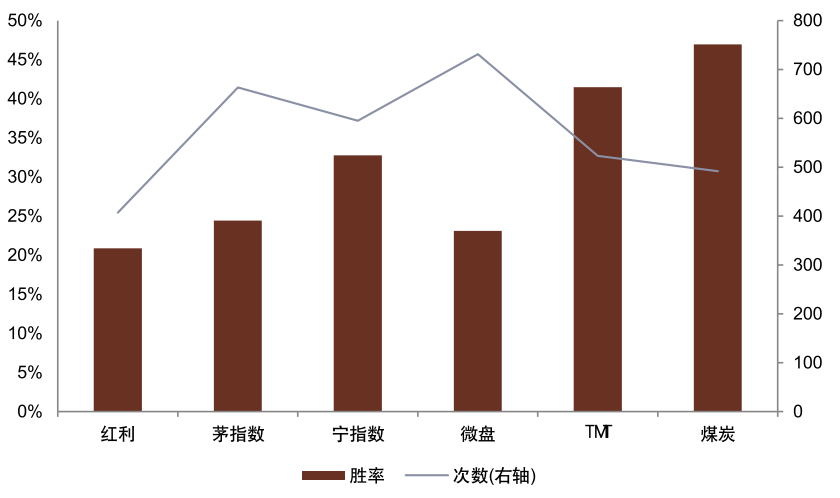

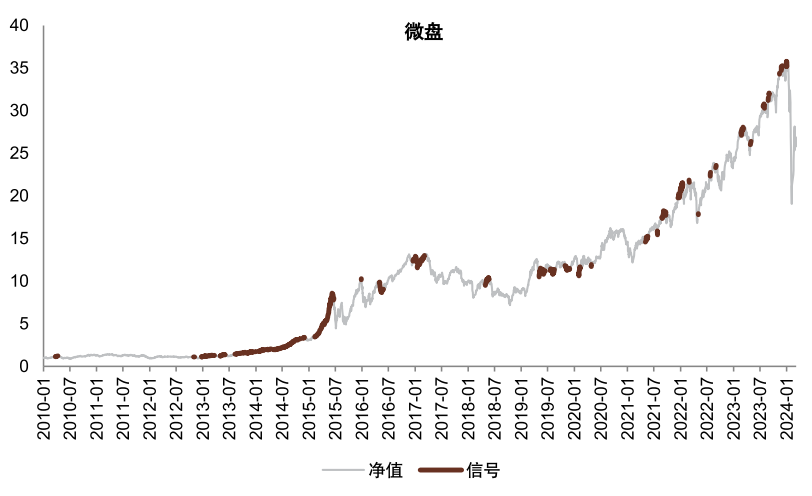

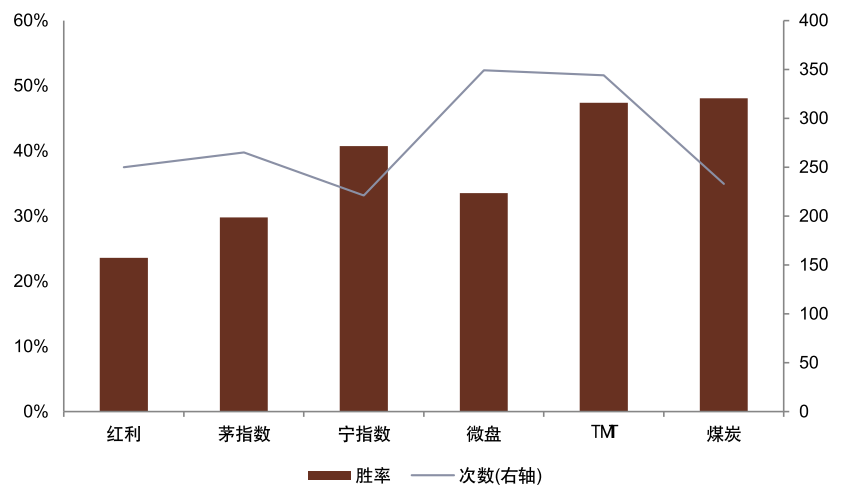

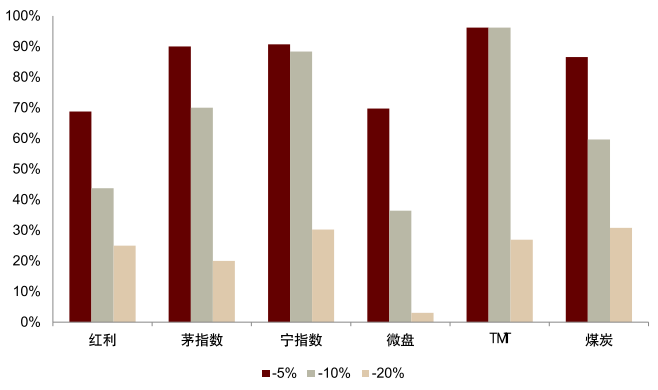

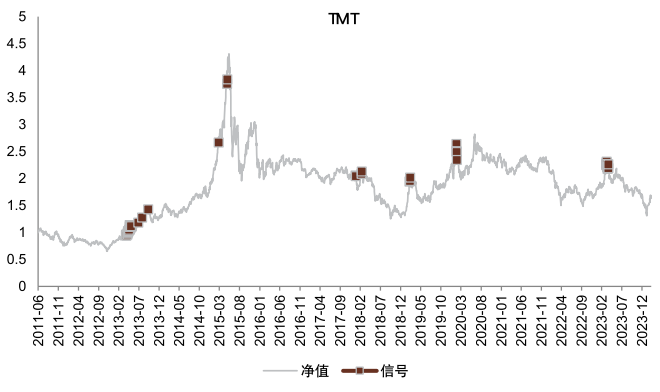

►市场拥挤度指标对指数短期下跌风险的预测胜率较高。我们定义:当发出拥挤信号后未来一个月或三个月内相较信号时点的最大亏损超过-5%时,认为该信号有效。我们构建的市场拥挤度在红利、茅指数、宁指数、微盘、TMT和煤炭指数上的胜率均处于较高水平,2015年以来市场拥挤度对红利指数未来一个月下跌的预测胜率达到68.8%,其在TMT行业指数的预测胜率更是高达95%。

►市场拥挤度虽然对短期风险有较高的预测能力,但后续行情的表现也易受到其他市场因素的影响。比如:市场拥挤度指标在2014年末发出红利拥挤信号,但受到市场整体情绪高涨的影响,后续红利指数走势在微弱震荡后维持上行趋势。在2024年2月发出的拥挤信号则是由于市场因素影响下,部分投资者集中切换风格带来的,后续行情演绎为收益波动的放大而未形成明显下行风险。在去除2015年和2024年的市场整体影响后,我们构建的市场拥挤度指标在2015年至2023年间对红利指数短期风险的预测胜率可达100%,具有较好的有效性表现。

►红利风格近期拥挤程度已得到释放,短期快速下行风险较少。我们构建的红利拥挤度指标于2024-02-20停止发出拥挤信号,且近期拥挤度指标得分已降至低点,因此我们认为红利风格近期拥挤程度已得到释放。结合前一章节对资金拥挤度的探讨,我们认为现阶段红利风格资金拥挤度和市场拥挤度均处于低位,短期快速下行风险较少。

风险提示:本篇报告基于历史表现搭建策略,无法确保策略样本外表现,可能出现因市场环境改变导致的模型失效。

正文

风格投资时机:宏观条件和市场拥挤度

风格投资的关键在于配置时机的把握

什么是市场风格?市场风格是对股票市场收益特征的一种刻画,多种不同风格的涨跌共同组成了市场的整体涨跌变化。具体来说,一个特定的风格,往往由某一类具有相同特征的股票组成,它可能阶段性明显跑赢市场,但也会阶段性跑输市场,比如成长风格2020年跑赢市场,但2022年相对跑输;同一阶段内,有占据相对优势的风格,也有相对劣势的风格,比如2020年成长风格相对占优,价值风格相对走弱。因此,风格投资的关键在于“顺势而行”,合理选择投资时机,在风格占优时进入,在风格转向衰退时退出。

在风格投资的实践中,关键在于识别并顺应市场的中长期趋势,以及对短期交易风险的敏锐洞察。具体而言,风格的周期性表现往往与宏观环境紧密相关。例如,在我们最近的研究报告《2024年量化策略展望:红利为基,稳中求进》中,我们指出在信用利差下行的背景下,微盘股往往能够展现出相对优势;而在PMI同比增长的时期,经济的全面复苏为成长风格的股票提供了良好的收益环境。

市场的短期波动易受到交易拥挤度的影响。当某一风格或行业吸引了大量投资者的共识和集中交易时,股票价格可能会短期内偏离其内在价值,从而在交易热潮退却后面临回调风险。正如2021年8月至9月间,煤炭行业的快速上涨后随之而来的回撤,便是市场拥挤度影响的案例。

因此,为了更好地把握风格投资的时机,投资者应当结合宏观环境分析和市场拥挤度监测,以实现对投资节奏的精准把握。在宏观条件有利于特定风格时进行投资布局,同时密切关注市场交易行为,避免在过度拥挤的市场环境中过度集中投资,从而降低潜在的风险暴露。通过这种宏观与微观相结合的投资策略,投资者可以在风格转换的周期中寻找到最佳的进入和退出点,实现稳健的投资回报。

图表1:风格配置价值分析框架

资料来源:中金公司研究部

红利风格:宏观环境有利于中长期的绝对收益

在资本市场中,所谓的红利资产通常指的是那些能够提供丰厚股息回报的权益类投资标的。这类资产的市场表现可以通过中证红利指数来加以衡量和反映。如下图所示,从中长期的角度审视,中证红利指数的总体收益与中证全指较为一致,但从相对净值曲线来看,不同的市场阶段,两者之间的收益表现还是会出现明显分化现象。

值得注意的是,自2021年以来,中证红利指数展现出了持续的优势表现,相较于中证全指,其超额收益表现较为突出。这一趋势不仅在数据上得到了明确的体现,同时也在投资者群体中引起了广泛的关注。

图表2:中证红利指数历史净值

注:截至2024-03-15

资料来源:Wind,中金公司研究部

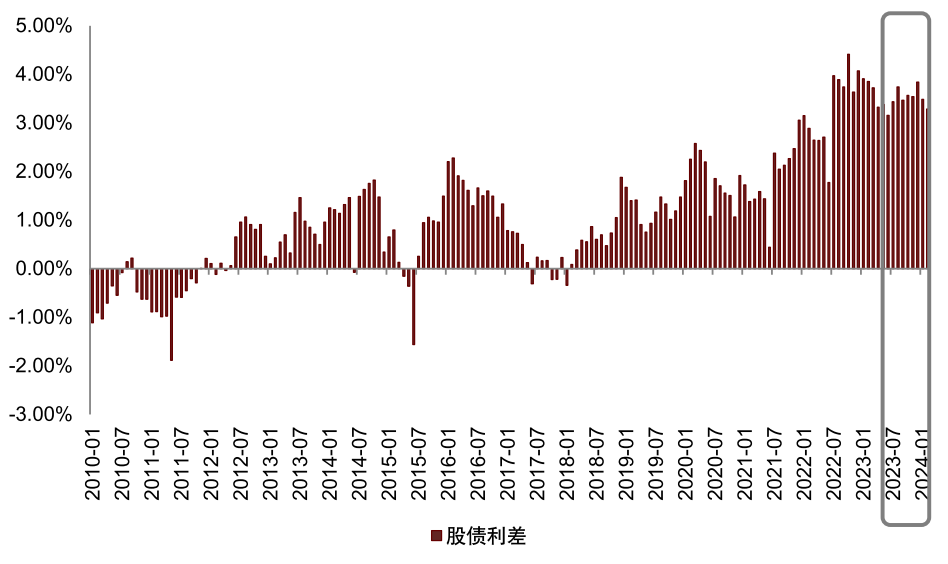

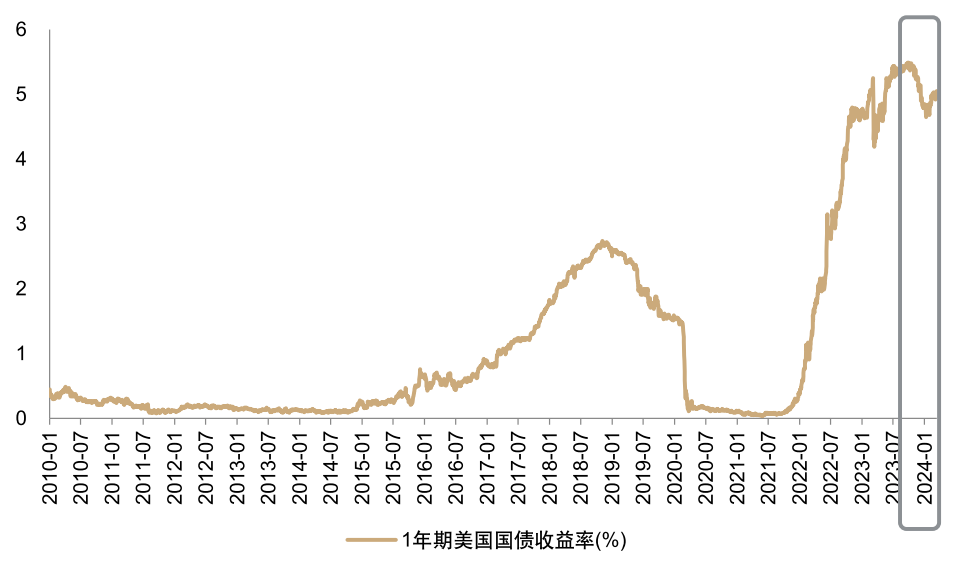

什么样的宏观条件将有利于红利风格的表现?我们在报告《基本面量化系列(14):在手之鸟,红利优选策略》中指出,股债利差较大时,红利资产相对债券资产的配置性价比较高,有利于红利股的绝对收益表现;而美债利率的提高反映投资者风险偏好的下行,有利于红利指数相对收益表现。

截至2024年2月底,股债利差仍然较大,1年期美债利率已出现拐头向下的迹象,因此,我们认为从宏观条件来看,红利资产未来仍会有较为稳健的绝对收益,但随着投资者风险偏好的变化,相对收益的优势可能减弱。

图表3:股债利差

注:截至2024-03-15

资料来源:Wind,中金公司研究部

图表4:一年期美债利率

注:截至2024-03-15

资料来源:Wind,中金公司研究部

作为对红利风格配置框架的补充,本篇报告将聚焦于市场拥挤度方面的度量,我们将从红利资产的收益特征切入,结合公募基金的持仓和持有人数据,观察近期哪些类型的投资者增配了红利资产,分析红利资产当前的资金拥挤情况;同时,基于股票交易、股票涨跌、高频数据、另类数据,尝试构建市场拥挤度指标,以实现对红利资产拥挤度的实时跟踪。

资金拥挤度:哪些资金在增配红利资产

红利风格收益特征:估值变化贡献较高

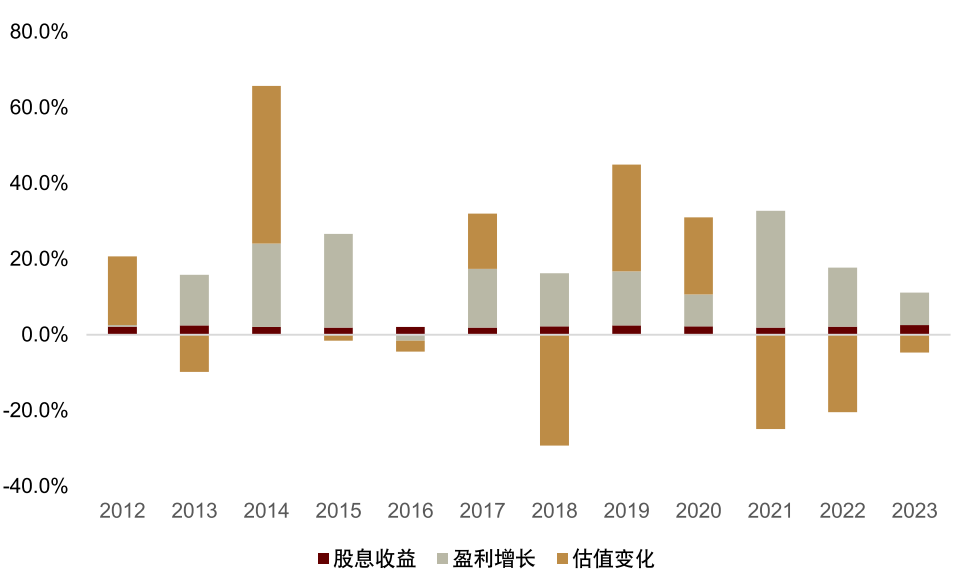

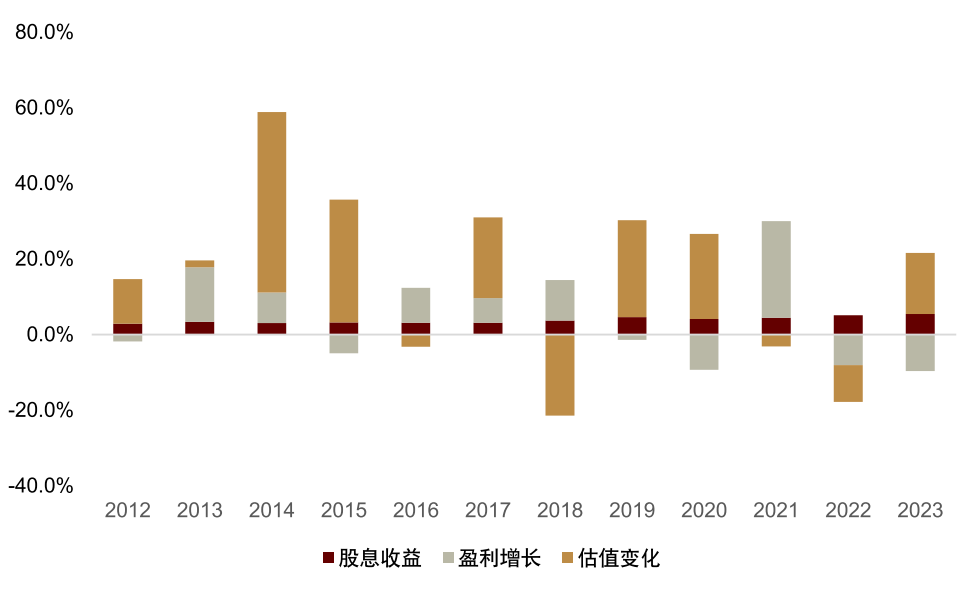

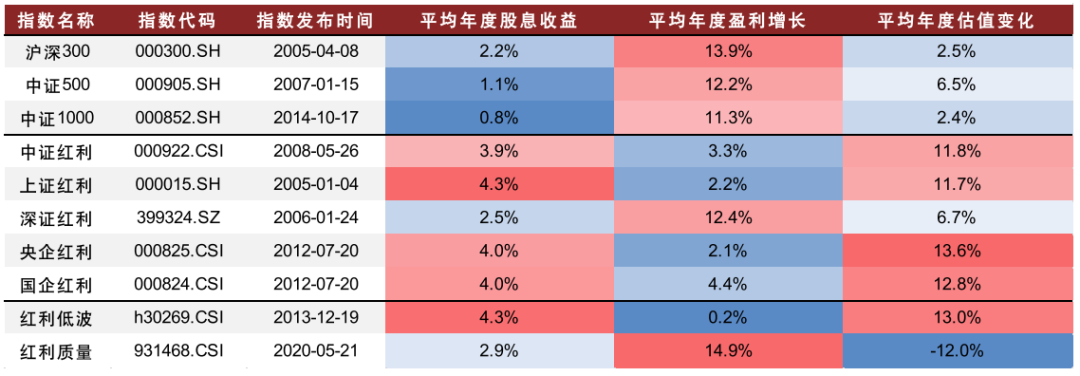

延续报告《基本面量化系列(14):在手之鸟,红利优选策略》的思路,我们认为红利资产的收益可以大致分为三部分:股息收益、估值变化、盈利增长。我们以年度为时间单位,统计了主流红利类指数和宽基指数的历年的收益分解情况,如下图表所示。

中证红利指数的收益特征与沪深300指数存在明显差异:一方面,中证红利指数的股息收益贡献高于沪深300指数;另一方面,中证红利指数估值变化的收益贡献相对稳定,除2018、2022年度外,中证红利指数的估值变化大多年份均对指数收益有明显正贡献,而沪深300的估值变化贡献波动则更大。

其背后原因在于中证红利指数的运行和维护过程中,隐含了基于股票估值对样本股进行“高抛低吸”的行为:首先,指数倾向于筛选高股息的股票,并给予股息率高(即估值相对低)的股票更高的权重;而当股票价格显著上涨后,股息率自然下滑,指数调整时便会将其剔除或降低相应股票的权重。

图表5:沪深300指数历年收益分解

资料来源:Wind,中金公司研究部

图表6:中证红利指数历年收益分解

资料来源:Wind,中金公司研究部

主流宽基指数的盈利增长贡献较高,估值变化贡献相对较小。沪深300、中证500、中证1000指数的收益特征较为接近,统计期内(2012-01-01至2023-12-31)盈利增长对指数收益的平均年度贡献超过11%,估值变化对指数收益贡献较小,仅2%-7%。

不同红利类型指数的收益特征亦可能存在差异:大部分红利类指数的收益特征与中证红利指数较为一致,即:估值变化贡献较高,盈利增长贡献相对有限。同时也存在部分红利指数的收益特征与沪深300指数相近,股息收益贡献有所下降,盈利增长的收益贡献相对较高,如:深证红利指数、红利质量指数等。

结合各个红利指数的成分股的行业分布来看,深证红利指数和红利质量指数在可选消费、日常消费和医疗等行业内占比较高,与大部分红利类指数的行业分布特征存在差异(金融、能源、工业行业占比高)。主要原因在于深证红利指数、红利质量指数在编制方案上的区别,如下图表所示,深证红利指数编制过程中,分红行为包括股票股利和现金股利,其他大部分红利类指数考虑的分红行为只包含现金分红;红利质量指数在成分股筛选过程中,关注财务指标得分,并且指数加权方式也以综合财务得分为基础计算的。

因此,我们认为深证红利指数和红利质量指数较大程度结合了其他因子,与传统红利风格有所偏离,下文研究红利类指数和相关产品时,我们将剔除这两个指数,仅包含中证红利、上证红利、国企红利、央企红利、红利低波指数。

图表7:主流指数年度收益分解统计

注:统计期为2012-01-01至2023-12-31;指数发布时间较晚的指数统计期为指数发布日至2023-12-31

资料来源:Wind,中金公司研究部

图表8:各指数成分股的行业分布(%)

注:截至2024-03-15;依据Wind一级行业分类标准

资料来源:Wind,中金公司研究部

图表9:主流红利指数的基本信息及指数编制思路

资料来源:中证指数公司,中金公司研究部

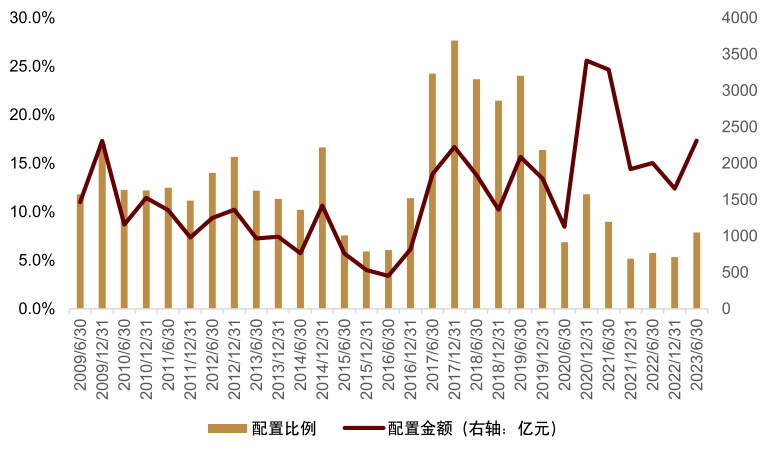

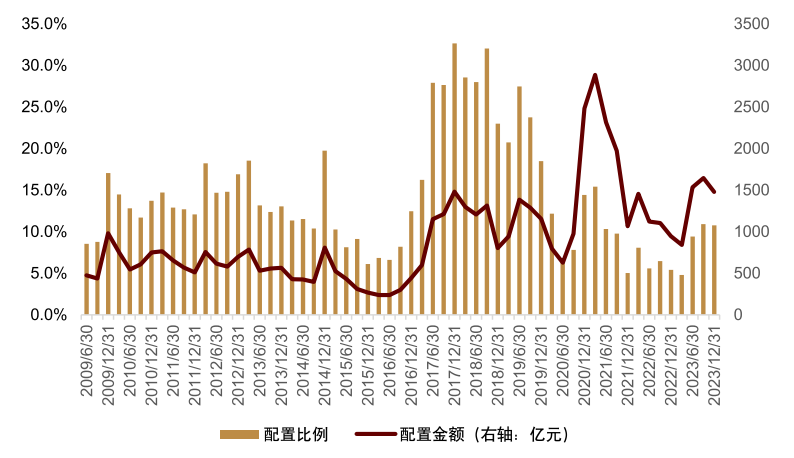

红利风格的增量资金:近期以被动基金为主

关于红利资产的资金拥挤度问题,我们主要从信息透明度相对较高的公募基金持仓情况进行分析,重点观察分析主动权益基金对红利股配置情况,以及红利类指数的被动基金规模变化。其中,主动型基金的筛选以wind的基金分类为标准,取偏股混合型基金和普通股票型基金作为主动型基金池;红利类股票则以红利类指数的成分股为标准。

由于基金季报仅披露前十大重仓股持仓明细,仅年报和半年报披露全持仓,我们基于全持仓信息统计的主动型基金配置红利类股票的数据是半年频率的;基于前十大重仓股统计的主动型基金配置红利类股票数据则是季度频率。

主动型基金配置红利类股票的比例在2023年二季度提升明显,2023年下半年以来变化不大,且近期配置比例显著低于历史高点。如下图所示,2009年以来,主动型基金配置红利类股票的比例高点在2017年底,当前红利类股票的配置比例(全持仓)不到10%,远低于2017年底的高点(25%左右)。从配置金额来看,主动型基金的配置金额高点在2020年底,约3500亿元,近期配置金额仅2300亿元左右。

图表10:主动型基金配置红利类股票的比例和金额(全持仓)

注:只有基金年报和半年报披露全持仓

资料来源:Wind,中金公司研究部

图表11:主动型基金配置红利类股票的比例和金额(前十大重仓股)

注:基金季报披露前十大重仓股

资料来源:Wind,中金公司研究部

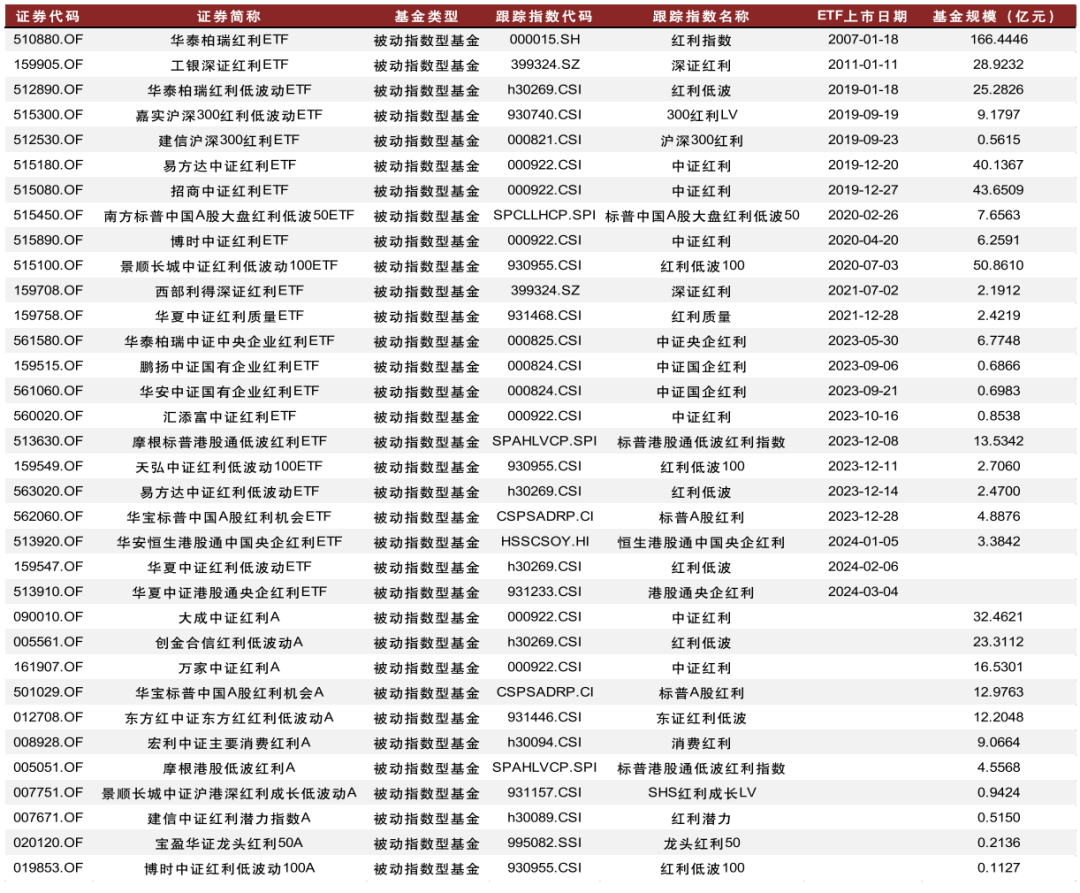

被动指数型产品方面,我们取跟踪指数名称包含“红利”关键词的产品作为红利类被动基金池,如图表14所示。其中,依据2023年四季报数据,红利类ETF产品规模达419亿元,而红利类非ETF产品规模仅约113亿元。红利类ETF产品规模占比较高,且基金份额可以每日更新,因此,我们可通过红利类ETF的规模变化更加高频地观察红利类被动型基金的资金流动情况。

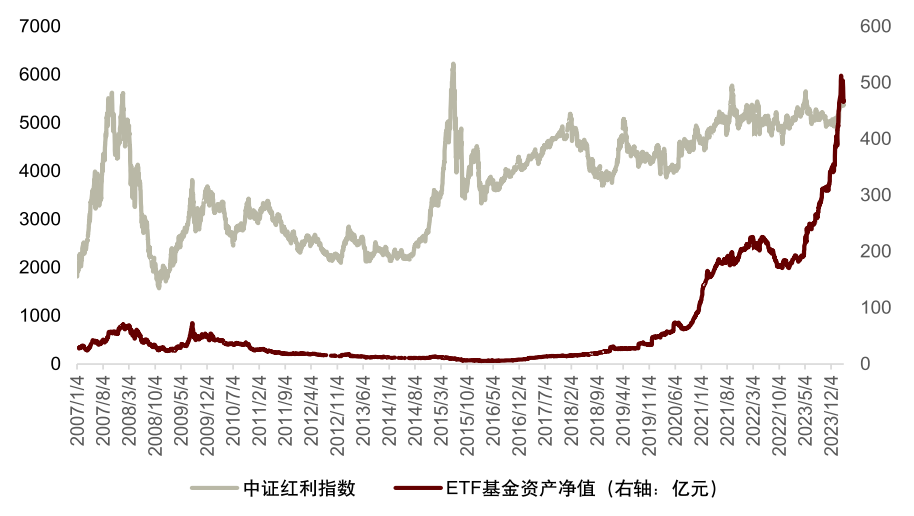

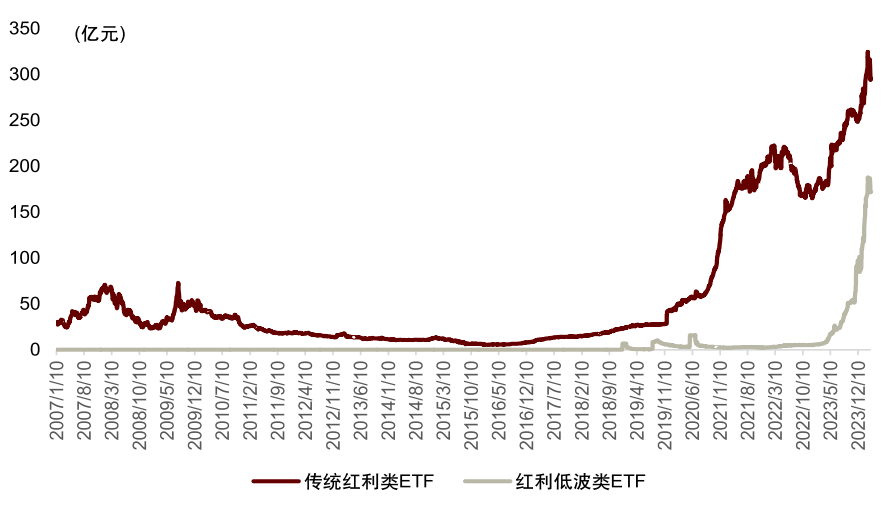

红利类ETF份额2023年二季度以来大幅增长,尤其是红利低波ETF。如下图所示,红利类ETF规模2023年二季度以来增长较为明显,从不到200亿元规模,提升至500亿元以上。如果把红利类ETF进一步划分为传统红利ETF和红利低波ETF,可以观察到近期红利低波ETF的规模增长幅度更为明显。

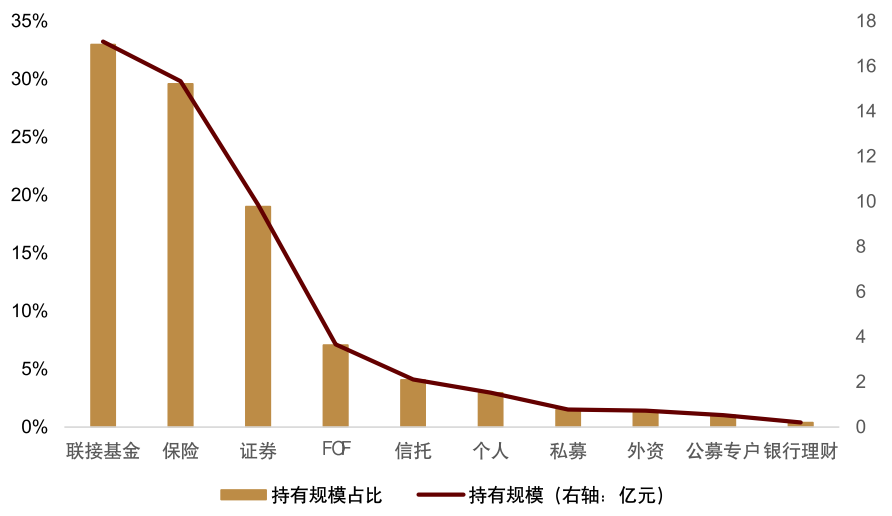

那么,2023年二季度以来红利ETF的增量资金主要来源于哪些类型的投资者呢?我们可以参考ETF基金年报和半年报所披露的前十大持有人名单。如图表15,从投资者持仓结构来看,除ETF联接基金外,持仓规模占比较高的依次为:保险、证券、FOF、信托等。因此,保险等长期资金是红利类ETF的主要持有人。

图表12:红利类ETF基金的资产净值

注:截至2024-03-15

资料来源:Wind,中金公司研究部

图表13:传统红利类ETF和红利低波类ETF资产净值

注:截至2024-03-15

资料来源:Wind,中金公司研究部

图表14:红利类被动基金产品明细

注:基金规模数据截至2023-12-31

资料来源:Wind,中金公司研究部

图表15:基于前十大持有人数据的ETF投资者结构统计

注:基于2023年基金中报

资料来源:Wind,中金公司研究部

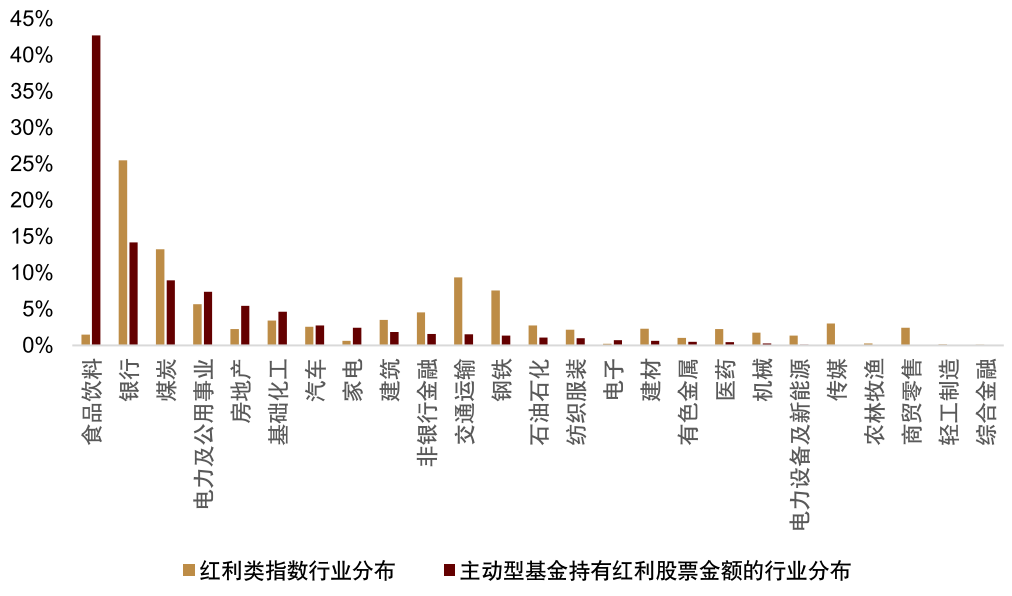

主动型基金配置的红利股票行业分布与红利指数差异较大,主动型基金显著超配食品饮料行业。我们进一步对比了主动型基金配置的红利股票与红利指数的行业分布情况,如下图所示,可以观察到主动型基金在配置红利股票时,食品饮料行业红利股的配置比例超过40%,显著高于红利指数;同时,主动型基金在银行、煤炭等行业的配置比例又明显低于红利指数。说明主动型基金在配置红利股票时,相对红利指数有较大偏离。

图表16:主动型基金和红利指数内红利类股票行业分布对比

注:2023-12-31;依据中信一级行业分类标准统计

资料来源:Wind,中金公司研究部

红利风格资金拥挤度较低

那么,在当前基金规模下,红利股票的资金拥挤度是否较高呢?我们认为可以从两个角度进行观察:1)流量角度,红利ETF的资金流入是否对红利股票产生明显冲击;2)存量角度,公募基金持有红利股票的金额占流通市值的比例是否过高?

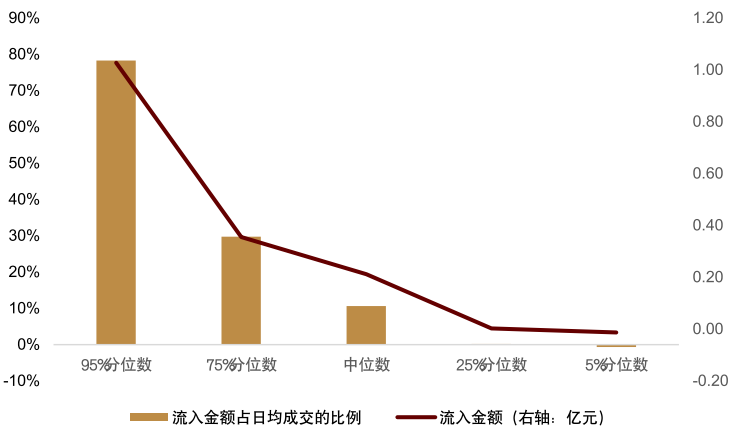

从成交占比来看,红利ETF份额的提升未对红利股票价格产生明显冲击。如图表12所示,2024年1月是历史上红利类ETF规模提升幅度较大月份,我们可以通过红利ETF份额提升带来的资金流入金额占日均成交额的比例,观察红利ETF规模的提升给红利股票带来的冲击程度。如下图所示,2024年1月ETF规模增长给红利股票带来的资金流入占日均成交额的比例中位数仅10%左右,应不会对红利股票价格产生明显冲击。

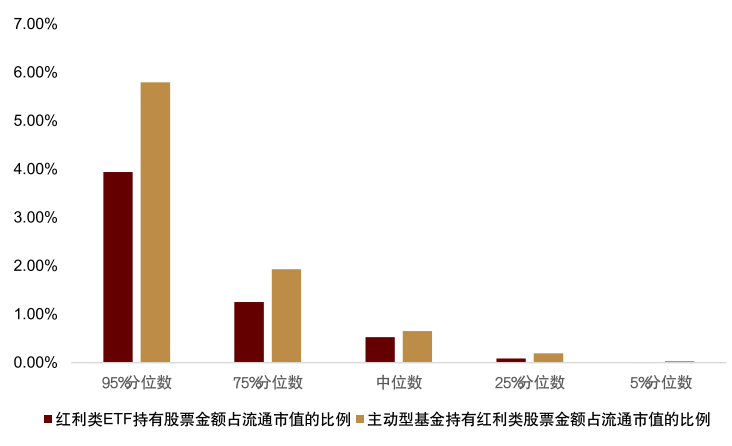

公募基金持有红利股票的金额占流通市值比例较低。从持仓量占比角度观察,我们统计了主动型基金和红利类ETF基金持有红利股票的金额占流通市值的比例,发现公募基金持有的红利股票占其流通市值的比例较低,中位数不到1%,75%分位数也在2%以下。

综上所述,我们认为红利风格的资金拥挤度较低,资金拥挤引发下行风险的可能性较小。

图表17:2024年1月红利类ETF份额变化带来资金流入占日均成交额比例统计

资料来源:Wind,中金公司研究部

图表18:基金持有股票金额占流通市值的比例统计

注:主动型基金数据截至2023-12-31;ETF基金数据截至2024-03-15

资料来源:Wind,中金公司研究部

市场拥挤度:如何刻画组合拥挤度情况

本节我们将重点探讨市场拥挤度,从不同维度对拥挤度进行定量描述,构建市场拥挤度指标,从而判断红利风格是否在近期发生拥挤。

市场过度拥挤或将引发短期回撤。当市场适当拥挤时,资金流入会助力板块价格的上涨;但当市场发生过度拥挤,短期流动性风险将进一步提升,因此关注市场拥挤度有助于我们识别板块中短期的回撤风险。

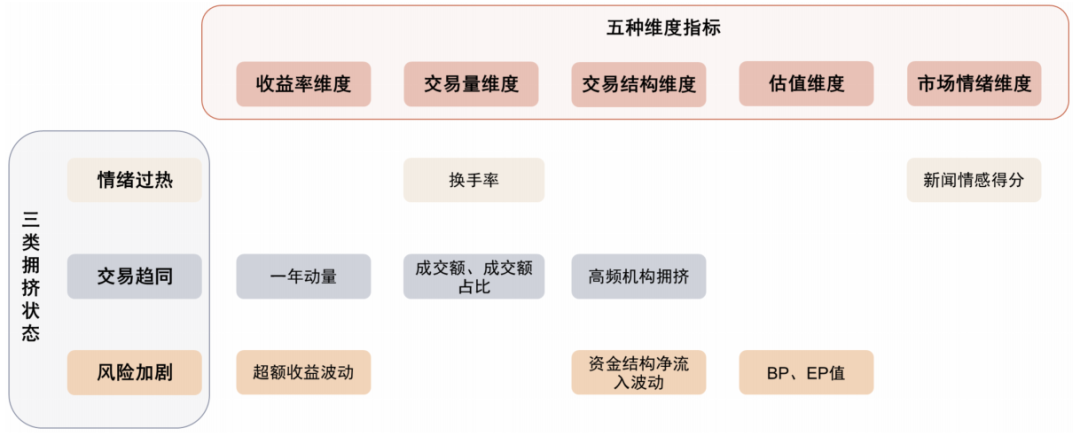

如何定义市场拥挤度?根据Stein(2009)在The Journal of Finance的定义,拥挤度体现为投资者同时进入相同的交易中。因此当某一板块发生拥挤时,市场上的交易和持仓趋于一致,该板块可能存在情绪过热、交易趋同和风险加剧三种情况,未来或将发生短期回撤。

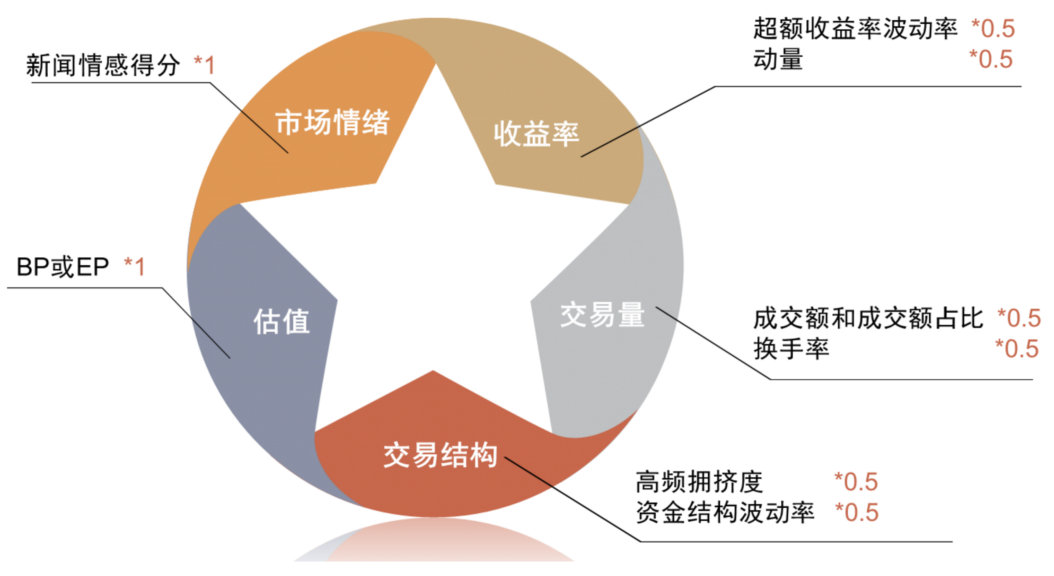

我们围绕情绪过热、交易趋同、风险加剧等拥挤特征,筛选了五维度观测指标,包括:收益率、交易量、交易结构、估值、市场情绪。新闻情感得分、换手率是市场情绪的观测指标,当得分处于历史高位时,是市场情绪过热的体现;交易是否趋同则可通过该板块交易量、机构成交占比、股价涨跌幅进行观察,当这些指标处于历史高位时,交易趋同的可能性也将提升;而板块的风险则可从估值、交易波动的角度进行度量。

图表19:市场拥挤状态与观测指标

资料来源:中金公司研究部

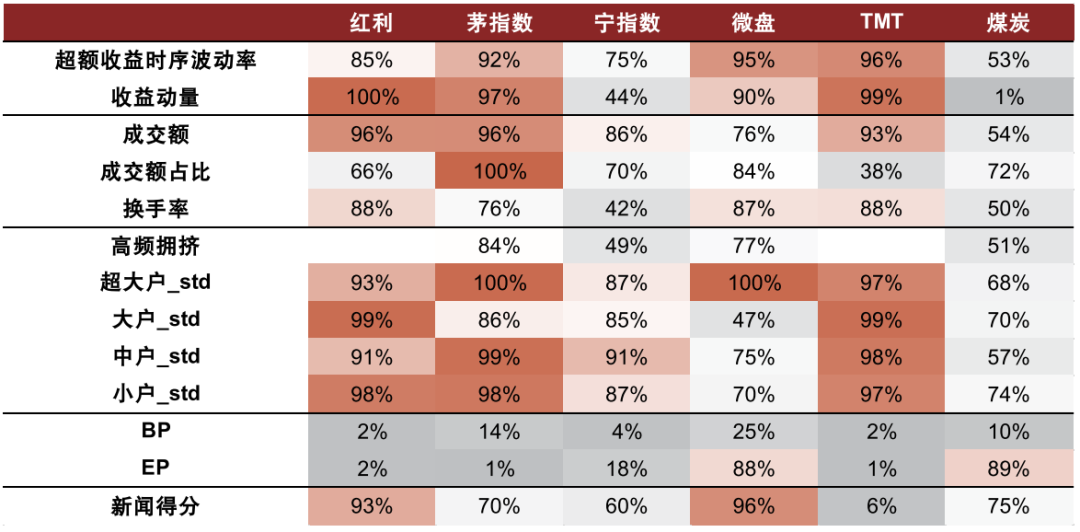

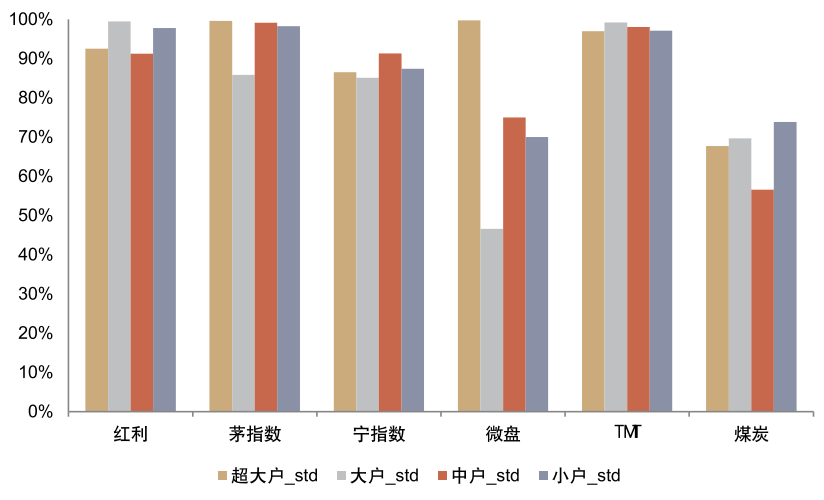

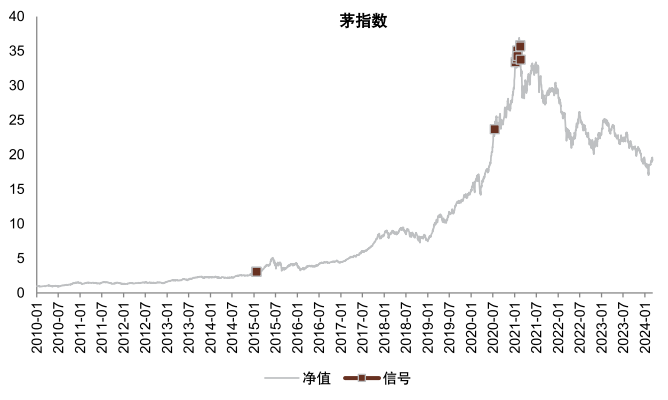

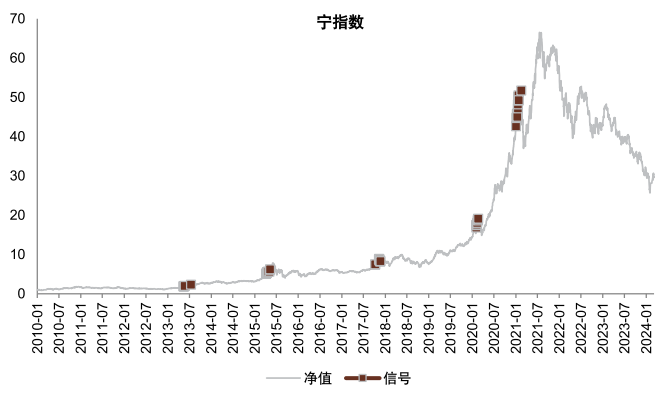

多数拥挤度观测指标在指数大幅回撤时处于历史分位的极值水平。我们分别选取了红利、茅指数、宁指数、微盘、TMT和煤炭指数各自的大幅回撤观测时间点(传统理解为拥挤度较高的时间点),去观测拥挤度指标对极端风险的刻画能力。由下图可知,拥挤度指标在指数大幅回撤时点大多处于历史分位的极值水平。

图表20:指数大幅回撤观测时间点

资料来源:Wind,中金公司研究部

图表21:指数大幅回撤前五天相关指标的过去一年分位数均值

资料来源:Wind,中金公司研究部

后文我们将对五种维度的拥挤度指标进行测试,当拥挤度指标在过去一年的分位数水平超过95%(EP、BP指标为5%)时,我们认为指标将发出拥挤信号。我们定义:当发出拥挤信号后未来一个月内相较信号时点的最大亏损超过-5%时,认为该信号有效。

图表22:市场拥挤度测试框架

资料来源:中金公司研究部

多维度刻画市场拥挤度

本节我们将从收益率、交易量、交易结构、估值和市场情绪五种维度分析相应拥挤度指标背后的逻辑,并展示其在红利、茅指数、宁指数、微盘、TMT和煤炭指数的预测效果。

►收益率维度:超额收益波动与动量

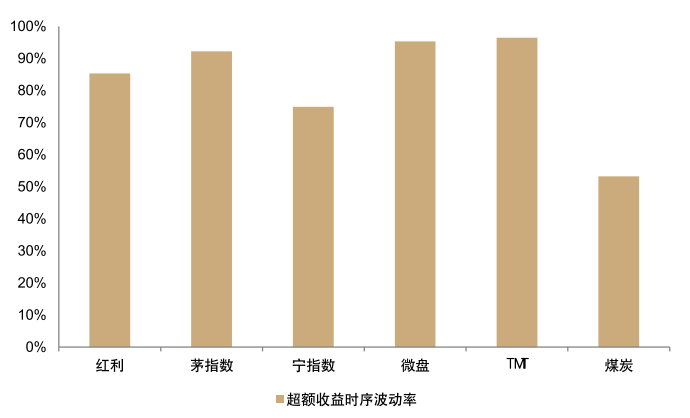

超额收益时序波动率体现市场的不确定性。当指数超额收益的波动率加剧时,指数的市场表现相对震荡,投资者信心有所不足,未来有可能出现市场下跌的情形。因此我们将计算指数过去一个月相较全A等权指数的超额收益时序波动率,从而刻画市场不确定性的加剧。

预测胜率表现良好,需结合方向性指标综合判断。由下图可知,该指标的预测胜率表现良好,但由于该指标聚焦刻画市场不确定性的提升,可能在板块触底反弹时发出信号,因此该指标需要结合其他方向性指标综合判断未来拥挤情况。

图表23:超额收益时序波动率历史分位数表现

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表24:超额收益时序波动率预测胜率

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表25:超额收益时序波动率在红利指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

图表26:超额收益时序波动率在微盘指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

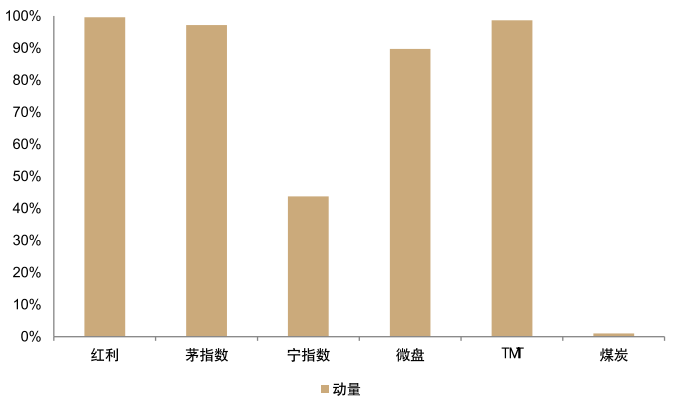

动量一定程度上刻画了投资者的趋同交易。过去一段时间涨幅到达历史高位的时候,存在趋同交易的可能性,未来发生回撤的概率有所提升。因此我们将计算指数过去一年的收益率,从而刻画投资者的趋同交易。

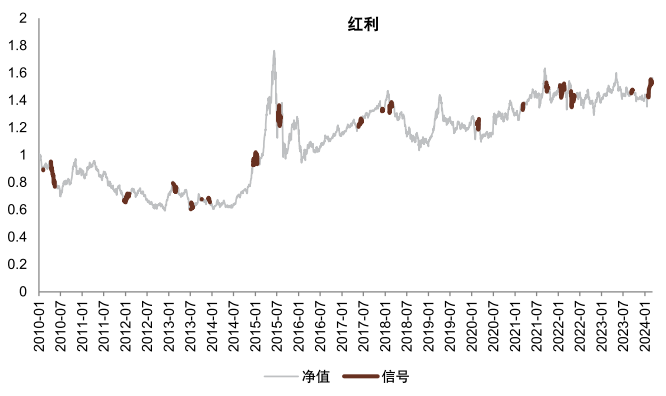

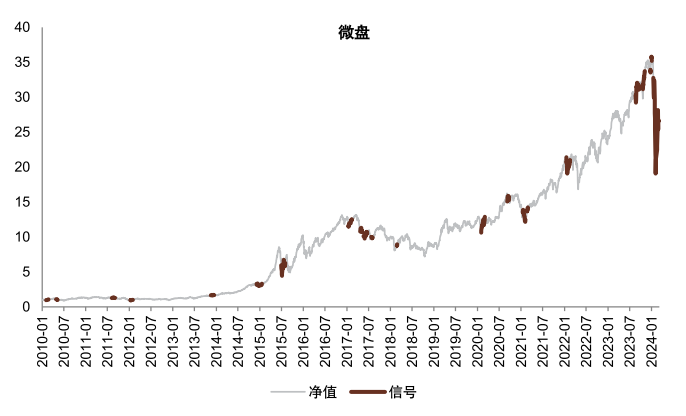

动量指标对拥挤的方向性判断具有一定作用。由下图可知,该指标在红利与微盘指数大幅回撤前持续发出拥挤信号,具有一定警示效果。此外,该指标描述了过去一年的涨幅,在判断拥挤表现时具有一定方向性。

图表27:动量历史分位数表现

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表28:动量预测胜率

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表29:动量在红利指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

图表30:动量在微盘指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

►交易量维度:成交情况与换手率

成交额及其占比的高位体现出市场的同质化交易。当组合成交金额的绝对水平和相对全市场占比同时异常增长时,体现资金可能存在同向交易,未来更有可能发生市场拥挤。我们将计算组合成分股成交额总和,以及组合成分股成交额总和占全市场成交额的比值,刻画市场的同质化交易。

成交额与成交额占比在大多指数回撤前处于较高点。我们在成交额和成交额占比同时触发阈值时发出拥挤信号,由下图可知,两个指标在多数指数大幅回撤前均处在历史较高水平,且在煤炭指数中具有较强的预测胜率。

图表31:成交额及成交额占比历史分位数表现

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表32:成交额及成交额占比预测胜率

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表33:成交额及成交额占比在红利指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

图表34:成交额及成交额占比在微盘指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

换手率体现了市场交易的活跃水平,反映投资者情绪。当指数换手率提升,说明投资者对该指数的交易处于相对活跃的程度,反映投资者情绪处于过热阶段。我们将计算组合成交量总和占组合流通市值总和的比值,以此刻画市场成交活跃度。

红利、微盘指数在今年年初的换手率处于较高水平。该指标在多数指数大幅回撤前均处在历史高位水平,近期红利、微盘指数的换手率也高于过去一年的95%分位数,交易较为活跃。

图表35:换手率历史分位数表现

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表36:换手率预测胜率

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表37:换手率在红利指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

图表38:换手率在微盘指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

►交易结构维度:高频拥挤与资金结构波动

高频拥挤度一定程度体现机构成交行为,反映投资者的趋同交易。我们在《资金结构系列(2)如何利用日内交易数据左侧预警机构成交拥挤度》中构建了高频机构拥挤度指数,用傅里叶变化对成交序列周期剥离,计算日内高周期成交信号占比作为机构成交占比。当机构成交占比上升,指数拥挤度处于上升阶段,我们认为该板块未来或将面临下行风险。其构建方式为按照30秒间隔切分交易量,进行快速傅里叶变换后得到信号振幅与频率对应的频谱图像,选取信号强度前50的频率,将其反映的信号强度相加,除以所有信号强度之和,得到较强期信号占全部信号占比,以此反映投资者的趋同交易。

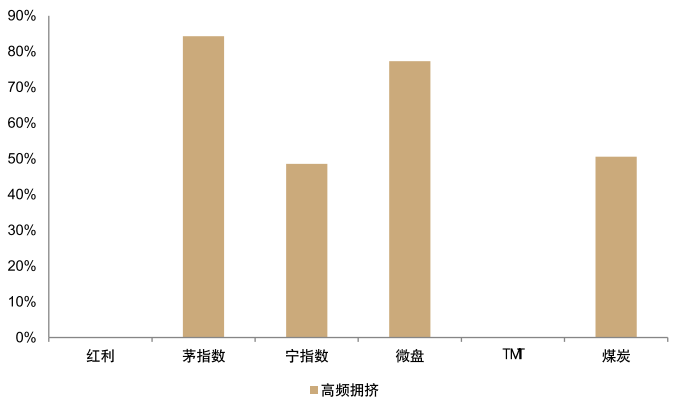

高频拥挤度预测胜率表现良好。由于原始高频数据的回测时长较短,我们将观察该指标自2018年以来的预测能力,由下图胜率可知该指标在多数板块的预测效果表现良好,该指标也在近期对红利和微盘风格发出一定拥挤信号。

图表39:高频拥挤度历史分位数表现

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表40:高频拥挤度预测胜率

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

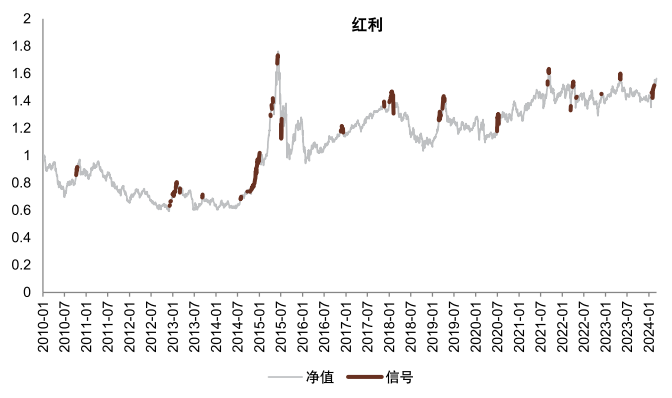

图表41:高频拥挤度在红利指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

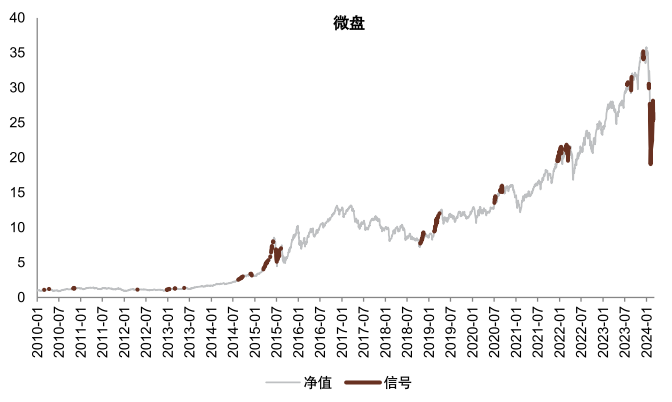

图表42:高频拥挤度在微盘指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

不同资金结构净流入金额标准差在一定程度上反映了市场波动。当不同资金结构的净流入金额发生剧烈波动时,说明现阶段市场较为震荡,未来可能面临下行风险。Wind根据每笔成交额数量,将大于100万元、20万元至100万元间、4万元至20万元和小于4万元的资金结构分别记作超大户、大户、中户、小户,以此追踪每组净流入金额。我们将计算每组净流入金额过去一个月的标准差,来反映市场的波动情况。

大幅回撤前指标历史分位数处于高位。我们在四种指标同时触发阈值时发出拥挤信号,由下图可知,资金结构净流入金额标准差在多数指数大幅回撤前均处于较高历史分位数水平,其预测胜率也表现良好。

图表43:资金结构净流入金额标准差历史分位数表现

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表44:资金结构净流入金额标准差预测胜率

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表45:资金结构净流入金额标准差在红利指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

图表46:资金结构净流入金额标准差在微盘指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

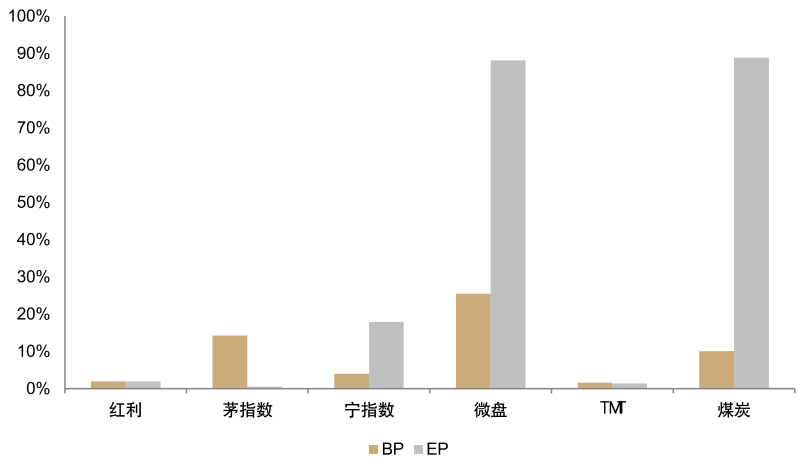

►估值维度:估值是否达到历史高位

考虑估值高位的潜在风险。当持仓组合估值过高时,未来可能会出现市场下跌的情形。由于不同行业的估值判断方式不同,当指数的EP或BP触发极值时,我们认为未来可能出现估值均值回归的风险。

红利风格长期估值风险较低,短期可能存在风险。由于红利风格会根据股息率进行调仓和加权,该组合的估值风险会有所缓和,因此红利风格长期的估值风险较低,但我们观察红利估值在过去一年的历史分位数时,也有可能触发相对拥挤的信号。由于微盘去年维持上涨趋势,其估值拥挤度也间断性发出拥挤信号,但大幅回撤后该指数的估值拥挤风险有所缓解。

图表47:估值历史分位数表现

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表48:估值预测胜率

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,中金公司研究部

图表49:估值在红利指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

图表50:估值在微盘指数信号表现

注:截至2024-03-15

资料来源:Wind,中金公司研究部

►市场情绪维度:新闻情感得分

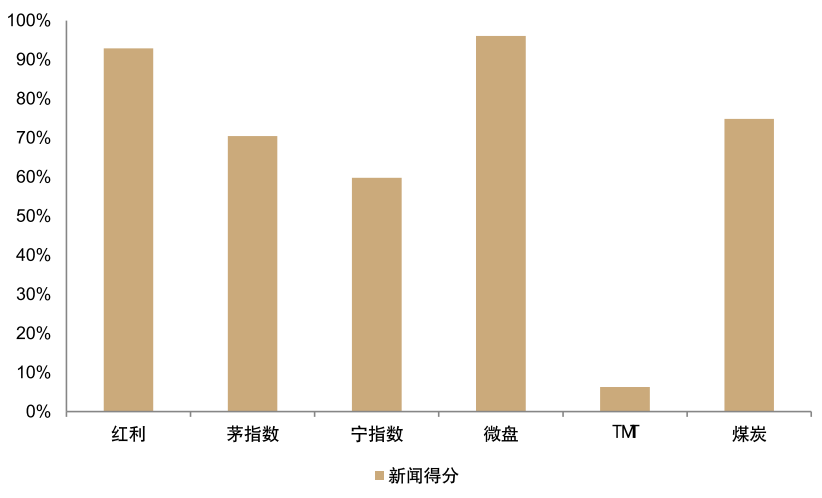

通过新闻情感反映市场是否过度乐观。若新闻情感得分较高,说明市场对该指数太过乐观或关注度较高,未来可能发生反转回撤。我们将选择过去一个月和组合内股票相关且重要的新闻,计算这些新闻情感得分的均值,从而构建新闻情感得分。

我们发现在红利和微盘风格大幅回撤前,新闻情感得分均处于相对高位。因此我们可以通过监控新闻情感得分在一定程度上捕捉市场情绪是否过度乐观,从而对市场拥挤度进行刻画。

图表51:新闻情感得分历史分位数表现

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,数库,中金公司研究部

图表52:新闻情感得分预测胜率

注:截至2024-03-15;观测值为前文定义的指数大幅回撤观测点前五日的过去一年历史分位数均值

资料来源:Wind,数库,中金公司研究部

图表53:新闻情感得分在红利指数信号表现

注:截至2024-03-15

资料来源:Wind,数库,中金公司研究部

图表54:新闻情感得分在微盘指数信号表现

注:截至2024-03-15

资料来源:Wind,数库,中金公司研究部

拥挤度模型构建:短期风险预测胜率较高

五种维度构建市场拥挤度。我们在前文论述了五种维度的指标,当指标触发过去一年分位数的95%阈值时(BP、EP为5%),则将该指标记作1,否则记为0。我们给每个维度赋予相同的权重,若维度内部存在两个指标,则每一个指标各有0.5的权重。最终我们将加总五种维度的拥挤度指标,从而构建市场拥挤度得分,当得分大于3时触发市场拥挤的信号。

图表55:市场拥挤度五种维度加权打分

资料来源:中金公司研究部

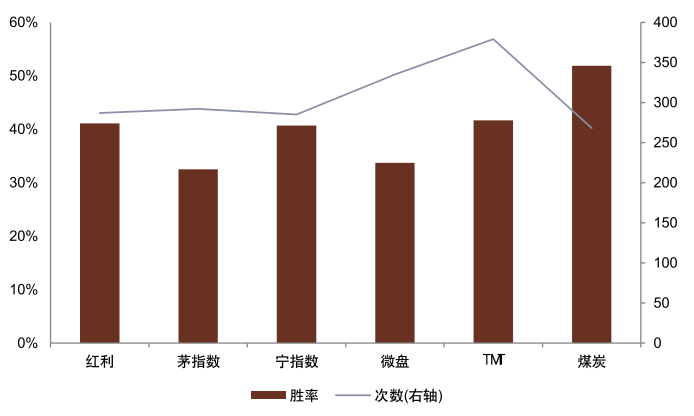

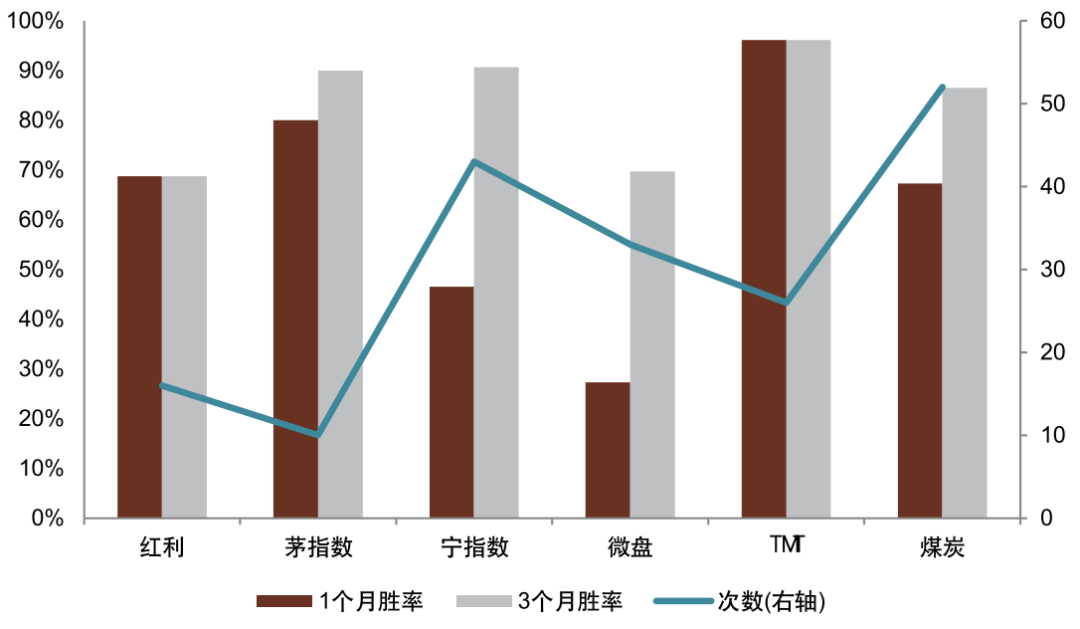

市场拥挤度指标对指数未来三个月跌幅的预测胜率较高。我们定义:当发出拥挤信号后未来一个月或三个月内相较信号时点的最大亏损超过-5%时,认为该信号有效。我们构建的市场拥挤度在不同指数上的胜率均处于较高水平,其在TMT行业指数的预测胜率更是高达95%。

图表56:市场拥挤度指标未来预测胜率(相较发出信号时点最大亏损)

注:样本期为2015-01-01至2024-03-08

资料来源:Wind,数库,中金公司研究部

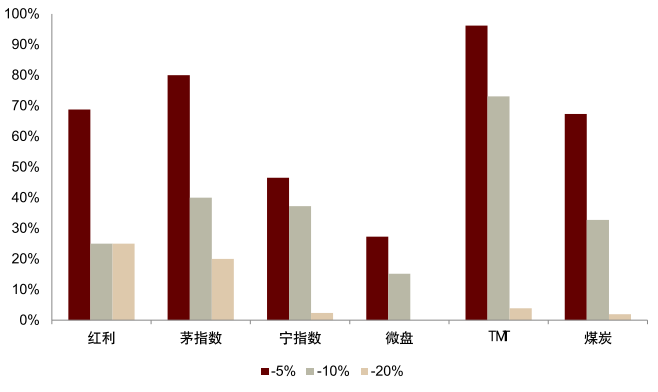

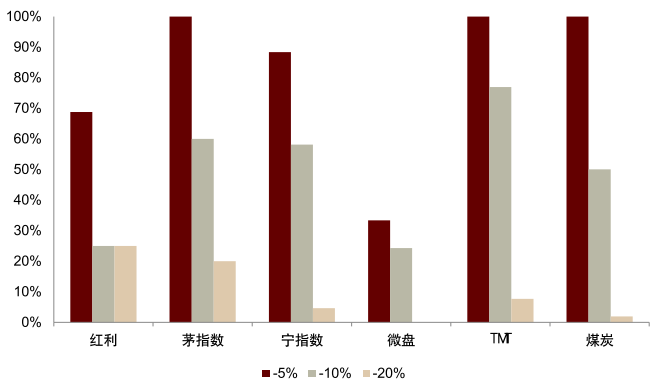

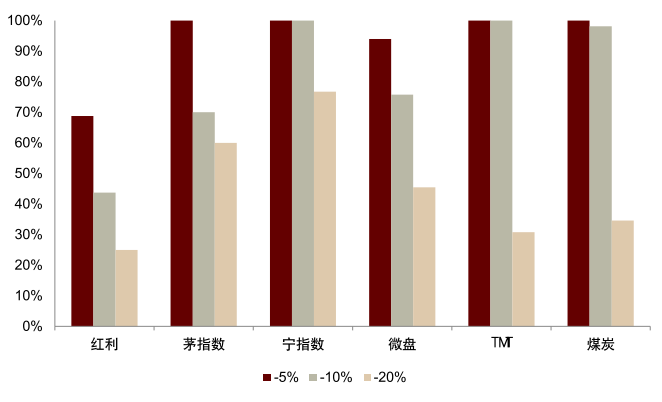

市场拥挤度指标对未来三个月不同亏损幅度的预测效果相对稳健。我们根据不同时间长度和亏损幅度对市场拥挤指标的胜率进行敏感性测试,从而检测该指标的稳健性表现。由下图可知,拥挤度指标对未来一个月内亏损5%以上的预测胜率较强,对未来三个月不同亏损幅度的预测效果相对稳健。

图表57:未来一个月不同亏损幅度胜率的敏感性测试(相较发出信号时点最大亏损)

注:样本期为2015-01-01至2024-03-08

资料来源:Wind,数库,中金公司研究部

图表58:未来三个月不同亏损幅度胜率的敏感性测试(相较发出信号时点最大亏损)

注:样本期为2015-01-01至2024-03-08

资料来源:Wind,数库,中金公司研究部

图表59:未来一个月不同亏损幅度胜率的敏感性测试(最大回撤)

注:样本期为2015-01-01至2024-03-08

资料来源:Wind,数库,中金公司研究部

图表60:未来三个月不同亏损幅度胜率的敏感性测试(最大回撤)

注:样本期为2015-01-01至2024-03-08

资料来源:Wind,数库,中金公司研究部

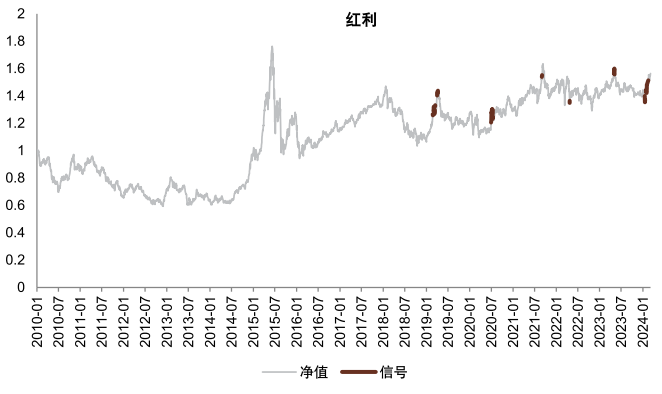

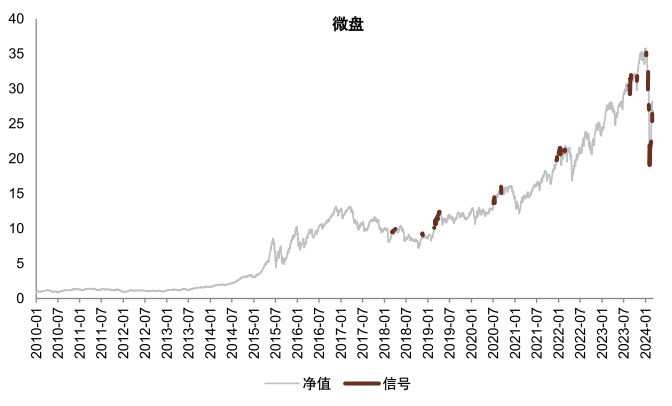

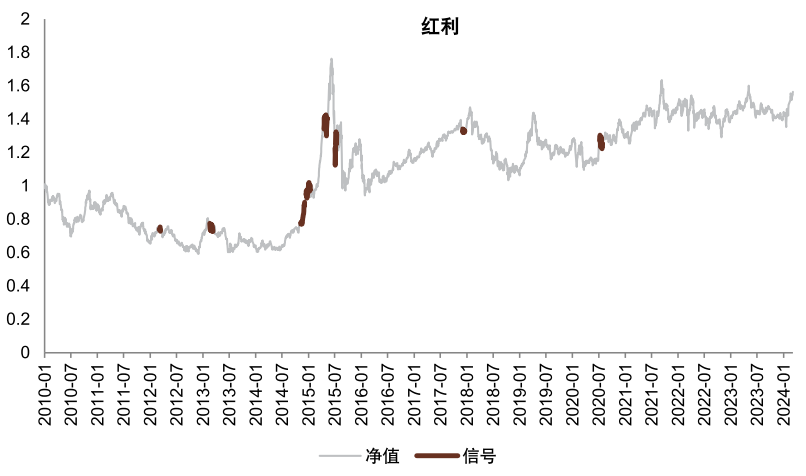

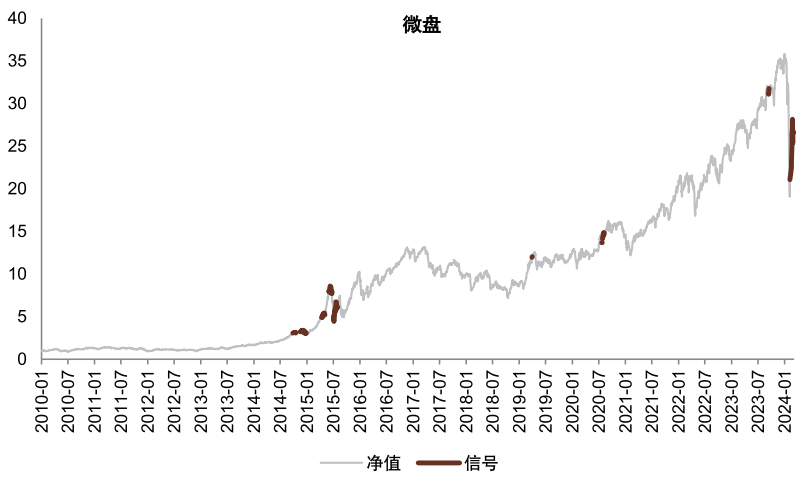

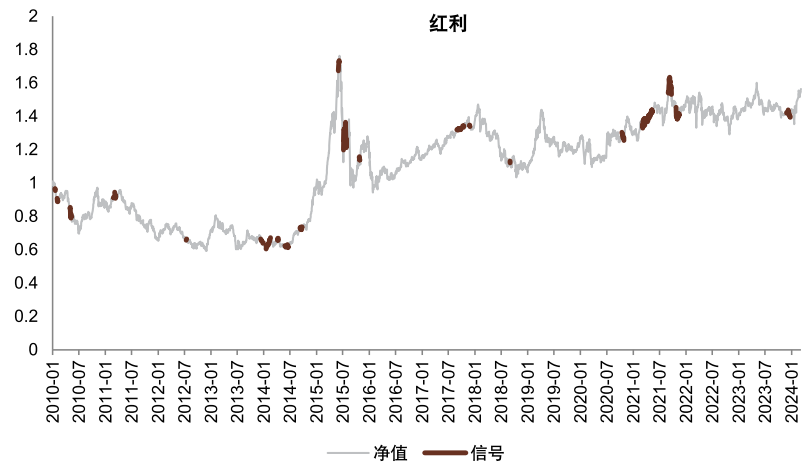

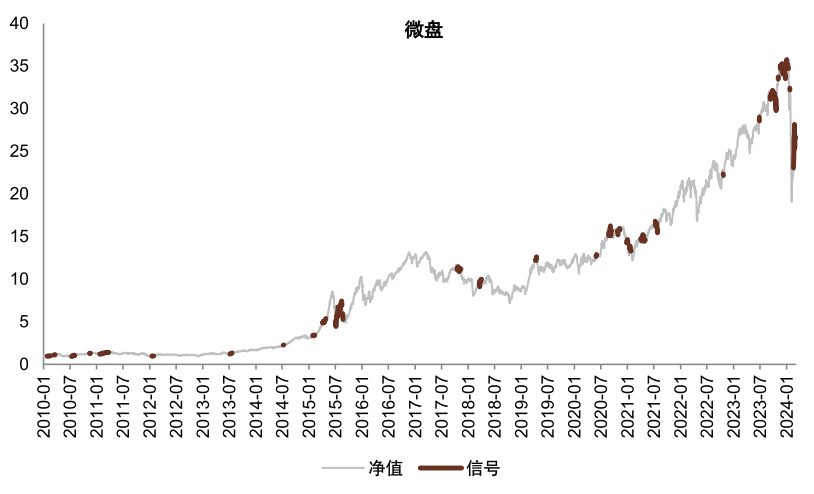

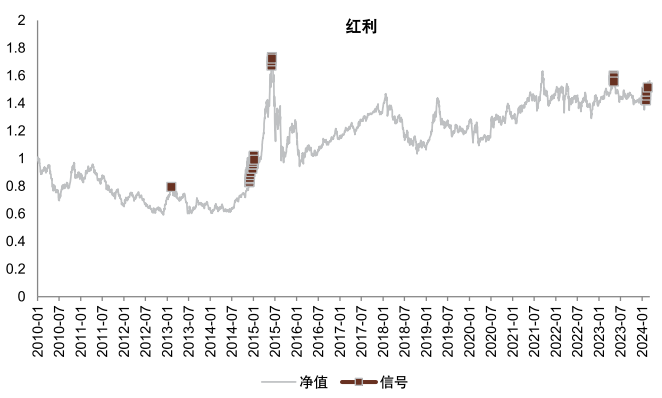

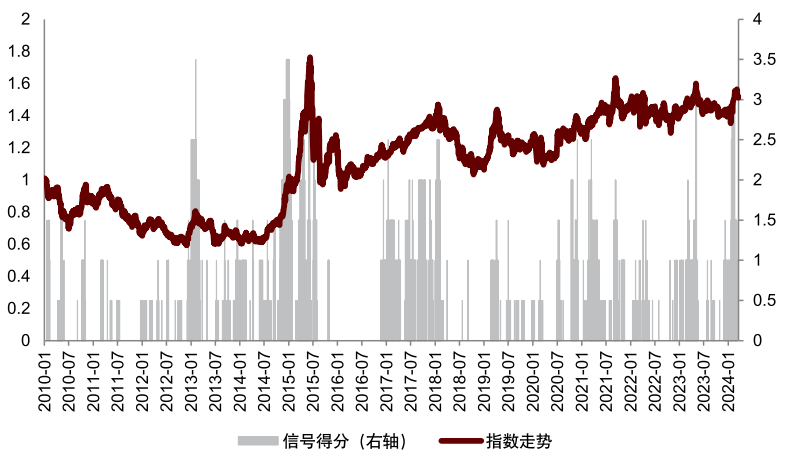

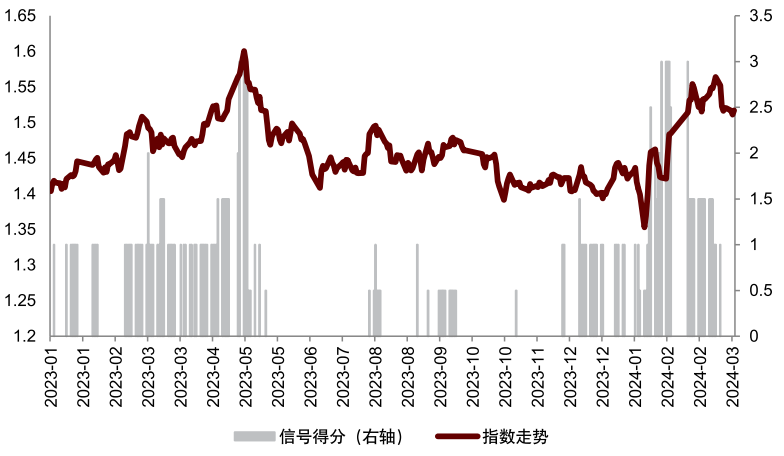

市场拥挤度指标对拥挤刻画较为准确。由下图市场拥挤度信号与指数走势可知,我们构建的五维市场拥挤度指标对市场拥挤时间点的刻画较为准确,当发出拥挤信号后,指数在多数时点会发生中短期的回撤。

图表61:市场拥挤度指标在红利指数信号表现

注:截至2024-03-15

资料来源:Wind,数库,中金公司研究部

图表62:市场拥挤度指标在茅指数信号表现

注:截至2024-03-15

资料来源:Wind,数库,中金公司研究部

图表63:市场拥挤度指标在宁指数信号表现

注:截至2024-03-15

资料来源:Wind,数库,中金公司研究部

图表64:市场拥挤度指标在微盘指数信号表现

注:截至2024-03-15

资料来源:Wind,数库,中金公司研究部

图表65:市场拥挤度指标在TMT指数信号表现

注:截至2024-03-15

资料来源:Wind,数库,中金公司研究部

图表66:市场拥挤度指标在煤炭指数信号表现

注:截至2024-03-15

资料来源:Wind,数库,中金公司研究部

2015年以来,红利市场拥挤度对未来短期下跌的预测胜率达到68.8%。我们构建的市场拥挤度指标对红利指数未来短期风险的预测胜率较高,2015年以来胜率达到68.8%。

市场拥挤度虽然对短期风险有较高的预测能力,但后续行情的表现也易受到其他市场因素的影响。比如:市场拥挤度指标在2014年末发出红利拥挤信号,但受到市场整体情绪高涨的影响,后续红利指数走势在微弱震荡后维持上行趋势。在2024年2月发出的拥挤信号则是由于市场因素影响下,部分投资者集中切换风格带来的,后续行情演绎为波动的放大,而未形成明显下行风险。在去除2015年和2024年的市场整体影响后,我们构建的市场拥挤度指标在2015年至2023年间对红利指数短期风险的预测胜率可达100%,具有较好的有效性表现。

红利风格近期拥挤程度已得到释放。我们构建的红利拥挤度指标于2024-02-20停止发出拥挤信号,且近期拥挤度指标得分已降至低点,因此我们认为红利风格近期拥挤程度已得到释放。结合前一章节对资金拥挤度的探讨,我们认为现阶段红利风格资金拥挤度和市场拥挤度均处于低位,短期快速下行风险较少。

图表67:红利指数拥挤度信号

注:截至2024-03-20

资料来源:Wind,数库,中金公司研究部

图表68:2023年以来红利指数拥挤度信号

注:截至2024-03-20

资料来源:Wind,数库,中金公司研究部

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。