作者: i资管工厂

题图: i资管工厂微信公众号

厂长的话

2019-2021年春节前,价值投资深入人心,在这期间只要长期持有细分领域的龙头股,大概率能获得翻倍甚至是翻两倍的收益。之后抱团股瓦解,再提价值投资可能就成骂人的话了。和价值投资惨淡相对应的是这两年小盘/微盘股的丰厚收益,不过,现在也有对于微盘股抱团的质疑,加上DMA的杠杆加持,如今4倍的快乐还能持续多久?

抱团小盘/微盘背后的原因

这几年,随着稳定的超额表现,量化指增逐渐成为了投资人私募产品的标配。

然而玩的人多了,就会造成赛道拥挤,超额愈发难做。

于是,为了满足投资人对收益的需求,量化私募们也都在绞尽脑汁开发新的产品线。

从最早的500指增到去年的1000指增,再到今年的2000/小市值指增。

所以为啥量化私募的指增产品线越来越往小盘股倾斜?厂长总结了下:

1、贝塔和alpha都更好

国海证券研究所编制了一套小微盘指数,选择市值最小的20%的股票,并采用月频调仓的等权配置策略。

和沪深300、中证1000对比,小微盘指数长期都体现出了明显的超额。

数据来源:国海证券研究所,Wind

数据来源:国海证券研究所,Wind,时间区间2005/01/01-2023/09/28

然而小微盘股的beta和基本面无关甚至是负相关。

截至2023年11月3日,国证2000指数的PE估值为47.48,处于2019年以来的84.5%分位,PB估值2.10,处于2019年以来的23.1分位;而沪深300指数,PE为11.18,处于6.5%分位,PB1.23,为2019年以来最低值。

超额收益有一部分来源是估值的提升,而估值的上升都靠资金拉动,因此小微盘股的超额收益周期会和市场内部资金流向有关。

今年以来,外资也加仓小微盘股,国证 2000 指数成分股陆股通净买入额合计 657.76 亿元,而对于沪深 300 指数成分股,陆股通净买入额合计-288.57亿元。(数据来源:Wind,截至2023/11/7)

除了指数本身的贝塔以外,市值越低的股票散户占比较高,换手也更高,量化策略也就更好做超额。

2、竞争压力

除了一开始就集中做小微盘股的量化私募以外,有些量化管理人的小盘暴露是不得已而为之。

每周二,量化管理人上周各个指增产品线的超额都会齐刷刷的披露。如果在超额比拼上落后于平均水平,压力会很大。

一家量化私募的老板也和厂长吐槽“最近基本面因子很垃圾,小盘太强了,搞得我都心痒”。

在量化行业,马太效应愈发明显,规模小的量化私募虽然超额可能会好做点,但在模型策略的长期迭代和投研均落后于量化大厂。

所以小的量化私募想突围只能不走寻常路,做出爆炸业绩,今年以来的DMA产品正好给了他们这个机会。

部分收益特别好的DMA产品大多是微盘暴露比较明显的,比如某私募在某一周涨15%,第二周又涨了9%。

能够看到“捷径”忍住不赌的管理人并不多,所以抱团小微盘股有时候也是无奈之举。。。

和价值股抱团的区别

都是抱团,有些自媒体会把微盘抱团和早年的价值股抱团混合一谈。

2021年以来,截至2023年11月3日,万得微盘股指数相较沪深300的超额为202.72%。(数据来源:Wind)

表面看起来微盘股指数这两年要是能长期持有还挺不错的,然而实际上,这两者抱团的策略并不一致。

沪深300等大盘股指数抱团的主策略是buy&hold,但微盘股指数的主策略是高买低卖,每日换仓。

万得微盘股指数的编制方法主要是选取A股市场中市值最小的400只股票作为成分股,但会剔除ST、*ST、退市整理股、首发连板未打开的标的。每只股票的权重相同,即等权重编制。

为了保证成分股为市值最小的400只股票,微盘股指数每日都会更新成份股。

因此,如果策略有微盘暴露,那就得每天把市值涨上去的个股卖出,买进新纳入微盘指数的个股。

也就是说策略的收益来源更多靠的是高频交易而非长期持有。

但抱团行为确实没太大区别,由于微盘的赚钱效应,越来越多的钱涌入,卖盘会变得不够,买盘的力量逐渐成为这个赛道上涨的源头。

因此,一旦大小盘反转,这些资金也会争着跑路,回撤一点出来倒没问题,就怕发生踩踏。。。

对指增和DMA产品的影响

最近几年,量化的年度平均超额都还是比较稳定。

但策略都有周期,不可能一帆风顺。

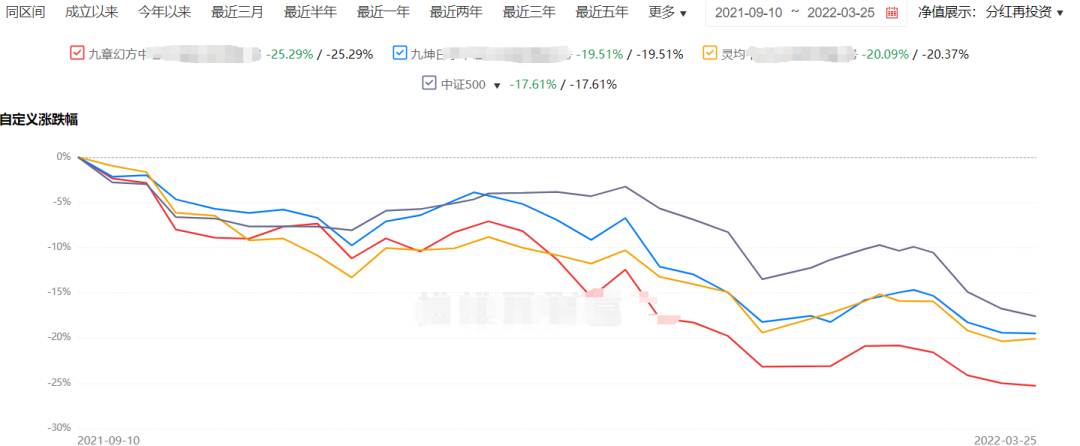

比如2021年9月10日到2022年3月25日,不少500指增产品都是出于负超额的状态。

数据来源:私募排排网

但整体负超额的幅度,厂长觉得还是可控范围。

上周DMA新增被限那两天,微盘股也有所回撤,但量化指增的超额回撤幅度也不大。

长期看量化依然超额不错且大概率创新高,但需要考虑投资人本身的风险承受能力,另外净值修复的时间成本也是大家需要考虑的点。

真正可怕的是带杠杆的DMA产品,4倍的快乐可能变成4倍的痛苦。

当市场成交量大,波动率高时,量化私募的超额稳定,且基差成本低,这时DMA确实会给投资人提供4倍的快乐。

但当市场风格切换至大盘,抑或是政策限杠杆时,抱团微盘股的DMA可能会遭到踩踏。

(负超额+对冲成本+融资成本)+杠杆拉满=超4倍的痛苦。

比如某头部量化私募的5倍杠杆中性产品就曾在2021年12月到2021年1月累计回撤了50%。

在产生这样的回撤之前,这只产品的历史业绩是年化接近50%,最大回撤不超5%。

还好是管理人的超额能力过硬,一年之后这只产品已经修复了净值并创出了新高。

但这样的修复并不一定是常态,大家也可以问问自己,如果持有的产品两个月回撤了50%,是否还有信心继续持有下去。

厂长很理解大家喜欢看周度的超额,然而对于一周超额突然超3%,DMA涨15%的量化私募一定要格外谨慎,大概率是有明显的风格暴露。

多关注一些持续3个月、半年或更长时间超额能排在平均水平以上的管理人,这些管理人的产品长期稳定赚钱的概率可能更高。

不得不说,微盘股如今依然很强势,靠微盘暴露能赚到钱也是管理人的本事,只是咱们要清楚产品收益的来源,这样才能评估自己能否承受“潜在的风险”。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。