作者:沧海一土狗

题图:沧海一土狗微信公众号

引子

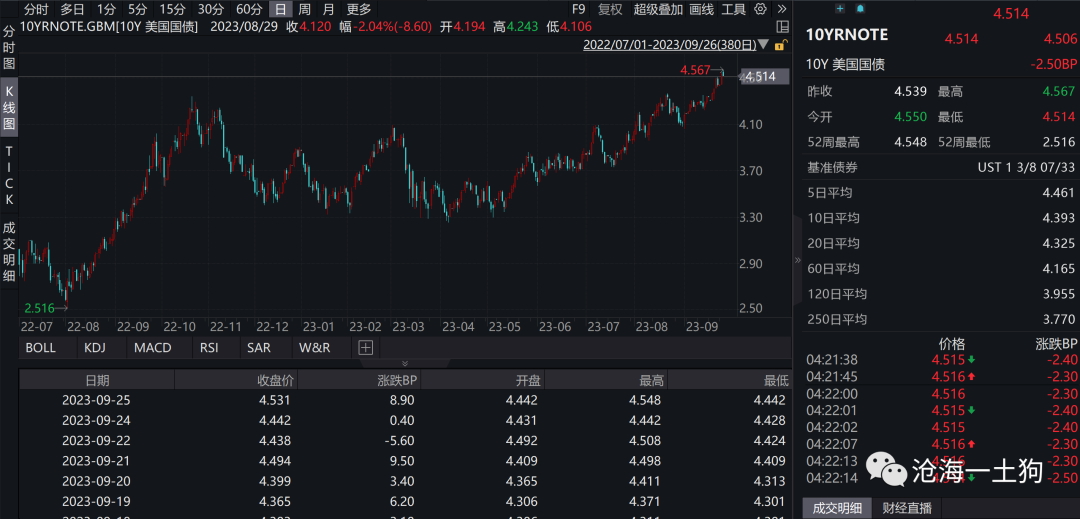

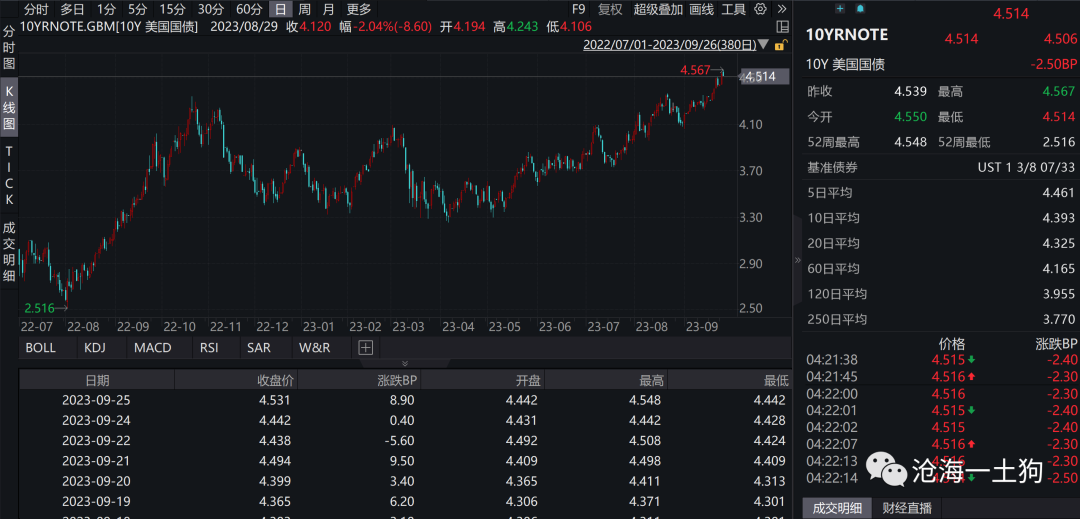

最近,十年美债利率持续攀升,一度来到了4.567%。这给全球资产都带来了压力,包括但不限于美股、黄金、欧股、欧债、a股、港股、a债。

对于这一现象,有以下几个有趣的问题,

1、为什么十年美债能上那么多?

2、美国是在加息收割全球吗?

3、到底怎么样才算收割成功?

这篇文章打算探讨这几个问题,我们从全球美元体系开始讨论。

美元是如何生产出来的

中美的银行体系有很大的不同,中国的特点是:

1、隔夜利率的价格是自由的;

2、央行通过控制基础货币的投放量,来控制整个系统的货币量;

美国的特点是:

1、基础货币的投放量不是紧约束;

2、隔夜利率的价格不是自由的,即我们常说的联邦基金利率;

总结来说,中国依靠准备金稀缺,美国靠价格指引。因此,中美的货币体系几乎是一个对偶。我们不能拿中国的经验往美国身上套,会出大问题的。

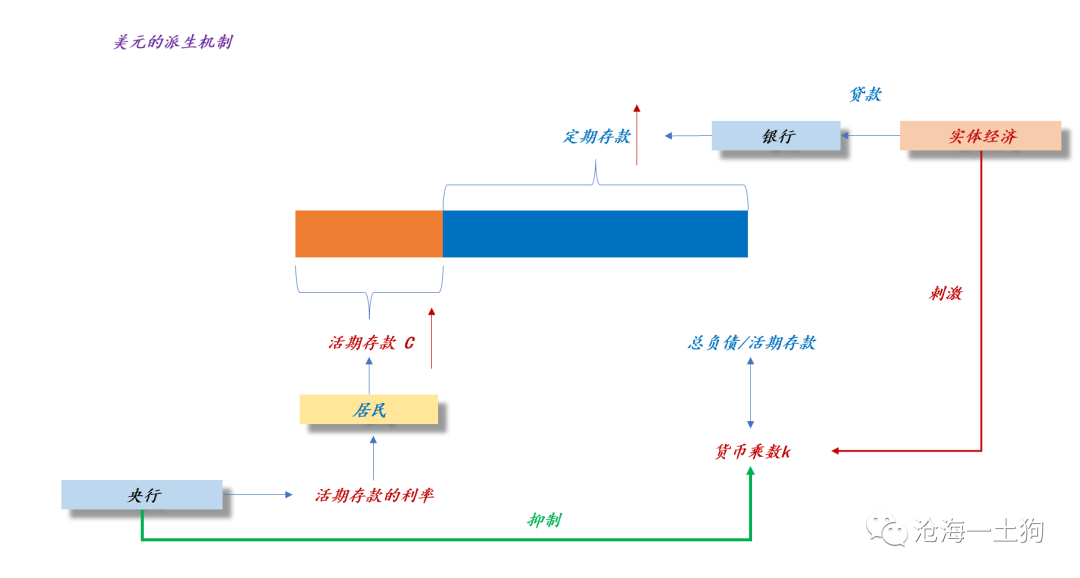

那么,美国的货币体系如何起作用呢?靠货币乘数k。

美国银行体系是一个基于影子银行的金融体系。为了方便讨论,我们依然用银行的概念去讨论问题,这并不妨碍我们直达问题的本质。

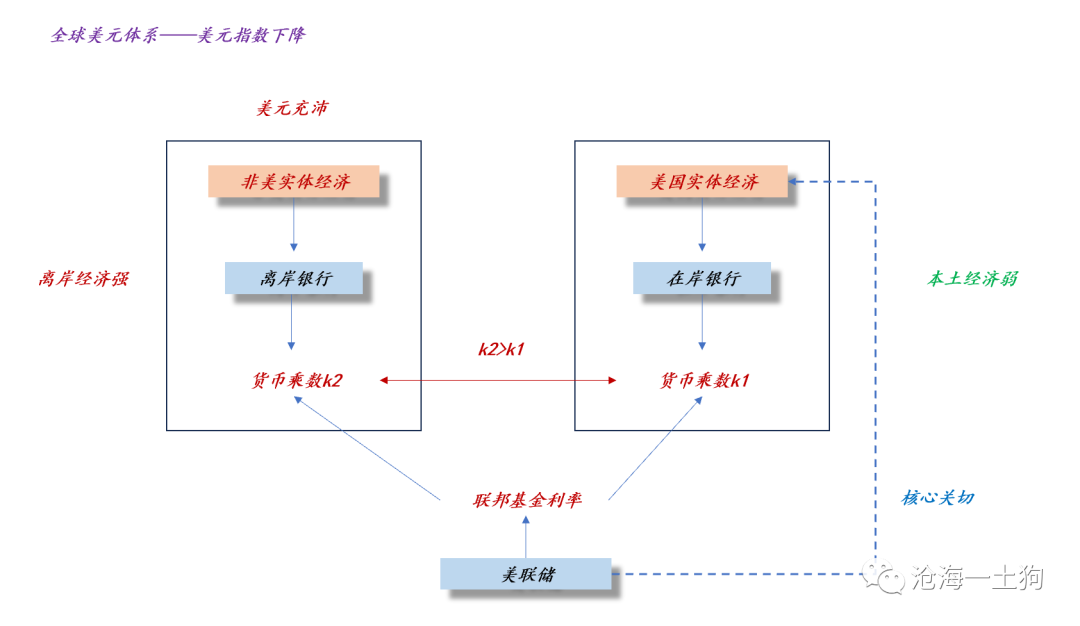

如上图所示,M=k*C,这是整个体系的核心公式,其背后有两个最主要推手:美联储和实体经济。

1、美联储提高基准利率会导致居民需求更多的活期存款,提高C,但是会降低k,从而收紧整个系统的M。

通过加息来收紧货币乘数k,是美联储加息所有的秘密。

2、实体经济蓬勃向上,会刺激银行放贷款和吸收更多的定期存款,从而,同时提高C和k,即实体经济向好会驱动C和k一起增加,从而推升M。

不难发现,最核心的拉扯是在央行和实体经济之间的,央行加息降低货币乘数k,实体经济向上推高货币乘数k。

换言之,当联邦基金利率给定时,经济越好货币越多,反之,货币越少。

全球美元体系

由于美元是派生出来的,所以,理论上,只要有美元机构的地方就可以有美元。

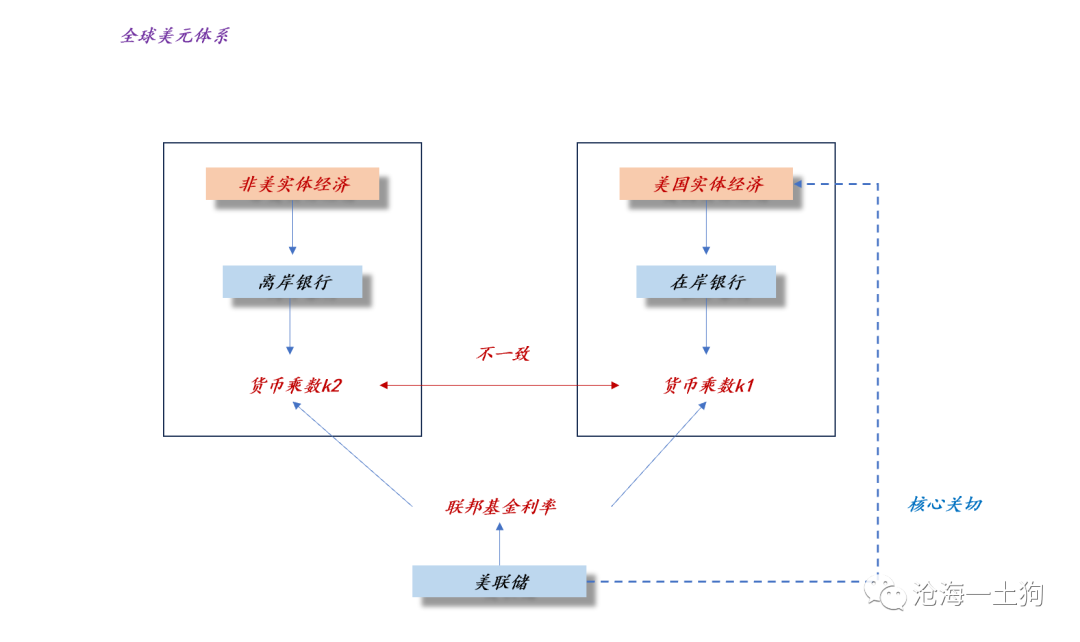

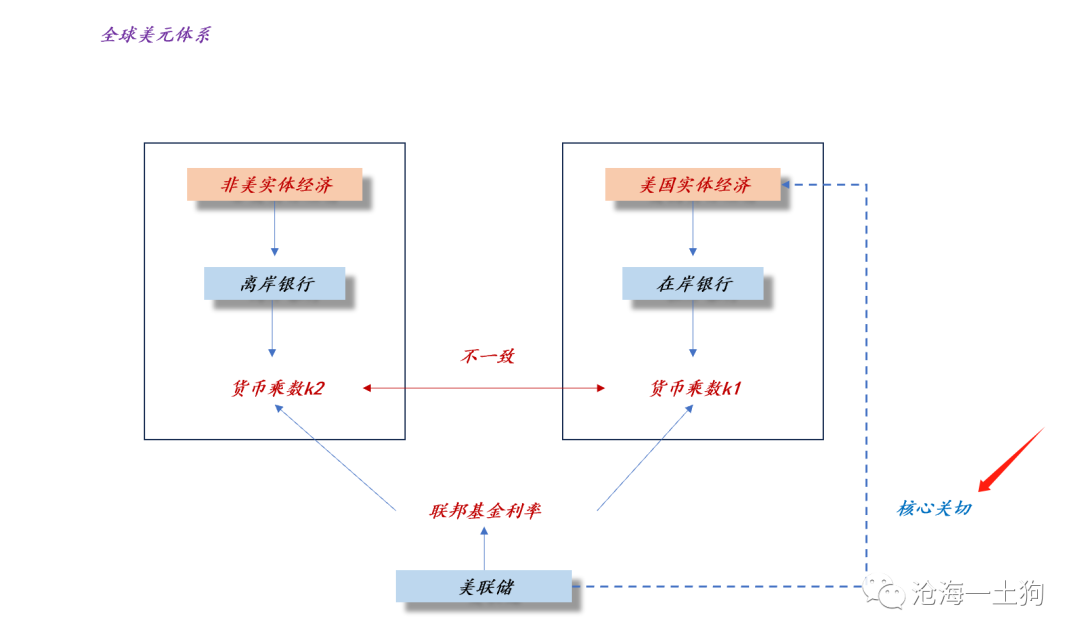

以美元的派生机制为起点,我们可以构建下面的全球美元体系:

这个体系有以下特点:

1、美联储是全球的央行,联邦基金利率对全球有效;

2、实体经济分为两组,美国经济和非美经济;

3、银行也分为两组,在岸银行和离岸银行;

4、货币乘数也有两个,k1和k2,k1是美国经济和联邦基金利率的拉扯,k2是非美经济和联邦基金利率的拉扯;

根据美元的派生机制,当美国经济强时,k1比较大,对应的货币为M1;当非美经济比较强时,k2比较大,对应的货币为M2 。

写到这里,想必大家已经明白了——为什么美国不采用中国的货币模式了。

因为美元是世界货币。

离岸美元收紧的情况

站在离岸美元的视角来看美元体系,会对美联储的“偏心”体会更深。

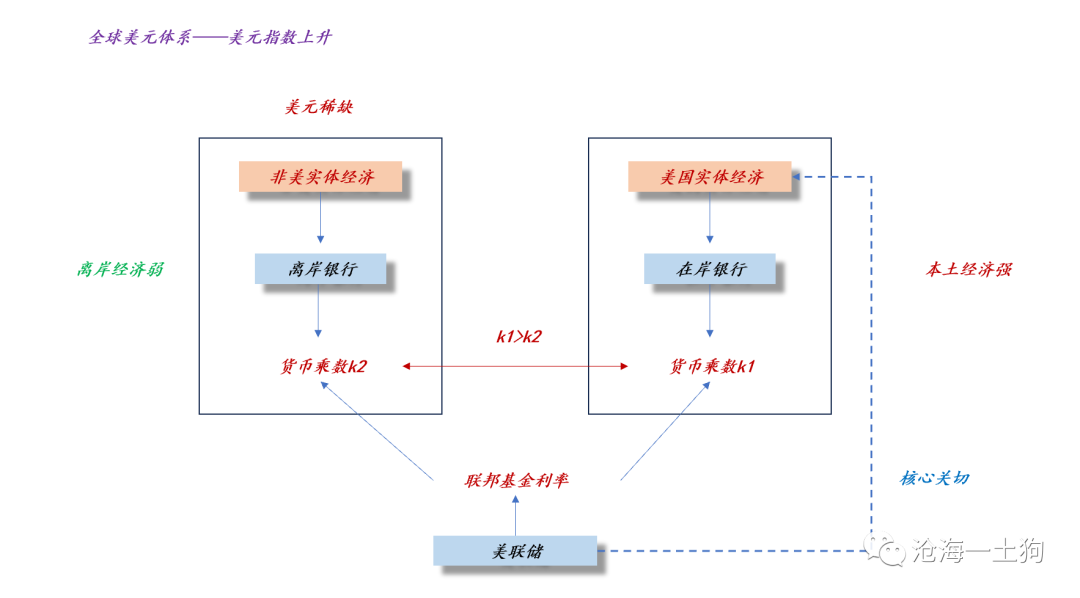

如上图所示,当美国经济很强的时候,美联储会根据美国经济提高联邦基金利率R,这时候R和美国经济是适配的,k1处于正常状态;但是,R和非美经济是不适配的,k2处于很弱的状态,离岸系统会特别缺乏美元。

非美经济体就像一个身高不足的小孩,即便踮起脚也无法够到桌子上的水壶,所以,被渴得团团转。

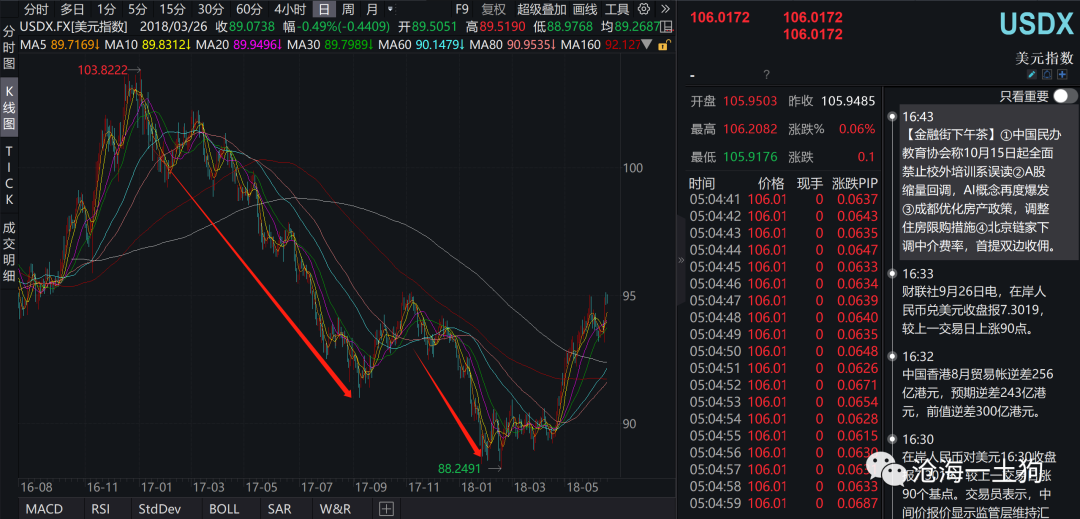

于是,我们会看到美元指数持续上升。

在这里,我们有必要澄清一个误区:美元指数并不是一个通常意义上评估美元汇率高低的工具,它是一个监测离岸美元市场的工具,离岸缺美元,美元指数会飙升。

离岸美元宽松的情况

如上图所示,当美国经济很弱的时候,美联储会根据美国经济降低联邦基金利率R,这时候R和美国经济是适配的,k1处于正常状态;但是,R和非美经济又不适配了,k2处于过强的状态,R相对于非美经济太低了。

于是,离岸市场过度繁荣,离岸美元开始泛滥,我们会看到美元指数大幅下挫。

所有问题的根源都在于那个不对称——美元是世界货币,但是,它只盯着美国经济。

然而,世界并不是平的,我们无法假设全球的经济状况总是很平均、很同步。

于是,我们会看到离岸美元有时候紧,也有时候松。

说实话,如果你不了解这个不对称,你是没法理解美元指数的,或者说,你只是按照自己的想象理解了美元指数。那是一个碎片化的美元指数,它背后不是一张大网。更进一步来讲,也很难理解美债和黄金这种全球宏观的品种。

当然,对于全球而言,大家最喜欢的状态是,非美经济强+美国经济半死不活。这时候离岸美元市场会急速膨胀。

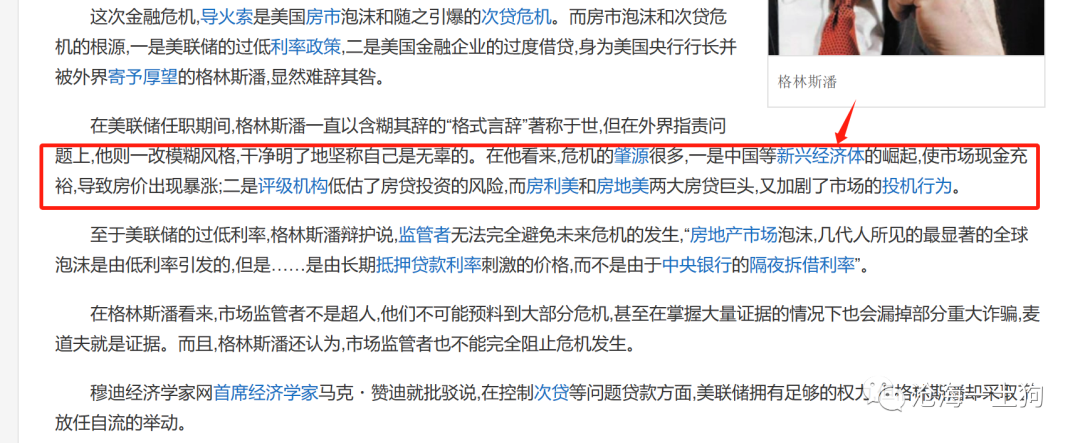

事实上,2008年的金融危机的根源深植于离岸美元市场。

之所以大家喷格林斯潘,是因为大家觉得,格林斯潘把货币条件搞得太松了。然而,格林斯潘会argue:

格林斯潘把中国等新兴市场的崛起,视为“现金极度充裕”的根源。事实上,他的潜台词是,

我是美联储主席,需要着眼于美国经济,但是,非美经济强劲的确会派生大量的离岸美元,带来外部性。

所以,又是那个不对称——美联储是世界央行,但它只盯着美国经济。当下,我们的楼市、股市、债市也在面临类似的状况,只不过是相反的,国内经济不够好,然而,联邦基金利率实在是太高了。

十年美债的含义

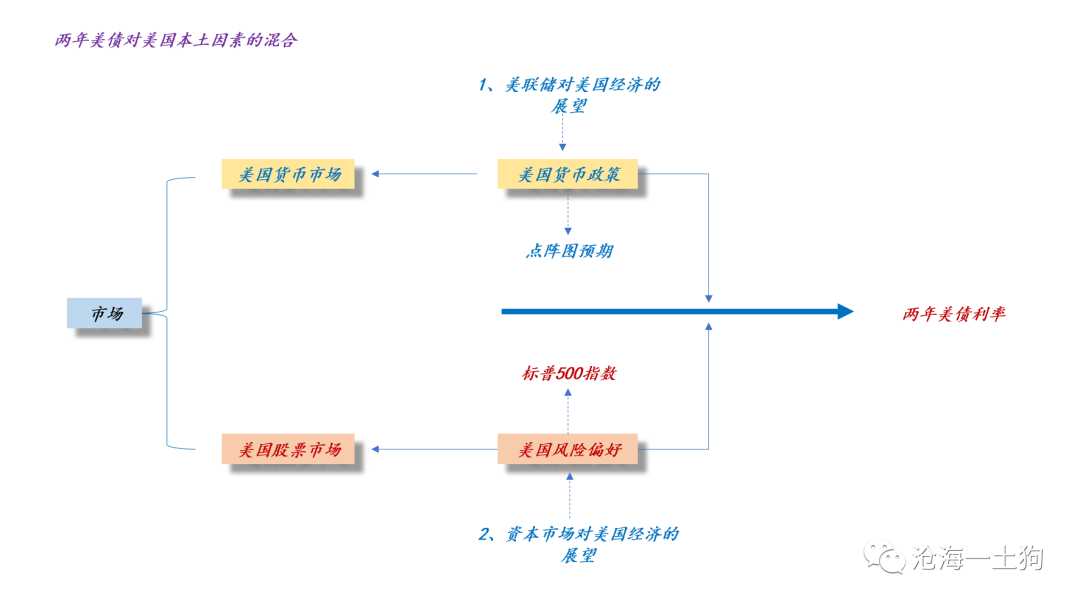

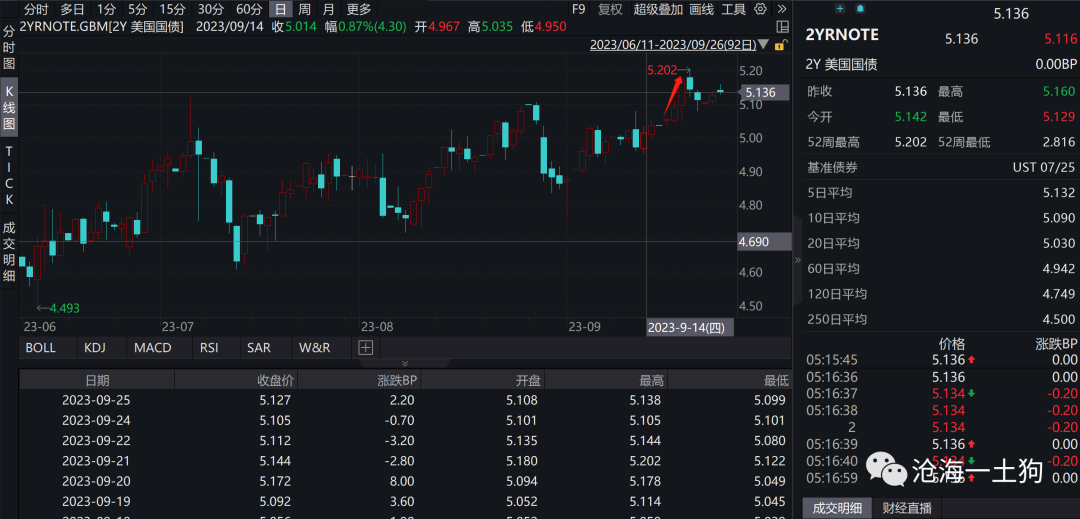

在《如何跟踪美国的货币政策和经济预期?》一文中,我们讨论了两年美债的含义,它忠实地反馈了美国本土诸方面因素,主要包括:1、美联储对美国经济的展望;2、资本市场对美国经济的展望。

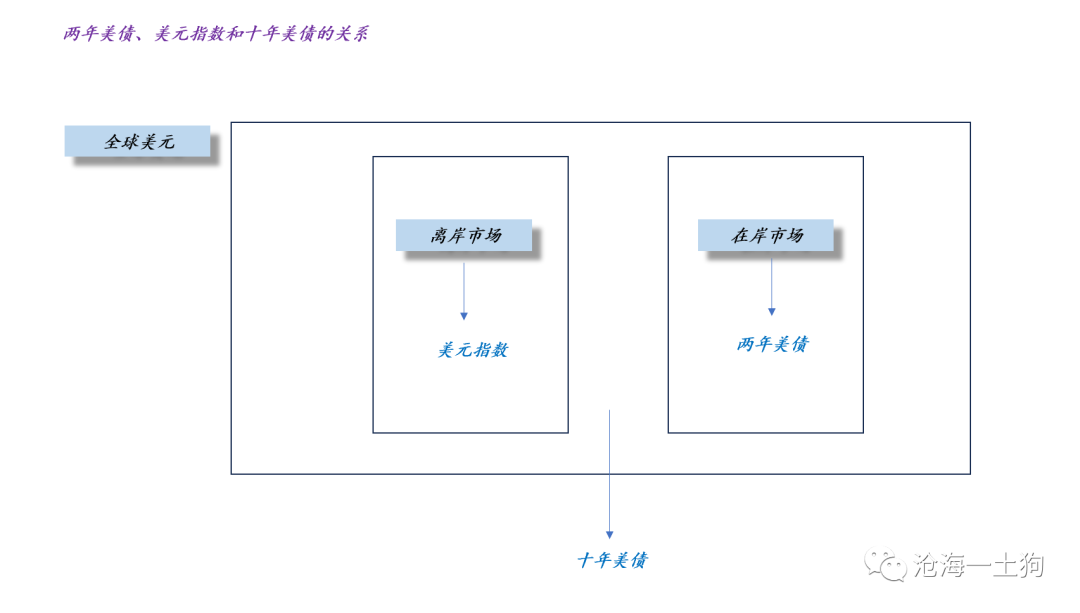

搞清楚全球美元体系之后,我们就能摆正两年美债、美元指数和十年美债之间的关系了。

1、两年美债反馈美国本土因素;

2、美元指数反馈离岸因素;

3、十年美债综合本土和离岸因素;

这一次十年美债利率的飙升来源于本土因素和离岸因素的共振:

1、美联储鹰派的点阵图推升了两年美债利率

2、非美央行放鸽、油价等因素收紧了离岸美元

不公平的世界

根据全球美元体系,我们很容易设计出一个所谓的收割套路:

首先,降息,让海外美元机构贷出去大量的美元贷款,让海外经济体背上大量的债务;

其次,加息,离岸美元市场会快速干涸,海外的主体没法借新还旧,只能贱卖资产偿还债务。

一方面,我们可以断定,这是收割;另一方面,他们也可以辩称,这是正常的经济周期——美国经济弱的时候需要降息,美国经济强的时候需要加息。

事实上,真正要命的点,不在于美元周期,而在于游戏规则本身——非对称。

当非美经济强于美国本土时,非美经济体会去承担过量的债务,泡沫也会吹得很大;

当非美经济体弱于美国本土时,非美经济体又会遭遇不正常的紧缩,刺破泡沫的力度远超想象。

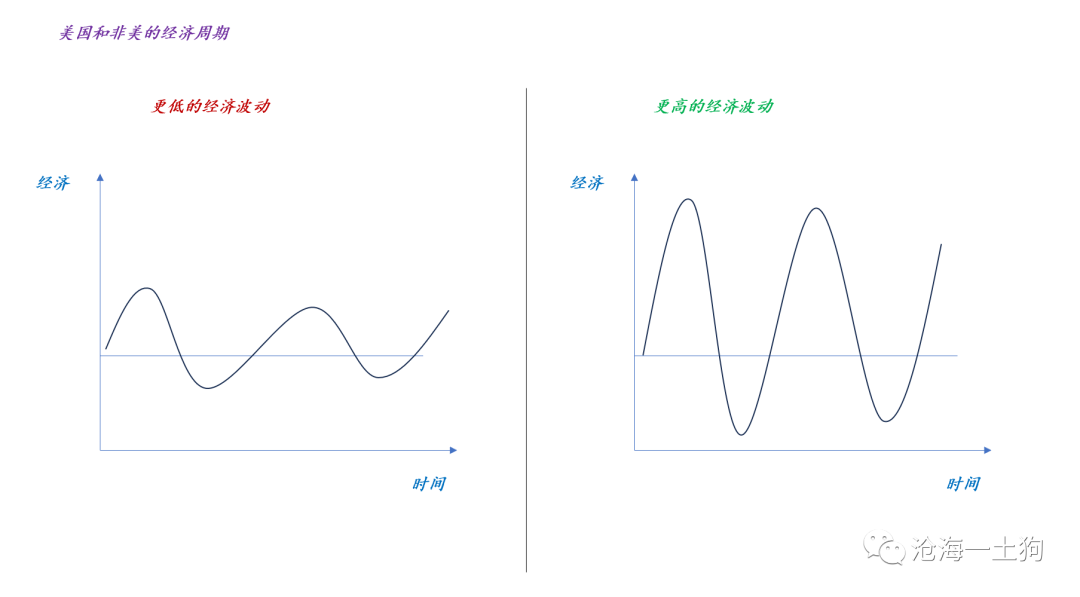

如上图所示,美国经济和非美经济享受了十分不同的待遇:

1、美国经济有美联储保驾护航,美联储不会管非美经济;

2、美国会有更低的经济波动,非美会有更高的经济波动;

一个被过分呵护,一个被充分无视。

因此,非美经济体往往更加脆弱,在每一轮加息周期中,总有国家会因为债务问题倒下,然而,这个国家一定不会是美国。

所以,所谓的收割并不是我们惯常意义所理解的收割,而是一个更高维度的东西,系统性地让一些国家更脆弱,更容易被国际资本围猎。

结束语

回到现实,在十年美债上升的过程中,一个问题反复被投资者们提及,那就是美国政府的债务实在是太高了。

于是,投资者们纷纷抛售美国长债。还有一些投资者基于通胀的逻辑去唱空美国长债。

事实上,这个位置的美国长债博弈属性很强,我们很难基于基本面去决定它该定在哪里,反而应该关注游戏规则是如何被设置的。

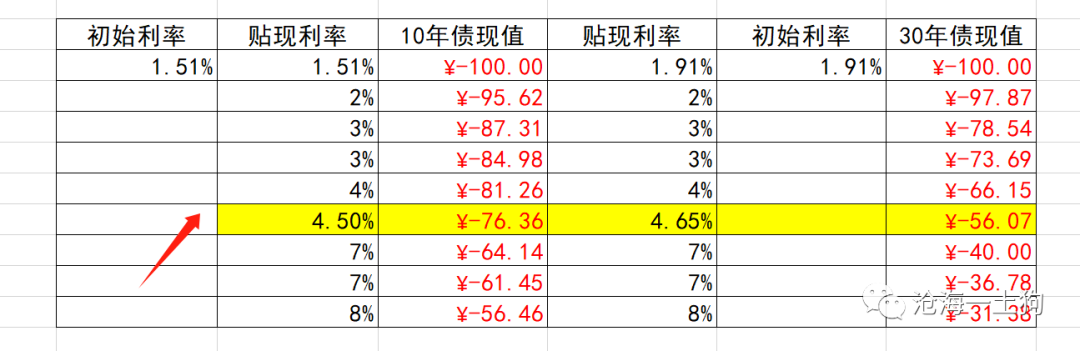

如上表所示,初始利率1.51%的十年美债已经只剩下76元了;初始利率1.91%的三十年美债已经只剩下56元了。

现在离岸市场的美元很少,有一些美元债务需要偿还,并且,国际投资者对未来的形势也充满了担忧,所以,在不断地抛售美国长债。这是卖出方的故事。

对称的,从买入方的角度来看,美国本土的美元是远远多于离岸美元的,即本土可以买更多,离岸只能少量买入。谁收割谁,显而易见。

整个游戏规则本来就是不公平的。

那么,美国财政部最后会真兜不住么?不会的,美联储的美元会救美国人,也只会救美国人。面值100元的美债,50元回购,还有什么比这个化债更快呢?

ps:数据来自wind,图片来自网络

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。