作者:英仕曼 Man Group

题图:英仕曼 Man Group微信公众号

趋势追踪策略长期的表现同股市相当,而风险更低,回撤更小,在股市表现最差的时候它往往表现最好。还有什么不喜欢它的理由?

概述

趋势追踪策略长期的表现同股市相当,而风险更低,回撤更小,在股市表现最差的时候它往往表现最好。还有什么不喜欢它的理由?

至少,趋势追踪策略应当和股票投资一样受到追捧,不是吗?不过,事实却是,股票市场的规模是趋势追踪策略总管理规模(尾注1)的将近300倍,看来,不是另有原因,就是人们不了解趋势追踪策略。

这篇小短文里,我们将探讨这两种可能性。

趋势追踪策略表现的长期表现和股市一样好,真的吗?

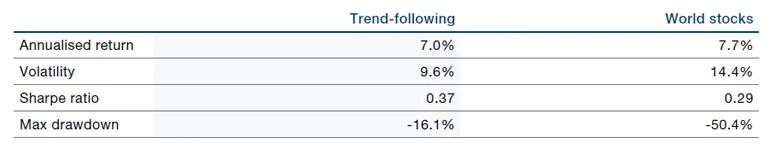

自1986年创立以来,巴克莱BTOP50指数(囊括了多数趋势追踪策略的指数)的年化收益为7.0%,仅比全球股票同期低0.7%(如图1)。然而,趋势追踪策略的风险却显著较低,不论是从波动率的角度(趋势追踪策略指数的波动率为9.6%,而同期全球股票指数的波动率为14.4%),还是从最大回撤的角度(趋势追踪策略指数的最大回撤为16%,而同期全球股票指数的最大回撤为50%)。

图1 自巴克莱BTOP50指数创立以来,趋势追踪策略指数与全球股票指数业绩表现对比

数据来源:英仕曼集团、BarclayHedge、彭博;1987年1月1日至2023年3月31日

趋势追踪(Trend-following)以巴克莱BTOP50指数为代表;全球股票以MSCI World Net Total Return Index hedged to USD指数为代表

趋势追踪策略是一种非常简单的策略:资产价格上涨时买多,资产价格下跌时卖空。金融学的入门级课程就会告诉我们:趋势本不应存在;市场是有效的,信息会及时反馈到价格上。当然,这忽略了一些事实,比如:决策会滞后于信息流,经济周期可能持续数年,人是有情感的(相比对盈利的喜爱,我们更厌恶损失),因此我们可能做出不理性的选择(参考Kahneman & Tversky (1979))。

如果你试图通过追踪一个品种的趋势就实现“财富自由”,那么你的下场很可能是陷入饥困。这就是为什么通常管理人需要交易几十个(如果不是上百个)高流动性品种,来获得持续性的收益。他们使用计算机来重复这一过程,因为计算机不会受情感左右。

真正的风险分散

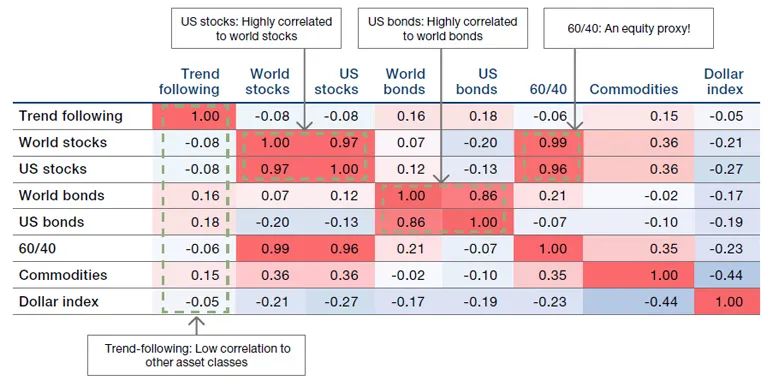

自创立以来,BTOP50指数同全球股票和其它传统资产的相关系数事实上为0(如图2)。直观来看,这是由于趋势追踪策略同时捕捉所有这些品种的上行或下行趋势机会。图2的相关性表也显示出这些资产之间本身风险分散程度很低:全球股票同美国股票的相关系数为0.97,全球债券同美国债券的相关系数为0.86。更令我们惊讶的是,全球股票同“60/40”股债平衡组合的相关系数也有0.99。

图2 趋势追踪策略具有高度的风险分散特点

数据来源:英仕曼集团、BarclayHedge、彭博;1987年1月1日(部分数据从1995年1月31日起)至2023年3月31日

趋势追踪(Trend following)由Barclay BTOP50表示,全球股票(World stocks)由MSCI World Net Total Return Index表示,美国股票(US stocks)由S&P 500指数(本币,总收益),全球债券(World bonds)由Barclays Capital Global Aggregate Bond Index Hedged USD表示,美国债券(US bonds) 由Bloomberg/EFFAS Bond Indices US Govt 5-10 Yr TR月度收益表示,“60/40”股债平衡组合由60%全球股票(World stocks)加40%全球债券(World bonds)表示,商品(Commodities)由Dow Jones-UBS Commodity Total Return Index指数表示,美元指数(Dollar index)由US Dollar Index Spot表示。

股票表现最差时,趋势追踪策略表现最好?

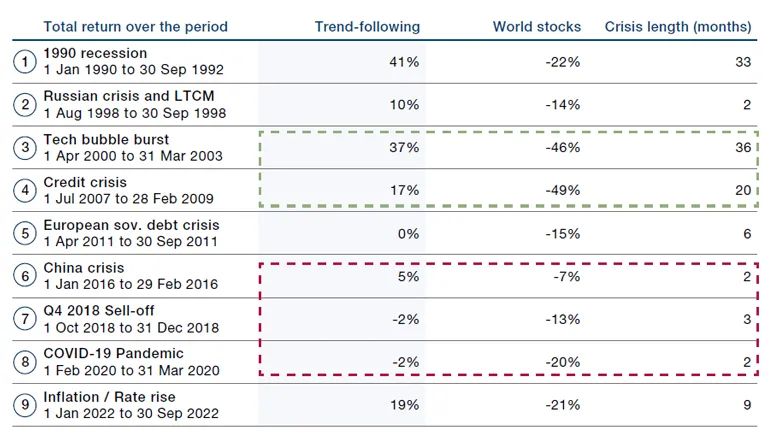

长期的低相关性是一方面,趋势追踪策略还有另一个让人喜欢的理由:在市场危机期间同风险资产的低相关性。历史上,在股票市场持续走弱期间,趋势追踪策略表现出正收益,也就是“危机阿尔法”的特性(参考Greyserman & Kaminski (2014))。如图3所示,在2000——2003年互联网泡沫时期,BTOP50指数的收益率为37%,在2007——2009年全球金融危机期间,BTOP50指数的收益率为17%。两次市场危机都持续了数年。而在相对较短的市场危机(如2020年新冠肺炎疫情爆发期间),趋势追踪策略的盈亏情况就不尽相同了。这是因为,趋势追踪策略通常需要更长时间(3-6个月)来发现并交易新的趋势。

图3 趋势追踪策略的“危机阿尔法”特点

数据来源:英仕曼集团、BarclayHedge、彭博;1987年1月1日至2023年3月31日

趋势追踪(Trend-following)由巴克莱BTOP50指数表示;全球股票(world stocks)由 MSCI World Net Total Return Index hedged to USD表示。所选择的期间具有特殊性,结果不能代表资产或策略的一般表现。

所选期间开始和结束日期是主观的,不同的机构针对同一市场事件可能会选择不同的日期范围,从而使得业绩表现数据有所差异。

让更多人理解趋势追踪策略

传统股票投资组合(特别是一个充分分散的组合)的业绩表现是更容易理解的。长期来看,股票会上涨,但如果有负面消息出来(比如全球疫情的爆发),股市可能出现一些损失。如图2所示,跨地区的风险分散,乃至加入40%的债券资产,都不会有太大的帮助。

趋势追踪策略的业绩表现则没那么直观。趋势追踪策略的投资组合通常横跨多个大类资产板块,交易多个品种,不仅仅是股票。但是,也有很多资产可以带来同股市(或是风险资产)正相关的风险暴露,比如做多新兴市场货币、做空黄金等等。更加复杂的是,随着不同品种趋势的出现或消失,这些仓位也会发生变化。因此,趋势追踪策略对各类资产的风险暴露(贝塔)是动态变化的。

所以投资者该如何理解趋势追踪策略的业绩表现?关键是对仓位的理解。除了投资者报告上提供的仓位信息,潜在的趋势追踪投资人还需要理解趋势投资周期的敏感度。在我们看来,中周期趋势追踪策略通常对2——6个月的趋势较为敏感,其中周期越短的管理人调整仓位的速度越快,对市场危机的反应可能也更快。

而对于6个月趋势更加敏感的偏长期的管理人,对市场方向的变化反应更慢,但长期业绩表现可能更好。市场的选择也会是理解趋势追踪策略业绩表现的另一个因素。

趋势追踪策略有时会被描述成“黑箱”,不透明,带有神秘色彩,这可能是源自对仓位缺少理解,或者是因为计算机的使用。但是,趋势跟踪策略使用的是可以写下来的规则,基于的是可以理解的非有效市场假设下的现实情况,并利用计算机实现复制扩展,避免人类情感因素的干扰,这下可以确定它是一个“透明”的盒子了吧?

结论

如果你想买一栋房子,你可能会去听地产中介或开发商的介绍,但也可能持怀疑的态度。毕竟他们是利益相关方。英仕曼AHL有着超过30年管理趋势追踪策略的历史,所以在对趋势追踪策略的讨论上,我们也是利益相关方。但我们在写作此文时尽力保持立场的客观,因此所有业绩表现数字都是指数层面的。

在我们看来,趋势追踪策略受到市场的欢迎程度还不够。正如我们在开篇所说的,趋势追踪策略长期同股票收益相当,同传统资产相关度低,风险特征良好,在股市下跌时通常表现较好。趋势追踪策略是股票投资组合很好的搭配。我们还有什么理由不喜欢它呢?

参考文献

Greyserman, A., & Kaminski, K. M. (2014). “Trend Following with Managed Futures. The Search for Crisis Alpha”. Wiley

Kahneman, D., & Tversky, A. (1979). “Prospect theory: An analysis of decision under risk”. Econometrica, 47, 263-291.

Mackic, A. (2023), “The Need for Speed in Trend-Following Strategies’, Man Institute, Available at: www.man.com/maninstitute/need-for-speed-trend-following

Robertson, G. (2022), “Gaining Momentum: Where Next for Trend-Following?”, Man Institute, Available at: www.man.com/maninstitute/gaining-momentum-trend

1. CTA资产管理规模:www.barclayhedge.com/solutions/assets-under-management/cta-assets-under-management/cta-industry/

彭博:全球交易所市值

本文作者:Graham Robertson,DPhil

英仕曼AHL客户投资组合总监

Graham Robertson是英仕曼AHL合伙人、客户投资组合管理总监,是英仕曼AHL投资和管理团队成员。他负责英仕曼AHL一系列量化策略的客户沟通交流工作。

Graham于2011年加入英仕曼AHL,此前他曾在KBC另类投资管理公司负责资本结构套利策略开发,在Vicis Capital负责股票衍生品相对价值模型开发。他的职业生涯起初在瑞士信贷的固定收益部门,后来转至德国商业银行(Commerzbank),在德国商业银行他创建了相对价值团队并成为信用债策略总监。

Graham持有牛津大学地震学博士学位,爱丁堡大学地球物理学学士学位。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。