作者:磐松资产

题图:磐松资产微信公众号

概要

在上一篇白皮书《贝塔套利(1/2)》中,我们探究了中国股票市场中β和回报的关系,并展示了贝塔套利的可持续性。不同β的股票之间存在长期的错误定价,体现出传统的投资方式难以贝塔套利,从而消除这一现象。本文进一步分析了纯多头股票基金实现贝塔套利所面临的困难,并从基准选择、期货贝塔管理和融资融券三个方面,阐述了磐松的解决方案。

贝塔套利的问题

传统的股票型基金属于纯多头股票组合,不管基金名称是否包含明确的"指数增强"字样,基金本质上都有一个业绩评价基准(比如沪深300指数),基金经理的价值体现在是否给投资者创造了超出基准的收益。

假设一位基金经理发现了低β股票普遍估值低、预期回报高,想要利用这一现象获取超额收益。因为传统的股票型基金存在融资融券的限制,他只能重仓低β股票来表达这一观点。然而,因为绝大部分的基金业绩基准都是基于市值加权的股票指数,基准β约等于1,他重仓低β股票会导致投资组合与业绩基准产生严重的β错配。为了防止投资组合的跟踪误差过大,基金经理最多只能小幅超配低β股票,不能大幅度地进行贝塔套利。

基金经理之所以在乎投资组合的跟踪误差,是因为他的业绩是通过投资组合相对于业绩基准的超额收益来评定。如果在股票市场普涨时(牛市),基金由于整体组合β偏低,收益显著差于基准,那么基金经理就会面临大量赎回并引发职业危机。

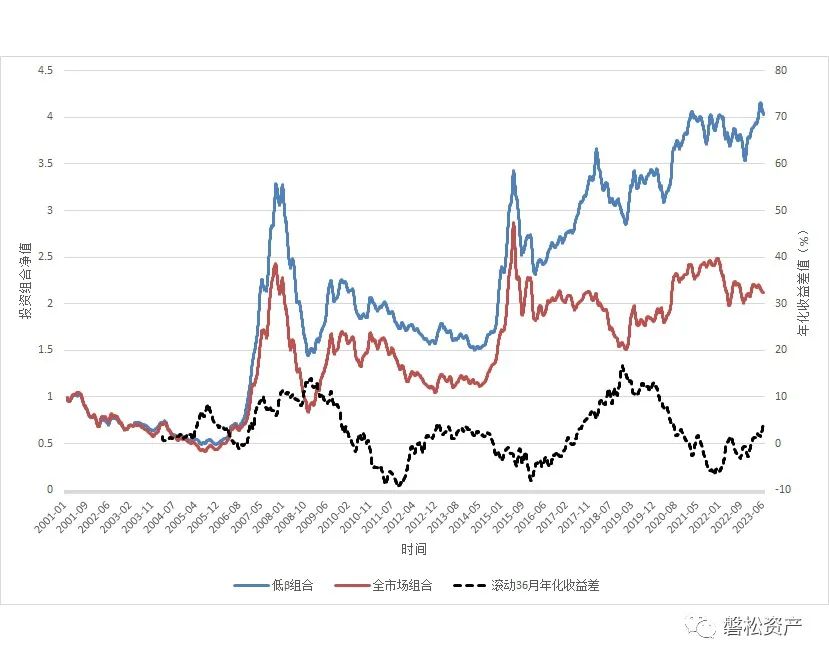

总之,如果基金的β相对于业绩基准的β过低,基金经理就面临很大的风险。出于这种顾虑,他们往往不会重仓低β股票,导致了贝塔套利机会长期存在。为了具体展示贝塔套利的风险,我们在图1中对比两个虚拟的投资组合:

1. 蓝线(左轴):前30%低β股票组合的净值曲线;

2. 红线(左轴):整体股票市场的净值曲线;

3. 黑色虚线(右轴):低β股票组合超出整体股票市场的滚动收益差。

长期来看,投资低β股票能获得相对于市场的超额收益。然而,这种投资方式也存在一定的风险。例如在2019-2021这三年间,股票市场整体上涨,黑色虚线却持续回撤,这意味着低β股票表现相对疲软。在三年牛市的行情之中,仅投资低β股票的基金经理业绩可能持续逊色基准,面临较大的赎回压力。

贝塔套利的方法

针对持续的贝塔套利机会以及管理人所面临的操作困境,磐松给出了一系列的解决方案。

01基准选择

首先,管理人可以将基金产品对标低β的业绩基准:

1. 宽基指数与现金或债券指数混合

在宽基指数中混入现金或债券指数(比如80%沪深300+20%现金),能够降低业绩基准的β,缓解大盘持续上涨时的业绩压力。此类投资策略的不足是,当β溢价大于股票溢价时,由于低β股票不能提供较高的收益,管理人不得不持有高β股票和大量现金。客户支付了权益类资产主动管理的费用,但管理人却持有大量现金,可能引发争议。根据上一篇白皮书的结论,β溢价只有在很少的时间段会大于股票溢价,所以我们认为这个缺陷是可以接受的。

2. 低β股票指数

直接拿低β股票指数(比如由高股息率股票构成的指数)作为基金的业绩基准,也能达到同样的降低业绩基准β的效果。但此类投资策略的不足是,管理人的实际投资范围会被框定在低β股票中,在高β股票表现强劲的牛市中失去了自身的灵活性。

02期货贝塔管理

重仓低β股票并不意味着投资组合的β一定要与业绩基准有偏差,管理人可以做多股指期货来补足投资组合β与业绩基准β之间的差值。假设管理人看好并重仓低β股票,得到的股票投资组合平均β为0.8,管理人可以额外做多20%的股指期货,使得整体投资组合的β为1。值得强调的是,期货贝塔管理并不意味着永远做多股指期货。β溢价和股票溢价都会随时间波动,极端情况下低β股票也有可能被高估。在β溢价高于股票溢价的时候,管理人也可以买入高β股票并做空股指期货,使投资组合与业绩基准β保持一致。

除了高度的灵活性外,期货贝塔管理还具有以下优点:

1. 投资组合构建、调整的交易成本较低;

2.由于业绩基准仍然是常见的宽基指数,产品业绩具有广泛的对比空间。

03融资融券

如果管理人能够融资融券,可以直接贝塔套利:在β溢价低于股票溢价的时期,融券做空高β股票,同时融资做多低β股票,并根据市场错误定价的程度调整投资组合的杠杆率。管理人既能充分利用错误定价带来的投资机会,也能随市场的波动灵活调整组合风险。做空股票一般面临着高门槛、高成本、严监管等限制,所以这样的投资策略(简称为杠杆指增)过去不是非常普及。杠杆指增通过调整多空股票组合,使得整体投资组合的β不会显著偏离业绩基准;在控制跟踪误差的前提下,可以获取比纯多头指数增强策略更高的超额收益。

总结

市场对不同β股票的错误定价具有持久性,为管理人提供了贝塔套利的投资机会;一些现实问题也阻碍了传统的机构投资者充分利用这个投资机会。我们介绍了贝塔套利的三种方式:

1. 产品对标低β业绩基准:欢迎有此意向的基石投资者与我们联系;

2. 期货贝塔管理:磐松旗下绝大部分产品都已具备此功能;

3. 融资融券:磐松计划在2023年4季度发行杠杆指增,敬请期待。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。