作者:麦教授随笔

题图:麦教授随笔微信公众号

在完美的金融市场中,股价始终反映潜在价值。但如你所见,金融市场并不完美,这种不完美的一个主要根源就在于人类的情感,它汇聚成普遍的投资者情绪。

情绪是影响人类生活各个方面的主导力量。

我们做出的决定、对经验的解释,甚至我们的个性都主要受到情绪的影响。

从神经生物学角度来说,我们通过情感来创造、感受和思考。

在很多方面,我们感知到的现实不是由事实决定的,而是由感觉决定的。

心理学家认为,情绪驱动我们做出80%的选择,而实用性和客观性只代表我们决策的20%。

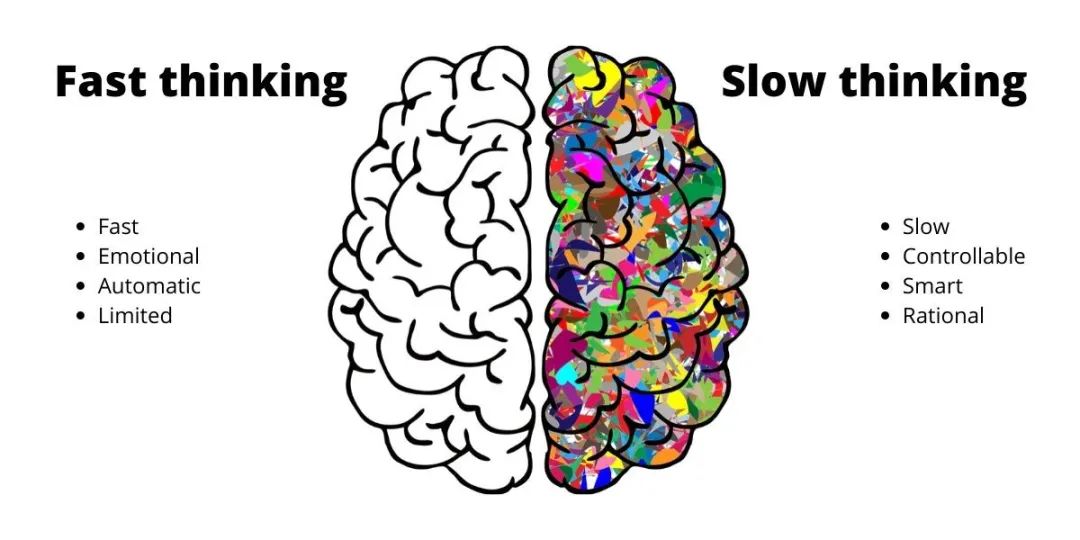

这是因为我们的大脑有两个侧面,思考面和感觉面。

大脑的思考是缓慢的、理性的、客观的。它通过信息有意识地、有条理地、有逻辑地进行推理。

大脑的感觉要快得多。它是冲动的、情绪化的、无意识的。这也是我们默认的决策系统。

华尔街有句老话:“金融市场由两种强大的情绪驱动——贪婪和恐惧”。30多年前,巴菲特也在写给股东的信中说道:“恐惧和贪婪这两种传染性极强的灾难的偶尔爆发,会永远在投资界中出现。”

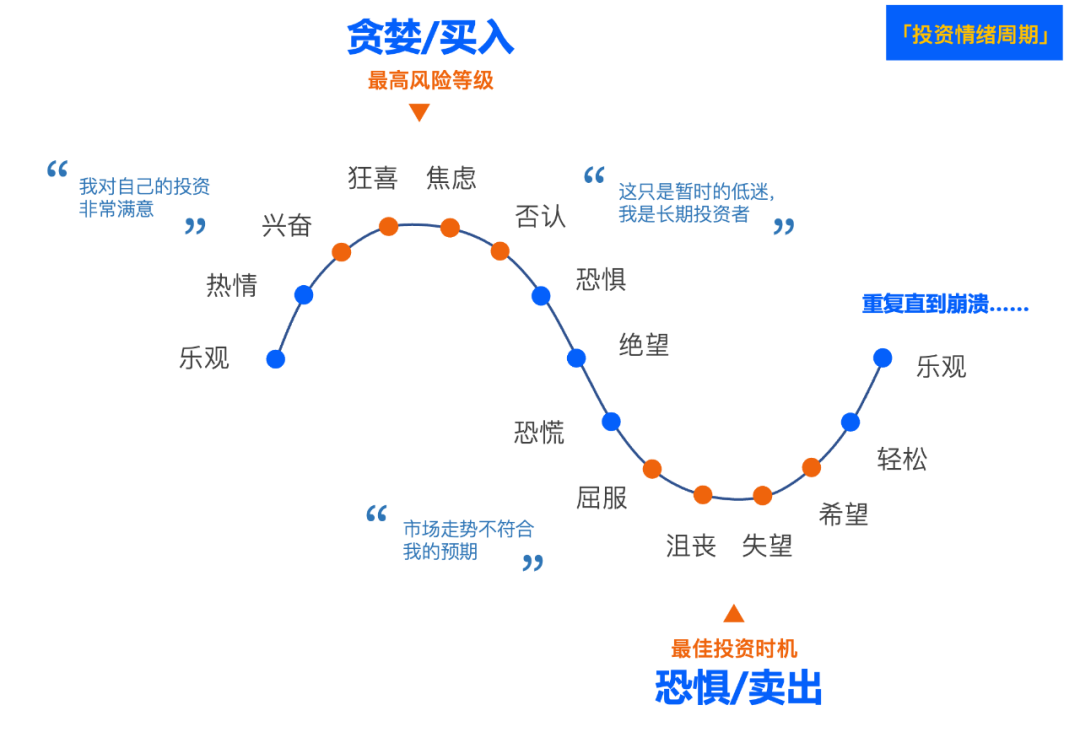

市场情绪就像钟摆,经常从非理性的兴奋,摆向毫无根据的悲观。

大多数投资者都会经历一个跟随市场的循环周期。这种情绪循环常常导致投资者在错误的时间做出错误的决定。

在广泛的情绪趋势下,价格会脱离价值,高于或低于应有水平。

历史上多次出现的牛市中令人眼花缭乱的高点以及随后熊市的崩溃,都验证了由贪婪和恐惧驱动的投资者行为会对市场带来怎样的灾难。

因此,巴菲特那句:“别人贪婪我恐惧,别人恐惧我贪婪”的名言被奉为经典,广为流传。

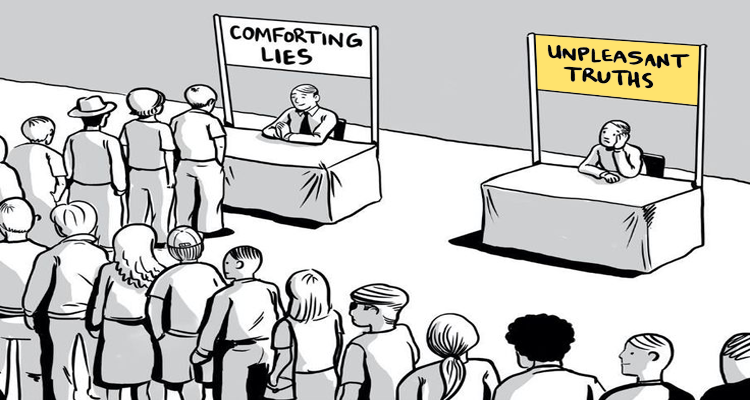

但现实情况并不总是那么清楚明晰。

金融市场充斥着大量“噪声”,时常会表现为“混乱无序”。过载的信息不仅让身处其中的个人投资者难以看清别人的情绪,还会误判自己的情绪。

所以,保持理智与清醒变得尤为重要。

既然“现状难以描述,未来不可预测”,更要拨开“傲慢”与“偏见”的迷雾,在波动的市场中做出更加明智的投资决策。

在投资中,由情绪驱动的非理性行为和偏见可以分为以下几类:

1) 过度自信(傲慢)

过度自信往往伴随着对未来结果乐观预期,这种预期会让投资者高估自己对股市或特定投资的理解,驱使其做出冲动的决定以期获得高回报。

例如频繁交易或承担过度风险。

2) 让感觉影响判断(情绪化偏差)

“虽然热情在其他行业是一项必不可少的品质,但在华尔街却总会招致灾难。”——本杰明·格雷厄姆

2018年的一项调查发现,当标普500指数下跌 4.38% 时,普通投资者的损失是这一数字的两倍多。投资者亏损是因为他们在市场下跌时凭情绪行事。

同年的另一项研究显示,消除情绪策略的投资者在十年内回报率提高了23%。

研究表明,情绪会导致冲动或非理性的选择,从而对回报产生负面影响。

典型的两种情绪如贪婪和恐惧。

贪婪是对物质财富或收益的渴望,通常与承担过度风险有关。在投资中,贪婪会驱使个人追逐高绩效的投资,即使他们没有完全了解所涉及的潜在风险。

投资者为了实现收益最大化而承担了超出自己所能承受的风险,其后果可能会是重大的损失。比如投资投机股票或参与市场择时,试图低买高卖。

而对市场波动的恐惧或对错过收益的恐惧,可能会让投资者在没有充分考虑所有可用信息的情况下仓促做出决定。

这通常被称为“避险”心态,即投资者在市场低迷期间抛售以避免进一步损失,即使这意味着错过未来的潜在收益。从长远来看,这种行为也可能会降低回报。

无论是贪婪、恐惧还是介于两者之间的任何情绪,避免过度反应的风险才是长期投资成功的关键。

投资者能做的最好的事情就是了解自己,并准备好在市场上涨或下跌时管理好自己的情绪。

3) 对短期噪音反应过度(注意力失焦)

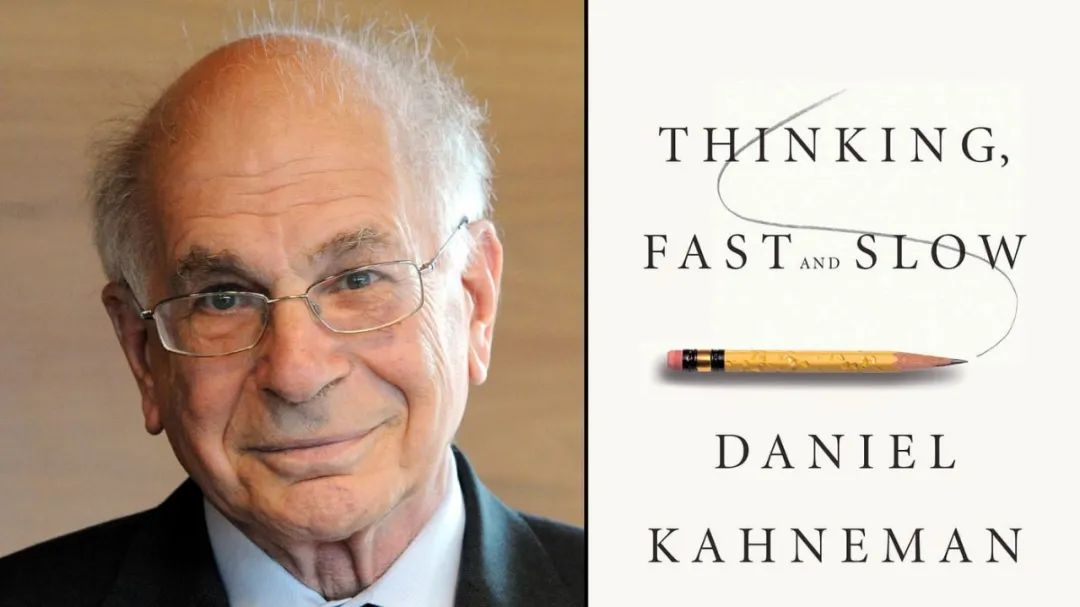

“生活中没有什么东西如你想象中的那么重要,当你在想它的时候。”——丹尼尔·卡尼曼

由于“焦点效应”,人类的大脑会混淆事件的严重程度和发生的可能性。

比如某段时间内媒体频繁报道空难事件,就会激发公众对于飞机的恐惧,但实际上飞机失事的概率要远远小于汽车等交通工具。

与此同时,更真实、更隐蔽的风险,如心脏病或糖尿病,人们却更容易降低它们的权重进而忽视其威胁。

得益于媒体的发达,投资者总能迅速从多种渠道获取无数关于市场的消息。然而,这些信息常常真伪并存、泥沙俱下,根据短期信息做出的决策或因个人局限受到锚定偏见的影响,或随大流被从众心理所驱使。

特别是在短期内变量增多且随时变动时,频繁反应不但无法提升事件的能见度,还可能增大其复杂度。

好的投资者会尽量避免对短期事件作出反应,而不是通过预测(或应对)短期事件来把握市场时机。

采取长期原则将使投资者能够将目光聚焦在真正的目标上,做出更优的决策。

就像巴菲特说的:“在投资中,不一定要做非凡的事才能取得非凡的成就。”

随着时间的推移,取得良好的成绩也许并不需要非凡的洞察力或复杂的策略,而是在短暂的动荡时期保持冷静的头脑。

很多投资者喜欢问:“我能获得的最佳收益是多少?”,这似乎是一个很直观的问题。

但如果投资者了解复利背后的数学原理,就会意识到最重要的问题不是“我怎样才能获得最高回报?”而是“我能在最长时间内维持的最佳收益是多少?”

在混乱时始终留在市场中,才有赢的机会。

“进行长期投资,不必要太贪婪,也不必要太恐惧。”—— Shelby M.C. Davis

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。