作者:私募finder(知乎平台同名) 好投学堂专栏作家

一、公司介绍

这家私募成立于2018年底,2019年底发行第一支产品,目前公司规模2亿左右,自有资金2000万,公司现有8人,研究员 6 人,运营人员 1 人,销售人员 1 人,6位投研是公司的合伙人,共同持股90%,且在一起合作创业5年以上,团队非常稳定,实控人和基金经理均拥有 10 年以上量化策略研究和交易经验,其他合伙人在创设本公司之前,均在量化平台公司工作 2-3 年,量化 IT 技术和策略研究经验丰富。

公司于2019年底备案第一支产品,2019-2020年开展实盘实验,建立交易体系,改进和丰富策略。到 2020 年底,交易和策略体系基本构建完成(后期持续优化),2021年在完整的交易体系下运行,充分验证策略的绩效稳定性,2022-2023年策略持续稳定运行,并于去年开始对外募资。

二、策略介绍

公司采用“多因子+机器学习”的选股逻辑。

策略研究采用课题制,由首席策略师或基金经理确定研究课题后,策略团队协作,完成策略建模和测试工作。策略团队各成员的技能和分工为:J总主要负责机器学习算法研究,F总主要研究策略组合优化和风控算法,Z总主要研究日线量价因子和基本面因子,X总主要研究高频因子,L总主要研究算法交易,W总主要研究事件和另类因子

因子层面:因子库约 3700 个,全部为人工挖掘,其中量价因子占比60%、基本面因子占比30%、事件因子占比10%。

策略层面:有32个子策略,因子输入后,使用机器学习算法训练策略,每个策略可在任意时间截面上,给 A 股所有股票打分

策略组合:以期望回报为目标函数,以各策略分数和各产品当前持仓为输入,以 50 多个 Barra 风格因子暴露水平和行业/指数成分偏离度为约束,首先使用非线性函数映射策略分数和风格暴露,再使用动态规划算法得到各产品的换仓指令

算法交易:算法交易全部自研,各产品根据换仓指令,调用算法交易模块执行换仓操作

目前股票池有400多只股票,持仓股票数量在200只左右(还有1倍的空间),各股票等权建仓,市值中性化,即便有特别看好的股票,单票也不会超过0.75%,平均持仓周期 5-6 个交易日,双边年换手80-100倍。

业绩展示:

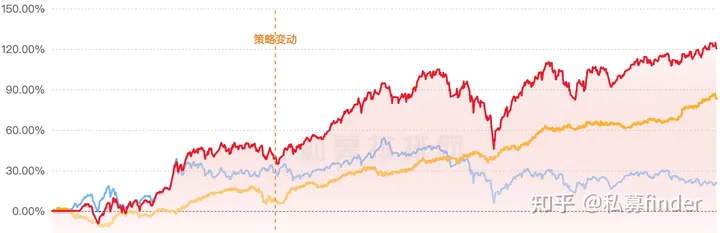

中证500指增

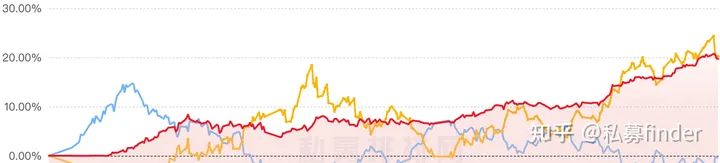

股票中性

三、问答

1.问:因子是用机器学习算法自动挖掘的么?

答:不是,底层因子都是人工设计和开发的,只有“用底层因子构建策略”这个步骤使用机器学习算法。底层因子设计是基于策略研究者对市场和交易的理解,而不是数据本身。

2.问:在不同的市场环境下,是否执行主观择时和策略适配等操作?

答:本司遵循纯量化客观交易的原则,在各种市场环境下均采用同一套策略组合和风控参数配置,不主观预判市场风格,不进行主观择时,不干预自动交易。通过增加策略风格多样性、提高组合优化和风控水平,使基金产品在各种市场环境中拥有Alpha 获取和回撤控制能力。

3.问:风控参数如何设置?

答:我们采用非线性函数输入动态规划进行风控,因此,风格暴露、行业暴露和指数成分暴露没有恒定的值域或标准差,从实际运行情况来看,对标指数成分暴露比例为 25%-40%,风格因子线性暴露绝对偏离不超过+-20%,行业暴露偏离不超过+-15%。

4.问:是否采用了第三方算法交易服务?

答:没有,算法交易是自研的,因此冲击成本稳定性、可预测性强,不存在与其他交易者共用同类算法交易服务平台导致的拥挤问题。

5.问:换仓时点如何选择?具体如何操作?

答:经过优化后,目前执行 1 次全市场数据扫描和策略计算,总共需要 5ms,因此可以在盘中任意时点,根据最新市场信息完成一次换仓操作。由于目前管理规模较小(2 亿),实盘中每 10 分钟执行 1 次换仓,每次换仓都使用最新市场信息重新执行规划,但只买/卖策略建议换仓股票一定金额比例,从而保持全天总换仓比例基本稳定,降低交易冲击成本。

6.问:策略的预测周期是多长?

答:策略预测周期为 2-10 个交易日,组合后最佳预测周期为 5-6 个交易日,与平均持仓周期一致。

7.问:整体风格是否偏向小市值股票?

答:大小市值股票风格轮动是量化策略最大的风险来源(没有之一),目前,本司基金产品的市值暴露已经中性化,在 Barra 市值因子上的线性暴露水平,平均为0.52,范围为 0.39-0.58。

8.问:策略 Alpha 的主要来源是什么?

答:目前,在 A 股市场,主要的资产定价因子(比如市值、价值、动量等)已经 Beta化了。因此,本司策略在这些因子上基本中性配置,并不依靠投机性地配置小市值、高波动股票来获取短期收益,也不重仓押注任何热点行业。策略的 Alpha 主要来自于对复杂组合条件下各类套利机会的深入挖掘,蕴含了对交易行为学的洞察、对公司财务风险的评估和对市场风格的适度择时。

9.问:同时采用 32 个策略的原因是什么?

答:这些策略在主要风格因子上的暴露具有互补性,组合使用可以大幅度降低在极端市场风格下产品净值回撤。研究 Alpha 水平较高且风格互补的策略,是量化领域重要而困难的任务。

10.问:在什么市场条件下,策略易获高 Alpha?反之,策略回撤的主要原因是什么?

答:在热点散乱、轮动性强、流动性高的市场环境下,策略容易获得高 Alpha,而在事件或情绪驱动的单一风格、单一行业持续行情中,策略容易出现回撤。

11.问:如何保持各产品绩效的一致性?

答:本司部署的中心节点服务器维护所有产品的实时持仓,使用同一组策略进行统一规划,公平随机分配交易机会给所有产品,从而保证各产品绩效的长期一致性。

(注:因交易机会随机分配,以及个别时段新策略上线试运行等问题,可能造成短期绩效差异)

12.问:策略的优化更新周期是多长?

答:每季度执行一次策略数据更新,而策略优化升级周期则不确定,要看策略研究进度。按过去 3 年的经验,一般每半年会对策略进行一次较大幅度的优化升级。

13.问:策略研究有什么新进展?

答:我们采用运行一批、储备一批、在研一批的策略研究制度。目前,储备(尚未大规模应用于实盘产生收益)策略包括:自动化 T0 策略、基于场内信用和场外 DMA 联合个股融券的多空策略等。此外,更多风格互补的策略正在持续研发中。

14.问:目前有多少自营资金?产品的资金来源?

答:自营资金约 2000 万,高净值客户资金约 3000 万,其余 1.5 亿为 FOF 等机构资 金, 5 家机构投资了我们的基金产品。

15.问:请自我评价,基金产品和策略和主要竞争优势是什么?

答:本司策略的回撤周期和市场上头部/主流量化基金不同步,对于 FOF 基金而言,有很高的风险配置价值;总体 Alpha 能力稳定且居于市场同类产品前列;后备策略充足,抵御市场 Alpha 水平进一步下降的能力较强;风控严格高效,产品最大回撤逐年显著下降。

重要声明与风险提示:本报告仅供合格投资者及定向客户参考,本文中的数据信息均来源于公开资料,文中的观点、结论和建议仅供参考,不构成任何投资建议,投资者据此做出的任何投资决策与作者无关。

投资有风险,入市需谨慎