我是导航小目录:

一、量化策略云跟踪

1. 股票量化类策略

- 1.1【股票市场中性策略】

- 1.2【量化500指增策略】

- 1.3【量化1000指增策略】

- 1.4【量化选股策略】

2. 商品期货类策略

- 2.1【量化CTA策略】

- 2.2【主观商品期货策略】

3. 另类套利类策略

- 3.1【事件套利策略】

- 3.2【期权套利策略】

4. 宏观对冲类策略

- 4.1【宏观对冲策略】

一、量化策略云跟踪

1. 股票量化类策略

1.1【股票市场中性策略】

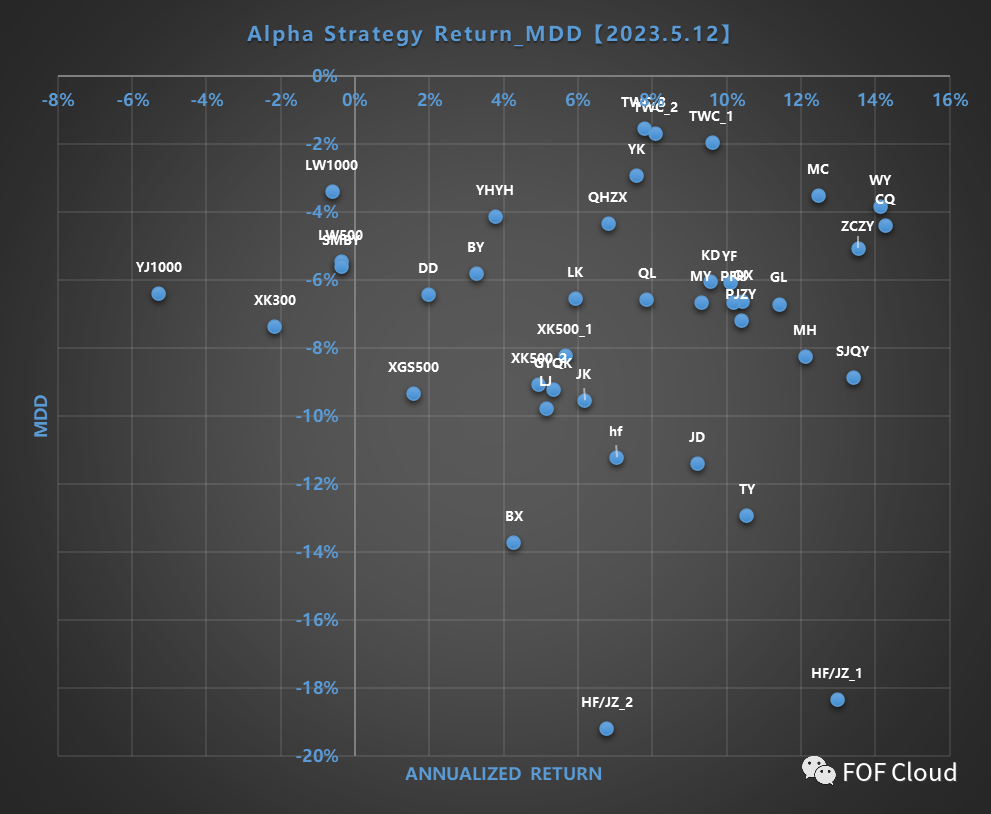

- 截止到周五2023.5.12收盘,本周股票Alpha策略样本内平均周度收益(WTD)为0.1%,今年以来周胜率为11/18,获得正收益的管理人为87%,样本成立以来平均年化收益为7.11%,历史MDD为7.29%。

- 今年以来Top3 YTD平均收益为5.96%,40只样本YTD平均收益为1.59%。股票Alpha策略整体收益分化较大,风控上经历了2021Q4、2022M4、2022M9~2022M11创下最大回撤,尤其是2021.Q3 AUM突增的管理人,样本整体修复情绪仍然偏弱;但也有管理人2023.Q2猛冲5.39%,超额非常超预期。

- 历史来看,【500Alpha+500指增】规模适宜的管理人整体夏普更高,超额稳定性也相对更可持续。

图表一

Source:朝阳永续, 本文作者整理,Update to 2023.5.12

1.2【量化500指增策略】

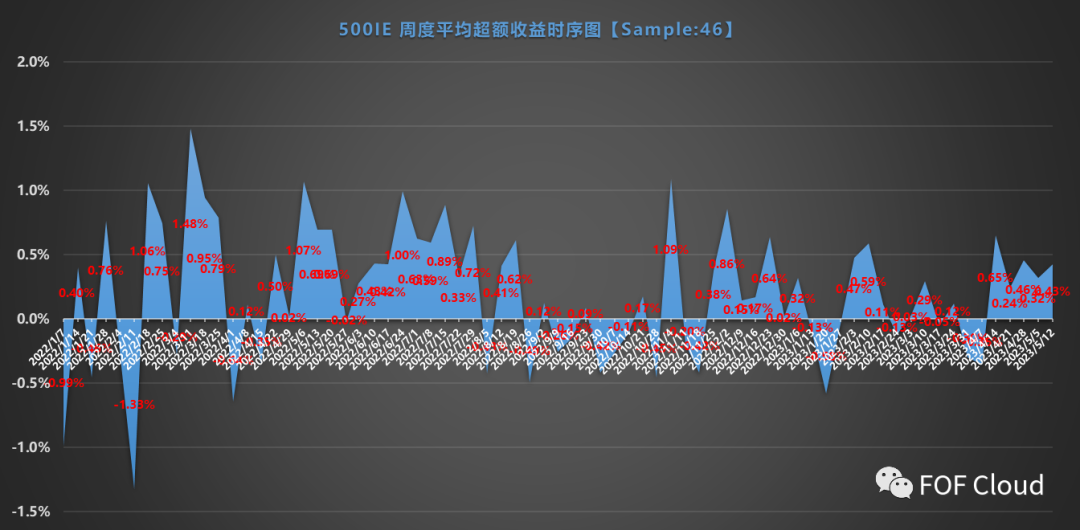

- 截止到周五2023.5.12收盘,样本内平均周度绝对收益(WTD)为-1.34%,平均周度超额为0.43%。

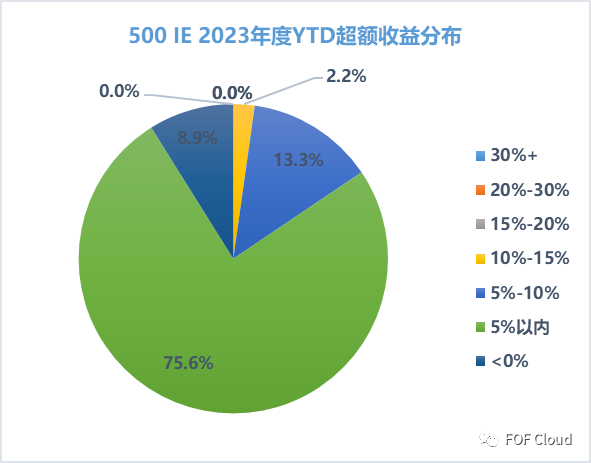

- 观测区间内,今年以来仅有2.2%的样本绝对超额在10%-15%以内,TOP3超额均值为7.21%;75.6%的样本绝对超额在5%以内,8.9%的样本绝对超额低于0%;2023Q1贝塔利好情形下,量化500指增管理人平均获取了6.66%的绝对收益,但获取正超额收益的能力持续小幅衰减。

图表二

Source:朝阳永续, 本文作者整理,Update to 2023.5.12

图表三

Source:朝阳永续, 本文作者整理,Update to 2023.5.12

1.3【量化1000指增策略】

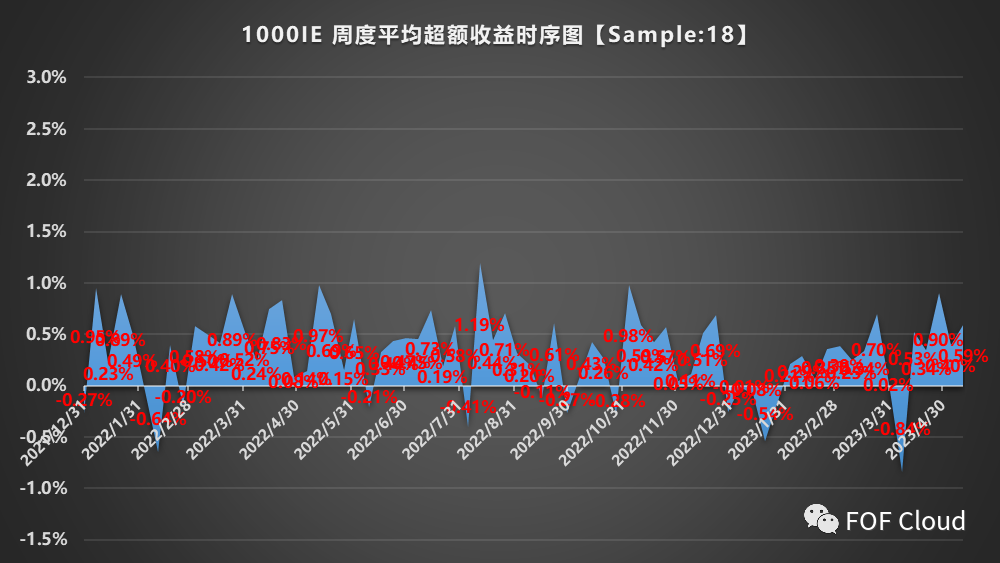

- 截止到周五2023.5.12收盘,量化1000指增样本内周度平均绝对收益为-1.19%,平均周度超额为0.59%,今年以来中证1000相较中证500贝塔更强,1000指增超额平均依旧强于500指增。

- 观测区间内,量化1000指增的标的逐渐增多,实盘样本均运作满2年;今年以来样本内平均绝对超额为4.08%,TOP3超额均值为7.95%,2023Q1中小盘贝塔利好情形下,量化1000指增管理人平均获取了8.29%的绝对收益。

图表四

Source:朝阳永续, 本文作者整理,Update to 2023.5.12

1.4【量化选股策略】

- 截止到2023.5.12,周度平均绝对收益为-1.19%,YTD平均绝对收益为6.99%;

- 观测区间内,量化选股的样本标的实盘均运作满1年,由于没有固定的benchmark,所以较难评估该类策略管理人的超额能力,今年以来TOP3绝对收益均值为10.56%。

- 2023Q1中小盘贝塔利好情形下,量化选股管理人平均绝对收益介于同期500指增和1000指增策略之间。这一点与很多投资者认知可能有一些偏离,量化选股并非能做到不同市场风格,选股池都能契合到相适应的风格,比如4月的风格更偏50、300,量化选股就很难做到持仓高仓位大票;1-2月1000和500很强,量化选股端分散的持股篮子和风格契合度就会更高一些。

2. 商品期货类策略

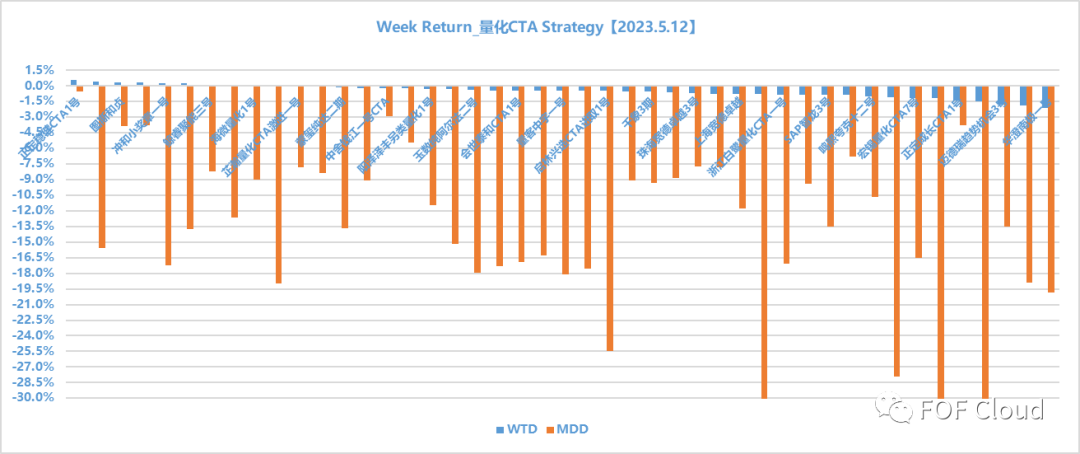

2.1【量化CTA策略】

- 截止到周五2023.4.21收盘,量化CTA管理人样本内周度平均绝对收益为-0.63%,样本平均历史MDD为15.23%。今年以来Top3 YTD平均收益为10.45%,50只样本YTD平均收益为-2.79%。

- 今年以来,量化CTA策略依旧处在2022.6月开始的回撤期,区间内超过60%的管理人回撤突破历史极值,且不同频段的资管类量化CTA策略与股票量化近一年中频繁出现共振,所以也加大了FOF组合配置的难度。

- 换个角度,一方面,经历过极端能更有助于识别每家的风格,更加清晰的了解隐藏风险区间,从而更加有利于控制FOF组合配置的波动;另一方面,资产端的收益在衰减,波动在扩大,这也意味着组合配置层不可能像过去那样,既要又要还要,需要作出较为明晰的取舍,追求更高收益的就需要拥抱风险,追求稳健的就需要降低收益预期,模棱两可的就有可能来回打脸。

图表五

Source:朝阳永续, 本文作者整理,Update to 2023.5.12

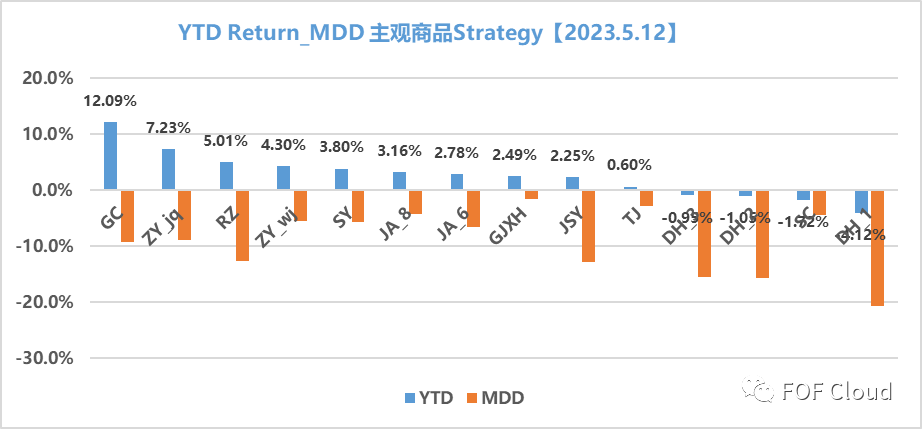

2.2【主观商品期货策略】

- 截止到周五2023.5.12收盘,主观商品期货管理人样本内周度平均绝对收益为-0.52%,样本平均历史MDD为9.03%。今年以来Top3 YTD平均收益为8.11%,14只样本YTD平均收益为2.56%。

- 整体来看,主观商品策略板块分化不大,杭州黑色化工系今年以来收益比较稳健;农产品系4月迎来了大爆发,2023.Q2收益超12%。相较去年,农产品一枝独秀的情境,今年各板块主观上均有一些机会。不过,商品类资产上我更偏好量化与主观商品策略的均衡配置,长期持有。

- 由于每家管理人的PM基本面交易逻辑、擅长板块、保证金占用水平、头寸表达方式等差异较大,所以本统计仅作为纯数据的参考。

图表六

Source:朝阳永续, 本文作者整理,Update to 2023.5.12

3. 另类套利类策略

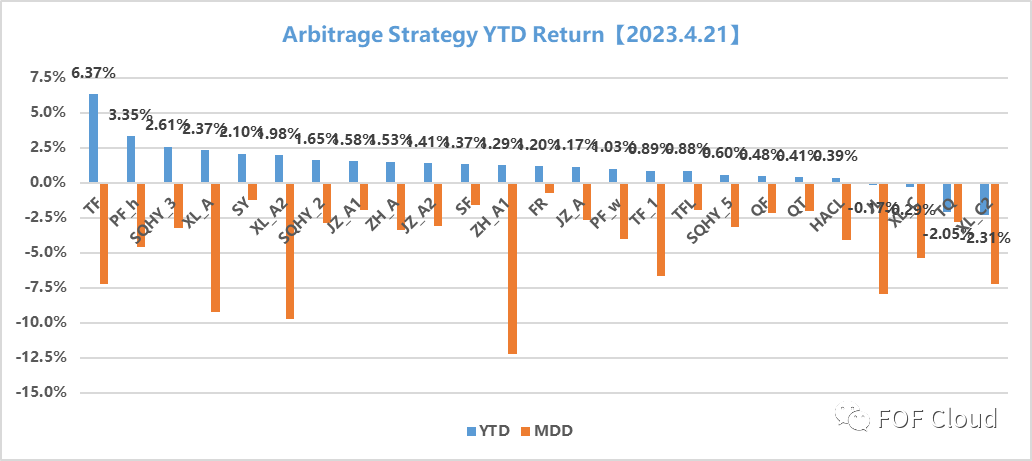

3.1【事件套利策略】

- 截止到周五2023.5.12收盘,事件套利策略管理人样本内周度平均绝对收益为-0.13%,样本平均历史MDD为4.29%。套利策略连续4周负收益,今年的收益预期比去年更加艰难。

- 今年以来Top3 YTD平均收益为4.67%,25只样本YTD平均收益为1.01%。

- 今年整体套利策略收益是有一些衰减的,一方面去年受悲观情绪面影响,大批资金入金套利策略,从而压缩了套利空间;另一方面,各家从单一套利逐渐趋于混合套利,在坚持低波动的前提下,管理人之间的差异也会趋于缩小。

图表七

Source:朝阳永续, 本文作者整理,Update to 2023.5.12

3.2【期权套利策略】

- 截止到周五2023.5.12收盘,期权策略管理人样本内周度平均绝对收益为0.04%,18只样本平均历史MDD为-4.96%,今年以来Top3 YTD平均收益为6.96%,样本YTD平均收益为2.88%。

- 期权策略样本内来看,今年以来,除了2月17号那周,剩余每周样本平均周度收益均为正,对于稳健型FOF组合性价比较高。

- 2022年下半年,随着期权新品种的集中上市,机构投资者纷纷涌入期权策略,蛮多以前专注期权策略的管理规模迅速Max;而期权波动率并没有因为新品种交易带来更多的机会,波动率也超预期持续下行,近半年收益也比较平;不过从组合配置的角度,期权套利策略的整体回撤还是符合预期,也为组合一定程度上平滑了波动。

4. 宏观对冲类策略

4.1【宏观对冲策略】

- 截止到周五2023.5.12收盘,宏观对冲策略管理人样本内周度平均绝对收益为-1.52%,9只样本平均历史MDD为-15%,今年以来Top3 YTD平均收益为5.56%,样本YTD平均收益为-0.56%。

本文来自微信公众号“FOF Cloud”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议