文丨明明FICC研究团队

核心观点

4月MLF未降息,受信贷增长、宽货币力度边际回摆等因素影响,银行负债端成本仍高,近期部分银行存款降息也未能支持LPR达到最小下调步长。一季度货政例会延续强调稳健的货币政策“精准有力”,关注后续结构性政策工具在促消费、促投资方面推出增量政策的可能性。

事项:4月20日,2023年4月LPR报价出炉:1年期品种报3.65%,5年期以上品种报4.3%。1年期品种与5年期品种利率均与上期持平。

4月LPR报价维持不变。4月LPR维持不变,1年期LPR报价3.65%,5年期以上LPR报价4.3%。当前政策利率与LPR利差为:7天逆回购(2.0%)+75bps=1年MLF(2.75%),1年MLF(2.75%)+90bps=1年LPR(3.65%),1年LPR(3.65%)+65bps=5年以上LPR(4.3%)。

4月MLF操作未降息,LPR报价连续8个月持平。3月0.25pct的降准落地后,总量宽货币工具增量暂歇,而4月17日的MLF超额续作幅度仅为200亿元,相较于3月2810亿元的宽幅净投放大幅收窄,同时延续2.75%的操作利率不变。在价格端宽货币缺位,数量端宽货币力度边际回摆的背景下,银行负债端成本相对较高,LPR未能脱离MLF单独下行。另一方面,一季度货政例会明确稳健的货币政策不再“加大力度”,并删去“逆周期调节”表述,结构性工具也不再强调“做加法”,指向未来宽货币力度或将有所回摆。4月以来1年期NCD利率基本维持在2.6%到2.65%的区间震荡,可见银行对于未来流动性宽松预期不稳,进一步主动压降息差的动力不足。

尽管近期部分银行调降存款利率,但降成本效果尚不足以达到LPR下调最小步伐。近期部分地方性银行主动下调存款利率,市场关注这一举措是否会重现去年4月存款降息促使后续LPR调降的现象。从政策环境看,去年4月央行上缴结存利润、降准,而财政支出靠前发力,流动性供给相对充裕,而当下央行虽然延续宽货币取向,但政策力度收敛,商业银行对于未来流动性宽松程度的预期并不稳固。从基本面环境看,去年4月奥密克戎变异株在各大超一线城市蔓延,经济增速下行压力较大而信贷需求走低,流动性出现在银行间体系空转的现象;当下时点疫情冲击消退,而今年信贷强势修复大量消耗超储,叠加贷款利率与净息差均已下行至历史相对低位,部分银行存款降息并不足以缓解整个银行体系负债端压力。

一季度信贷强势增长,LPR下调必要性降低。防疫优化落地、疫情冲击影响消退叠加前期宽信用工具落地生效的环境下,今年一季度金融数据兑现开门红预期,信贷扩张节奏明显加快,全季新增信贷高达10.6万亿元。继四季度货政例会后,一季度货政例会再提信贷增长“平稳”,意味着央行更多关注信贷强势扩张下“大水漫灌”等潜在问题。另一方面,去年MLF两度降息、5年期LPR三次调降,首套房房贷利率动态调整机制建立的背景下,一季度货政例会指出“贷款利率明显下降”,并将后续降成本要求从“推动降低”修正为“稳中有降”,而一季度部分银行存款降息已促使贷款利率进一步下行,可见在一季度信贷高增、贷款利率已达到历史相对低位的背景下,LPR进一步下调紧迫性和必要性降低。

宽货币对宽信用支持力度回摆,关注结构性降成本工具的发力空间。一季度货政例会明确稳健的货币政策不再“加大力度”而是强调“精准有力”,结构工具不再强调“做加法”而是“有进有退”,宽货币政策取向整体转向稳健,结构性工具相较总量工具可能具备更多空间。在2023年一季度需求端修复速度不及供给端、居民端扩表意愿较弱的背景下,通胀走势与其他基本面数据背离,预计后续结构性政策工具可能更多围绕消费投资需求弱修复格局,不排除推出促消费等领域的再贷款等结构性工具,以及对政策性、开发性金融工具等存量工具扩容续作的可能性。

债市策略:2023年4月LPR报价和上月持平,基本符合市场预期,对债市影响较小。一季度货政例会指向后续宽货币力度或整体回摆,而4月MLF200亿元的超额续作幅度也对银行负债成本降压的作用有限。税期资金偏紧,而基本面修复成色也对利率形成一定底部支撑,短期来看长债利率可能延续在2.8%到2.85%的区间窄幅波动。

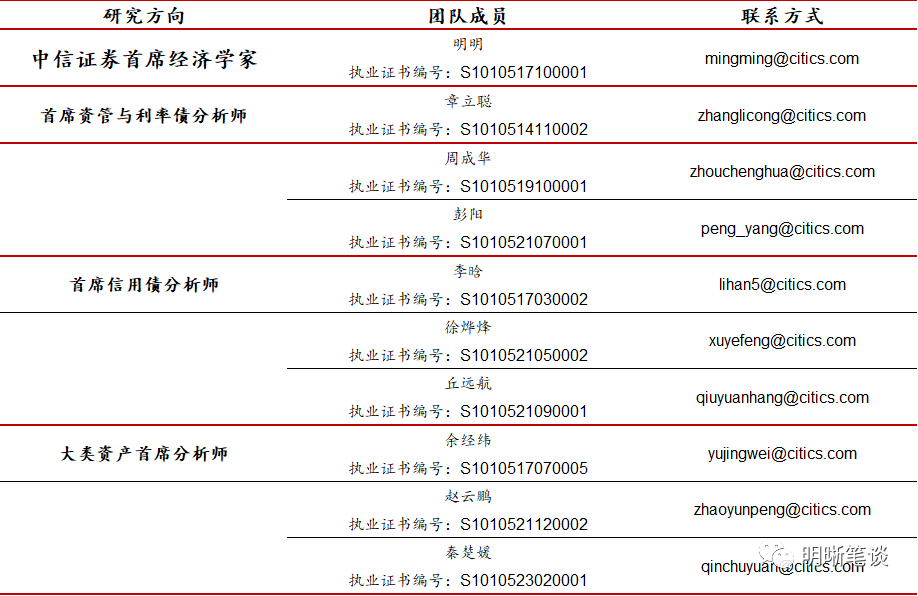

中信证券明明研究团队

本文来自微信公众号“明晰笔谈”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。