作者:二叔说市

题图:二叔说市个人微信公众号

一、客户问:能不能不配CTA?

去年五月下旬以来,众多量化CTA产品开始持续回撤至今,并创出了历史最大回撤。

很多投资者在被广大渠道和管理人消费了“危机ALPHA”的概念后,在过去几年CTA的异常亮眼业绩下为其疯狂充值,并在去年四五月份(业绩的最高点)达到顶峰,而如今回撤后,大众对CTA产品产生了深深的信任危机,并迎来了CTA的赎回潮。

“能不能不配CTA?”是当期广泛高净值客户的真实想法写照。

即使如此,但我认为还是得在组合里配置一定比例的CTA,具体理由之前文章讲过好多次了。

配置CTA没有问题,重要的是CTA的销售和投教出了问题;

CTA回撤不是问题,重要的是CTA回撤的可解释性出了问题;

注:本文主要讲的是大部分量化CTA资管产品,其主流策略是趋势跟踪策略,含一些期限结构策略等,而高频做市策略和日内高夏普自营策略,则不在本文讨论范围内。

二、不要把业绩的锅甩给波动率

问:量化CTA为什么会持续亏钱?

很多管理人和渠道给的话术是:商品的波动率太低。

问:什么时候CTA会赚钱?

他们说:当波动率起来的时候。

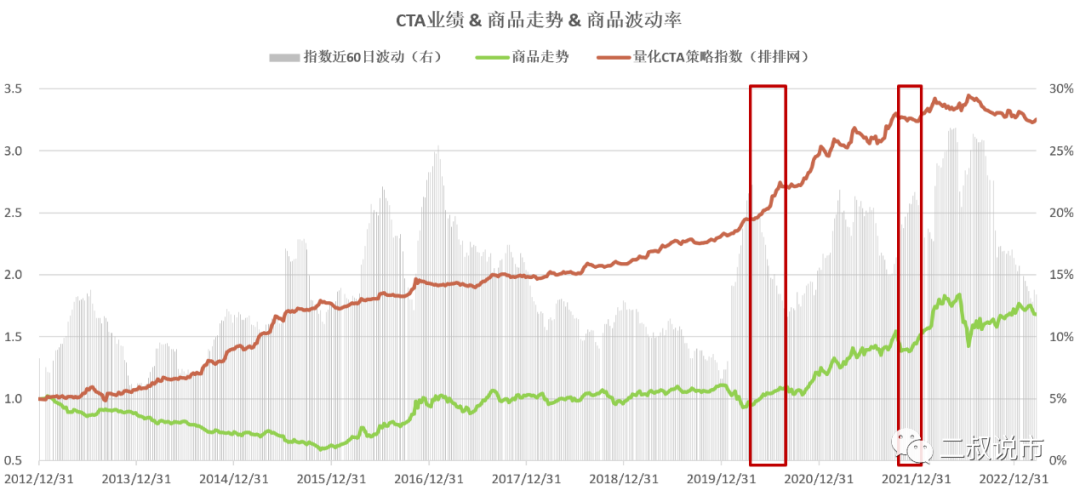

CTA业绩差的锅就这么甩给了“波动率”。很多自媒体达人甚至管理人也是这么写的,他们一定会把2020年以来的波动率走势和CTA业绩曲线拿来对比,比如。。。

这有点让我回想起,当年也是他们看好商品波动率去给客户推荐CTA一样。

可是事实真的是这样的么?

难道买CTA=看多波动率?

难道Trending= Vega?

难道商品beta涨了CTA就业绩好?

在我的有限数学认知里这并不能证明。再次强调下,商品指数涨跌是beta,趋势是趋势(CTA主流策略,我定义为smart beta),波动率是波动率!别随意混同,得出个充分或者必要关系,甚至没有具有必然性。

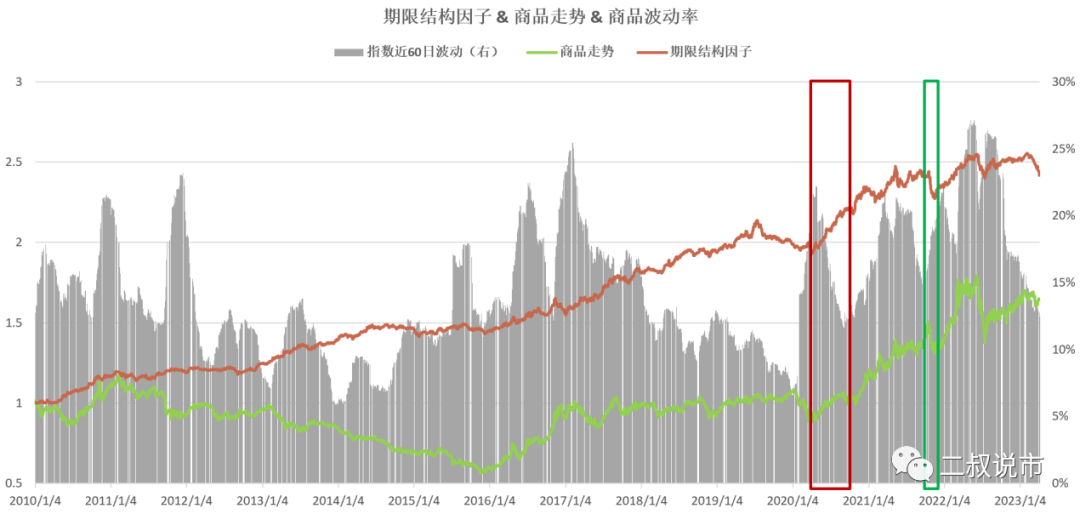

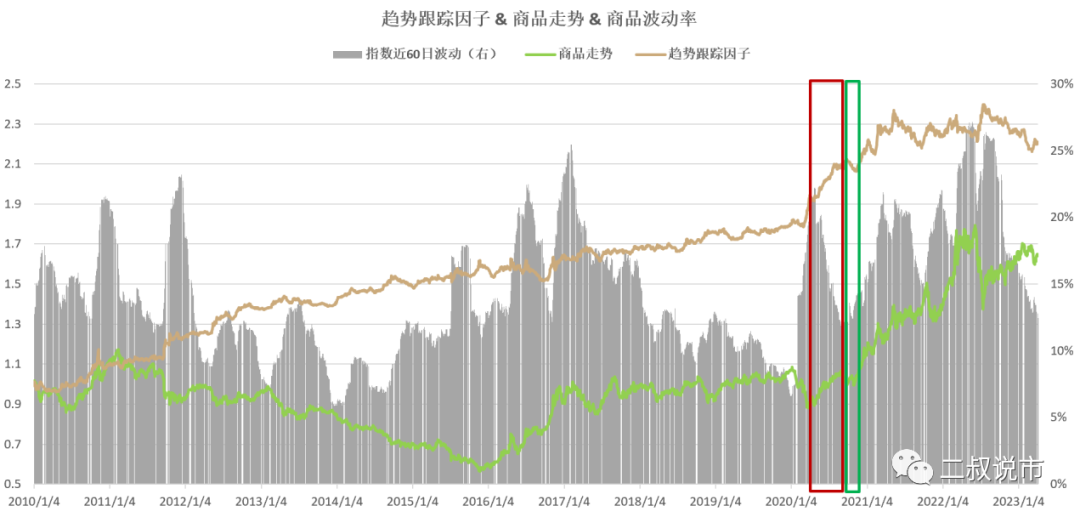

为了证明我不是傻子,我把过往三者走势拉出来一看。

注1:波动率数据可以用20日60日滚动处理,但用其它处理方式不改变本文结论。

注2:策略因子采用复现方式。

注3:私募排排CTA产品业绩指数可能存在非资管策略混合情况及幸存者偏差现象。

看图说话,结论是:CTA业绩走势跟波动率没啥关系!

不是波动率越高越好!波动率走高,CTA有时可能还要亏钱,比如2021年底。波动率走低,可能CTA还大赚,比如2020年下半年。

三、CTA管理人的业绩表现跟波动率无关

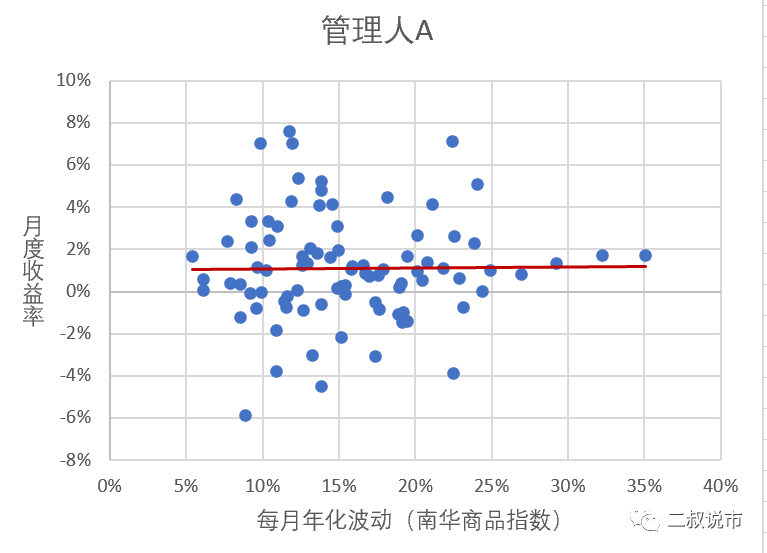

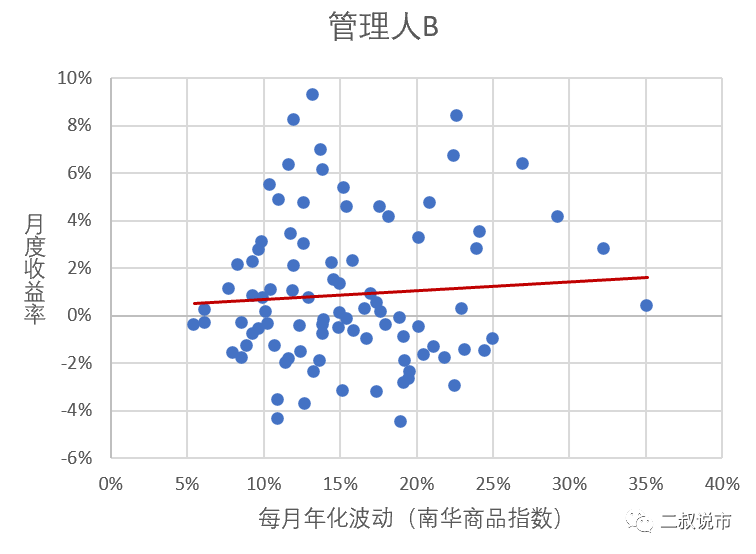

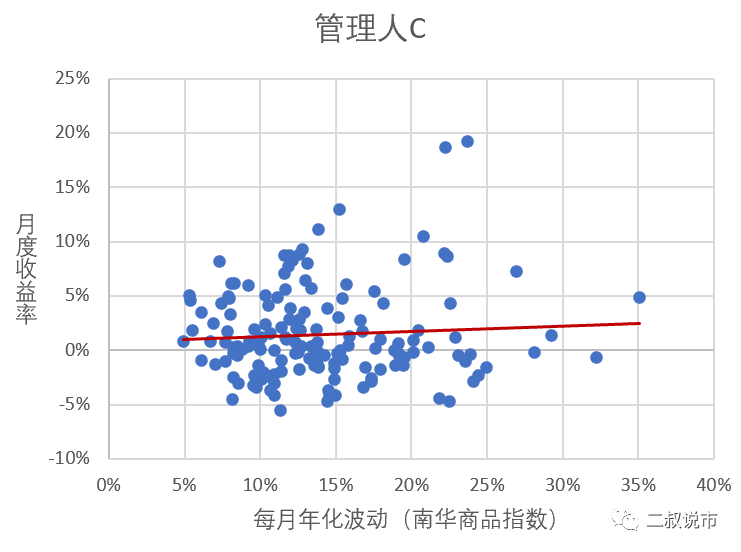

为了进一步证明,我们把国内几个主流大牌CTA管理人的代表性产品业绩调出来,这已经是个幸存者偏差后的优秀样本了,他们在2016年之前就有业绩,且幸存至今。

为了表示有代表性,这里面把众多自媒体和管理人说得“短周期、中周期、长周期”的三类CTA都纳入进来(尽管我特别讨厌这样分类,既不科学,也容易成为话术)。

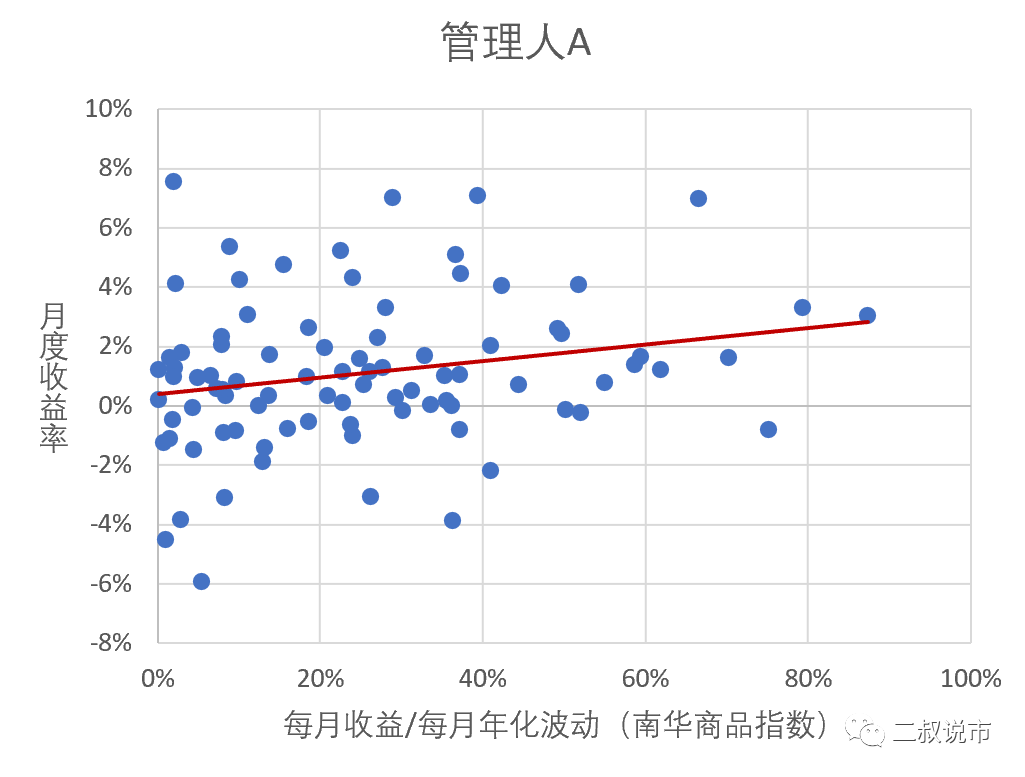

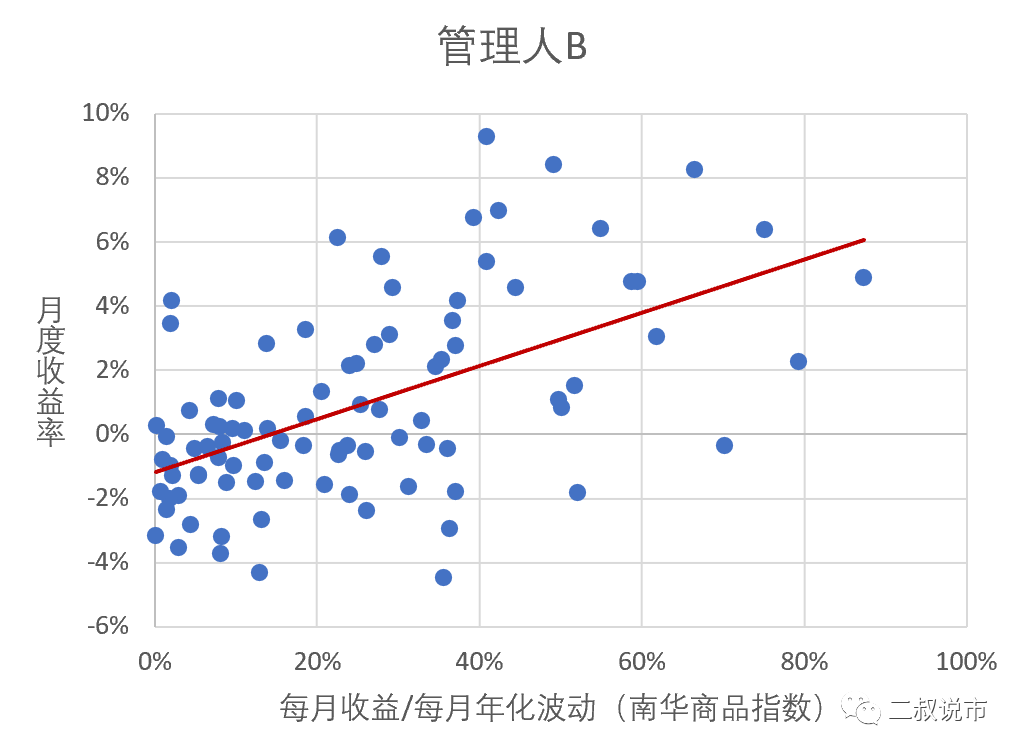

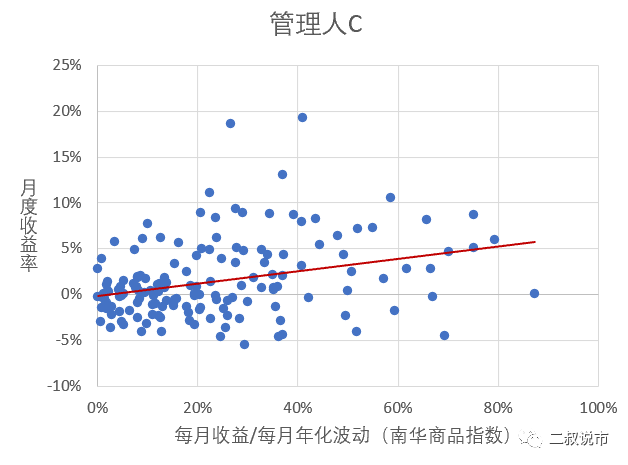

即这里面涵盖交易速度偏短的管理人,也涵盖交易速度偏长的管理人,也涵盖多周期趋势跟踪策略为主的管理人,他们的业绩和商品波动率关系样本如下:

大家肉眼都能看出来吧:CTA产品业绩跟波动率没啥关系,统计上不显著。

四、同样情况下,波动率高对于CTA不是好事

很多人又说过,“CTA就是做多波动率,犹如跨式期权。”

我认为这里面不但是忽悠,而且可能结论还想反,波动率高了不是好事。

由于趋势跟踪策略是CTA产品里的主流策略,CTA业绩确实是跟趋势信号呈现很强的正相关关系,也就是说,你首先得有趋势。比如,趋势大涨或者趋势大跌,就很利于CTA策略表现。

波动率则不一定了, 从趋势策略信号和CTA策略组合波动率控制角度出发:趋势一样情况下,波动率似乎越低越好。

Carry策略上似乎也是如此,其策略本身属性是需要稳定的环境:常年积累小钱,偶尔动荡时,出现大回撤,并不喜欢波动的市场。

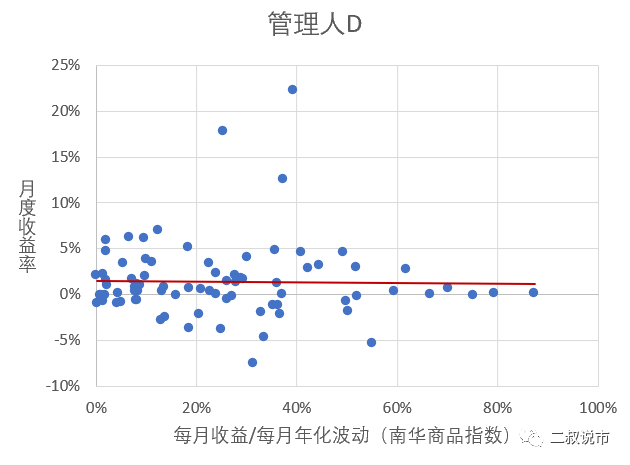

为了衡量这个结论正确性,我们把阶段性趋势绝对涨跌幅除以波动率做个处理,看看其与CTA业绩的相关性。

结论是:在同样情况下,波动率是个负面因素,这在统计上具有显著性。

五、有没有例外?海外也是如此么?

有没有例外?比如说高频策略和日内策略?我的直觉告诉我,包含高频在内的高换手策略,需要流动性,需要活跃度,需要减少滑点,可能会favor波动率高的环境。当然波动率不是策略表现良好的充分条件甚至不是必要条件。

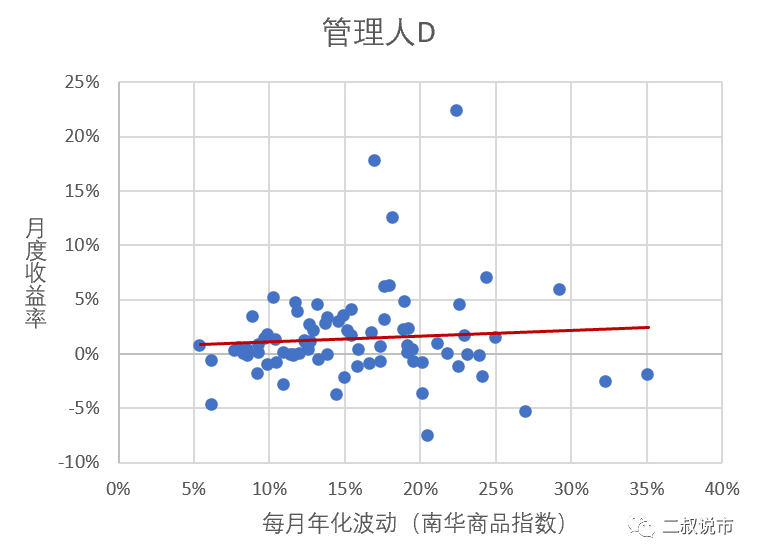

我们也拿了个一直偏日内甚至中高频换手策略的管理人业绩看看,简单粗糙处理下,其业绩相关性走势如下。

从上图看出,似乎业绩与波动率有正相关性,加了波动率处理后,确实favor波动率更高的环境(当然似乎更应该用更高频数据,也应该多找几个高换手尤其是非趋势跟踪类策略管理人拿来看看,下回弄吧)

结论是:偏日内策略的,偏高换手量价的,业绩表现可能和波动率正相关!

当然,这仅仅代表可能,我们还不熟悉具体策略的做法,是不是一定跟波动率挂钩。

除此之外,我们也带着好奇,我也想看看海外管理人或者海外市场是不是也是这样。

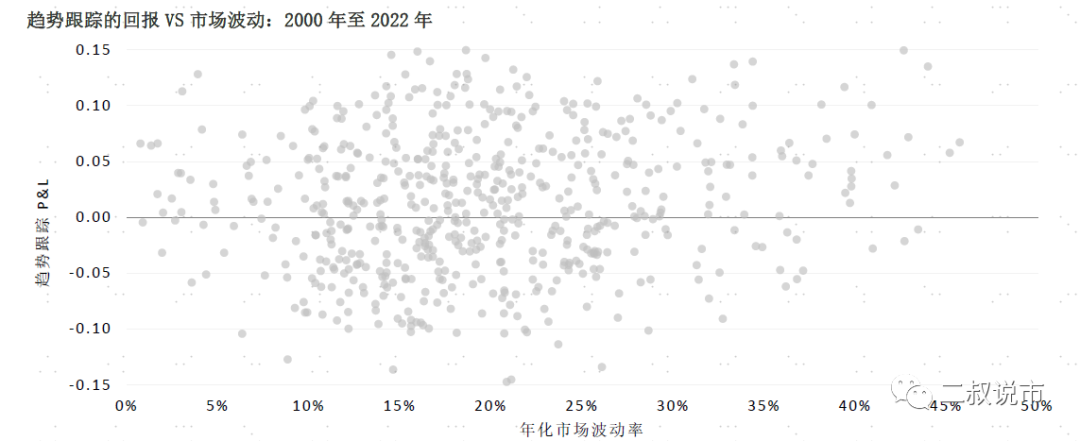

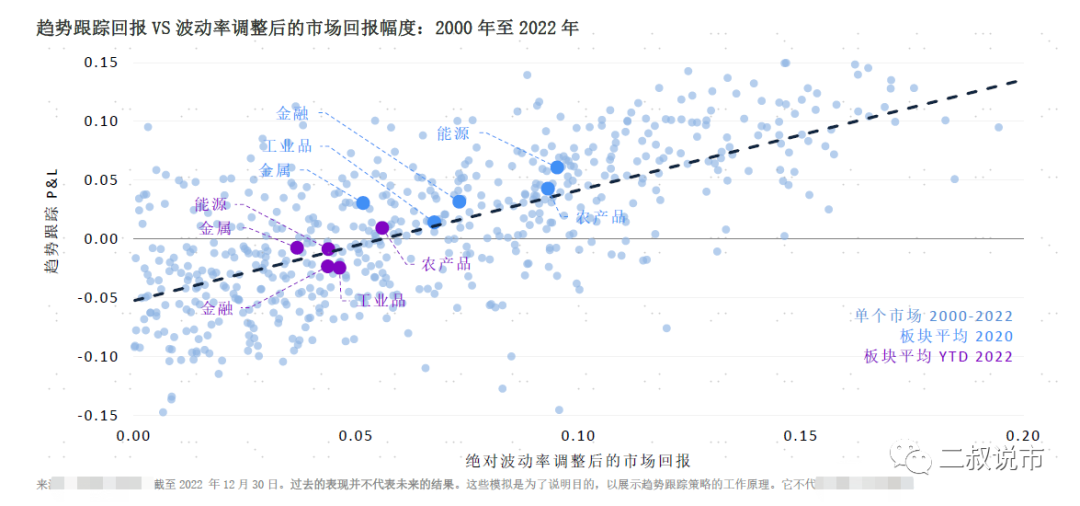

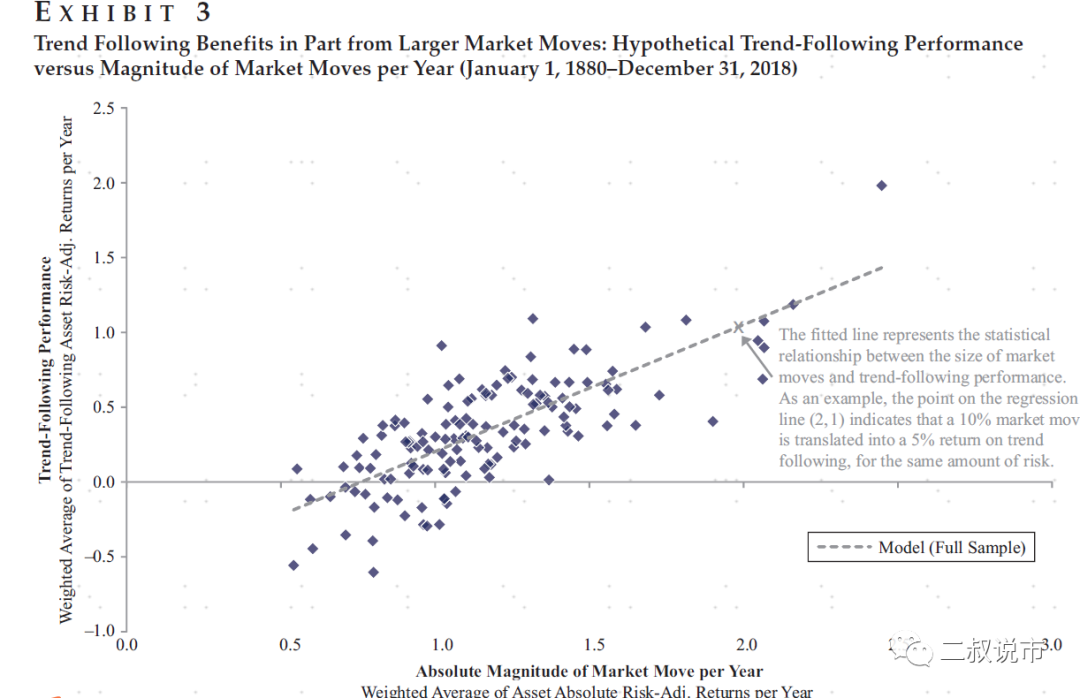

于是我找到了两篇很好的资料,首先看看大牌管理人元盛的趋势策略,20多年来的证据:

1、趋势跟踪策略回报和市场波动没关系

2、趋势跟踪策略跟绝对波动率调整后的回报显著正相关

元盛的数据不但解释了2020年为啥业绩大年,而2022年业绩小年。而且解释了,即使不用商品总指数,用不同板块的细分数据得到的结果是类似的,我们的实证检验也是如此。

除此之外,AQR的几位同事在2020年发在JPF的文章《You Can’t Always Trend When You Want》,里面的证据也说明,波动率调整后的位移越大是越利好CTA趋势策略表现的,反之亦然。

六、光波动率提升并不能拯救当下大部分CTA的净值

大部分CTA管理人的月报信息都少得可怜,但是最近很多人在月报里却搞了很多话术,比如

“商品波动率走低到了底部,相信未来不会持续太久,CTA即将迎来反弹….”

“CTA是做多波动率,波动率一路走低亏钱,走高就会赚钱”

“CTA已经低迷了10个月了,不大可能……”

“CTA已经破了历史最大回撤了,现在是投资的时机”

我现在可以明确的告诉大家:这些按摩或者PUA话术,没有任何营养,因为可以立马证伪。

1、最近半年来,现在商品指数的波动率虽然从高处走低了一些,但是其实并不是历史底部,这才到哪儿啊?相反,2020年-2022年的奇高波动率是非正常的。

2、去年7月份喊抄底的人多了去了,现在呢?喊抄底的人跟喊择时的人都一样,都是看图说话的。CTA低迷了不代表未来就一定能反转赚钱。

3、组合里对波动率进行控制,不代表能控制回撤,所谓最大回撤都是用来打破的。数学上,只有清仓才能控制最大回撤。

4、光波动率提升并不能拯救CTA净值,说不定还毁灭净值。2020年二季度后,波动率一路走低,可是那会是CTA的大牛市好么?

不举管理人了的业绩为例了吧,以CTA的几个策略因子为例,无论是趋势跟踪还是期限结构,2020年2季度到年底,波动率一直走低,但是净值一直大幅度向上,但是2022年6-7月份波动率奇高,大家都在亏大钱。两个因子都亏钱,尤其是期限结构因子。

随便写了那么多,本文简要总结如下:

1、CTA产品亏钱,不要把锅甩给波动率低,况且波动率相比历史而言,当期也是不低的。

2、CTA产品赚钱亏钱要归因到策略本身去,大家多做些策略解析的工作,多点投教,少点PUA和话术。

3、CTA不是赚波动率的钱,你要看多波动率,还不如直接去买期权,不要寄托在CTA上。

4、最最重要的是:CTA还是要坚持配置,要配到 “策略一致性强、过拟合问题少,组合风控好” 的管理人那去。