文/《清华金融评论》资深编辑王茅

2023新年伊始,美国的通货膨胀再度成为市场关注的焦点,因为美国的物价水平变动,会影响美联储的货币政策走向,进而对全球金融、经济带来影响与冲击。

美国2022年12月CPI进一步回落带来的市场波动

近日美国劳工部公布的数据显示,美国2022年12月消费者价格指数(CPI)同比上涨6.5%,较11月7.1%的增幅进一步回落。

消息一出,美国3大股指——道琼斯指数、纳斯达克指数、标准普尔500指数下探回升,全线反弹,科技股涨跌不一,银行股普遍上涨。

芝加哥商品交易所“美联储观察”工具显示,12月CPI数据发布后,期货市场认为美联储在2月初的议息会议上加息25个基点的概率高达87.7%,而加息50个基点的概率已降至12.3%。

美债价格进一步上涨、收益率加速下行,美元指数盘中跳水,重回103.00下方,刷新周一(1月9日)所创的2022年6月以来低位。

欧洲主要股指全线上涨,英国富时100指数涨近1%,德国DAX指数上涨0.74%。

12月美国CPI带来市场如此反应,也在预料之中。要知道,6月时美国CPI增幅飙到了令人乍舌的9.1%。而美联储的通胀目标在2%左右。

2022年美联储暴力加息给美国、全球带来的影响与冲击

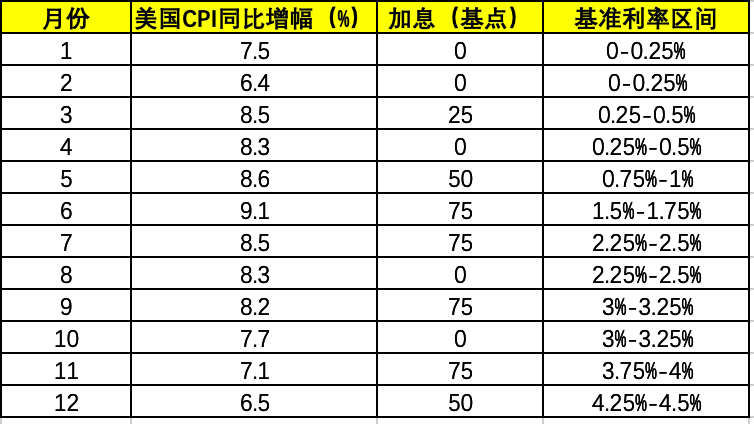

在物价不断攀升的不得已之下,美联储于2022年3月启动加息周期,并不断对加息幅度进行加码,2022年共加息7次,425个基点,推升联邦基金利率至4.25%~4.5%。加息速度之快,幅度之大,着实罕见。

表1:美国2022年CPI同比增幅、美联储加息幅度与基准利率区间

数据来源:美联储官网、作者整理

这一轮还在进行当中的加息,已经给美国、全球范围内的货币、债务、经济等造成影响。首先,美联储加息可能给美国主权债务带来风险,也可能拖累其他国家陷入债务困境。美国目前政府债务存量超过31万亿美元,利率上升,将导致政府再融资成本增加。

与此同时,美联储加息也会拖累那些对外举债用美元计息,且采用浮动利率的国家陷入债务泥沼。事实上,美联储本轮加息,推动美元指数一路飙升,已经引爆部分新兴市场国家的债务风暴,2022年5月斯里兰卡、12月加纳都陷入了债务危机。

其次,美联储加息将推高美元指数,以及美元兑其他单一货币汇率,给其他货币带来贬值压力。比如人民币在2022年的很多时候,对美元都面临着下行压力。

第三,美联储加息会带来资本流入,影响其他国家的货币政策立场。虽然各国央行都希望在制定本国或地区货币政策时,能够“以我为准”,但能否做到,还是要看实力。比如2022年12月,美联储选择加息50个基点,欧洲央行和英国央行不得已也跟了,因为不跟进的话,美国与欧元区和英国之间的利率差距将进一步加大,导致资金进一步流入美国。

第四,美联储加息,给全球经济增长带来负担。一方面,加息导致美国需求放缓,影响全球产出。另一方面,美联储加息导致全球金融市场收紧,从而抑制消费、投资,进一步影响就业收入。

第五,美联储持续加息给美国房地产市场带来风险。2022年初以来,受美联储不断提高基准利率影响,美国房地产市场前景堪忧。2022年9月成屋销售总数同比降幅达28.4%,环比下降5.9%,为连续第九个月下滑,创有史以来最长连跌纪录,连跌周期甚至已超过2008年次贷危机时期。

美联储2023年加息前景展望

2023年初,就传来了美国通胀率增速回落的消息,市场因此认为美联储将在2月初的议息会议上加息25个基点,而非50个基点。随着时间的推移,如果美国的物价增幅进一步回落,美联储将进一步放缓加息步伐,并有可能停止加息。

这样一来,2022年因为美联储加息而导致的经济金融现状会向反方向发生变化,至少不会在原来的道路上越走越远。市场是灵敏的,正如本文前面所述,股市、债市、汇市都作出了强烈反应。

而对经济、房地产市场、各国(地区)货币政策的影响,还要看后续美国的物价走势,美联储的举动,这些都有待观察。可以肯定的是,美联储的加息步伐会回落,像2022年那样的猛烈加息不会重现。

有市场人士认为,即便物价增幅回调,美联储也不会贸然停止加息,毕竟之前是因为忽略了物价走势而导致不得不快马加鞭的加息,预计美联储至少还有75个基点的加息空间,美国联邦基金利率“最高点”将升至5%以上。

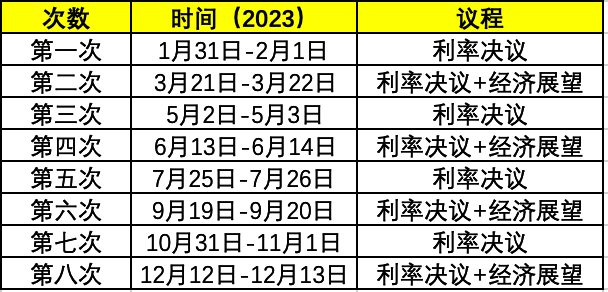

美联储一共有19位官员,在议息会议上有投票权的只有12位,另外7位只能参加会议不能投票。在有投票权的12位委员中,7名理事会成员和纽约联储主席拥有永久投票权,剩余4位成员从11个地区联邦主席中轮值。

表2:2023年美联储议息会议时间表

数据来源:美联储官网

本文来自微信公众号“清华金融评论”,文章版权归原作者所有,内容仅供参考并不构成任何投资及应用建议。