美股日股大波动,海外市场还能投吗?

作者:风云君的研究笔记

题图:风云君的研究笔记微信公众号

相比成熟市场,A股的典型特征是暴涨暴跌,波动极大。

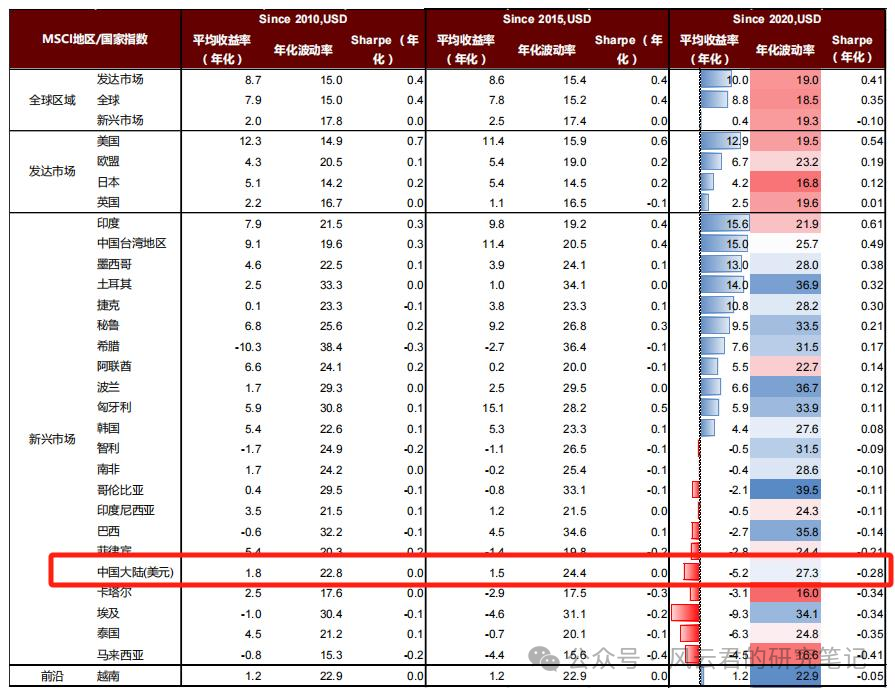

根据相关数据统计,从2010年到现在,A股平均年化收益率仅为1.8%,但是波动性却高达22.8%。

相较之下,海外市场的投资难度就小多了。

无论是美国、日本还是印度股市,其实都能提供相对不错的风险收益比。

同期:

美国平均年化收益率12.3%,年化波动率14.9%

日本平均年化收益率5.1%,年化波动率14.2%

印度平均年化收益率7.9%,年化波动率21.5%

造成这些差异的原因有很多,本质上和市场机制有关,也和企业构成有关。

这几年尽管国内环境面临一定挑战,但是海外市场的增速,经济和企业盈利表现还是不错的。

不同市场的驱动因素当然也不太一样。比如,美股是以科技巨头为主导,而印度市场作为高增速的经济体,GDP增长率高达7%以上,通胀率在4%左右,为权益资产的表现也提供了有利条件。

海外权益市场与A股的低相关性

因为不同经济体处于不同的经济周期,就会对应影响到股市的表现。

在经济下行周期,股票资产可能面临承压;而在经济上升期,尤其是通胀率较高时,股票市场可能会受到正面推动。

目前,大家从宏观经济数据上可以看到,美国的通胀率在3%左右,日本大约为2%,印度大概4%,而中国的CPI为0.5%

而且,不同股市间的相关性也是比较低的。这也成为了做资产配置很好的条件。

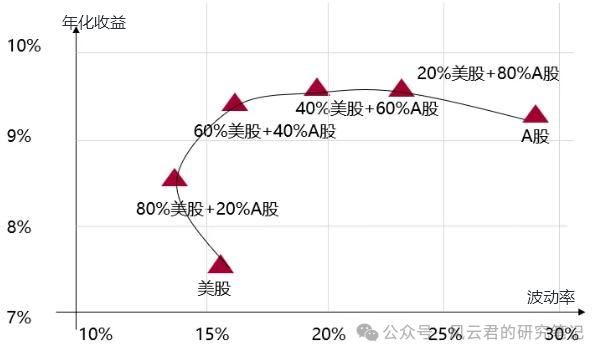

举个例子,即使是通过最简单的美股与A股混合配置,把80%的钱投美股,20%的钱投A股,这样一个投资组合也比单吊A股或者美股体验更佳

(如下图)

这在投资领域被称为有效前沿,即在风险和收益之间找到一个最佳的平衡点。

让你的投资既能赚钱,又不至于太冒险。

资产配置的核心目的是,在既定的预期收益下,用各类低相关的资产降低风险和波动。

但分散不是说什么都投,都说鸡蛋不要放在同一个篮子里,但那也取决于你这个篮子不是破篮子。

比如如果你将资产等比例地投向了P2P,非标,资金池……

那结果可想而知了。

全球投资不是摊大饼

全球投资也是如此,不是什么市场都能投,摊大饼的投。而是要找到那些增长速度较快、通胀相对稳定的市场。

这就需要你有深入研究每个市场和经济体的能力,分析它们的经济推动力、资产特性和收益情况。

这里,我们来简单谈谈美国、印度和日本。

美国

在美国市场,需要特别看重那些科技行业的领头羊。

这些企业靠创新和高科技推动发展。不管在国内还是国外,科技都是推动经济增长最强大的力量。

而且现在通胀比较温和,随着利率逐渐降低,这些企业的盈利前景也会进一步改善。

虽然这段时间美股市场有一定扰动因素,但这些企业仍然具有相当的吸引力。

不仅如此,美国还有一些传统行业的投资机会也值得我们关注。

比如房地产行业,现在美国地产股估值也比较合理,市盈率大约只有10倍。如果房贷利率能再降低一些,比如降200个BP,那房地产的销售可能会回暖,地产股的表现也会跟着提升。

印度

印度市场现在有点像早期中国城镇化快速发展阶段,经济增速非常快,7%以上。

现在你去印度买个国债,都能拿到6%以上的回报,那买股票的话,回报是多少呢?

大家可以算个账,印度现在通胀是4%左右,加上国债那6%的收益,差不多就是股票回报。

印度现在的增长,定价其实都挺理性的,相对比较市场化。之所以国债收益率能达到6%以上,也是因为印度经济增长快,通胀比较高。

疫情那会儿,莫迪做了很多的资本开支,公共投入,虽然这两年投入少了,但印度老百姓的钱包鼓了,收入也涨了不少。

再加上印度人口多,年轻人多,有人口红利,所以他的内生性消费就恢复得比较好。老百姓手里有钱了,就更愿意消费,也更有动力投资。

作为这样一个高增长的经济体,它的中小企业也拥有巨大的成长空间和机会。

日本

日本市场也挺有意思的,它对汇率特别敏感。

要知道,日本有七八成的企业收入都是来自世界各地,所以全球经济的一些风吹草动其实对它都会有些影响。

以前日本经济有个“失去的三十年”,一直处在通缩状态。但现在情况已经变了,日本在开始慢慢进入通胀时期、

这种变化意味着日本的资产,比如银座的房价、年轻人的工资,都在上涨,这对经济来说是件好事。

虽然上周日本股市受日元升值影响,跌得有点猛,但今天为止已经全部收回了。可见其修复能力。

汇率变动只是影响日本经济的一小部分,更重要的驱动因素是日本经济基本面本身,比如它的资产负债表正在扩张,也就是说经济正在慢慢变好。

但,如果全球股市一起跌,怎么办?

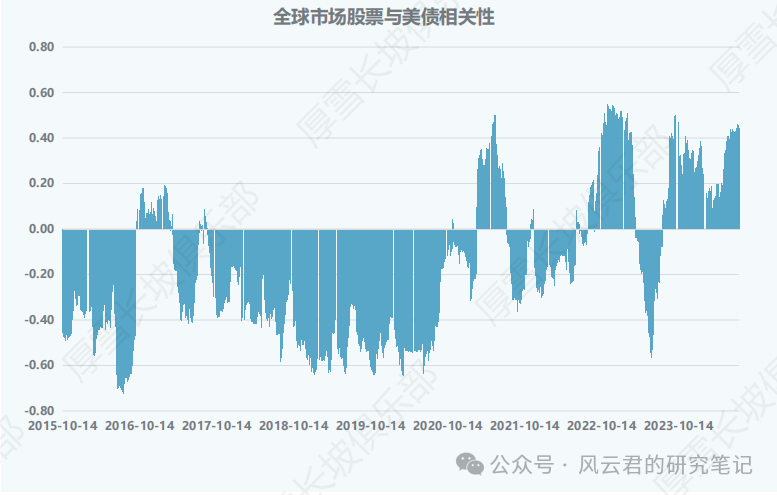

前文提到,全球投资策略优点之一是,各个市场之间的低相关性。简单来说,就是各个市场的走势不会总是一荣俱荣,一损俱损。

但我们也清楚,在某些特殊情况下,比如全球性的经济危机,所有市场可能会出现同步下跌的情况。

就像过去两周,全球股市普遍下跌,日股下跌超过20%,纳指下跌了15%左右,印度股市跌了3%。

面对这样的极端风险,就需要有足够手段来应对。

而现在就出现了一个很好的对冲环境。

随着未来通胀的降温,全球股票和美债市场很有希望重新回到长期负相关。这就为对冲全球权益市场的风险提供了非常有利的条件。

一些私募管理人采取的办法正是如此,同时配置股票和债券(特别是美债),以及一些衍生品,抵御黑天鹅风险,获得更优的风险调整后收益。

当然,对于国内投资者来说,海外配置不那么容易的点还在于,现在主流是买QDII基金,但普遍面临额度紧张,且容易受到汇率风险的影响。

对于这些痛点,这类私募产品选择的是采用收益互换工具来投资海外。

在这种投资结构下,汇率敞口就非常有限,只有收益部分才会受到汇率影响。此外,收益互换结构也不受额度限制,策略容量更大些,跨境成本也更低。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。