浅谈监管风暴中的股票量化策略

作者:量化贝果,好投学堂专栏作家

题图:量化贝果微信公众号

当前量化策略正在承受形式多样的JG,这增添了投资的不确定性,让许多投资人感到困惑和迷茫。

作为一名身在风暴中的股票量化从业人员,我或许有些担忧,然而却并不迷茫。因为我感到JG举措的切入点和可能造成的影响,基本上是可以清晰预期的。下面简单与大家分享自己的浅见。

一、JG的核心思路

首先,我们来尝试理解JG的核心思路。

在这一点上,我们可以比较确信地判断,JG措施的切入点一定是通过规则实现公平。通过面向所有人的公平规则,给每一个参与者自由的选择权。

JG核心思路可能是:通过颁布一些公平清晰的规则,打击存在较大竞争优势的少数,团结存在相对劣势的大多数。凡是利用稀有资源获取明显相对优势的,都可能受到打击。

例如:暂停转融券。之所以颁布这样的措施,是因为个人投资者、公募和各类大型金融机构参与个股融券做空的难度较大,而少部分量化公司取得了明显的竞争优势。

不过,虽然定向打击了量化多空策略,其实并不存在规则上的不公正。无论你是什么类型的投资者,一律不能参与转融券,在规则面前人人平等。

从根本上讲,量化之所以总是成为众矢之的,就是因为取得了相对于绝大部分投资者的竞争优势,引发了社会对公平问题的担忧。

因此,如果能够彻底理解量化竞争优势的底层来源,再区分这些来源是否可能存在明显的不公平,就能够对JG未来的举措进行一定的预判。

二、量化的优势和JG的举措

许多人提起量化,经常是一个模糊的概念,我们要理解这个问题,首先要区分量化策略和量化交易。

1.量化策略及可能的举措

量化策略是产生交易行为的大脑,负责做出决策。一般都是通过系统化的方法论,以及计算机的辅助,自动化地生成投资决策。

在策略的层面,量化的主要优势来源于两点:

一是能够获取到一般投资者获取不到的信息,显然这一点存在明显不公平。例如,少数量化团队自己爬取或者外部采购了许多涉及隐私的敏感数据(如微信群的聊天记录),这可能会导致JG机构加强敏感数据的反爬机制,以及限制数据服务公司的野蛮发展。

二是对于已有信息更强的分析和决策能力。例如前阵子传闻的限制level2行情数据的销售,就是针对这一点的打击。受制于算力资源和分析能力,大部分散户和金融机构无法对level2这种盘口的高频数据进行有效分析,造成了量化私募的巨大优势。

由于量化拥有不断迭代的系统化的分析方法论,即使面对市场几乎绝大部分投资者都能获取到的合规数据(例如财报、普通行情等等),量化策略依然存在着相对的优势。这一点JG就无法在保证公平的前提下去打击,所以这一点上的优势是可以持续的。

也正是因为这样,越来越多的个人投资者在尝试用量化的方法分析股票和行情,各种大型金融公司如公募基金、保险资金等都在尝试引入具有量化研究背景的人才。在这一点上,JG的支持态度几乎是可以确定。

2.量化交易及可能的举措

量化交易是交易行为的四肢,负责执行决策。

量化交易一般都是通过计算机接口,在收到策略端的交易指令后,通过计算机自动执行下单,不依赖于手动。

手动下单的问题主要在于执行层面可能会受到主观情绪的影响导致打折扣,以及手动的执行速度和效率远远不如机器。因此不仅是量化团队,现在各种大型资金如公募基金、社保基金、保险资金等,甚至许多的个人投资者都会采用简单的量化方式下单,典型的如vwap算法。

在这个领域,相对的优势主要来源是交易速度。即使所有的投资者都采用量化交易,工程能力较强的量化团队依然能够通过提高交易速度和交易频率取得巨大的优势。强大的量化公司可能每年投入上亿元在算力的提升上,拥有数十人的工程师团队,关注点在几微秒甚至几纳秒之间。

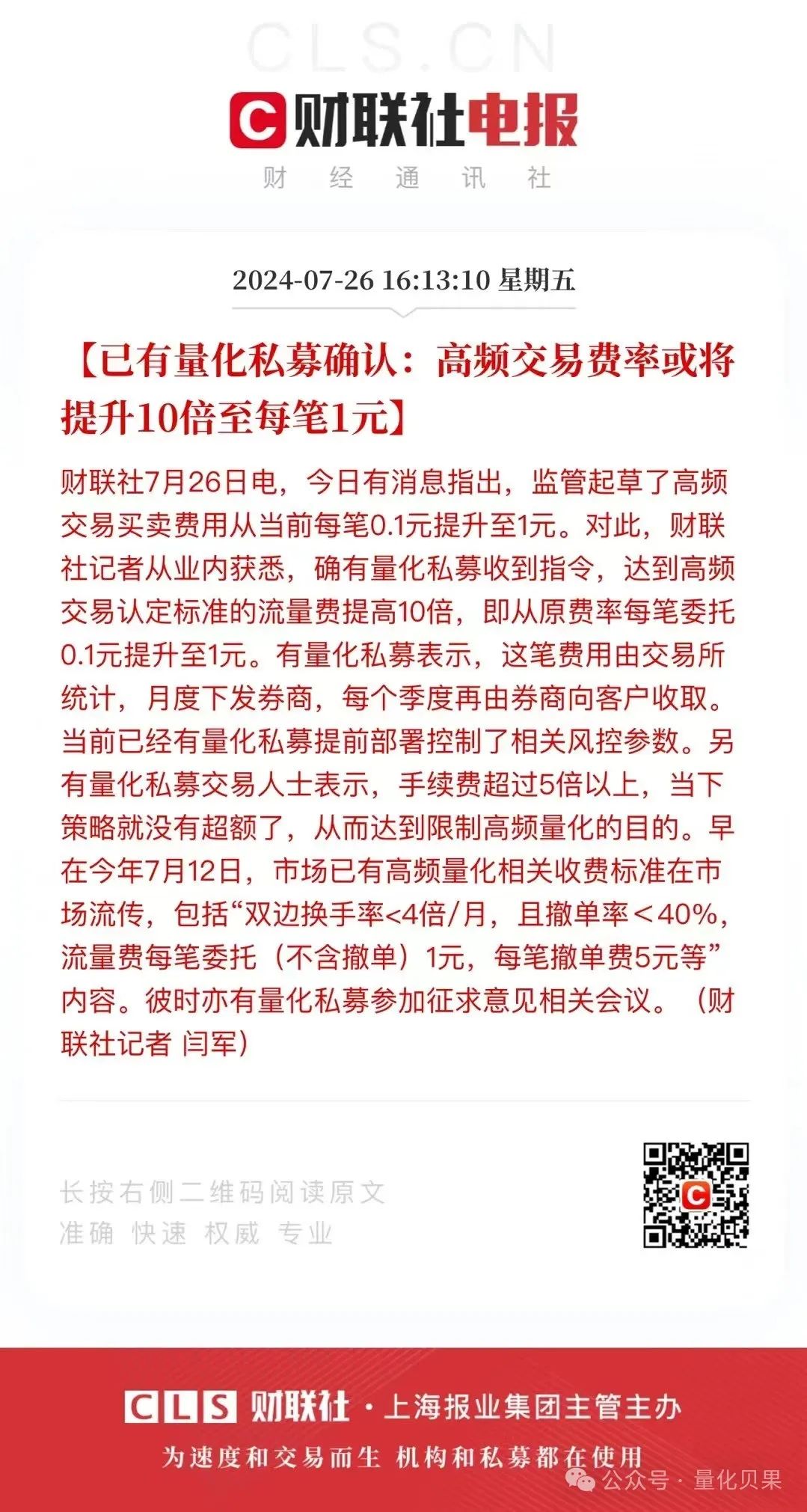

目前这个领域也是JG可能采取措施的重灾区。例如,从规则上,加大所有投资者的交易距离来弱化不同投资者的差异,限制交易所托管柜台,加大高频交易的手续费,加强高频交易频繁报撤单的限制等等。这些目前在做的或者在传闻的措施,都完全符合我们分析框架:通过规则打击不公。

而至于有些人所说的限制程序化交易接口API,我认为是危言耸听,因为这一下打击了绝大部分机构投资者,不符合我们刚刚提到的基本方针。

总而言之,凡是利用稀有资源获取一定优势的,都可能受到打击;完全凭借共有资源,凭本事取得优势的,则是安全甚至受到支持的。

三、各类策略可能的影响

我们再来看看潜在的JG措施对不同类型的量化策略所所造成的影响。

此前我曾经发文解读量化策略的预测周期,指出:预测周期是判断一个股票量化策略最重要的指标之一。预测周期越短,策略越依赖交易能力;反之,预测周期越长,策略越依赖研究能力(在股票量化中就是选股能力)。

依赖交易的典型是量化做T。这类策略会盘中触发交易信号,买入再卖出,或者卖出再买回,策略的平均持股周期一般不超过一天,年化换手率基本在150倍以上。

量化做T策略受到的JG的可能性相对较大,因为他们不仅依赖较高的交易速度,还依赖高频的行情数据,这两点都是存在稀缺资源优势,已经引发不公平现象存在的。

依赖选股的典型是中低频alpha策略。策略每天固定时间点生成一个目标持仓,目标持仓和当前持仓的差异就是交易清单,通过简单的vwap算法或者主动算法在半小时或者一个小时内执行到位。策略的年化换手率一般在50倍以下。

这种中低频选股策略受到JG影响的可能性较低。限制稀有数据的获取或许能够打击其中的小部分,但整类策略主要还是依靠共有数据进行决策的。这类策略基本上和许多个人和主观机构投资者的交易频率一致,难以通过公平的规则进行限制。即使最极端情况限制了交易接口,这类策略依然可以采用人工执行,或者模拟人工执行,对策略收益的影响较小。

当然,绝大部分的股票量化私募,目前都是两者甚至多个策略的结合。例如低频选股策略每天早上9:30生成交易清单,10:00执行交易完毕后,10:00~15:00用高频日内策略在底仓上做T。其中选股策略年化换手20~100倍,日内做T策略在发挥程度不同的情况下年化换手50~200倍,平均下来在50~100倍左右。

对于这类策略,我们就要区分他们内容交易alpha和选股alpha的占比,来判断他可能会遭受的影响。如果日内占比较高,可能受到的影响就大,反之亦然。

最新一些关于提高交易手续费等传闻,主要涉及双边月换手超过4倍,年化换手超过50倍的,撤单率较高的,也依然符合我们的分析框架。

四、总结

总结下来,我的看法是

1. JG的主要逻辑是通过规则提升投资的公平性。凡是利用稀缺优势进行投资的策略和团队都有潜在影响的风险。

2.量化的底层优势是更强的分析决策能力和交易执行效率。在公平的规则下,中低频选股策略受到的潜在影响较小,而高频或者混合策略受到的潜在风险略大。

相信看到这里,您肯定也对监管风暴中的量化股票策略不再感到迷茫。当然,我还是要提醒,无论多好的分析,都是为了更好的探讨,最终每个人都要有自己的认知和判断。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。

免责声明:

您在阅读本内容或附件时,即表明您已事先接受以下“免责声明”之所载条款:

1、本文内容源于作者对于所获取数据的研究分析,本网站对这些信息的准确性和完整性不作任何保证,对由于该等问题产生的一切责任,本网站概不承担;阅读与私募基金相关内容前,请确认您符合私募基金合格投资者条件。

2、文件中所提供的信息尽可能保证可靠、准确和完整,但并不保证报告所述信息的准确性和完整性;亦不能作为投资决策的依据,不能作为道义的、责任的和法律的依据或者凭证。

3、对于本文以及文件中所提供信息所导致的任何直接的或者间接的投资盈亏后果不承担任何责任;本文以及文件发送对象仅限持有相关产品的客户使用,未经授权,请勿对该材料复制或传播。侵删!

4、所有阅读并从本文相关链接中下载文件的行为,均视为当事人无异议接受上述免责条款,并主动放弃所有与本文和文件中所有相关人员的一切追诉权。

陈C1… 等 1 人为本文章点赞