作者:量化投资学

题图:量化投资学微信公众号

在《RSRS择时(上):预测市场阻力与支撑的全新方法》和《RSRS择时(中):用加权回归和标准分改进RSRS指标》中,我们介绍了RSRS择时的思路,本文将以一个具体的例子说明如何用Python实现RSRS择时。

一、RSRS 择时的步骤

我们先简单回顾一下如何用RSRS指标进行:

1. 使用过去N日的最高价和最低价数据,通过线性回归模型计算出斜率(beta值)。这个斜率表示了最高价相对于最低价的变动强度。

2. 将计算得到的斜率转换为标准分(z-score),以标准化斜率值。为了提高择时的有效性,还可以用修正标准分或右偏标准分来改进RSRS指标。

3. 设定阈值S,当标准分的RSRS指标的值超过阈值S时,可以视为买入信号;当RSRS指标的值低于-S时,可以视为卖出信号。

4. 根据生成的交易信号执行交易,进行市场择时。

5. 通过历史数据回测,找到最优的参数N、M和S,这些参数决定了RSRS指标的择时效果。

6. 定期评估RSRS择时策略的表现,包括收益率、夏普比率、最大回撤等指标,动态调整RSRS指标的参数,以保持策略的适应性和有效性。

下面以沪深300指数为例,介绍如何用RSRS指标对沪深300指数进行择时交易。

二、获取基础数据

1. 导入需要的库

# 导入需要使用的库

import akshare as ak

import pandas as pd

import numpy as np

from sklearn.linear_model import LinearRegression

# 在matplotlib绘图中显示中文和负号

import matplotlib.pyplot as plt

import matplotlib as mpl

mpl.rcParams['font.family'] = 'STKAITI' # 中文字体'STKAITI'

plt.rcParams['axes.unicode_minus'] = False # 解决坐标轴负数的负号显示问题

# 关闭警告信息

import warnings

warnings.filterwarnings('ignore')2. 从AKShare数据源获取沪深300指数的数据

关于AKShare的使用,可以参看后附的文章《如何用AKShare获取金融数据》。AKShare的接口有时会有变动,如果获取数据出错请参考AKShare的官网解决。

# 获取指数数据

index_code = 'sh000300'

start_date = pd.to_datetime('2005-01-01')

end_date = pd.to_datetime('2023-12-31')

price_df = ak.stock_zh_index_daily(symbol=index_code)

price_df['date'] = pd.to_datetime(price_df['date'])

price_df = price_df[(price_df['date']>=start_date) & (price_df['date']<=end_date)]

price_df = price_df.sort_values('date').set_index('date')上述代码用AKShare的stock_zh_index_daily接口获取沪深300指数2005年至2023年的行情数据。数据格式如下:

三、计算RSRS指标

1. 基础版的RSRS指标

基础版的RSRS是用一定时间窗口(N)内的最高价和最低价建立线性回归模型,然后求解模型的斜率beta作为RSRS指标。

# 基础版的RSRS

# 最高价和最低价的窗口长度

window_N = 16

# 初始化斜率和决定系数R-squared序列

beta = np.full(price_df.shape[0], np.nan)

r_squared = np.full(price_df.shape[0], np.nan)

# 逐个滚动窗口计算

for i in range(window_N-1, len(price_df)):

# 获取窗口数据

y = price_df['high'].iloc[i-window_N+1:i+1].values

X = np.c_[np.ones(window_N), price_df['low'].iloc[i-window_N+1:i+1].values]

# 线性回归模型

model = LinearRegression()

model.fit(X, y)

# 保存斜率和R-squared

beta[i] = model.coef_[1]

r_squared[i] = model.score(X, y)

price_df['rsrs_beta'] = beta

price_df['r_squared'] = r_squared2. 计算标准分版的RSRS

标准分RSRS指标是指计算回归斜率的标准分(z-score)作为RSRS指标值,公式为:

标准分RSRS = (当日斜率值 − 斜率均值) / 斜率标准差其中,斜率均值和标准差是基于过去M日的斜率时间序列计算得到的。

# 标准分版的RSRS

# 计算标准分的窗口长度

window_M = 300

# 计算滚动窗口的平均值和标准差

rolling_mean = price_df['rsrs_beta'].rolling(window=window_M).mean()

rolling_std = price_df['rsrs_beta'].rolling(window=window_M).std()

# 计算斜率的Z-score值 = (当日斜率值 − 斜率均值) / 斜率标准差

price_df['rsrs_zscore'] = (price_df['rsrs_beta'] - rolling_mean) / rolling_std

3. 计算修正标准分版的RSRS

修正标准分通过将标准分与决定系数相乘来构建,以减少拟合效果差的标准分对策略的影响。决定系数(R-squared)可以反映模型对数据拟合程度的好坏。一个高的R-squared值意味着模型对数据的解释程度高,而一个低的值则意味着模型拟合效果差。

# 修正标准分版的RSRS = 标准分RSRS * 决定系数

price_df['rsrs_zscore_r2'] = price_df['rsrs_zscore'] * price_df['r_squared']4. 计算右偏标准分版的RSRS

将修正标准分乘以回归斜率使得标准分分布右偏,使得指标可能更好地捕捉市场的上涨动能,增强了指标对未来收益率的预测能力。

# 右偏标准分版的RSRS = 修正标准分RSRS * 斜率

price_df['rsrs_zscore_positive'] = price_df['rsrs_zscore_r2'] * price_df['rsrs_beta']四、用RSRS指标构建择时策略

我们分别用标准分RSRS、修正标准分RSRS和右偏标准分RSRS构建择时信号,比较这几种RSRS择时的效果。

1. 计算RSRS择时信号

设定择时阈值 s,当RSRS值高于s时开仓,RSRS值低于-s时清仓,RSRS值在-s和s之间时维持先前的仓位。

# 根据RSRS择时

rsrs_list = ['rsrs_zscore', 'rsrs_zscore_r2', 'rsrs_zscore_positive']

rsrs_name = ['标准分RSRS', '修正标准分RSRS', '右偏标准分RSRS']

s = 0.7 # RSRS的阈值

# 计算择时信号:RSRS值高于s时开仓,RSRS值低于-s时清仓,RSRS值在-s和s之间时维持先前的仓位

timing_df = pd.DataFrame()

for i in range(len(rsrs_list)):

rsrs = rsrs_list[i]

timing_df[f'{rsrs_name[i]}择时'] = (price_df[rsrs]>=s) * 1. + (price_df[rsrs]<=-s) * -1.

timing_df = timing_df.replace(0, np.nan) # 先将0替换为NA

timing_df = timing_df.fillna(method='ffill') # 使用前值填充NA

timing_df[timing_df<0] = 0

timing_df['不择时'] = 1.上述代码将开仓信号设为1,将清仓信号设为0。

2. 计算策略的择时收益

# 计算指数每日的收益率

price_df['returns'] = price_df['close'].pct_change().shift(-1).fillna(0)

# 计算择时后的每日收益率

timing_ret = timing_df.mul(price_df['returns'], axis=0).dropna()

# 计算择时后的累计收益率

cumul_ret = (1 + timing_ret.fillna(0)).cumprod() - 1.上述代码先将日收益和择时信号相乘,如果择时信号为1,则保留该日收益;如果择时信号为0,则该日收益为0。然后计算累计收益。关于各种收益的计算,可以参看后附的文章《一文讲清7种收益率的python实现》。

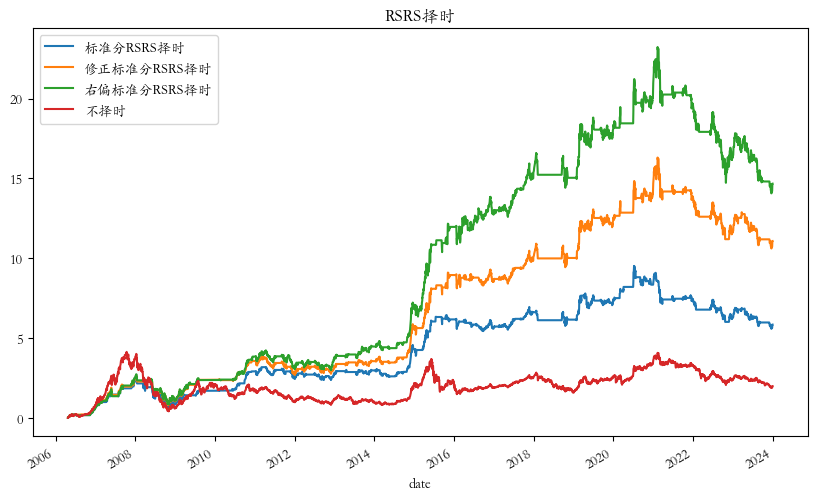

3. 可视化择时效果

# 可视化输出

cumul_ret.plot(figsize=(10, 6), title='RSRS择时')结果如下:

从上图可以看到,标准分RSRS、修正标准分RSRS和右偏标准分RSRS都取得了明显的择时收益。

在三种RSRS择时中,右偏标准分RSRS的择时效果最好,修正标准分RSRS的择时效果次之,说明对RSRS指标的优化取得了良好的结果。

上述例子中的择时参数(数据窗口长度N、标准分计算周期M、择时阈值S)未必是最优参数,大家可以观察其他参数的择时效果,寻找最优的参数。

另外,对于不同的指数其最优参数也不同,大家可以在不同的指数下测试RSRS择时策略的有效性。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。