作者:投基摸狗

题图:投基摸狗微信公众号

4月中下旬出了基金交易费用的新规,新规7月1日开始正式执行。

新规之前出过征求意见稿,当时解读就不少,而新规正式稿出来以后,各方面解读文章大家也看到不少了,比如投资者承担的基金交易费用要实质性降低,券商研究所业务改革甚至去库存,各家基金公司会大力发展ETF,而券结基金不受新规的相关限制,会取得长足发展等等。

基金交易费用这事情涉及三方面,广大基金投资者能享受到基金交易费用的降低,那么对于基金、券商的业务未来会产生怎样影响?

近期和相关机构业务人员,一线客户经理都分别聊了一下,同时结合自己的思考,我写一下。

因为不同的人,自身所处的地位有不同,所以看法也不尽相同,这就导致这篇文章可能是我有史以来写作过程最曲折的一篇,新规正式发布到现在是一个月,我前后写了三稿,小的改动就不说了。

当然还是那句话:如果我这篇文章出现任何偏差,由我个人承担,与其他人无关。

整体结论:

一、新规非常专业,基本上没有留下空子。

二、对于广大投资者是偏利好,去年降低基金管理费是实际性降费,这次基金交易费用新规,降低了基金买卖股票的佣金,属于隐形降费了,投资者投资成本实际性会降低了。

三、对于场内基金业务整体结论:业务重构,体系重构。

1、经过较长时间的征求意见以后,正式公布的新规体现了专业性,基本上没有给基金、券商留下可以钻的空子。

2、新规正式执行以后,可能导致基金公司在券商端的销售,和券商的公募销售业务需要进行业务重构,甚至过去一二十年的体系都要重构。

基金公司如何发展ETF为代表的券商端业务,券商如何从总部到营业部基层客户经理,进行财富管理转型可能都要重新构建。

重新构建就可能打破原有体系,必然会导致“利益冲突”,正所谓“触动利益比触动灵魂更难”,如何低成本、低阻力、高效率的重构,成为基金公司和券商的新问题。

我先说说以前:以前是基金公司在券商渠道发基金,尤其是ETF,会通过交易量给券商一定激励。基金本身就要买卖股票,你也知道交易股票又不是什么门槛很高的事情,大家都能做,在哪家交易都行,那么我为什么不在给我卖基金卖的多的券商来交易股票哪?

这就有券商对底下营业部下任务,营业部自然分拆任务给各客户经理或是理财顾问,你得给我卖出去XX万的基金,行情好的时候还好,挺好卖的,一旦行情不好,基金卖不动,可能就会导致一系列乱象。

但是新规以后,交易佣金费率降低,交易比例等等都被限制,所以你就能体会到我上面说的新规之下没啥可以钻空子的区间,新规还是很专业的。

1、七一之前的窗口期

七月一号,新规就要执行,也就是现在还不用严格执行,属于正式执行之前的窗口期,所以一开始刚发布的时候还有个别人,还想能不能利用这两个月的窗口期,尝试发几只产品,尤其是ETF,最好能起量,最起码顺利发出去,完成布局。

但是券商对接基金销售的相关业务人员,则有另一方面的顾虑:新规是七月一号执行,没错,现在也有快两个月窗口期,但是我现在如果全力卖新发基金,这个好说。

问题是过了七月一号以后,按照新规来了,到时候收不到相关费用咋办,我没法和公司交代,也没法跟基层营业部计算相关费用结算。

所以结果就是经过大家一系列交流和沟通,现在不论是券商还是基金公司基本没有人想,也没有人敢在七一之前的窗口期“搞事情”了,没必要顶风而上,往枪口上去撞,这等于新规可能实质性提前执行。

2、ETF做市费用,不能用交易量结算

目前ETF流动性有一部分是做市商提供的,做市商的存在,减少了ETF买卖价差,提高了ETF成交效率,为ETF投资者提供了服务,这个还是非常不错的。

当然做市商也需要一定成本。那么自然而然,通过基金买卖股票的交易佣金来支付做市商的服务,现在也是正常现象——基金需要买卖股票,所以都要支付股票交易费用,那么反正都要给,给谁不是给,那么基金公司以交易佣金的形式,来给做市的券商一部分费用,覆盖做市成本,也能说的过去,毕竟做市商人家也干活了,没有功劳也有苦劳。

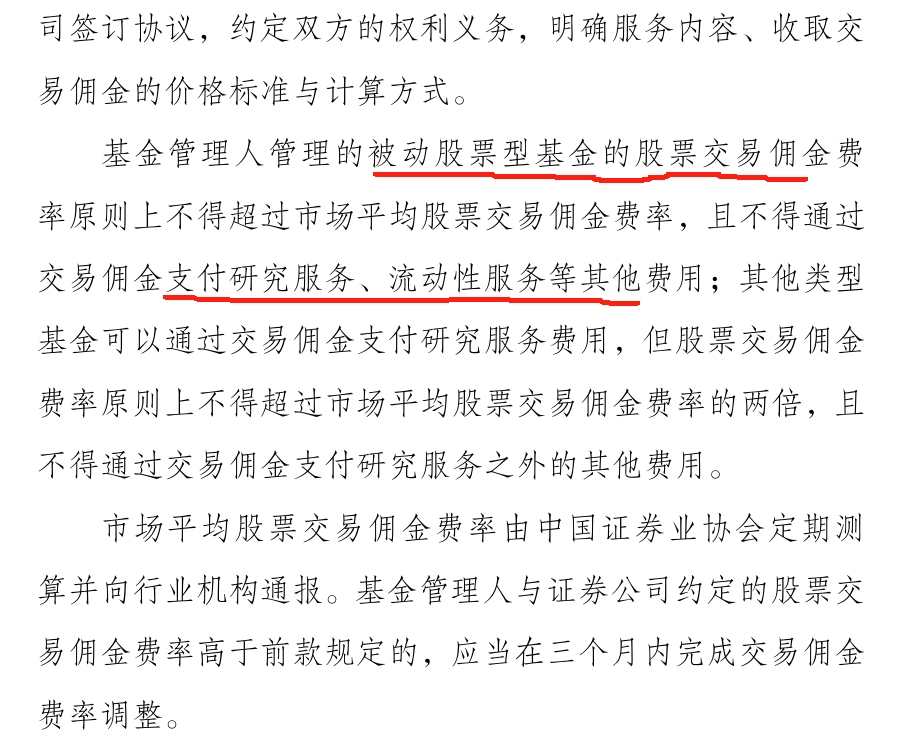

而新规正式稿第四条里面规定,被动基金不能用交易佣金支付研究服务和流动性服务。

嗯,也就是说ETF的做市商不能因为提供做市服务,而收基金公司的交易佣金。

七月一号开始,新规正式执行,这种行为禁止了,所以新规还是很严格的。

那么可能出现一个新的问题:一些中小基金公司的规模较小的ETF,做市商动力就不足了,我做市也有相关人力、物力和资金成本,你又不给我钱,我白干活啊。

要是从基金管理费里面给做市商费用来让做市商提供做市服务,好,本来规模就小,管理费就不多,也给不起。

这就有可能导致部分中小基金公司的个别规模较小的ETF,会存在流动性不足的情况,甚至不排除可能会因为流动性不足被炒作的情况。

这情况使得广大投资者,未来选择ETF时候,也会优先选择成交量大、流动性好、管理费用较低的ETF。

3、ETF募集与券结相关

ETF募集,现在会给券商一定的交易量作为激励,七一新规以后,交易费用被严控,这下对于一些小公司新发的ETF,可能会发生ETF延期募集,甚至不排除发生ETF募集失败,这也是有可能的,所以各家基金公司报ETF可能比以前也更加谨慎和理性。

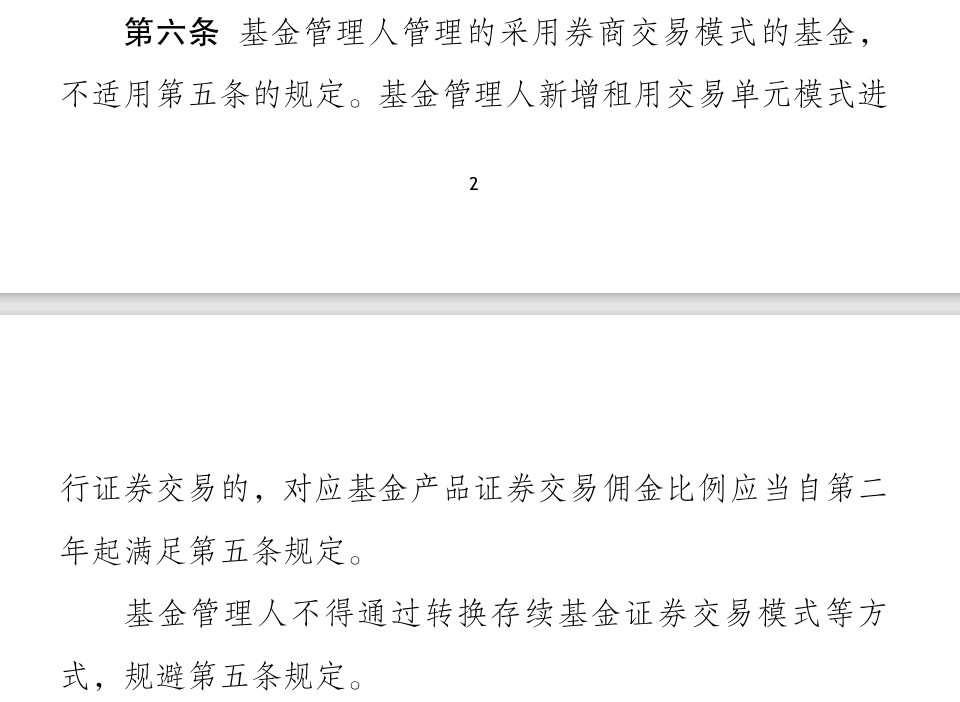

交易费用新规第五条规定:一家基金管理人通过一家证券公司进行证券交易的年交易佣金总额,不得超过其当年所有基金证券交易佣金总额的百分之十五。证券公司控股的境内证券经纪业务子公司纳入母公司合并计算。

但是第六条又说了券商交易结算(俗称券结)的基金可以豁免这个规定,毫无疑问,这将带来券结基金带来发展机遇期。

有人就说券结就是新规留下的口子,泥沼,你这次就不专业了。

但是你听我说,普通的基金还好,普通券结基金很多券商能做,如果是ETF来说,券结ETF又需要额外系统,得加模块,又得一笔不小系统费用。

现在金融行业都在降本增效,券商可以支出,但是花钱也要考虑性价比,总得赚回系统钱吧,没人亏本上系统啊。

现状就是目前能搞券结ETF的券商只有不多的大中型券商,可能形成券商在ETF领域的马太效应,大券商要排队排档期,小券商做不了。

所以新规哪有啥空子给你绕过监管来投机取巧?

所谓未来格局可能是这样的:

1、券商的基金销售业务转型。

原来券商的基金销售以ETF为主,ETF则以新发为主,给基层营业部下任务,靠销售来赚取交易量,销售驱动。至于基金成立以后,能存留多少,这个关注不多,毕竟可能又下来新的任务了。

新规以后,券商端也有可能和银行、三方一样收取客户维护费为主,从销售驱动的关注新发基金到关注基金的持续营销,要更多思考存量多少,拒绝冲量薅羊毛,那么能不能搞投顾来通过投顾费用增收,等等。

但是还有一个问题:之前的存量欠账如何解决,这也是一个值得思考的问题。

基金和券商之间,之前的新发基金的未结算交易量如何解决。

解决,但是大家都要合规,总得遵守新规吧,如果不兑现,那么券商总部和基层营业部(含理财经理、财富顾问)又如何解决因为之前销售基金的奖励兑现问题。

我觉得这需要很大的智慧了,如何在遵守新规的情况下处理存量问题。

2、券商整体财富管理转型的转变

财富管理转型说了很多年了,财富管理转型对于券商就是卖基金,冲销量,那么现在新规“限制”了新发基金冲量,如何进行财富管理转型?

我个人认为,可能从券商开户业务开始,都要配合财富管理转型。开户说容易也容易,随便在街上拉些人都能开,去大学也能开,但是意义不大。

但是开户说难也难,能不能开带来资产的有效户,进而转换成理财、两融、港股通、基金投顾等等业务的客户,才是问题关键之所在。

我之前经常和人聊财富管理转型,有了财富才能管理,没有财富,何谈管理?

但是现在我国A股投资者早就上亿了,如何精准寻找新的有效户,如何降低新开发客群的成本,这都是一系列问题,现在券商开一个真实带来资产的有效户成本很高的。

3、券商研究所业务转型

券商研究所业务也靠交易佣金,现在新规以后,佣金降低了,那么券商研究所业务也要受到不小冲击,怎样转型?

以前基金公司、保险资管或是私募,与上市公司沟通还要靠研究所分析师,但是现在公私募或是其他资管公司,是直接买方,如果绕开研究所,直接和上市公司沟通,反而可能更受欢迎,这叫“没有中间商赚差价”。

所以研究所是降本增效,降低人员成本,还是内外部服务兼做,在服务外部客户的同时,如何开发内部资源,把研究所的智慧资源也服务于券商内部或是相关股东单位,这都要思考。

4、基金公司的ETF业务

原来ETF业务新发靠券商,基金公司也知道有些底下的基层券商理财顾问为了完成任务,会冲量。

现在好了,新规来了,我个人认为ETF业务可能“三化”:

ETF的机构化:向私募、资管、养老金机构、FOF和大户投资者宣传,让ETF成为这些大资金的配置型工具;

ETF的场内散户化:新规以后,做市商服务不能用交易佣金给钱了,那么多宣传,通过各种渠道,让更多普通个人投资者知道,个人投资者虽然做不了ETF申购赎回这种门槛较高的业务,但是如果能多交易ETF,也能提高ETF流动性;

ETF的联接基金化:通过银行、三方等等销售ETF联接基金,向更多场外投资者宣传,也可以让投资者获得低费率的高效投资工具,自身也能扩大规模。

最后,基金交易费用新规七一执行,也是切实落实“国九条”,满足人民日益增长的金融需求,降低投资者相关费用,培养耐心资本,增强投资者回报,实现金融机构合理良性竞争,促进普惠金融发展,体现金融人民性,金融服从和服务于实体经济的一个重要体现。

基金交易费用新规以后,基金、券商相关业务不可避免需要进行自身业务重构、体系重构。

正如上文所说重新构建就可能打破原有体系,必然会导致“利益冲突”,正所谓“触动利益比触动灵魂更难”,如何低成本、低阻力、高效率的重构,成为基金公司和券商的新问题,如何适应变化,应对变化。

说一千道一万,你得给投资者赚到钱。很多人知道我一个山东人,很实在,我就挺相信一句话的:你能让投资者长久赚到钱,那么投资者也能长久地让你赚到钱。

以上是我的个人看法,当然大家也知道我水平有限,相关文件精神可能领会的也不深,欢迎批评指正。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。