01 导读

量化CTA策略的盈利要素

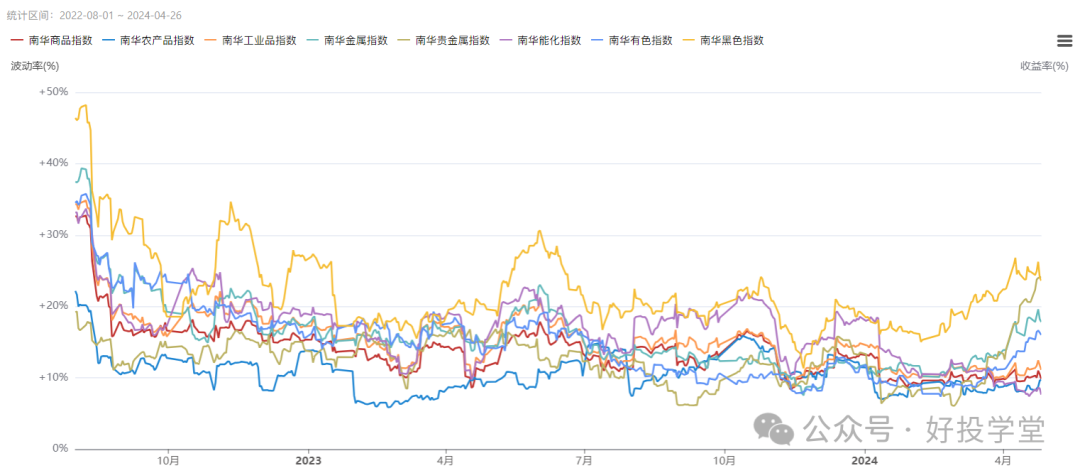

量化CTA策略以趋势跟踪策略为主,当市场呈现出明显的上涨或下跌的趋势,且持续时间较长时,往往表现较好。近年来,大宗商品市场整体波动率延续低位震荡,缺乏很好的趋势性行情,是量化CTA策略普遍回撤的主要原因。

其实,波动率是CTA策略盈利的必要非充分条件,还需要结合期货价格及价差的运行态势进行综合考虑。部分CTA策略在低波环境下仍抓住了结构性机会,并走出了漂亮的业绩曲线,本期走进管理人也邀请到一家穿越低波,获取中长趋势 CTA 的 alpha的管理人——龙帆资产进行深入交流。

龙帆说道:这两年管理人都说市场波动率太低CTA难做,大部分中长周期管理人只剩下beta收益,没有alpha,连续两年不赚钱。对我们而言不应该说难做与不难做,准确的说应该是市场给的机会多还是少,我们程序盈利的来源在于市场的动量打分,像去年几个出趋势的品种相信每家管理人肯定都有抓到,但因为在其他品种不停地止损,损耗收益,从而造成净值亏损,而我们基于波动率和相关性的模型从这一年多的交易结果看,减少了磨损品种的持仓,并且在趋势品种上有相应仓位,最终的结果是23年取得了一定的收益。

市场的波动率小,对量化CTA管理人而言就是机会比以往少很多。这是一定会经历的阶段,会持续多长时间,无法预测,但是不可能未来永远都处在这个阶段,任何市场都存在周期,对于管理人而言能做的就是活下去等待机会的出现,只要在这样的阶段有所盈利,至少不会出现让人难以忍受的亏损。

我们也看到在今年3月以来商品市场有所回暖,尤其是以黄金为代表的贵金属价格加速上涨,相应的商品品种走出趋势性行情,市场上大多数趋势跟踪类策略迎来结构性机会,业绩得到大幅提振。龙帆资产代表产品:龙帆量化CTA*号今年以来也实现了6.45%的收益,整体夏普达到了1.4左右(最新数据截止至4.19)。

数据来源:火富牛

02 策略转型之路

从股指日内到中长趋势CTA

团队从2011年开始实盘股指期货日内程序化,当时是个人户上做的。其中在2014年在鲁证期货资管发过个人专户产品。2015年股指被阉割之后,开始转型研究商品期货,但是一开始还是按照原来股指日内的路径做的商品日内,策略并不是太适应。所以后面开始研究中长趋势策略,在2018年整个商品策略开始形成体系,策略框架至今未变,实盘每年均实现盈利(在过去6年,年化约20%)。2021年整个团队加入龙帆资产,目前公司资金主要以自营为主,自去年下半年开始逐渐接纳机构资金,管理规模约3亿左右。

人员组成方面,目前公司有13个人,投研和it有7人。以施镇涛总和李克勤总二人为主,负责公司整体运营决策及投资体系的架构与发展,其中2个交易员主要负责盯盘,日常不需要进行手工交易。

03 策略体系

均衡配置 风险平价 动量打分 波动率管理

龙帆CTA量化策略投资的标的基本覆盖了国内五大期货交易所所有基本活跃的商品期货和金融期货。其投资理念是全品种、全程序化,跟踪中长期趋势,不进行人为干预或市场涨跌预测,依靠传统的量价策略,顺势而为。该策略建立在交易市场动量效应和风险平价资产组合理论基础之上。

(风险平价的核心思想是令各类资产的风险贡献相等,使组合内各大类资产在不同的经济环境中具有相同的风险暴露度,避免风险暴露过于集中,从而取得稳健的收益。换言之,其本质在于配置风险而非配置资产。了解详情:资产配置研究丨如何使用风险平价模型构建私募FOF组合?)

策略开发过程历经四个阶段和多次测试,包括理念研究、量化开发、策略构建和实盘资金运行检验。一个新策略,从开发到上线是否与现策略之间呈现低相关性,或者是否能够降低原有策略组合的波动率等都是龙帆考虑的重点。

跟踪价格的趋势,只交易主力的方向,不去考虑不同月份之间走势的不同,不去预测市场。历史会重演,但是不会简单的重复,通过这些数据去分拆建模实现程序化交易,密切跟踪每个品种的相关性、波动率及流动性。同时,龙帆认为:CTA策略的核心在于风险管理,通过充分融合风险管理模型,能够在控制整体波动和回撤的基础上,获取科学投资回报。

其策略特征包括四个方面:均衡配置,流动性分析完之后,最终可交易品种在45个左右,因为持仓品种比较多,日常会有二三十个的持仓;风险平价,结合模型给出风险测算,通过仓位配置使每个品种保持在恒定的风险度;动量打分,结合多种数据,对品种的动量强度进行一个打分,精细化的去加仓或者减仓;波动率管理,根据历史的波动率、品种相关性、板块特征、行情数据进行加权平均和回归总结,量化品种仓位,精确控制开平仓数量。

Q&A

Q:在品种走不出行情的情况下,是怎样过滤掉那些比较弱的信号?

A:因为动量打分这个模型的话,信号比较弱的时候也上不了太高的仓位,再加上日常我们有个波动率去控整体的仓位高低,其实是双向的指标,就是我们先波动率去过滤,过滤完之后一些品种波动相对低的时候,它有适当比较温和的整体动量,可能打分只能到20分或30分的情况下,会上一些底部的仓位,在它整体动量逐渐增强的过程中我们会慢慢去加仓;至于说过滤的话,在它动量趋势弱的情况下,我们基本上不了仓位,可能有的话也极低。

Q:现在使用的一个总的数据频率是在一个什么样的级别?主要基于什么考量?

A:每个品种会有些偏差,正常的话是多频段做个结合,以30分钟为主。像股指会再短一点点,我们核心的框架也是海龟交易法则,去做一些迭代,这个突破结合了动量打分的而不是在规则时间点,一旦突破会马上上仓位。因为不可能存在一套普适的频段能够适合所有品种,我们会根据品种日常表现的走势,去挑选适合它的频段去做。

Q:商品的持仓范围在什么区间内?

A:基本偏10天,有些品种会短一点,如果均分下来范围在5-10天这个区间。

Q:这个品种或者策略的组合用的是风险平价模型,在协方差上有什么不一样的处理吗?例如需要对这个矩阵做一些偏稀疏化的处理吗?

A:我们正常是半年调一次相关性,早期也遇到这种情况,随着行情的不同,可能行情好的年份发现所有品种相关性都极高,所以目前没有用方差这套模型,因为它跟实际投资的输出有偏差,现在主要用的是另外一套模型,会更符合实际交易,细节可以联系我们进一步沟通。

Q:整体上的动量的强度与仓位是正相关的关系吗?

A:对,实际就是0-100的一个分值。在过程中动量强度的分值越高,仓位会给的越多一些。

Q:如果盘中波动率降低,盘中会减仓位吗?

A:不是,波动率跟我们的仓位是反向的一个指标,波动率升高的话才会进行减仓,但波动率调整是每天盘后才会去做的,盘中只有一个品种反转达到一定程度才会考虑波动率的情况。

Q:这种波动率一般监控多长?

A:20天到30天这个范围,它是一个盘后的波动率的调整,但盘中的话我们也会考量波动率,因为我们里面有一部分反转的因子,但考量到这个波动率的话一定要足够大的反转的一个情况,才会把当天的波动率计算进去。否则当天盘中是不考虑波动情况的。

Q:目前该策略的资金管理规模和上限分别是多少?

A:目前策略管理规模8000万,其中低杠杆5000万,常规杠杆3000万;按我们的交易品种及频率,可以达到10亿。

Q:常规杠杆及低杠杆的保证金是多少?

A:常规杠杆的保证金年平均在20%出头,低杠杆在10%左右。

Q:量化CTA 1号一些盈利贡献比较大的品种是?产品波动范围是?

A:今年黄金会贡献多一点,去年整体盈利比较偏前的是国债、股指、贵金属(金、银)三个品种以及像苹果红枣生猪等农产品空头获得了一些收益。整体波动是控最大20个点的一个回撤,主要还是根据投资需求,可以定制。

Q:产品整个22年运行以来,其实也经历了一轮比较大的回撤。能否对这个回撤进行复盘?

A:实际22年那波大部分趋势类策略是卡在3-5天的一个反转,而且是共振的,很多品种刚出信号在逐步加仓了以后,3-5天的范围一旦反转磨损会比较厉害,多品种都出现这种情况下就难以避免,因为不会主观去干预开仓位。

直播回放:【策略交流】中长趋势CTA的Alpha

管理人对接/策略交流 添加好投君:haotouxt88 (请备明来意)

扫码了解更多管理人详细尽调报告

/end/