作者:AtraderX

题图:AtraderX微信公众号

国九条出台后,微盘股在4月15、16两日跌去18.5%,三月份积累的升幅,两天跌完。截至4月16日收盘,万得微盘股指数今年已经下跌32.78%。

但在2024年之前,微盘股的表现却非常亮眼,从2010年起算,从8130点涨到193249点(4月16日收盘),年化收益约25%。这不免令人思考,微盘股,或者市值因子,是阶段失效呢?还是一开始就是一场误会?往后会如何?

带着这些问题,我们来看 AQR 2018年发表的工作稿件(working paper),《Fact, Fiction, and the Size Effect》,希望能给大家一些启发。

AQR:2023年全球管理规模排名第10位的对冲基金。

这份稿件不长,只有28页,内容紧凑,逻辑清晰,从历史回测(90年历史数据),因子间对比,时间和国别上(不含A股)的样本外检测等多个方面,检验市值因子的有效性,最后得出结论,市值因子没有超额收益。

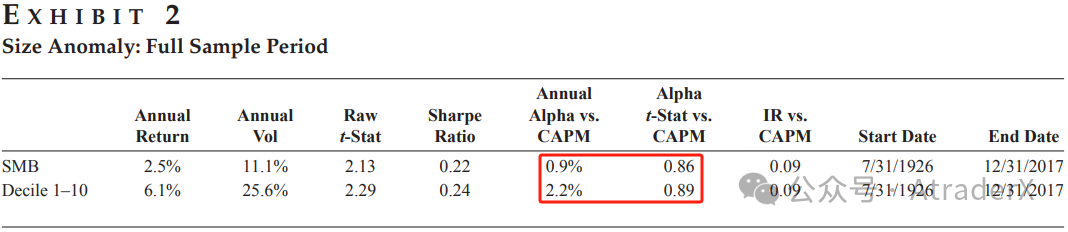

稿件首先用1926年到2017年的数据,用两种方式计算了两个市值因子,然后和市场收益做回归分析,得到截距项,也就是超额收益,分别是0.9%和2.2%,但这两个超额收益的t值只有0.86和0.89,都不显著,见 Exibit 2。

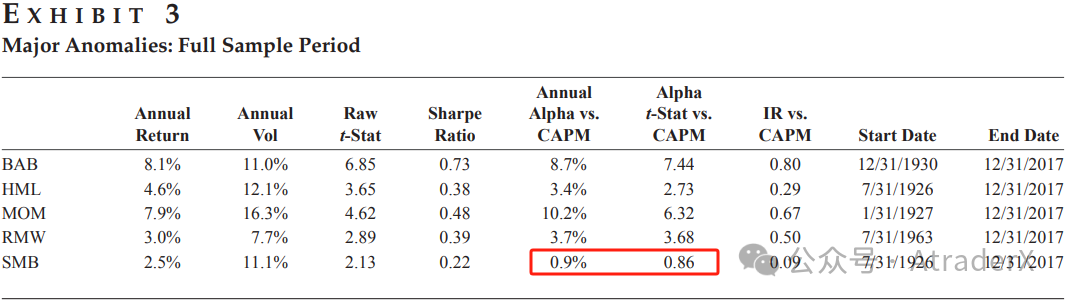

接着,AQR 开展因子间的横向比较,分别检验市场因子(BAB),价值因子(HML),动量因子(MOM),质量因子(RMW),以及市值因子(SMB),检验发现除了市值因子,其他四个因子都有显著的超额收益,最好的是动量因子,10.2%的超额,t值6.32,Exhibit 3。

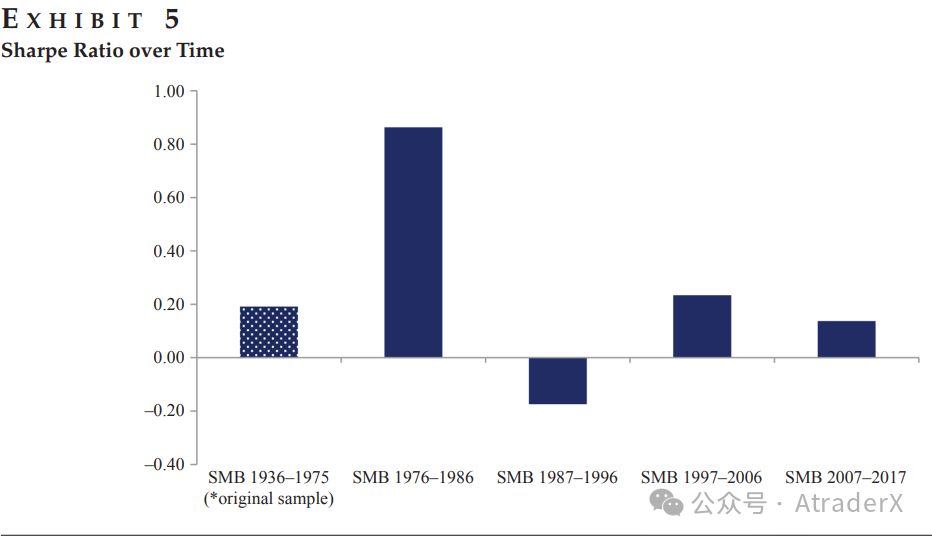

市值最早是 Banz 在81年提出,使用截至1975年的数据进行检测。为了检验样本外的有效性,AQR 检验了市值因子在此后40年的表现,发现市值因子的表现越来越差。特别后30年,夏普值有负有正,平均值接近0,Exhibit 5。

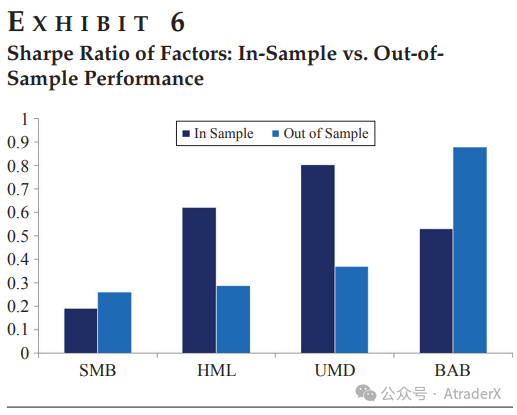

但是,市值因子,动量因子和市场因子在样本外的表现,相比市值因子表现稳健。特别市场因子,样本外的表现,比样本内更强,Exhibit 6。

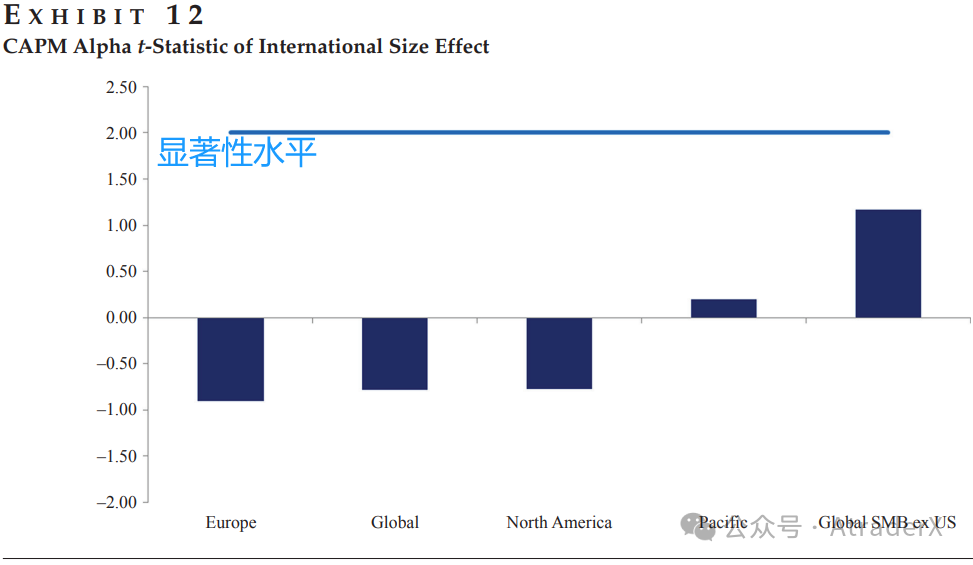

此外,AQR 还将市值因子应用于美国外的市场,得到的结果是无论在美国,还是在欧洲,北美,香港新加坡等亚洲市场,市值因子都没有显著的超额收益。

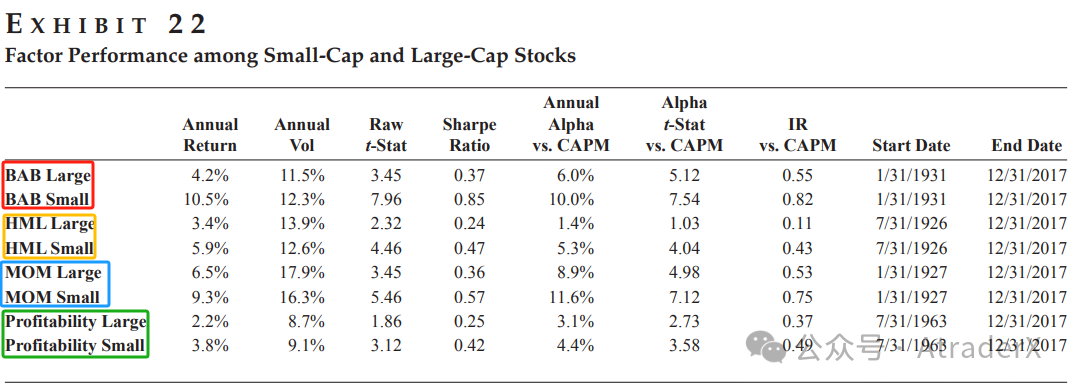

我认为AQR最有意思的分析是,他们将股票分成大小两组,发现市场因子,价值因子,动量因子和质量因子(Profitability 为代表),在小市值组里的超额收益,显著地高于在大市值组里的收益, Exhibit 22。

AQR 认为超额收益在小市值组里变大的原因可能包括小股票的低流动性,套利限制,高波动性,散户高参与度,这些原因可能让市场因子等四个因子取得更高的收益,但这些跟市值关系不大。

Many anomalies are indeed stronger among small stocks, but this has nothing to do with the “size effect,” . This statement is about other return premiums being stronger among smaller-cap stocks. This could be because of illiquidity, more limited arbitrage, higher volatility, or more retail investors associated with small stocks,

all of which may exacerbate any return premium associated with other factors, but none of which necessarily have anything to do with a premium associated with small firms themselves.

AQR最后总结,无论从经验上,还是理论上,他们都没有找到市值因子的超额收益。

after addressing the facts and fictions of the size effect, we find neither strong empirical evidence nor robust theoretical support for a prominent size premium.

但他们还是给出建议,在使用有超额收益的因子时,增加小股票的暴露,可以增强投资收益。

《Fact, Fiction, and the Size Effect》一文,从美国和国际市场(不含中国)出发,从多个侧面分析市值因子的超额收益,结论是市值因子没有显著的超额收益。稿件分析过程严谨,流畅,阅读体验上乘,感兴趣的读者可以上网搜来一看。

稿件的结论对于A股是否成立呢?

A股市场成立时间短,如果从2000年开始观察万得微盘股指数,我们甚至不需要利用历史数据进行分析,就可以下结论:小市值股票相比大盘宽基指数有显著的超额收益,即市值因子在A股市场存在超额收益。

这可能是多个方面原因造成的:

- A股小市值股票隐含的壳价值,持续但随政策波动。

- 2018年后量化崛起,量化资金跟小微盘市值的资金游戏,资金规模和小微股上涨互相强化。

- 小微股黑马效应,无论是被借壳还是业绩大涨,万一压中,黑马股涨幅惊人。

- 轮动效应,也就是资金买入一揽子小微股,到了下一个调仓日,涨幅高的小微盘被剔除,加入涨幅不大的小微股。

本次国九条其中的“加大退市监管力度”,

- 进一步严格强制退市标准。

- 进一步畅通多元退市渠道。

- 进一步消减“壳”资源价值。

- 进一步强化退市监管。

这其中有三条是针对经营不善,达到退市标准,需要坚决按照交易所规章制度进行退市的。亏损企业本不在微盘股指数里,他们退市对微盘股指数,对中小盘都没有直接影响。

进一步消减“壳”资源价值才对小股票有冲击。监管部门可能严格监管上市公司的资产交易行为。但是经营低迷,利润微薄的企业通过购买资产或者业务,从而实现业绩改善,政府态度可能又要鼓励又要严格监管,在执行消减“壳”资源价值政策时,效果可能打折扣。

仅进一步消减“壳”资源价值这一项,就吓得微盘股指数两天下跌18%,难免让人觉得微盘股被错杀了。

从这我们也可以看出,资金对春节前小微股的大跌依然心有余悸。借用一句很时髦的话,就是春节前小微盘大跌造成的“疤痕效应”还在,现在小微股一有坏消息,资金就特别紧张,买盘消失,卖盘汹涌,市场彻底失准。

当谈论微盘股是否错杀是必要的,毕竟大市值股票涨,但数量庞大的中小股中跌,小微股大跌的市场,对多数投资者都是不利的。理清中小盘是否被错杀,让市场恢复理性,对投资者,对监管者都好。

我们应该理性看待小微企业的经营。情绪化地说一句“小股票都是垃圾股”这种泄愤的话,我很理解,我们私底下说说就好了。企业经营低迷,利润微薄,可能是大环境造成的。企业内部的所有人,包括股东和员工,可能都在想尽办法改善经营。企业只要正常纳税,支付工资社保,合法经营,就不应该担上”垃圾“这个骂名。

但是,作为投资者,分析清楚哪些因子长期看是无效的,并将资金从该因子转移更有必要。因为小微股错杀只是一时,将资金配置在错误的因子上,更可能造成长期的伤害。

希望《Fact, Fiction, and the Size Effect》能给大家一些启发,帮助大家思考投资,并配置在有效的因子上。

版权声明:文章版权归原作者所有,部分文章由作者授权本平台发布,若有其他不妥之处的可与小编联系。